Введение - Easyschool

реклама

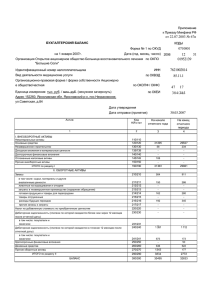

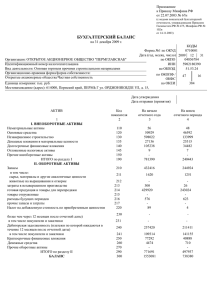

Содержание Введение ................................................................................................................... 3 1. Понятие горизонтального и вертикального анализа ....................................... 5 1.1 Горизонтальный (трендовый) финансовый анализ ....................................... 5 1.2 Вертикальный (структурный) финансовый анализ ....................................... 7 2. Практическое применение горизонтального и вертикального анализа на ЗАО «Канцлер»...................................................................................................... 11 Заключение ............................................................................................................ 23 Литература ............................................................................................................. 24 3 Введение Необходимость анализа бухгалтерской (финансовой) отчетности в условиях формирования, рыночных отношений обусловлена требованием практического предпринимательства помочь ответить на вопрос: как правильно хозяйствовать? Вместе с тем проводимый анализ не может дать единого рецепта на все случаи хозяйственной жизни, но позволит научиться отвечать на поставленный вопрос. Содержание анализа бухгалтерской отчетности, лежащего в основе оценки текущего финансового состояния, целесообразно определить исходя из целей и задач отчетности, сформулированных в российском законодательстве о бухгалтерском учете и международных стандартах финансовой отчетности (МСФО). Согласно Концепции бухгалтерского учета в рыночной экономике России и МСФО финансовое состояние компании зависит от имеющихся у нее ресурсов, ее финансовой структуры, ликвидности и платежеспособности, а также способности адаптироваться к изменениям окружающей среды. Таким образом, информационные потребности, выделенные МСФО, имеют ярко выраженную прогнозную направленность: информация полезна в первую очередь с точки зрения использования ее для целей прогнозирования будущего финансового состояния. Для оценки успешности функционирования предприятия необходим анализ его финансового состояния на основе бухгалтерской отчетности. Цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но также и в том, чтобы постоянно проводить работу, направленную на финансовую стабилизацию. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения 4 финансового состояния предприятия в конкретный период его деятельности1. Для объективного анализа состояния предприятия и оценки риска наступления неблагоприятных условий необходимо провести детальную диагностику его финансового состояния. Детализированный анализ конкретизирует, дополняет и расширяет отдельные процедуры экспрессанализа. Цель детализированного анализа - более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в отчетном периоде, а также возможностей его развития на перспективу. Составными частями детализированного анализа являются вертикальны и горизонтальный методы анализа. Горизонтальный, или трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих и определение основной тенденции динамики показателей в будущем (очищенной от случайных величин); вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей и выявление влияния каждой позиции отчетности на результат в целом. Некоторые экономисты относят данный анализ к методам диагностики несостоятельности организации2. Целью работы является рассмотрение сущности и особенностей применения методики вертикального и горизонтального анализа. 1 2 Шеремет А.Д., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 1999г. Зорин С.Ф. Антикризисное управление предприятием, 2005 г. , с. 23 5 1. Понятие горизонтального и вертикального анализа 1.1 Горизонтальный (трендовый) финансовый анализ Данный анализ состоит в сравнении показателей бухгалтерского баланса с показателями балансов предыдущих периодов. Желательно, чтобы этот период составлял не менее трех лет. Этот анализ позволяет проследить динамику развития организации за ряд периодов. Необходимость и целесообразность вертикального анализа заключается в следующем: o во-первых, относительные показатели в определенной степени сглаживают негативное влияние инфляции, затрудняющей сопоставление в динамике абсолютных показателей; o во-вторых, использование относительных показателей позволяет проводить межхозяйственные сравнения. Вертикальному анализу может быть подвержен либо исходный баланс, либо модифицированный (с укрупненной или трансформированной номенклатурой статей). При проведении горизонтального анализа используются следующие приемы: простое сравнение статей отчетности в абсолютном выражении и в процентах к базовому (отчетному) периоду; изучение их резких изменений; анализ изменения статей отчетности в сравнении с колебаниями других статей. Особое внимание уделяется случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателям (например, запасы материалов и НДС по приобретенным ценностям, дебиторская и кредиторская задолженности и т. п.). 6 Горизонтальный анализ баланса организации начинается, как правило, с создания аналитической таблицы на основании показателей формы № 1 бухгалтерского баланса. При резком изменении комплексных статей баланса (например, таких как запасы, дебиторская задолженность, кредиторская задолженность и т. д.) производится горизонтальный анализ их составляющих. Например, по запасам: сырье и материалы, затраты в незавершенном производстве, готовая продукция и товары для перепродажи, товары отгруженные, расходы будущих периодов, прочие запасы и затраты. После составления таблиц, позволяющих произвести горизонтальным анализ, следует также сравнить темпы изменения в динамике по годам внеоборотных активов и составляющих их статей с темпами изменения показателей доходов и расходов и их составляющих по форме № 2, и в первую очередь с выручкой, прибылью до налогообложения, чистой прибылью. Если темпы изменения этих показателей выше, чем темпы изменения внеоборотных и оборотных активов, то это свидетельствует о положительной динамике финансово-экономического положения организации. В противном случае это является признаком ее ухудшающегося положения. Анализ будет более объективным, если при его проведении учитывать уровни инфляции по рассматриваемым годам на основе статистических данных. При необходимости более подробно рассмотреть заемные средства, дебиторскую и кредиторскую задолженности проводится горизонтальный анализ по показателям формы № 5 бухгалтерской отчетности. Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Этот анализ позволяет установить абсолютные приращения и темпы роста, что важно для характеристики финансового состояния предприятия. Степень агрегирования показателей определяет аналитик. Как правило, берут 7 базисные темпы роста за ряд лет (смежных периодов), что позволяет выявить возникновение отдельных балансовых статей, а также прогнозировать их значения. 1.2 Вертикальный (структурный) финансовый анализ Следующей аналитической процедурой после горизонтального анализа является вертикальный анализ, на основании которого финансовый отчет представляется в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в его общем итоге. Обязательным элементом анализа являются динамические ряды величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и их источников покрытия. Данный анализ осуществляется в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения результатов с данными предыдущих периодов, что позволяет установить структуру активов и капитала организации и ее вложений и динамику ее изменения за рассматриваемые периоды. Вертикальный анализ осуществляется в основном по показателям (статьям) форм № 1 и 2 бухгалтерской отчетности организации. Для проведения анализа и оценки изменения структуры отдельных статей актива и пассива баланса составляются аналитические таблицы. В них фиксируются основные статьи баланса за исследуемый и предыдущие годы, и их удельный вес в общей сумме активов, а также относительный прирост по этим статьям . На основании полученных показателей возможно сделать следующие выводы: Темпы роста выручки и себестоимости. Если темпы роста себестоимости выше темпа роста выручки, то необходимо изменить 8 политику закупки сырья (материалов), снизить затраты при производстве продукции, или пересмотреть политику цен на продукцию при повышении ее потребительских качеств и проведении ассортиментной диверсификации. Динамика рентабельности организации определяется ее приближением к убыточной, малорентабельной, прибыльной или высоко рентабельной деятельности. Динамика изменения объема нераспределенной прибыли. Уменьшение объема прибыли свидетельствует об ухудшении возможности пополнения оборотных и основных средств для осуществления устойчивой хозяйственной деятельности организации. Соотношение статей, составляющих внеоборотные активы. Увеличение доли долгосрочных финансовых вложений во внеоборотных активах показывает на отвлечение средств из основной производственной деятельности. Уменьшение объема основных средств указывает на выбытие основных средств либо на отсутствие политики закупки современного оборудования. Изменение структуры совокупных активов. Увеличение доли оборотных активов в совокупных активах свидетельствует о повышении мобильности имущества организации, и наоборот. Изменение структуры оборотных активов. Рост доли дебиторской задолженности и снижение доли денежных средств указывают на проблемы, связанные с оплатой потребителями продукции и услуг, а также свидетельствуют о проблемах, связанных с возможным недостатком собственных оборотных средств. Темпы изменения запасов. Более быстрый рост темпов стоимости запасов по сравнению с темпами роста выручки и прибыли свидетельствует об уменьшении скорости оборота запасов, что является негативным признаком для организации. Изменение сальдо задолженности. В зависимости от изменения объемов дебиторской и кредиторской задолженности у организации может 9 расти активное сальдо (когда дебиторская задолженность превышает кредиторскую) или пассивное сальдо (кредиторская задолженность превышает дебиторскую). И в том и в другом случае можно утверждать, что это свидетельствует о негативных тенденциях в развитии организации. Изменение собственного капитала и резервов. Снижение доли собственного капитала и резервов свидетельствует об ухудшении финансовой устойчивости организации. Изменение доли краткосрочных заемных средств. Увеличение доли краткосрочных заемных средств по сравнению с ростом доли прибыли в выручке может свидетельствовать об усилении финансовой неустойчивости организации. Темпы изменения краткосрочной задолженности в сравнении с темпами изменения выручки и прибыли, в том числе по отдельным статьям: поставщики и подрядчики; по векселям к уплате; перед бюджетом и внебюджетными фондами. Их увеличение указывает на снижение уровня платежеспособности организации. На основании анализа таблиц горизонтального и вертикального анализа необходимо сделать обобщающий вывод о риске утраты платежеспособности и финансовой устойчивости организации. Таким образом, можно выделить две основные черты вертикального анализа: переход к относительным показателям позволяет проводить сравнительный анализ предприятий с учетом отраслевой специфики и других характеристик; относительные показатели сглаживают негативное влияние инфляционных процессов, которые существенно искажают абсолютные показатели финансовой отчетности и тем самым затрудняют их сопоставление в динамике. Вертикальному анализу можно подвергать либо исходную отчетность, либо модифицированную отчетность (с укрупненной или 10 трансформированной номенклатурой статей). Горизонтальный и вертикальный анализ взаимодополняют один другой. Поэтому на практике можно построить аналитические таблицы, характеризующие как структуру отчетной бухгалтерской формы, так и динамику отдельных ее показателей. 11 2. Практическое применение горизонтального и вертикального анализа на ЗАО «Канцлер» Полное фирменное наименование эмитента: Закрытое акционерное общество «Канцлер» Сокращенное наименование: ЗАО «Канцлер» Место нахождения: 142432, Московская обл., Ногинский р-н, г. Черноголовка, проезд Третий, д. 16 ЗАО «Канцлер» осуществляет следующие виды деятельности: - оптовая торговля канцелярскими товарами; - рекламные и представительские услуги; - сдачей в наем (в аренду) оборудования и машин производственно технического назначения; - информационно-вычислительное обслуживание. Перед тем, как непосредственно провести вертикальный и горизонтальный анализ отчетности ЗАО «Канцлер», необходимо отметить, что специалисты в области анализа бухгалтерской (финансовой) отчетности3 уже достаточно давно решили, что проводить анализ непосредственно по балансу (брутто-балансу) – дело трудоемкое и малоэффективное, поскольку довольно трудно организации и их выявить основные источников при тенденции наличии изменения множества средств расчетных показателей. Поэтому в практике экономического анализа используется сравнительный аналитический баланс, получаемый путем уплотнения отдельных статей реального баланса и дополнения показателями абсолютных и относительных отклонений или нетто-баланс. Для полной картины финансового состояния вертикальный и горизонтальный анализ будет проведен по брутто - балансу и нетто-балансу. Данные вертикального анализа по укрупненной номенклатуре статей Например, Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – М.: ИНФРА-М, 2001г. 3 12 сводятся в таблице 1 (баланс-нетто). В таблице 2 приводится структура исходного баланса (баланса-брутто). На основе таблиц 2 и 3 делаются выводы об основных изменениях в структуре баланса и о главных причинах, обусловивших эти изменения, а также о выявленных тенденциях тех или иных статей баланса. Таблица 1. Структура баланса-нетто, тыс. руб. На Статья 1 На Изменение (п.п.) На начало начало начало 2001г. 2002г. 2 4 2002 к 2003 к 2003 к 2003г. 2001 2002 2001 5 6 7 8 АКТИВ I. Внеоборотные средства Основные средства 31,14 25,83 42,21 -5,31 16,38 11,07 Прочие внеоборотные средства 39,49 43,07 32,84 3,58 -10,23 -6,64 Итого по разделу I 70,63 68,91 75,05 -1,73 6,15 4,42 8,61 9,48 10,03 0,87 0,56 1,43 18,16 21,15 14,20 3,00 -6,95 -3,96 эквиваленты 0,86 0,00 0,00 -0,86 0,00 -0,86 Прочие оборотные активы 1,74 0,46 0,71 -1,28 0,25 -1,03 29,37 31,09 24,95 1,73 -6,15 -4,42 100,00 100,00 100,00 0,00 0,00 Фонды и резервы (нетто) -46,52 Итого по разделу IV II. Оборотные активы Запасы и затраты Дебиторская задолженность Денежные средства и их Итого по разделу II Всего активов х х х 0,00 0,00 0,00 0,00 -40,49 -36,69 6,03 3,73 9,76 -46,52 -40,49 -36,76 6,03 3,73 9,76 3,83 3,14 3,12 -0,68 -0,03 -0,71 Краткосрочные пассивы 142,69 137,35 133,65 -5,35 -3,70 -9,05 Итого по разделам V, VI 146,52 140,49 136,76 -6,03 -3,73 -9,76 Всего пассивов 100,00 100,00 100,00 х ПАССИВ IV. Собственный капитал Уставной капитал V, VI. Привлеченный капитал Долгосрочные пассивы х х 13 Таблица 2. Структура баланса-брутто, тыс. руб. На Статья На На начало начало начало Изменение ( п.п.) 2002 к 2003 к 2003 к 2001г. 2002г. 2003г. 2001 2002 2001 2 3 4 5 6 7 0,00 0,00 0,00 0,00 0,00 0,00 31,14 25,83 42,21 -5,31 16,38 11,07 16, 61) 39,48 43,07 32,84 3,58 -10,23 -6,64 Итого по разделу I 70,63 68,91 75,05 -1,72 6,15 4,42 6,19 5,12 5,14 -1,07 0,03 -1,05 5,49 4,37 4,68 -1,12 0,32 -0,80 0,02 0,00 0,00 -0,02 0,00 -0,02 перепродажи 0,65 0,67 0,26 0,02 -0,41 -0,39 расходы будущих периодов 0,03 0,08 0,20 0,05 0,12 0,17 прочие запасы и затраты 0,00 0,00 0,00 0,00 0,00 0,00 НДС по приобретенным ценностям 2,42 4,36 4,89 1,95 0,53 2,47 течение 12 месяцев) 18,16 21,15 14,20 3,00 -6,95 -3,96 в том числе покупатели и заказчики 13,99 11,98 3,04 -2,01 -8,94 -10,95 векселя к получению 0,00 0,00 0,00 0,00 0,00 0,00 авансы выданные 1,33 0,58 0,55 -0,76 -0,03 -0,78 прочие дебиторы 2,83 8,59 10,61 5,76 2,01 7,78 0,87 0,46 0,71 -0,41 0,25 -0,16 1 АКТИВ I. Внеоборотные активы Нематериальные активы (04, 05) Основные средства(01, 02, 03) Незавершенное строительство (07, 08, II. Оборотные активы Запасы в том числе сырье, материалы и др. аналогичные ценности (10, 12, 13, 16) затраты в незавершенном производстве (издержках обращения) готовая продукция и товары для Дебиторская задолженность (в Краткосрочные финансовые вложения 14 Продолжение таблицы 2 1 2 3 4 5 6 7 0,00 0,46 0,00 0,46 -0,46 0,00 акционеров 0,00 0,00 0,00 0,00 0,00 0,00 прочие краткосрочные вложения 0,87 0,00 0,71 -0,87 0,71 -0,16 Денежные средства 0,86 0,00 0,00 -0,86 0,00 -0,86 касса 0,00 0,00 0,00 0,00 0,00 0,00 расчетный счет 0,51 0,00 0,00 -0,51 0,00 -0,51 валютный счет 0,00 0,00 0,00 0,00 0,00 0,00 прочие денежные средства 0,35 0,00 0,00 -0,35 0,00 -0,35 Прочие оборотные активы 1,74 0,46 0,71 -1,28 0,25 -1,03 29,37 31,09 24,95 1,72 -6,15 -4,42 100,00 100,00 100,00 Уставной капитал(85) 0,00 0,00 Добавочный капитал(87) 0,23 Резервный капитал (86) в том числе инвестиции в зависимые общества собственные акции, выкупленные у Итого по разделу 2 Баланс (сумма строк 190+290) x x x 0,00 0,00 0,00 0,00 0,19 0,16 -0,04 -0,02 -0,06 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,18 0,15 0,18 -0,03 0,15 0,00 0,00 2,54 0,00 2,54 2,54 -46,75 -38,37 -39,61 8,38 -1,24 7,13 0,00 -2,49 0,00 -2,49 2,49 0,00 -46,52 -40,49 -36,76 6,03 3,73 9,76 0,00 0,00 0,00 0,00 0,00 ПАССИВ III. Капитал и резервы Целевые финансирование и поступления Нераспределенная прибыль прошлого года Нераспределенный убыток прошлых лет Нераспределенный убыток отчетного года Итого по разделу 3 IV. Долгосрочные обязательства Заемные средства(92,95) 3,83 3,14 3,12 -0,69 -0,03 -0,71 кредиты банков (более 12 мес) 0,00 0,00 0,00 0,00 0,00 0,00 15 Продолжение таблицы 2 1 2 3 4 5 6 7 займы (более 12 мес) 3,83 3,14 3,12 -0,69 -0,03 -0,71 Прочие долгосрочные пассивы 0,00 0,00 0,00 0,00 0,00 0,00 Итого по разделу 4 3,83 3,14 3,12 -0,69 -0,03 -0,71 Заемные средства 0,00 0,17 0,00 0,17 -0,17 0,00 в том числе: кредиты банков 0,00 0,00 0,00 0,00 0,00 0,00 прочие займы 0,00 0,17 0,00 0,17 -0,17 0,00 142,69 137,35 133,65 -5,35 -3,70 -9,05 V. Краткосрочные обязательства Кредиторская задолженность' поставщики и подрядчики 119,12 21,13 14,34 -97,99 -6,80 104,79 0,00 0,00 0,00 0,00 0,00 0,00 зависимыми обществами 4,95 0,01 0,00 -4,94 -0,01 -4,95 по оплате труда 0,25 0,31 0,57 0,05 0,26 0,31 2,49 3,25 3,23 0,76 -0,02 0,73 12,68 15,31 26,13 2,64 10,82 13,46 авансы полученные 2,47 0,17 0,13 -2,30 -0,05 -2,34 прочие кредиторы (71,67) 0,73 97,00 89,26 96,27 -7,74 88,53 Итого по разделу 5 146,52 140,49 136,76 -6,03 -3,73 -9,76 Баланс (сумма строк 490+590 +690) 100,00 100,00 100,00 x векселя к уплате задолженность перед дочерними и по социальному страхованию и обеспечению задолженность перед бюджетом x x Из приведенного баланса-нетто в таблице 1 видно, что в разделе актив наибольший удельный вес составляют внеоборотные средства, которые складываются из основных средств (31%-42%) и прочих внеоборотных средств (40%-33%). В структуре актива идет медленное перераспределение основные средства на начало 2003г. увеличились на 11,07 п.п., а прочие внеоборотные средства уменьшились на 6,64 п.п. Структура пассива формируется за счет привлеченного капитала, в котором наибольший удельный вес занимают краткосрочные пассивы 143%-136%. Также можно 16 заметить, что собственный капитал медленно растет и на начало 2003г. он возрос на 9,83п.п. из таблицы 1 хорошо видно за счет какого капитала формируется пассив. Данное Предприятие пользуется привлеченным капиталом акционеров. Таблица 2 является дополнением к таблице 1, в этой таблице видно из чего состоят статьи раздела, какие произошли изменения, и что на это повлияло. На начало 2001г. прочие внеоборотные активы составляли наибольший удельный вес 39,49% по сравнению с основными средствами 31,14%. Но к началу 2003г. ситуация изменилась и основные средства увеличились на 11,07 п.п., а прочие внеоборотные уменьшились на 6,64 п.п. Из таблицы 3 видно, что прочие внеоборотные средства в основном состоят из незавершенного строительства. Запасы и затраты на начало 2003г. уменьшились на 1,05 п.п., несмотря на что НДС по приобретенным ценностям увеличился на 2,47 п.п., но из-за уменьшения сырья, материалов и аналогичных ценностей на 0,8 п.п. Дебиторская задолженность покупателей и заказчиков снизилась на 10,95 п.п., также снизились авансы выданные на 0,78п.п., а прочие дебиторы увеличились на 7,78 п.п. Следовательно, общая дебиторская задолженность снизилась незначительно на 3,96 п.п. В разделе пассив (см. таблицу 2) наибольший удельный вес занимает привлеченный капитал, который на начало 2003г. снизился на 9,76 п.п. Это связано с тем, что кредиторская задолженность поставщиков и подрядчиков снизилась на 104,79 п.п., также снизились авансы полученные на 2,34 п.п., задолженность перед дочерними и зависимыми обществами на 4,95 п.п. Но очень резко возросла задолженность прочих кредиторов на 88,53 п.п. Это связано с тем, что Предприятие пользуется денежными средствами крупных кредиторов, а в большей степени своих акционеров. Также большую долю в структуре баланса составляет задолженность перед бюджетом, на начало 2001г. она равнялась 12,68%, а к началу 2003г. составила 26,13%. Несмотря на то, что Предприятие старается погасить свою задолженность перед бюджетом, она возросла за счет пеней, штрафов и т.д. 17 Данные горизонтального анализа по укрупненной номенклатуре статей сводятся в таблице 3 (баланс-нетто). В таблице 4 приводятся данные горизонтального анализа по исходному балансу (балансу-брутто). Данные по всем статьям базисного года n принимаются за 100%. На основе данных таблиц 3 и 4 делаются выводы о темпах изменения основных статей баланса и о главных причинах, обусловивших эти изменения. Таблица 3. Горизонтальный анализ баланса-нетто, тыс. руб. На начало 2001г. Статья На начало 2002г. % тыс. руб. изме- 2 3 (на конец 2002г.) % тыс. руб. нения 1 На начало 2003г. изме- % тыс. руб. нения 4 5 изменения 6 7 АКТИВ I.Внеоборотные средства Основные средства 978 308,00 100,00 988 769,00 101,07 1 666 310,00 170,33 107,00 100,00 107,00 100,00 57,00 53,27 средства 1 240 506,00 100,00 1 648 482,00 132,89 1 296 538,00 104,52 Итого по разделу I 2 218 921,00 100,00 2 637 358,00 118,86 2 962 905,00 133,53 270 386,00 100,00 362 763,00 134,16 396 054,00 146,48 570 444,00 100,00 809 651,00 141,93 560 665,00 98,29 27 058,00 100,00 54,00 0,20 50,00 0,18 54 789,00 100,00 17 666,00 32,24 28 047,00 51,19 922 677,00 100,00 1 190 134,00 128,99 984 816,00 106,73 3 141 598,00 100,00 3 827 492,00 121,83 3 947 721,00 125,66 Долгосрочные финансовые вложения Прочие внеоборотные II.Оборотные активы запасы и затраты Дебиторская задолженность денежные средства и их эквиваленты прочие оборотные активы Итого по разделу II Всего активов 18 Продолжение таблицы 3 ПАССИВ IV. Собственный капитал Уставной капитал 8,00 100,00 8,00 100,00 8,00 100,00 (нетто) -1 461 487,00 100,00 -1 549 730,00 106,04 -1 451 247,00 99,30 Итого по разделу IV -1 461 479,00 100,00 -1 549 722,00 106,04 -1 451 239,00 99,30 120 257,00 100,00 120 257,00 100,00 123 019,00 102,30 4 482 820,00 100,00 5 256 958,00 117,27 5 275 941,00 117,69 VI 4 603 077,00 100,00 5 377 215,00 116,82 5 398 960,00 117,29 Всего пассивов 3 141 598,00 100,00 3 827 493,00 121,83 3 947 721,00 125,66 Фонды и резервы V, VI. Привлеченный капитал Долгосрочные пассивы Краткосрочные пассивы Итого по разделам V, Таблица 4. Горизонтальный анализ баланса-брутто, тыс. руб. На начало 2001г. Статья тыс. руб. 1 АКТИВ 1. Внеоборотные активы Нематериальные активы (04, 05) патенты, лицензии, товарные знаки, иные аналогичные с перечисленными права и активы в том числе организационные расходы Основные средства(01, 02, 03) 2 % изменения 3 На начало 2002г. тыс. руб. % изменения 4 5 На начало 2003г. (на конец 2002г.) % тыс. руб. изменения 6 7 97,00 100,00 47,00 48,45 0,00 0,00 97,00 100,00 47,00 48,45 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 978 308,00 100,00 988 769,00 101,07 1 666 310,00 170,33 19 Продолжение таблицы 4 в том числе земельные участки, объекты природопользования здания, сооружения, машины, оборудование Незавершенное строительство (07, 08, 16, 61) Доходные вложения в материальные ценности Долгосрочные финансовые вложения (06, 82) в том числе инвестиции в дочерние общества инвестиции в зависимые общества инвестиции в другие организации займы, предоставляемые организациям на срок более 12мес. прочие долгосрочные фин. вложения Прочие внеоборотные активы Итого по разделу I II. Оборотные активы Запасы в том числе сырье, материалы и др. аналогичные ценности (10, 12, 13, 16) затраты в незавершенном производстве (издержках обращения) готовая продукция и товары для перепродажи товары отгруженные расходы будущих периодов прочие запасы и затраты 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 1 240 409,00 100,00 1 648 435,00 132,89 1 296 538,00 104,53 0,00 100,00 0,00 0,00 0,00 0,00 107,00 100,00 107,00 100,00 57,00 53,27 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 107,00 100,00 57,00 0,00 0,00 0,00 0,00 100,00 50,00 0,00 57,00 0,00 0,00 100,00 0,00 0,00 0,00 2 218 921,00 100,00 0,00 2 637 358,00 118,86 2 962 905,00 133,53 194 445,00 100,00 195 784,00 100,69 203 038,00 104,42 172 447,00 100,00 167 151,00 96,93 184 934,00 107,24 549,00 100,00 0,00 0,00 0,00 0,00 20 523,00 100,00 25 718,00 0,00 10 401,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 926,00 100,00 2 915,00 0,00 7 703,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 20 Продолжение таблицы 4 НДС по приобретенным ценностям Дебиторская задолженность (более 12 месяцев) векселя к получению задолженность дочерних, зависимых обществ авансы выданные прочие дебиторы Дебиторская задолженность (в течение 12 месяцев) в том числе покупатели и заказчики авансы выданные прочие дебиторы Краткосрочные финансовые вложения в том числе инвестиции в зависимые общества прочие краткосрочные вложения Денежные средства касса расчетный счет валютный счет прочие денежные средства Прочие оборотные активы Итого по разделу II Баланс (сумма строк 190+290) ПАССИВ III. Капитал и резервы Уставной капитал(85) Добавочный капитал(87) Целевое финансирование и поступления 75 941,00 100,00 166 979,00 219,88 193 016,00 254,17 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 570 444,00 100,00 809 651,00 141,93 560 665,00 98,29 439 614,00 100,00 458 590,00 104,32 120 199,00 27,34 41 891,00 100,00 22 095,00 52,74 21 739,00 51,89 88 939,00 100,00 328 966,00 369,88 418 727,00 470,80 27 193,00 100,00 17 595,00 0,00 27 976,00 0,00 0,00 100,00 17 595,00 0,00 0,00 0,00 27 193,00 100,00 0,00 0,00 27 976,00 0,00 27 058,00 100,00 54,00 0,20 50,00 0,18 0,00 100,00 54,00 0,00 50,00 0,00 16 056,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 11 002,00 100,00 0,00 0,00 0,00 0,00 27 596,00 100,00 0,26 71,00 0,26 922 677,00 100,00 71,00 1 190 134,00 128,99 984 816,00 106,73 3 141 598,00 100,00 3 827 492,00 121,83 3 947 721,00 125,66 8,00 100,00 8,00 100,00 8,00 100,00 7 085,00 100,00 7 085,00 100,00 6 415,00 90,54 0,00 100,00 6 949,00 0,00 5 837,00 0,00 21 Продолжение таблицы 4 Нераспределенная прибыль отчетного года Нераспределенный убыток прошлого года Нераспределенный убыток отчетного года Нераспределенная прибыль прошлого года Итого по разделу III IV. Долгосрочные обязательства Заемные средства(92,95) кредиты банков (более 12 мес) займы (более 12 мес) Прочие долгосрочные пассивы Итого по разделу IV V. Краткосрочные обязательства Заемные средства в том числе: кредиты банков прочие займы Кредиторская задолженность поставщики и подрядчики задолженность перед дочерними и зависимыми обществами по оплате труда по социальному страхованию и обеспечению задолженность перед бюджетом авансы полученные прочие кредиторы (71,67) Расчеты по дивидендам Итого по разделу V Баланс (сумма строк 490+590 +690) 0,00 100,00 0,00 0,00 100 265,00 0,00 -1 468 572,00 100,00 -1 468 572,00 100,00 -1 563 764,00 106,48 0,00 100,00 -95 192,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 -1 461 479,00 100,00 0,00 -1 549 722,00 106,04 -1 451 239,00 99,30 0,00 0,00 120 257,00 100,00 120 257,00 0,00 123 019,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 120 257,00 100,00 120 257,00 0,00 123 019,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 120 257,00 100,00 120 257,00 100,00 123 019,00 102,30 0,00 0,00 0,00 100,00 6 516,00 0,00 0,00 0,00 0,00 100,00 0,00 0,00 0,00 0,00 0,00 100,00 6 516,00 0,00 0,00 0,00 4 482 820,00 100,00 5 250 442,00 117,12 5 275 941,00 117,69 3 742 335,00 100,00 808 782,00 21,61 565 926,00 15,12 155 497,00 100,00 245,00 0,00 0,00 0,00 7 970,00 100,00 11 798,00 148,03 22 431,00 281,44 78 281,00 100,00 124 347,00 158,85 127 346,00 162,68 398 198,00 100,00 586 156,00 147,20 1 031 585,00 259,06 77 649,00 100,00 6 621,00 8,53 5 045,00 6,50 22 890,00 100,00 3 712 493,00 16 218,84 3 523 608,00 15 393,66 0,00 100,00 4 482 820,00 3 141 598,00 0,00 0,00 0,00 100,00 0,00 5 256 958,00 116,82 5 275 941,00 117,29 100,00 3 827 493,00 121,83 3 947 721,00 125,66 22 Из таблиц 3 и 4 видно, что общая сумма денежных средств находящихся в распоряжении предприятия увеличилась на 25,66%. В структуре активов это увеличение было обусловлено главным образом за счет увеличения стоимости основных средств на 70,33% и объемом запасов и затрат на 46,48%. На начало 2002г. дебиторская задолженность резко возросла на 41,93%, а на начало 2003г. по сравнению с 2001г. снизилась на 2,61%. Это говорит о том, что предприятие налаживает взаимоотношения со своими покупателями, что не мало важно для дальнейшего сбыта своей продукции и взаиморасчетов между предприятиями. В структуре пассива увеличение произошло за счет увеличения краткосрочных пассивов на 17,69% и долгосрочных пассивов на 2,30%. Так как предприятие является закрытым акционерным обществом, и находилось на стадии банкротства, то этим привлеченного капитала предприятия. хорошо объясняется увеличения 23 Заключение Суть внедрении механизмов системы антикризисного методов управления предварительной заключается диагностики во угрозы банкротства и своевременном проведении финансового оздоровления организации, обеспечивающего ее выход из кризисного состояния. Само по себе финансовое оздоровление состоит из трех этапов: этап устранения неплатежеспособности, этап восстановления финансовой устойчивости, и этап обеспечения финансового равновесия. Существует большое количество методов оценки финансового состояния организации, которые могут дать представление о ее слабых местах и даже оценить вероятность ее банкротства. Методы горизонтального и вертикального анализов позволяют судить о структуре и динамике основных показателей баланса предприятия. 24 Литература 1. Антикризисное управление. Теория и практика: учебное пособие для ВУЗов, обучающихся по специальностям экономики и управления (060000)/ В.Я. Захаров, А.О. Блинов, Д.В. Хавин. - М.: ЮНИТИ-ДАНА, 2006. 2. Кризисное управление для руководителей и менеджеров. Р.Хит. - М.: Издательство ЛОРИ, 2004 3. Антикризисное управление. Учебник/ Е.П Жарковская, Б.Е. Бродский. - 3-е изд., испр. И доп. - М.: Омега-Л, 2006. 4. Антикризисное управление: учебное пособие для студентов ВУЗов. / А.Т. Зуб - М.: Аспект Пресс, 2005. 5. Методология антикризисного управления: учеб.-практ. пособие/ Г.Б. Юн. - М.: Дело, 2004. 6. Савицкая Г.В. Анализ хозяйственной деятельности предприятия АПК: Учебное пособие. – Мн.: ИП «Экоперспектива», 1999.