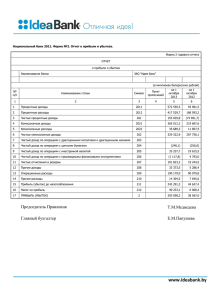

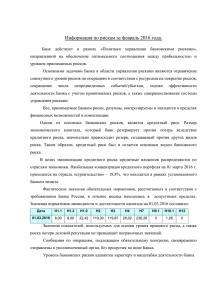

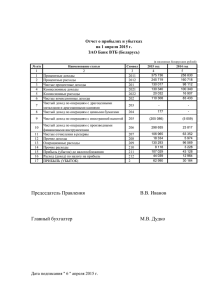

отчет о прибылях и убытках за 2014 год

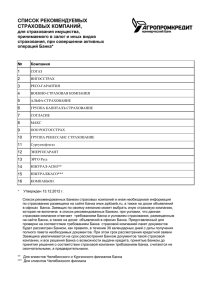

реклама