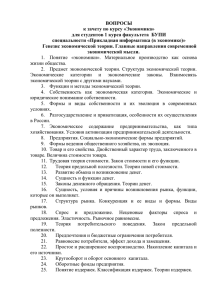

Финансы и кредит - Московский областной филиал МФЮА

реклама