ЧАСТЬ III. G-20 /Европа/

реклама

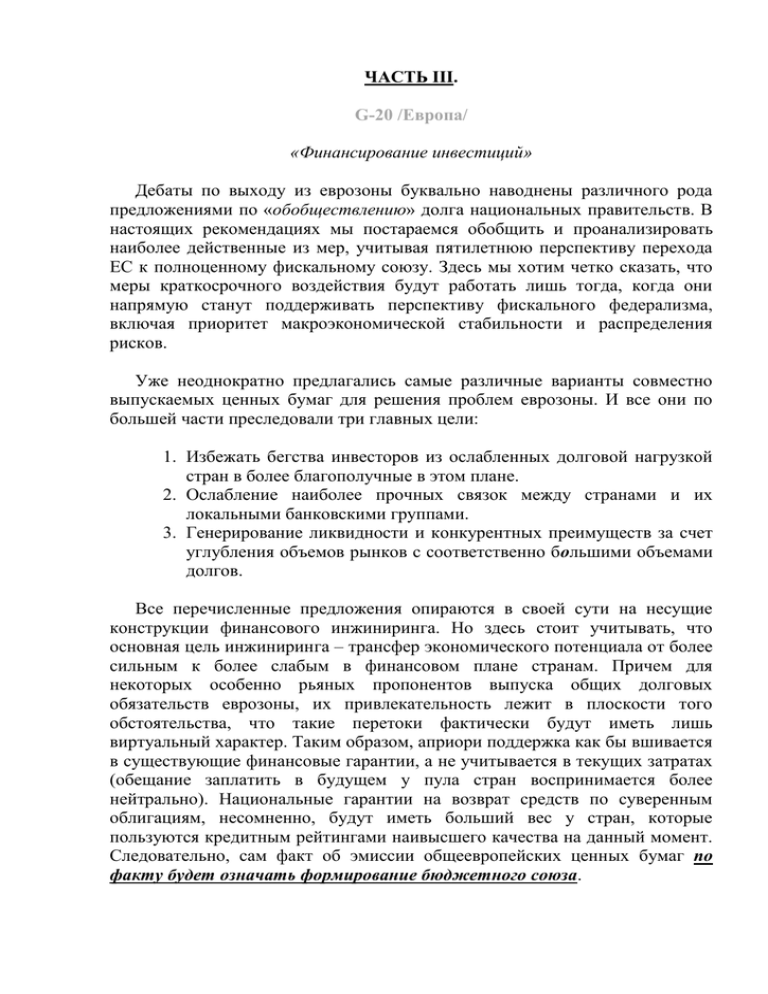

ЧАСТЬ III. G-20 /Европа/ «Финансирование инвестиций» Дебаты по выходу из еврозоны буквально наводнены различного рода предложениями по «обобществлению» долга национальных правительств. В настоящих рекомендациях мы постараемся обобщить и проанализировать наиболее действенные из мер, учитывая пятилетнюю перспективу перехода ЕС к полноценному фискальному союзу. Здесь мы хотим четко сказать, что меры краткосрочного воздействия будут работать лишь тогда, когда они напрямую станут поддерживать перспективу фискального федерализма, включая приоритет макроэкономической стабильности и распределения рисков. Уже неоднократно предлагались самые различные варианты совместно выпускаемых ценных бумаг для решения проблем еврозоны. И все они по большей части преследовали три главных цели: 1. Избежать бегства инвесторов из ослабленных долговой нагрузкой стран в более благополучные в этом плане. 2. Ослабление наиболее прочных связок между странами и их локальными банковскими группами. 3. Генерирование ликвидности и конкурентных преимуществ за счет углубления объемов рынков с соответственно большими объемами долгов. Все перечисленные предложения опираются в своей сути на несущие конструкции финансового инжиниринга. Но здесь стоит учитывать, что основная цель инжиниринга – трансфер экономического потенциала от более сильным к более слабым в финансовом плане странам. Причем для некоторых особенно рьяных пропонентов выпуска общих долговых обязательств еврозоны, их привлекательность лежит в плоскости того обстоятельства, что такие перетоки фактически будут иметь лишь виртуальный характер. Таким образом, априори поддержка как бы вшивается в существующие финансовые гарантии, а не учитывается в текущих затратах (обещание заплатить в будущем у пула стран воспринимается более нейтрально). Национальные гарантии на возврат средств по суверенным облигациям, несомненно, будут иметь больший вес у стран, которые пользуются кредитным рейтингами наивысшего качества на данный момент. Следовательно, сам факт об эмиссии общеевропейских ценных бумаг по факту будет означать формирование бюджетного союза. Правительства, отдельные политики и в целом гражданское общество в более состоятельных странах вполне себе осознают это и вполне справедливо вопиют к фискальной дисциплине и другим реформам, которые стали бы подтверждением верного курса предоставленных гарантий. Конечно же, нереалистично ожидать от тех же мер фискальной дисциплины того, что все гарантии будут автоматически приводить к платежеспособности проблемных стран. Но, в конце концов, по тем или иным причинам, такие гарантии способны сгенерировать поток платежей. Поэтому утверждение о том, что евробонды полностью могут подменить собой фискальный союз, как минимум, несостоятельны. Это, однако, не означает, что евробонды должны дожидаться своего часа пока оформится полнокровный фискальный институциональный союз со своими неизбежными собственными налоговыми сборами, централизованным распределением, усиливающимися требованиями по фискальной дисциплине. Скорее всего, многие предложения по различного рода евробондам призваны укрепить и уточнить сами границы так чаемого фискального союза. Наши рекомендации для G-20 будут опираться на анализ пяти разновидностей единых евробондов для ЕС с разнесением положительных и отрицательных сторон данных инструментов. МОИ ПРЕДЛОЖЕНИЯ ДЛЯ G-20: 1. Разрешить Евросоюзу в рамках предоставленной квоты в G-20 выпуск т.н. европейских безрисковых бондов (ESBies), разработанных Euro-nomics group. Данное предложение не распространяется на выпуск новых облигаций, а фокусируется на «переупаковке» существующих обязательств на вторичном рынке. Причем, транши должны быть разделены на старший и младший. Поскольку структура предлагаемых инструментов базируется на непогашенных торгуемых бодах, то и не требуется дополнительных гарантийных обязательств. Целью ESBies всегда должно быть снижение кризисных рисковых проявлений, поскольку, например, банки, держащие на своих балансах такие бумаги, не будут подвергаться национальным рискам, а будут оцениваться через те же стресс-тесты, соизмеряясь с рисками всей Еврозоны. Таким образом, мы решаем проблему снижения рыночной нестабильности и раскачивания макроэкономического равновесия. Но сама жизнеспособность нашего первого предложения прямо зависит от возможности привлекать пул разнообразных инвесторов именно в младший транш. 2. Создать условия для выпуска евробиллей (eurobills) на покрытие краткосрочной задолженности, но не более 10% от суммарного ВВП ЕС [1]. Подобные краткосрочные инструменты представляют собой некоторый риск, поэтому они должны быть подтверждены как солидарной гарантией все стран ЕС/Еврогруппы, так и гарантиями стран по отдельности. Затраты по заимствованиям должны быть снижены у тех стран, чья кредитоспособность наиболее подвержена рискам ухудшения и не повышены для стран с высокой кредитоспособностью за счет вариационную маржи ликвидности. В результате те же банковские институты получают один из сравнительно безопасных активов, отделенный от рисков проблемных стран. Короткие сроки погашения будут иметь дисциплинирующее воздействие особенно на тех экономических агентов, которые не соблюдают очередность налоговых выплат. Исходя из лимитированной природы данного предложения, когда ограничения априори закладываются в планирование финансовых операций, оно весьма эффектно совмещается с уже существующими ограничениями как на общеевропейском, так и на национальном уровнях (вспомните хотя бы резонансные решения немецкого конституционного суда). Своеобразной «расширенной» версией нашего второго предложения об эмиссии специальных евробиллей стало предложение о внедрении т.н. «облигаций синего и красного цветов» [2]. Суть такой цветовой контаминации заключается в том, что долговая планка более равномерно распространяется по всем членам ЕС, доводя показатель последней до приемлемого уровня в 60% (облигации условно синего цвета) с остатком, выпускаемым уже отдельно каждым правительством страны-члена общеевропейского пространства (облигации условно красного цвета). В итоге получаем структурный продукт с меньшей степенью риска. Исходя из чего, солидарную ответственность несут на себе «синие облигации». Банки, держащие на своих балансах такие облигации, защищены от чистых суверенных рисков стран. В свою очередь, красные облигации опосредуются как младший заем для синих облигаций, а их стоимость становится производной от кредитоспособности стран. Теперь давайте проследим возможную Евробиллей до сине-красных облигаций: рыночную эволюцию от В перспективе 5 лет Политические обязательства по созданию фискального союза Разработка Дорожной карты по переходу к полноценному фискальному союзу, повышение доверия среди участников рынка к мерам проводимой экономической политики. Евробилли/проектные облигации Выпуск общих долговых обязательств по пилотной схеме (без изменения основополагающих Маастрихстких соглашений): евробилли – для финансирования национальных бюджетов; проектные облигации – для финансирования общеевропейских инфраструктурных проектов Синие облигации/красные облигации Еврогруппа Обзор наилучших практик, увеличение срока погашения. Здесь все же потребуется внесения некоторых правок в соглашение об ESM в части европейского казначейства. Наделение большими полномочиями в сфрере фискального и банковского регулирования. Большая подотчетность стран еврозоны Рис. 1. Эволюция от евробиллей и проектных облигаций до единых евробондов Но вышеописанный переход не будет столь легким и прямолинейным. Из-за беспрецедентной степени масштабности поставленной проблемы, которые призваны решить синие и красные облигации, существует прямая опасность выхода данных инструментов в серое правовое поле. Оценка красных облигаций (как и Esbies, всё упирается в младший транш) критично зависима от макроэкономических шоков, возникающих в национальных странах, что может закладываться в них. И, соответственно, автоматически пролонгировать кризисные проявления. С другой стороны, при существовании фискального союза на эмиссию таких облигаций налагались бы ограничения, прямо вытекающие из количества контрциклических траншей внутри ЕС. 3. В случае возникновения угрозы того, что у какого-либо члена ЕС отношение долга к ВВП становится крайне неустойчивым, следует предоставить ему некое пространство для маневра по восстановлению экономического роста без утраты источников финансирования. Наиболее действенным инструментом здесь будут т.н. «выкупные облигации». Предусмотреть заключения между странами ЕС т.н. «Пакта о выкупе», который бы гарантировал передачу сверхлимитированного долга стран (выше 60%) в специальный фонд (ERF), где все участники солидарно ответственны в финансовом плане. Покрытие долговых обязательств не должно превышать 27% от ВВП еврозоны [3], а основными кредиторами должны стать Германия, Франция, Италия и Испания. В свою очередь, страны-должники обязуются передать в данный фонд свои долговые обязательства на 25 лет, номинируя выкупные облигации как приоритетные по сравнению со своим национальным долгом. В дополнение, такие облигации могут быть подкреплены специальными поручительствами и налоговыми отчислениями стран. Общая прозрачность и предсказуемость условных долговых обязательств под гарантиями выкупных облигаций поможет преодолеть некоторые правовые и субнациональные препятствия, заложенные в национальные законодательства стран. Однако такой подход неизбежно будет сталкиваться с рядом проблем и вызовов. Задача любой ценой сжать долг до приемлемых размеров усугубляется еще и тем, что априори процентные выплаты наиболее проштрафившихся должников будут сокращаться. А смогут ли эти страны поддерживать финансовую дисциплину в течение длительного периода жесткой просадки – вопрос открытый. Если они будут не в состоянии сделать это, либо столкнутся с проблемой непредвиденного увеличения долга, то предполагается, что они станут основными виновниками увеличения долговых издержек на первые 60% соотношения долг/ВВП. К тому же, концепция «выкупных облигаций» плохо сочетается с моделями внедрения описанных нами красных и синих облигаций, поскольку привело бы к секьюритизации всего европейского долга. Тем не менее, чего же необходимо Европе начинать! Синие и красные облигации могут быть применены на наш взгляд лишь при снижении общего долгового навеса. Но это дискуссионный вопрос, который хотелось бы разрешить на площадке Астанинского экономического форума. Конечно, например, предложенные евробилли могут функционировать параллельно с выкупными облигациями, но на более ранних стадиях. Таким образом, начальные шаги Дорожной карты должны быть в ведении Пакта о выкупе в действие и затем, когда он вступит в силу и будут достигнуты целевые показатели соотношения 60% долг/ВВП – запуск синих и красных облигаций. По поводу создания общеевропейского выкупного фонда (ERF), очерчивания полноценного бюджетного союза, а также единого банковского надзора читайте в наших новых рекомендациях. TRANSLATION (Partially) SECTION III 1. Allow to issue EZ so-called European Safe Bonds (ESBies), proposed by the Euro-nomics group, are most clearly designed to deal with the immediacy of the crisis and avoid the need of a fiscal union. This proposal does not address new issuance of sovereign bonds (by those nations currently under stress) and focuses, instead, on repackaging of existing bonds available on secondary markets. 2. Create opportunities to issue so called Eurobills that would create common short-term debt, amounting to about 10% of GDP. All short-term borrowings would be backed by joint and several guarantees. Borrowing costs would be lowered for the less-creditworthy member states and may not rise (significantly) for the more creditworthy if liquidity advantages lower overall costs. 3. Redemption Bonds are a response to the concern that several member states have public-debt to GDP ratios that are large and unsustainable and a firstorder task is to allow them space to resume growth without the threat of losing access to financing. The so-called Redemption Pact would transfer the debt of a member state in excess of 60% of GDP (if any) into a European Debt Redemption Fund (ERF) for which all members would be jointly and severally liable. СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 1. Апокин А. Мировая экономика в долгосрочной перспективе: цели и задачи субъектов // Вопросы экономики. - 2012. - N 6. - С.89-109. 2. Delpla, Jacques, and Jakob von Weizsäcker (2010), “The Blue Bond Proposal”, Bruegel Policy Brief. 3. Ершов М.В. Мир в посткризисных условиях - новые проблемы // Деньги и кредит. - 2012. - N 1. - С.48-53.