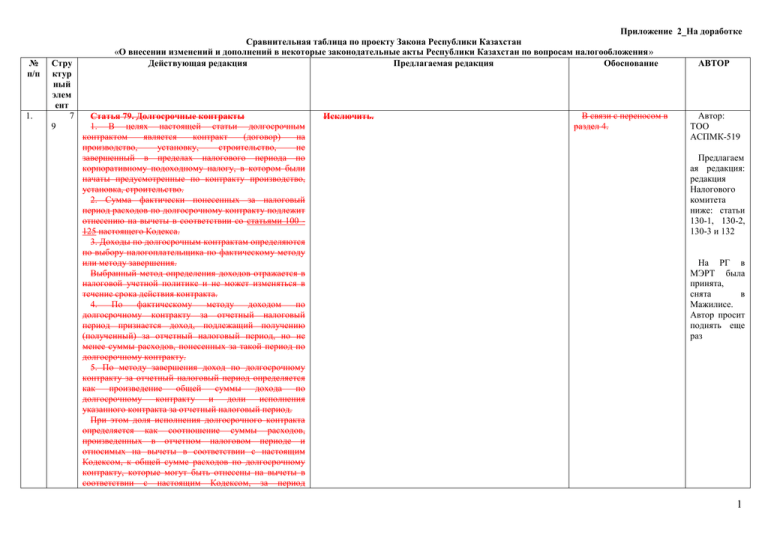

приложению 2 - Ассоциация налогоплательщиков Казахстана

реклама

№ п/п 1. Стру ктур ный элем ент 7 9 Приложение 2_На доработке Сравнительная таблица по проекту Закона Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения» Действующая редакция Предлагаемая редакция Обоснование АВТОР Статья 79. Долгосрочные контракты 1. В целях настоящей статьи долгосрочным контрактом является контракт (договор) на производство, установку, строительство, не завершенный в пределах налогового периода по корпоративному подоходному налогу, в котором были начаты предусмотренные по контракту производство, установка, строительство. 2. Сумма фактически понесенных за налоговый период расходов по долгосрочному контракту подлежит отнесению на вычеты в соответствии со статьями 100 125 настоящего Кодекса. 3. Доходы по долгосрочным контрактам определяются по выбору налогоплательщика по фактическому методу или методу завершения. Выбранный метод определения доходов отражается в налоговой учетной политике и не может изменяться в течение срока действия контракта. 4. По фактическому методу доходом по долгосрочному контракту за отчетный налоговый период признается доход, подлежащий получению (полученный) за отчетный налоговый период, но не менее суммы расходов, понесенных за такой период по долгосрочному контракту. 5. По методу завершения доход по долгосрочному контракту за отчетный налоговый период определяется как произведение общей суммы дохода по долгосрочному контракту и доли исполнения указанного контракта за отчетный налоговый период. При этом доля исполнения долгосрочного контракта определяется как соотношение суммы расходов, произведенных в отчетном налоговом периоде и относимых на вычеты в соответствии с настоящим Кодексом, к общей сумме расходов по долгосрочному контракту, которые могут быть отнесены на вычеты в соответствии с настоящим Кодексом, за период Исключить. В связи с переносом в раздел 4. Автор: ТОО АСПМК-519 Предлагаем ая редакция: редакция Налогового комитета ниже: статьи 130-1, 130-2, 130-3 и 132 На РГ в МЭРТ была принята, снята в Мажилисе. Автор просит поднять еще раз 1 действия контракта. 2. 3. 119 Пунк т 14 1301 Статья 119. Выбытие фиксированных активов «…» 14. При временном прекращении использования фиксированных активов в деятельности, направленной на получение дохода: 1) по I группе - стоимостный баланс соответствующих подгрупп уменьшается на остаточную стоимость фиксированных активов, исчисленную в порядке, предусмотренном пунктом 3 статьи 117 настоящего Кодекса. Уменьшение стоимостного баланса подгруппы производится в случае, когда налоговые периоды временного вывода актива из эксплуатации и его ввода в эксплуатацию после временного прекращения использования не совпадают; 2) по II, III и IV группам выбытие не отражается. К временному прекращению использования фиксированных активов относится временный вывод фиксированных активов из эксплуатации без прекращения признания таких активов в бухгалтерском учете в качестве основных средств, инвестиций в недвижимость, нематериальных и биологических активов. Глава 5-1. Долгосрочные контракты Статья 130-1. Общие положения Отсутствует. 4. 130- Статья 130-2. Порядок определения дохода по Статья 119. Выбытие фиксированных активов «…» 14. При временном прекращении использования фиксированных активов в деятельности, направленной на получение дохода: 1) по I группе - стоимостный баланс соответствующих подгрупп уменьшается на остаточную стоимость фиксированных активов, исчисленную в порядке, предусмотренном пунктом 3 статьи 117 настоящего Кодекса. Уменьшение стоимостного баланса подгруппы производится в случае, когда налоговые периоды временного вывода актива из эксплуатации и его ввода в эксплуатацию после временного прекращения использования не совпадают; 2) по II, III и IV группам выбытие не отражается. К временному прекращению использования фиксированных активов относится временный вывод фиксированных активов из эксплуатации, за исключением фиксированных активов, имеющих сезонный характер эксплуатации в связи с природно-климатическими условиями, без прекращения признания таких активов в бухгалтерском учете в качестве основных средств, инвестиций в недвижимость, нематериальных и биологических активов. Глава 5-1. Долгосрочные контракты Статья 130-1. Общие положения 1. Долгосрочным контрактом является контракт (договор) на производство, установку, строительство, не завершенный в пределах налогового периода, в котором были начаты предусмотренные по контракту производство, установка, строительство. 2. Сумма фактически понесенных за налоговый период расходов по долгосрочному контракту подлежит отнесению на вычеты в соответствии со статьями 100 - 125 настоящего Кодекса. 3. Доход по долгосрочному контракту определяется по выбору налогоплательщика по фактическому методу или методу завершения. Выбранный метод определения доходов отражается в налоговой учетной политике и не может изменяться в течение срока действия контракта. 4. Налоговый учет ведется по каждому долгосрочному контракту. Статья 130-2. Порядок определения дохода по ENRC Без данного уточнения оборудование, которое имеет сезонный характер (например промывочноотсадочный комплекс, участвующий при первичном обогащении руды) никогда не будет учитывается при расчете амортизационных отчислений, так как оно используется только в летний период и , соответственно год ввода и год вывода никогда не совпадут. Позиция НК Требует обсуждения. В связи с переносом из главы 9, а также в целях предоставления возможности учета убытков по контракту. Автор: ТОО АСПМК-519 В связи с переносом из По итогам Круглого стола 30.01.2013 г. – автор должен дать редакцию поправки. Предлагаем ая редакция: редакция Налогового комитета ниже: статьи 130-1, 130-2, 130-3 и 132 Автор: 2 2 долгосрочному контракту фактического метода Отсутствует. при применении долгосрочному контракту при применении фактического метода 1. Если иное не установлено настоящей статьей при применении фактического метода доходом по долгосрочному контракту для целей налогообложения за отчетный налоговый период является доход, подлежащий получению (полученный) за отчетный налоговый период, но не менее суммы расходов, понесенных за такой период по долгосрочному контракту. 2. В налоговые периоды, следующие за налоговым периодом, в котором начинается долгосрочный контракт, кроме налогового периода, в котором заканчивается срок действия долгосрочного контракта, доход по долгосрочному контракту для целей налогообложения определяется в порядке, установленном пунктом 3 настоящей статьи, при одновременном соблюдении следующих условий: доход по долгосрочному контракту за отчетный налоговый период, определенный в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, превышает сумму расходов, относимую на вычеты по такому контракту за отчетный налоговый период; доход по долгосрочному контракту для целей налогообложения за предыдущие налоговые периоды превышает доход по такому контракту за предыдущие налоговые периоды в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности. 3. Доход по долгосрочному контракту для целей налогообложения в случае, указанном в пункте 2 настоящей статьи, определяется в размере подлежащего получению (полученного) за отчетный налоговый период дохода, уменьшенного на наименьшее из следующих значений: положительную разницу между доходом по долгосрочному контракту для целей налогообложения за предыдущие налоговые периоды и доходом по такому контракту, определенному в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности за главы 9, а также в целях предоставления возможности учета убытков по контракту. Комментарии PwC: Положения пунктов 2 и 3 кажутся излишне сложными для применения. Мы считаем, что для того, чтобы разрешить налогоплательщику признавать убытки по долгосрочным контрактам, достаточно положения пункта 4, который должен быть применим ко всем налоговым периодам. ТОО АСПМК-519 Предлагаем ая редакция: редакция Налогового комитета ниже: статьи 130-1, 130-2, 130-3 и 132 3 5. 1303 Статья 130-3. Порядок определения дохода по долгосрочному контракту при применении метода завершения Отсутствует. предыдущие налоговые периоды; положительную разницу между доходом по долгосрочному контракту, определенным в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности за отчетный налоговый период, и суммой расходов по такому контракту, относимой на вычеты за отчетный налоговый период. 4. В случае если в течение срока действия долгосрочного контракта доход по долгосрочному контракту для целей налогообложения, превышает доход по такому контракту, определенный в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, то в налоговом периоде, в котором заканчивается срок действия долгосрочного контракта, производится корректировка дохода в сторону уменьшения в соответствии с подпунктом 7) пункта 1 статьи 132 настоящего Кодекса в размере такого превышения. Статья 130-3. Порядок определения дохода по долгосрочному контракту при применении метода завершения 1. При применении метода завершения доход по долгосрочному контракту в целях налогообложения за отчетный налоговый период определяется в следующем порядке: произведение общей расчетной суммы дохода по долгосрочному контракту и доли исполнения такого контракта за текущий налоговый период минус доход по такому долгосрочному контракту в целях налогообложения за предыдущие налоговые периоды. Доля исполнения долгосрочного контракта исчисляется по следующей формуле: А/(А+Б), где А – расходы по долгосрочному контракту, отнесенные на вычеты в соответствии с настоящим Кодексом за предыдущие и отчетный налоговый период, Б - расходы по долгосрочному контракту, которые должны быть произведены в соответствии с проектносметной документацией в последующих налоговых периодах для завершения работ по долгосрочному В связи с переносом из главы 9, а также в целях предоставления возможности учета убытков по контракту. Автор: ТОО АСПМК-519 Предлагаем ая редакция: редакция Налогового комитета ниже: статьи 130-1, 130-2, 130-3 и 132 4 6. 7. 132 236 Подп ункт 1 Пунк т2 Статья 132. Корректировка доходов и вычетов 4. Корректировка доходов и вычетов производится в том налоговом периоде, в котором наступили случаи, указанные в пункте 1 настоящей статьи. Статья 236 пункт 2 подпункт 1 Местом реализации работ услуг признается место : 1.нахождения недвижимого имущества , если работы услуги связаны непосредственно с этим имуществом. Местом нахождения недвижимого имущества признается место государственной регистрации прав на недвижимое имущество или место фактического нахождения – в случае отсутствия обязательств по государственной регистрации. В целях настоящей статьи недвижимым имуществом признаются здания, сооружения, многолетние насаждения и иное имущество , прочно связанное с землей, т.е объекты , перемещение которых без несоразмерно ущерба их назначению невозможно, а также трубопроводы, линии электропередач, космические объекты, предприятие как имущественный комплекс. При этом в целях настоящей статьи имущество. Не отнесенное в настоящем подпункте к недвижимому имуществу признается движимым имуществом. контракту и подлежащие отнесению на вычеты в последующие налоговые периоды действия долгосрочного контракта. Статья 132. Корректировка доходов и вычетов 4. Если иное не установлено настоящим пунктом корректировка доходов и вычетов производится в том налоговом периоде, в котором наступили случаи, указанные в пункте 1 настоящей статьи. Корректировка доходов и вычетов в соответствии с подпунктом 7) пункта 1 настоящей статьи производится в налоговом периоде, в котором истекает срок действия долгосрочного контракта. Статья 236 пункт 2 подпункт 1 Местом реализации работ , услуг признается место: нахождения недвижимого имущества, если работы услуги связаны непосредственно с этим имуществом. Местом нахождения недвижимого имущества признается место государственной регистрации прав на недвижимое имущество или место фактического нахождения – в случае отсутствия обязательств по государственной регистрации. В целях настоящей статьи недвижимым имуществом признаются здания, сооружения, многолетние насаждения, земельные участки, участки недр, на которых выполняются работы неразрывно связанные с землей , и иное имущество , прочно связанное с землей, то есть объекты, перемещение которых без несоразмерно ущерба их назначению невозможно, а также трубопроводы, линии электропередач, космические объекты, предприятие как имущественный комплекс. При этом в целях настоящей статьи имущество. Не отнесенное в настоящем подпункте к недвижимому имуществу признается движимым имуществом. См.выше Уточняющая правка В целях исключения противоречия между статьями п 1ст 117 ГК РК (общая часть ),подпункт 18) и подпункт 17 ) ст 1 Закона о недрах, что разведка является частью операций по недропользованию. Протокол по работам и услугам ст.1(ТС) Уточняющая поправка с целью исключения двоякого толкования положений подпункта 1 пункта 2 ст 236 Местом реализации согласно подпункта 1 пункта 2 ст .236 НК, местом реализации работ, услуг, которое может быть применено к геофизическим исследованиям, на участках недр за пределами РК должно признаваться место : Нахождения Автор: ТОО АСПМК-519 Предлагаем ая редакция: редакция Налогового комитета ниже: статьи 130-1, 130-2, 130-3 и 132 Акционерн ое общество «Азимут Энерджи Сервисез» Позиция НК от 21.09.12 Требует дополнительн ой проработки. Налоговы м комитетом направлен запрос в МИНТ РК от 04.12.2012 года №НК21/10890-И 5 недвижимого имущества, если работы, услуги связаны непосредственно с этим имуществом. При этом, согласно п.1 ст 117 ГК РК (Общая часть ) к недвижимому имуществу (недвижимые вещи, недвижимость) относятся: земельные участки, здания, многолетние насаждения и иное имущество прочно связанное с землей, т.е объекты перемещение которых без несоразмерного ущерба их назначению невозможно. Поскольку НК МФ РК дает разъяснения основываясь на буквальном толковании положений Налогового Кодекса. и другого законодательства РК, отсутствие перечня работ связанных с недвижимым имуществом, и отсутствие в статье 236 (подпункт 1 п2 ) в перечне недвижимого имущества земельных участков и участков недр, позволяют толковать налоговым органом, что выполняемые сейсморазведочные работы не участках недр за пределами РК для недропользователей стран СНГ и за рубежом (нерезидентов), считать место оказания услуг, работ территорией РК и облагать НДС РК. 6 8. 236 Касательно НДС по оборотам по геологоразведочным (геофизическим) работам за пределами РК и РФ Несмотря на наличие редакции подпункта 5) пункта 2 статьи 236 Налогового кодекса РК и статьи 148 Налогового Кодекса РФ, на практике до сих пор имеется разногласие со стороны Подрядчика – Российской компании в обложении НДС доходов по сейсморазведочным и геолого-геофизическим работам, выполняемым на территории Узбекистана. Казахстанская компания выполняет Субподрядные сейсморазведочные и геолого-геофизические работы согласно технического задания для Подрядчика – российской компании в Узбекистане. Заказчик работает на лицензионной территории согласно Соглашению о разделе продукции. Работы в Узбекистане производятся без образования постоянного учреждения (производится только регистрация контракта в налоговом органе для получения освобождения от налогов на территории Узбекистана). Подрядчик – Российская компания считает, что доходы по сейсморазведочным и геолого-геофизические работам по доходам за пределами РК и РФ не облагаются российским и казахстанским НДС. При определении объекта налогообложения налогом на добавленную стоимость операций по сейсморазведочным и геолого-геофизическим работам российский налогоплательщик определяет место реализации работ и услуг по месту покупателя работ (услуг). В этой связи просим разъяснить: 1) являются ли выполнение геологоразведочных, геофизических работ по регистрации сейсмических данных работами связанными с недвижимым имуществом, т.е. к недрам; 2) если нет, то облагаются ли данные работы казахстанским и российским НДС. В целях проведения работы по повышению налоговой культуры, введения прозрачности процедуры и в целях исключения проявления факторов коррупциогенности АО «Азимут Энерджи Сервисез» По нашему мнению в данной ситуации Казахстанский НДС не возникает. Надо убрать, они давно уже к этому виду не относят, а относят к «месту нахождения недвижимого имущества, если работы, услуги связаны непосредственно с этим имуществом», т.е. к недрам Позиция НК от 21.09.12 Требует дополнитель ной проработки. В законодатель стве отсутствует понятие сейсморазвед очных и геофизически х работ, в связи с чем, по данному вопросу требуется заключение уполномочен ного государствен ного органа в сфере недропользов ания Налоговы м комитетом направлен запрос в 7 3) что является непосредственной связью с недвижимым имуществом геофизических, геологоразведочных работ при определении их места реализации. Правильно ли, что при выполнении полевых сейсморазведочных и геологоразведочных работ местом реализации работ, услуг является место нахождения недвижимого имущества (недра)? АО «Азимут Энерджи Сервисез» 9. Казахстанский НДС не возникает. 1) подлежат ли обложению казахстанским НДС обороты по реализации указанных работ казахстанской компанией российской компании на территории РУ; 2) является ли по сути геофизические работы, выполняемые аналогичными условиями контракта, работами связанными с недвижимым имуществом 10. 241 Пун кт 2 Статья 241. Облагаемый оборот при приобретении работ, услуг от нерезидента, не являющегося плательщиком налога на добавленную стоимость в Республике Казахстан и не осуществляющего деятельность через филиал, представительство 2. Для целей настоящей статьи размер облагаемого оборота у получателя работ, услуг определяется исходя из стоимости приобретенных работ, услуг, указанных в пункте 1 настоящей статьи, включая налоги, кроме налога на добавленную стоимость 3) что является непосредственной связью с недвижимым имуществом геофизических, геологоразведочных работ при определении их места реализации. Статья 241. Облагаемый оборот при приобретении работ, услуг от нерезидента, не являющегося плательщиком налога на добавленную стоимость в Республике Казахстан и не осуществляющего деятельность через филиал, представительство 2. Для целей настоящей статьи размер облагаемого оборота у получателя работ, услуг определяется исходя из стоимости приобретенных работ, услуг, указанных в пункте 1 настоящей статьи, включая налоги, кроме налога на добавленную стоимость и налога на добавленную стоимость, включенного в стоимость работ/услуг, полученных от нерезидента и подлежащего возврату согласно законодательства страны резидентсва нерезидента. МИНТ РК от 04.12.2012 года №НК21/10890-И В законодательстве отсутствует понятие геофизических работ, в связи с чем, по данному вопросу требуется заключение уполномоченного государственного органа в сфере недропользования. Требует дополнитель ной проработки. АО «Эйр Астана» Ситуация: Резидент Германии оказывает АО «Эйр Астана» маркетинговые услуги. Согласно пп.4 п.2 ст.236 местом реализации маркетинговых услуг является место осуществления предпринимательской или любой другой деятельности покупателя работ, услуг, следовательно, данные услуги являются оборотом АО «Эйр Астана» и подлежат обложению НДС за нерезидента. За маркетинговые услуги в адрес АО «Эйр Требует обсуждения с автором. Необходим о пояснение АО «Эйр Астана» относительно возврата НДС нерезидентам в Германии (НПА, международн ый договор, виды услуг, документы и т.д.). Налоговым комитетом направлен запрос в МИНТ РК от 04.12.2012 года №НК21/10890-И По итогам Круглого стола 8 Астана» выставляются счета с выделением суммы НДС Германии по ставке 19%. Например, согласно счета сумма в размере 5 000 EUR относится на расходы в бухгалтерском учете, сумма НДС в размере 950 EUR относится на специально отведенный для этого счет. Согласно правил Налоговых органов Германии, АО «Эйр Астана» имеет право не позднее 20 числа месяца, следующего за отчетным кварталом обратиться в налоговые органы с целью возврата ранее уплаченного поставщику НДС. Для этого необходимо представить реестр с приложением всех оригиналов счетов. В течение двух месяцев после рассмотрения документов Налоговыми органами Германии сумма НДС возвращается на расчетный счет АО «Эйр Астана». Считаем неверным включать в облагаемый оборот НДС, который впоследствии возмещается компании. АО «Эйр Астана» По данному комментарию считаем, что тот факт, что мы платим НДС за нерезидента по суммам, которые не относятся на расходы 30.01.2013 г. – автору необходимо предоставит ь дополнитель ные материалы. 9 11. 397 Пун кт 2 Статья 397. Налоговая база «…» 2. Среднегодовая балансовая стоимость объектов налогообложения определяется как одна тринадцатая суммы, полученной при сложении балансовых стоимостей объектов налогообложения на первое число каждого месяца текущего налогового периода и первое число месяца периода, следующего за отчетным. В случае если условиями контракта на недропользование предусмотрено выполнение обязательств по демонтажу и удалению объектов налогообложения, а также положениями Экологического кодекса Республики Казахстан выполнение мероприятий, связанных с ликвидационным фондом полигонов размещения отходов, то оценка таких обязательств, определенная в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, не включается в балансовую стоимость объектов налогообложения. Статья 397. Налоговая база «…» 2. Среднегодовая балансовая стоимость объектов налогообложения определяется как одна тринадцатая суммы, полученной при сложении балансовых стоимостей объектов налогообложения на первое число каждого месяца текущего налогового периода и первое число месяца периода, следующего за отчетным. В случае если условиями контракта на недропользование предусмотрено выполнение обязательств по демонтажу и удалению объектов налогообложения, а также положениями Экологического кодекса Республики Казахстан выполнение мероприятий, связанных с ликвидационным фондом полигонов размещения отходов, то оценка таких и других аналогичных оценочных обязательств, связанных с демонтажом и удалением объектов налогообложения, определенных в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, не включается в балансовую стоимость объектов налогообложения. компании, как раз таки противоречит методологии исчисления НДС, фактически в настоящий момент мы начисляем НДС на НДС. Так как изначально при получении счетов от поставщика мы отражаем НДС, подлежащий возврату на счете НДС, а не на расходах. В дальнейшем эти суммы закрываются. ENRC Уточняющая поправка. УНП Не принято Отсутству ют конкретные описания и характеристи ки обязательств, оценку которых предлагается исключить из балансовой стоимости объектов обложения. По итогам Круглого стола 30.01.2013 г. – требует обсуждения. Автор должент представить дополнитель но материалы. 10 12. 464 Плательщиками сбора являются физические и юридические лица, выставляющие имущество (в том числе имущественные права) для реализации на аукционах. Плательщиками сбора являются физические и юридические лица, выставляющие имущество (в том числе имущественные права) для реализации на аукционах. По решению юридического лица его структурные подразделения рассматриваются в качестве самостоятельных плательщиков сбора. АО «АТФБанк» На практике плательщиками сбора с аукционов являются филиалы, которые выставляют на аукционы залоговое имущество, потому что филиалы выдавали кредиты и договора на выдачу кредита и договора залога оформляются и подписываются филиалами на местах. В случае, если исходить из п.3 статьи 467 о том, что уплата сбора осуществляется по месту нахождения плательщика сбора, то получается, что юридическое лицо (головная организация) должна оплачивать сбор, например, в Алматы, хотя аукцион проводился в Шымкенте. При этом п.2 статьи 468 определено, что устроители аукционов предоставляют сведения налоговым органам по месту своего нахождения. Таким образом, устроитель (доверенное лицо филиала) подаст сведения в налоговый орган в Шымкенте, а юрлицо подаст декларацию и оплатит сбор в налоговый орган в Алматы. Принято Предлагается поправка в следующей редакции: «Статья 464. Плательщики сбора … 2. Юридическое лицо своим решением вправе признать самостоятель ным плательщико м сбора свое структурное подразделени е по объектам обложения, находящимся по месту нахождения такого структурного подразделени я. Если иное не установлено настоящей статьей, решение юридическог о лица о таком признании или прекращении такого признания 11 вводится в действие с 1 января года, следующего за годом принятия такого решения. В случае если самостоятель ным плательщико м сбора признается вновь созданное структурное подразделени е, то решение юридическог о лица о таком признании вводится в действие со дня создания данного структурного подразделени я или с 1 января года, следующего за годом создания данного структурного подразделени я.». 12