Инвестиции оказывают мощное стабилизирующее влияние на

реклама

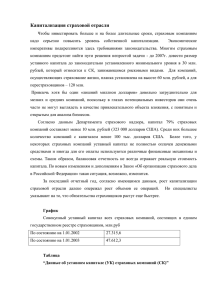

Г.С. Серикова К.э.н., доцент, КЭУК АНАЛИЗ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ СТРАХОВЫХ КОМПАНИЙ В КАЗАХСТАНЕ Республика Казахстан, г. Караганда, Карагандинский экономический университет Казпотребсоюза, serikova_fns@mail.ru Инвестиционная деятельность страховых компаний является важным элементом социально-экономического развития общества. Социальное значение инвестиционной деятельности страховщиков неразрывно связано со сберегательной функцией страхования, когда из многочисленных индивидуальных взносов формируются необходимые для покрытия возможных ущербов коллективные фонды, управляемые профессиональными страховыми организациями. Обеспечить точность формирования таких фондов и эффективность их размещения, а, следовательно, и надежность защиты материальных интересов их участников - важнейшая задача страховых компаний. Значительная доля частных сбережений инвестируется через страховые компании, которые отличаются от других институциональных инвесторов. Суть различий в том, что страховые компании выполняют для своих клиентов сразу две функции: гарантийную, связанную с компенсацией риска, и инвестиционную, заключающуюся в приросте капитала. Экономическое значение инвестиционной деятельности страховых компаний обусловлено большими объемами их инвестиционных ресурсов. Опыт западных стран свидетельствует о ведущей роли страховых компаний в инвестиционных процессах развитых государств. Размеры инвестиций, произведенных страховыми компаниями европейских стран, составляли 50% от объема совокупного валового внутреннего продукта Европейского Экономического Сообщества. В таких государствах, как Великобритания, Швейцария, Люксембург, имеющих развитый фондовый рынок и международный финансовый авторитет, инвестиции страховщиков достигли или даже превысили годовой объем ВВП. К сожалению, в казахстанской экономике страхование пока не занимает ведущих позиций. Согласно статистическим данным Национального банка РК объем собранных страховых премий в 2015 г. составил 0,67% к ВBП, тогда как за рубежом этот показатель составляет не менее 8-9% [1]. Инвестиции страховщиков составляют незначительную часть в общих объемах вложений. При этом если в развитых странах большая часть инвестиций представлена долгосрочными вложениями, осуществляемыми за счет средств страховых компаний по страхованию жизни, то в Казахстане их основная часть - это краткосрочные активы. Участие страховщиков в инвестиционном процессе носит иногда спекулятивный характер. Кроме 1 того, средние и мелкие страховые компании, не обладая достаточным инвестиционным потенциалом, не стремятся самостоятельно выходить на фондовый рынок. Как показывает зарубежная практика, инвестиции страховых компаний оказывают мощное стабилизирующее влияние на экономику и фондовый рынок. При этом объемы аккумуляции капитала через страховую систему и пенсионные фонды не уступают сберегательному делу, а в ряде случаев даже превосходят его. Инвестиционный потенциал страховых компаний способен сыграть также роль стимулятора инвестиций за счет страхования сопутствующих инвесторам рисков. Инвестиционная деятельность страховой компании на микроуровне оказывает серьезное влияние на возможность и условия существования компании на рынке. Инвестирование дает возможность для владельцев страховой компании развивать свой бизнес и самостоятельно управлять им. Данный аспект обусловлен тем, что за счет инвестирования страховых фондов происходит накопление средств для выполнения нормативов регламентирующих органов в условиях постепенного повышения требований к величине уставного капитала и иных собственных средств без привлечения внешних инвестиций и, как следствие, без риска возможного ослабления позиций владельцев компании из-за необходимости расширения круга акционеров. На макроуровне при соответствующем государственном регулировании успешная инвестиционная деятельность страховых компаний является источником долгосрочных инвестиций, что в среднесрочной и долгосрочной перспективе дает значительно больший экономический эффект, чем сиюминутная выгода от неоправданно жесткого налогообложения страховых операций. В странах с развитой рыночной экономикой инвестиции являются одной из главных статей в балансе страховой компании. Фонды компаний, специализирующихся в отраслях страхования иных, чем страхование жизни, обычно инвестируются в различные ценные бумаги, в результате чего компания получает высокий доход, а также располагает активами, которые могут быть в любой момент высвобождены (ликвидированы) для оплаты особенно крупного ущерба по претензиям. Компаниям, занимающимся страхованием жизни, также необходимо за счет инвестирования обеспечивать прирост размеров фонда по страхованию жизни, из которого будут производиться выплаты по претензиям только через относительно длительный период времени. Например, компании могут вкладывать капиталы в долгосрочные ценные бумаги, индексированные облигации и прочие источники капиталовложений [2]. Одной из важнейших особенностей крупнейших компаний США по страхованию жизни является то обстоятельство, что в силу высокого авторитета страховых компаний в их управление передаются многомиллиардные средства, принадлежащие различным пенсионным фондам. Задача страховых обществ в этом случае путем разумной 2 инвестиционной политики - обеспечить сохранность и прирост доверенных средств. За управление этими средствами страховые компании взимают комиссионное вознаграждение. И даже умеренные их размеры - порядка 0,1% от взятых в управление сумм приносят миллионные доходы. В Германии капиталовложения страховых учреждений обеспечивают 25% всех инвестиций в экономику, а доходы от них формируют более 1/5 валового дохода страховщиков и играют важную роль в их деятельности. В Швейцарии одним из условий успешной деятельности страховых компаний является их активная инвестиционная деятельность на рынке капиталов. Более половины всех активов страховых компаний размещено в форме ссуд и инвестиций в облигации [3]. В Японии существует специфический экономический механизм привлечения средств населения на развитие производства, нацеленный на решение долгосрочных стратегических задач. Особую роль в нем играют компании по страхованию жизни, которые имеют существенные преимущества при проведении инвестиционных мероприятий [3]. Осуществляя инвестиционную деятельность, получая прибыль из нее, страховщики в то же время оказываются в значительной зависимости от положения дел на финансовом рынке. Это заставляет проводить достаточно жесткое государственное регулирование инвестиционной деятельности страховых компаний. В целом можно выделить два основных подхода государственного регулирования страховой деятельности по отношению к инвестиционной деятельности страховщиков: "европейский" и "американский". Первый предусматривает обязательную прибыльность чисто страховых операций без учета инвестиционной деятельности страховщика. Второй (американский) предусматривает, что собственно страховая деятельность может быть убыточной, но убытки будут покрываться доходами от инвестиционной деятельности страховщика. Эти подходы определяют не только роль инвестиционной деятельности страховых компаний с точки зрения государства, но и влияют в целом на тарифную политику страховщиков. Основой государственного регулирования инвестиционной деятельности страховщиков в Казахстане является сегодня Закон РК «О страховой деятельности», нормативные документы, разработанные Национальным банком РК. В соответствии с Инструкцией Национального банка РК «О нормативных значениях и методике расчетов пруденциальных нормативов страховой (перестраховочной) организации, формах и сроках представления отчетов о выполнении пруденциальных нормативов» страховая (перестраховочная) организация РК может размещать свои активы в следующие финансовые инструменты: 1) деньги в кассе в сумме, не превышающей один процент от суммы активов страховой (перестраховочной) организации за минусом активов перестрахования; 2) вклады в Национальном Банке Республики Казахстан; 3 3)вклады в банках второго уровня Республики Казахстан, соответствующих одному из следующих требований: соответствующих одному из следующих требований: -имеют долгосрочный кредитный рейтинг не ниже «ВВ-» агентства «Standard & Poor's» или рейтинг аналогичного уровня одного из других рейтинговых агентств, или рейтинговую оценку не ниже «kzВВ» по национальной шкале «Standard & Poor's»; -являются дочерними банками-резидентами, родительские банкинерезиденты которых имеют долгосрочный кредитный рейтинг в иностранной валюте не ниже «А-» агентства «Standard & Poor's» или рейтинг аналогичного уровня одного из других рейтинговых агентств; 4) государственные ценные бумаги Республики Казахстан (в том числе эмитированные в соответствии с законодательством других государств), выпущенные Министерством финансов Республики Казахстан и Национальным Банком Республики Казахстан; 5) долговые ценные бумаги, выпущенные местными исполнительными органами Республики Казахстан, включенные в официальный список фондовой биржи, осуществляющей деятельность на территории Республики Казахстан; 6) долговые ценные бумаги, выпущенные акционерным обществом "Фонд национального благосостояния «Самрук-Казына»; 7) негосударственные ценные бумаги юридических лиц Республики Казахстан, входящих в официальный список фондовой биржи, осуществляющей деятельность на территории Республики Казахстан; 8) негосударственные долговые ценные бумаги, включенные в официальный список фондовой биржи; 9) ценные бумаги, имеющие статус государственных, выпущенные центральными правительствами иностранных государств, имеющих суверенную рейтинговую оценку не ниже «ВВВ-» агентства «Standard & Poor's» или рейтинг аналогичного уровня одного из других рейтинговых агентств; 10) негосударственные ценные бумаги, выпущенные иностранными организациями; 11) аффинированные драгоценные металлы, соответствующие международным стандартам качества, принятым Лондонской ассоциацией рынка драгоценных металлов (London billion market association) и обозначенным в документах данной ассоциации как стандарт «Лондонская качественная поставка» («London good delivery») и металлические депозиты, в том числе в банках-нерезидентах Республики Казахстан, обладающих международной рейтинговой оценкой не ниже «А» агентства «Standard & Poor's» или рейтингом аналогичного уровня одного из других рейтинговых агентств; 12) ценные бумаги международных финансовых организаций [5]. В соответствии с вышеуказанной Инструкцией Национального банка РК страховая (перестраховочная) организация может размещать свои активы в 4 ценные бумаги, эмитированные следующими международными финансовыми организациями: 1) Международным банком реконструкции и развития; 2) Европейским банком реконструкции и развития; 3) Межамериканским банком развития; 4) Банком международных расчетов; 5) Азиатским банком развития; 6) Африканским банком развития; 7) Международной финансовой корпорацией; 8) Исламским банком развития; 9) Европейским инвестиционным банком. Рассматривая инвестиционную деятельность казахстанских страховых компаний, следует признать низкую инвестиционную привлекательность набора инвестиционных инструментов, что само по себе предопределяет состояние страхового рынка. Основными причинами являются: - отсутствие надежных инвестиционных компаний, доверительных и других подобных фондов по профессиональному управлению активами; - неустойчивость и низкий уровень капитализации финансовых институтов, в том числе страхового рынка, низкий банковский процент по депозитам, государственным ценным бумагам, не покрывающим даже текущей инфляции; - исключительно сложная структура рисков, их плохая прогнозируемость; - незначительность резервов небольших страховых компаний, вообще снимающих проблему их инвестирования; - недостаток адекватного опыта страховщиков для оценки ситуации на рынке при решении вопросов инвестирования страховых резервов. Отечественный страховой рынок характеризуется почти полной его концентрацией на краткосрочных рисках. Долгосрочное страхование жизни слабо развивается, страхование ответственности не развито в должной мере. Инвестиции тоже краткосрочны, и результат этого - отсутствие возможности для страховщиков, занимающихся инвестициями, накопить соответствующий опыт. Сегодня огромный незадействованный ресурс заключен в долгосрочном страховании жизни. Мы все понимаем, что долгосрочное страхование жизни есть механизм трансформации сбережений населения в долгосрочные инвестиции. Решение задачи вовлечения сбережений граждан в инвестиционный процес через страхование предполагает систематические и последовательные действия государства в целях: создания системы стимулов для развития долгосрочного страхования жизни, включая пенсионное страхование (льготы для физических лиц по налогообложению и т.п.); предоставления гарантий выплат (по аналогии с гарантированием банковских вкладов); формирования механизма размещения резервов в инвестиционные инструменты, удовлетворяющие требованиям страховщиков с точки зрения 5 диверсификации, возвратности, доходности и ликвидности (нормативные требования органа страхового надзора); создания системы жесткого государственного контроля за соблюдением правил на этом рынке. К масштабным процессам, которые следовало бы стимулировать внутри самого страхового сектора в целях усиления его инвестиционного потенциала, можно было бы отнести: процесс укрупнения страховых компаний и концентрации страховых капиталов; создание совместных страховых продуктов, обеспеченных специальными совокупными резервами страховых пулов; объединение банковского и страхового бизнеса, причем не только путем взаимного участия, но и на уровне договорного партнерства и создания совместных финансово-страховых продуктов; выделение в самостоятельное направление страхового дела той его части, которая связана с управлением страховыми активами. Несомненно, роль органов местной власти в организации инвестирования на уровне регионов является весьма существенной и гораздо более весомой. Действительный интерес местной власти по освоению страховых инвестиций, на наш взгляд, состоит в том, чтобы: активно участвовать в формировании регионального страхового рынка, разработке новых региональных, областных, городских страховых программ; обеспечивать равные условия доступа к страховому рынку как крупных, так и небольших страховых компаний; содействовать освоению регионом страховых инвестиций в интересах всех участников. На наш взгляд, принятие мер по совершенствованию инвестиционной деятельности страховых компаний может сыграть положительную роль в области привлечения инвестиционных ресурсов в реальный сектор экономики. Список литературы 1.Текущее состояние страхового рынка (на 1 января 2013 года)// www.afn.kz 2.Алексеев П.А. Особенности развития страховых компаний как институциональных инвесторов в ведущих странах// Страховое дело.-2007. №5.-С.36 3. Ефимов С.П. Организация управления страховой компанией: теория, практика, зарубежный опыт. - М.: Российский юридический издательский дом, 1995. – 285 с. 4. Сплетухов Ю. А. Некоторые вопросы инвестиционной деятельности страховых организаций // Финансы. - 2009. - №8. 5.Инструкция Национального банка РК «О нормативных значениях и методике расчетов пруденциальных нормативов страховой (перестраховочной) организации, формах и сроках представления отчетов о выполнении пруденциальных нормативов» // www.afn.kz 6