Раздел 4. Статистика финансов

реклама

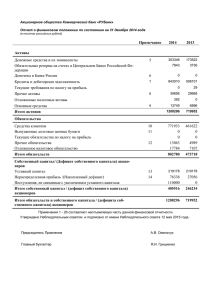

Раздел 4. Статистика финансов Практикум 19. Статистика банковской и биржевой деятельности, показатели страхования Оглавление Методологические указания .................................................................. 1 Задания................................................................................................... 5 МЕТОДОЛОГИЧЕСКИЕ УКАЗАНИЯ Содержание показателей финансового сектора экономики определяется группировкой элементов финансовой деятельности, которая предусмотрена Общероссийским классификатором видов экономической деятельности – ОКВЭД Эта группировка включает: финансовое посредничество (деятельность банков и других финансово-кредитных учреждений, принимающих депозиты; деятельность кредитных учреждений, не принимающих депозиты, в частности, финансовых корпораций и финансовых фондов, инвестиционных фирм, инновационных и лизинговых фирм, благотворительных и спонсорских фондов и др.) страхование (страхование жизни и накопление, негосударственное пенсионное обеспечение, прочие виды страхования, не включенные в другие группировки). вспомогательная деятельность в сфере финансового посредничества и страхования (деятельность фондовых, товарных, валютных и валютно-фондовых бирж и др.). Система показателей отражает институциональные характеристики финансового сектора экономики, специфику финансовой деятельности и финансовые результаты группы единиц соответствующих подсекторов. Совершенствование существующего программного обеспечения, внедрение новых информационных технологий расширили возможности использования для целей моделирования деятельности финансовых корпораций наряду с методами индексного анализа методов корреляционно-регрессионного анализа. Построение при этом многофакторных моделей на основе показателей разных регионов позволяет отграничить основной комплекс объективных условий, от которых зависит результативность деятельности финансовых корпораций с учетом конъюнктуры и особенностей местного рынка. Однако взаимообусловленность финансовых операций, требование сбалансированности прибыли и риска существенно усложняют процедуру отбора факторов при построении многофакторных моделей связи. Например, на основе данных официально публикуемой отчетности кредитных организаций, помимо анализа отдельных категорий доходов и расходов, рекомендуется рассматривать динамику прибыли на основе многофакторной мультипликативной модели вида: Ативы Прибыль Собственны й капитал Собственны й капитал Доход Прибыль Активы Доход П С K1 K 2 K 3 . Таким образом, общее изменение прибыли банка формируется под влиянием следующих факторов: – изменения размера собственного капитала: П (С) С1 С0 K 0 1 K 0 2 K 0 3 ; – изменения структуры капитала (мультипликатор капитала): П ( K1) C1 K11 K 0 1 K 0 2 K 0 3 ; – изменения уровня эффективности использования активов: П ( K 2) C1 K11K1 2 K 0 2 K 0 3 ; – изменения размера маржи прибыли: П ( K 3) C1 K 11 K 1 2 K 1 3 K 30 . В итоге получим: П П1 П 0 П С П ( K1) П ( K 2) П ( K 3) . Типовая задача 1 Пример рассчитан по данным официально публикуемой финансовой отчетности коммерческих банков. Наглядное представление о влиянии на динамику совокупного дохода банка показателе, отражающих изменение величины отдельных видов доходов и одновременно структуры доходов дает индексный метод анализа. Расчет проводится по формуле: ID где D1 D1n D0n D1H D0H I D n d D0n I D H d D0H H , D0 D0n D D0 D0 0 I D ; I Dп ; I D н – индексы, показывающие темп изменения соответственно: общей суммы дохода; суммы процентных доходов и суммы непроцентных доходов; d D0п ; d D0н – доля в совокупном объеме доходов величины, соответственно: процентных и непроцентных доходов в базисном периоде. Именно структура совокупного дохода банка в базисном периоде объясняет в ряде случаев несоответствие между темпами роста отдельных видов доходов и уровнем влияния этих изменений на темпы роста общей суммы дохода. Пример расчета представлен в таблице. Характеристика изменения доходов банка на основе аддитивной модели анализа за 01.04.06-01.07.06 Влияние на изменение общей суммы дохода, % 333598 28,319 2 181,483 149781 0,23467 Dн 454443 71,2003 844392 71,680 8 185,808 389949 0,61096 D 638260 100,0 1177990 100,0 184,563 539730 0,84563 Итого Непроцентные доходы Темп роста, % Всего, тыс. руб. Удельный вес, % 28,7997 Удельный вес, % 183817 Всего, тыс. руб. Dn Условные обозначения Абсолютный тыс. руб. прирост, Изменение 01.07.06 Процентные доходы Показатели 01.04.06 J D J Dn d D n J Dн d D н 0 0 184,563=1,81483х28,7997+1,85808х71,2003 184,5624=52,2665+132,2958 Типовая задача 2 Приведем методику оценки изменения нормы прибыли на капитал, которая отражает взаимосвязь системы финансовых коэффициентов: мультипликатора капитала, эффективности использования активов, маржи прибыли: Прибыль Активы Доход Прибыль Капитал Капитал Активы Доход . Расчет отклонений нормы прибыли на капитал за счет изменения каждой составляющей возможен в двух вариантах: первый учитывает абсолютное отклонение каждого параметра модели, второй предполагает использование индексов, отражающих темпы изменения каждого параметра. Порядок расчета следующий: отклонение величины нормы прибыли всего: K 4 K1 4 K 0 4 , в том числе в результате изменения: 1. Уровня мультипликатора капитала: K 4(к1) K1 K 0 2 K 0 3 ; или K 4(к1) K 0 4 Jк1 1 . 2. Уровня эффективности использования активов: K 4( K 2) K 2 K11 K 0 3 ; или K 4( K 2) K 0 4 Jк1Jк 2 1 . 3. Уровня маржи прибыли: K 4(к3) K 3 K11 K1 2 ; или K 4(к3) K 0 4 Jк1 Jк 2Jк3 1 . В итоге получим: K 4 K 4(к1) K 4(к 2) K 4(к3) . Рассмотрим влияние названных факторов на изменение уровня рентабельности (нормы прибыли на капитал) в отчетном периоде по сравнению с базисным, используя данные следующей таблицы: Влияние на изменение нормы прибыли на капитал Относительно е Изменение Абсолютное Отчетный период Базисный период Условные обозначения Показатели Таблица Характеристика факторов изменения нормы прибыли на капитал коммерческого банка Мультипликатор капитала (активы/капитал) К1 11,09 9 13,964 2,865 1,258 +0,042 Уровень К2 эффективности использования активов (доход/активы) Размер маржи К3 прибыли (прибыль/доход) 0,093 0,235 0,142 2,527 +0,315 0,159 0,086 -0,073 0,540 -0,239 Норма прибыли на К4 капитал (прибыль/капитал) 0,164 0,282 0,118 1,71947 0,118 Таким образом, рентабельность данного коммерческого банка увеличилась в изучаемом периоде на 0,118 пункта (0,282-0,164). Это увеличение сложилось под влиянием следующих показателей: 1. Мультипликатора капитала: 0,042 2. Уровня доходности активов: 0,135 3. Размера маржи прибыли: -0,239 Из числа учтенных факторов наибольшее влияние на рентабельность оказало изменение уровня доходности активов. ЗАДАНИЯ Задача 1 Имеются данные о выпуске акций крупнейшими компаниями страны в марте и апреле 2006 года. Дата 13.03.06 16.03.06 24.03.06 27.03.06 04.04.06 05.04.06 10.04.06 13.04.06 Вид ценной бумаги Газпром ЛУКойл Количество Цена Количество Цена 69 234,4 19 2128,8 50 239,0 20 2169,8 70 239,9 10 2148,6 100 241,2 25 2115,9 170 263,2 20 2326,6 188 272,1 50 2453,0 500 276,2 50 2554,0 700 278,2 80 2574,0 Требуется: 1. Определить показатели рыночной капитализации каждой компании за март месяц и за апрель месяц. 2. Рассчитать для каждой компании уровень средневзвешенной цены, по которой выполнены сделки с соответствующими ценными бумагами за март и за апрель месяц. 3. Определить изменение рыночной капитализации и среднего уровня цен для каждой компании за март-апрель 2006 г. Задача 2 Имеются данные об инвестиционном портфеле двух компаний за март и апрель месяц 2006 г. Ценные бумаги Удельный вес компаний эмитентов портфеле акций, %% Март Апрель ЛУКойл 41,43 50,11 НорНикГМК5 58,57 49,89 Итого 100,0 100,0 в Средняя цена акции, руб. Март 2159,8 2376,9 - Апрель 2479,2 2580,0 - Определить: 1. Уровень средней цены акции двух компаний за март и апрель 2006г. 2. Изменение среднего уровня цены акции в апреле по сравнению с мартом всего и в том числе в результате изменения состава портфеля акций и изменения цены акций в среднем по двум компаниям. Задача 3 Имеются выборочные показатели деятельности фондовых бирж и фондовых отделов бирж за два года. Показатели 1. Число учтенных фондовых бирж и фондовых отделов бирж 2. Число сделок, заключенных по всем видам фондовых ценностей, тыс. 2.1. Из них по операциям с ценными бумагами 3. Оборот от продаж всех видов фондовых ценностей, млрд. руб. В том числе: 3.1.Ценные бумаги из них 3.1.1. акции 3.1.2. облигации органов государственной власти и управления облигации акционерных обществ., предприятий и организаций, 3.1.4. депозитные 2004 г. 68 2005 г. 56 262,1 635,3 237,8 609,4 29,3 291,8 29,1 291,5 218,7 27,5 264,5 288,9 2,6 1,3 2,7 2,4 сертификаты, 3.1.5. векселя, 3.1.6. финансовые опционы, 3.1.7. финансовые фьючерсы, 3.1.6. прочие, 3.2. Денежные ресурсы из них: 3.2.1. депозиты, 3.2.3. коммерческие кредиты 3.2.2. межбанковские кредиты, 18,9 1,3 16,8 301,2 17,8 2,8 1333,8 105,4 0,7 10,9 2,5 1,6 92,9 - Требуется: 1. Определить среднюю величину биржевой сделки по всем видам фондовых ценностей и отдельно по операциям с ценными бумагами. 2. Рассчитать показатели структуры оборота от продаж ценных бумаг и денежных ресурсов. 3. Оценить интенсивность структурных сдвигов в составе оборота от продаж ценных бумаг и денежных средств. Задача 4 Имеются результаты группировки банков региона по величине уставного капитала за 2004 и 2006 гг. Группы банков по величине уставного капитала, млн. руб. До 50 50 – 100 100 - 150 150 –200 200 и более итого Доля уставного капитала, %% 2004 г. 2006г. 3,44 7,10 10,20 31,26 48,00 100,0 6,64 8,21 11,05 12,10 62,0 100,0 Требуется: 1. Рассчитать коэффициент концентрации капитала банков за 2004 2006 гг. 2. Сравнить полученные результаты. Задача 5 Имеются следующие данные об изменении показателей коммерческого банка за 2005-2006 гг. Показатели Мультипликатор капитал) Темпы роста, % капитала (активы/ 134,17 финансовых Уровень эффективности 76,44 использования активов (доход / активы) Размер маржи прибыли (прибыль / 80,32 доход) Требуется: 1. Построить систему индексов, отражающих связь нормы прибыли на капитал и факторов ее изменения. 2. Определить абсолютное изменение за 2005-2006 гг. нормы прибыли на капитал всего и за счет отдельных факторов, если известно, что ее величина в 2005- г. составила 29,5%, а в 2006г - 24,3%. Задача 6 Изменение уровня рентабельности коммерческого банка за 2005-2006 гг. (по кварталам) характеризуется следующими данными: Годы Кварталы Уровень рентабельности активов в % 2005год 1 2 3 1,845 3,272 3,272 2006 год 4 1 2 3 4 3,990 2,616 4,382 3,272 2,721 Требуется: 1. Определить средний уровень рентабельности с учетом вероятности ее получения; 2. Используя показатели колеблемости, оценить степень финансового риска; 3. Сделать выводы. Задача 7 Имеются следующие данные об изменении процентных ставок кредитования юридических лиц коммерческим банком: Виды кредитныхДоход от реализацииСредний уровень операций кредита (млн,. руб.) процентной ставки базисный отчетный базисный отчетный период период период период Краткосрочные 176,5 353,0 10,0 10,9 Долгосрочные 141,2 247,1 11,0 11,8 Итого 317,7 600,1 ххх ххх Требуется: 1. Определить изменение среднего уровня процентной ставки по совокупности кредитных операций банка. 2. Оценить влияние на динамику среднего уровня процентной ставки изменения доли отдельных видов кредитов в общем объеме кредитных операций банка; а также изменения уровня процентной ставки по отдельным видам кредитов. 3. Сделать выводы. Задача 8. Имеются данные отчета о прибылях и убытках коммерческого банка за 2005 – 2006 гг. (млн. руб.): Доходы 2005 г. Проценты полученные и 349,00 аналогичные доходы Комиссионные доходы 20,190 Прочие операционные доходы и 151,61 непредвиденные доходы Итого доходов 520,80 2006 г. г. 405,80 27,230 190,42 623,450 Требуется: 1. Определить изменение общей суммы доходов банка и отдельных видов дохода. 2. Оценить влияние динамики отдельных видов доходов на изменение величины совокупного дохода на основе аддитивной модели анализа. 3. Сделать выводы.