Бухгалтерский учёт и аудит расчётов с контрагентами

реклама

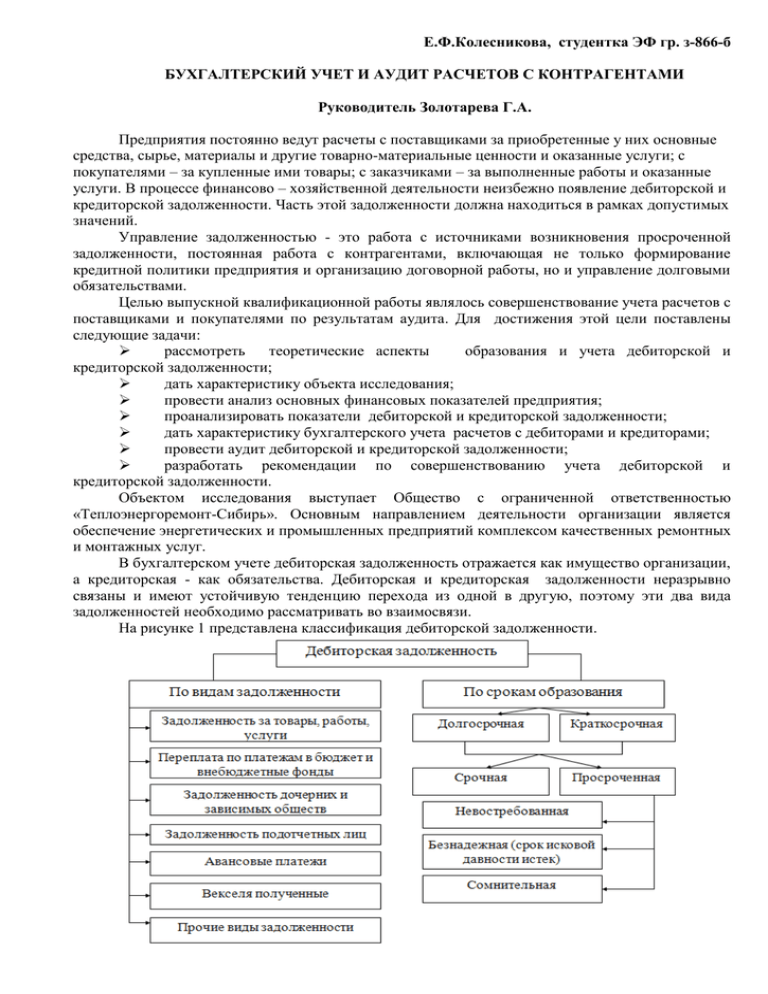

Е.Ф.Колесникова, студентка ЭФ гр. з-866-б БУХГАЛТЕРСКИЙ УЧЕТ И АУДИТ РАСЧЕТОВ С КОНТРАГЕНТАМИ Руководитель Золотарева Г.А. Предприятия постоянно ведут расчеты с поставщиками за приобретенные у них основные средства, сырье, материалы и другие товарно-материальные ценности и оказанные услуги; с покупателями – за купленные ими товары; с заказчиками – за выполненные работы и оказанные услуги. В процессе финансово – хозяйственной деятельности неизбежно появление дебиторской и кредиторской задолженности. Часть этой задолженности должна находиться в рамках допустимых значений. Управление задолженностью - это работа с источниками возникновения просроченной задолженности, постоянная работа с контрагентами, включающая не только формирование кредитной политики предприятия и организацию договорной работы, но и управление долговыми обязательствами. Целью выпускной квалификационной работы являлось совершенствование учета расчетов с поставщиками и покупателями по результатам аудита. Для достижения этой цели поставлены следующие задачи: рассмотреть теоретические аспекты образования и учета дебиторской и кредиторской задолженности; дать характеристику объекта исследования; провести анализ основных финансовых показателей предприятия; проанализировать показатели дебиторской и кредиторской задолженности; дать характеристику бухгалтерского учета расчетов с дебиторами и кредиторами; провести аудит дебиторской и кредиторской задолженности; разработать рекомендации по совершенствованию учета дебиторской и кредиторской задолженности. Объектом исследования выступает Общество с ограниченной ответственностью «Теплоэнергоремонт-Сибирь». Основным направлением деятельности организации является обеспечение энергетических и промышленных предприятий комплексом качественных ремонтных и монтажных услуг. В бухгалтерском учете дебиторская задолженность отражается как имущество организации, а кредиторская - как обязательства. Дебиторская и кредиторская задолженности неразрывно связаны и имеют устойчивую тенденцию перехода из одной в другую, поэтому эти два вида задолженностей необходимо рассматривать во взаимосвязи. На рисунке 1 представлена классификация дебиторской задолженности. Рисунок 1 – Классификация дебиторской задолженности по видам и срокам образования Дебиторская задолженность - это задолженность других организаций, работников и физических лиц данной организации. Она подразделяется по видам задолженности и по срокам образования. На рисунке 2 представлена классификация кредиторской задолженности. Рисунок 2 – Классификация кредиторской задолженности по видам и срокам образования Кредиторская задолженность - это задолженность организации другим организациям, индивидуальным предпринимателям, физическим лицам, в том числе собственным работникам, образовавшаяся при расчетах за приобретаемые материально-производственные запасы, работы и услуги, при расчетах с бюджетом, а также при расчетах по оплате труда. В процессе финансового анализа деятельности предприятия оценивается кредитоспособность предприятия. Для ее оценки производится анализ ликвидности баланса предприятия. Задача анализа ликвидности баланса - дать оценку кредитоспособности предприятия, т. е. его способности своевременно и полностью рассчитываться по всем своим обязательствам, так как ликвидность это способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1 П1, А2 П2, А3 П3, А4 П4. Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной. Анализ ликвидности баланса ООО «ТЭР-Сибирь» представлен в таблице 1. Таблица 1 – Анализ ликвидности баланса ООО «ТЭР-Сибирь» Актив Значение. Пассив (А1) 2009 год 90 2010 год 16 2011 год 201 (А2) 7911 14605 (А3) 10262 2743 Значение В тысячах рублей Платежный излишек (недостаток) 2009 2010 2011 год год год -6086 -7009 -6187 (П1) 2009 год 6176 2010 год 7025 2011 год 6388 12164 (П2) - - - 7911 14605 12164 4766 (П3) - - - 10262 2743 4766 (А4) 1446 1030 681 (П4) 13533 11369 11424 -12087 -10339 -10743 Сгруппировав баланс по ликвидности активов можно наблюдать несоответствие только первого неравенства. Это указывает на недостаточность денежных средств у предприятия для расчетов по наиболее срочным обязательствам. Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Финансовая устойчивость - это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Основной задачей анализа финансовой устойчивости предприятия является оценка степени независимости от заемных источников финансирования. Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. С целью определения уровня платежеспособности и ликвидности предприятия был рассчитан ряд соответствующих коэффициентов. Основные финансовые коэффициенты для анализа деятельности предприятия представлены в таблице 2. Таблица 2 – Основные финансовые коэффициенты ООО «ТЭР-Сибирь» Показатель Значение 2009 год 2010 год 2011 год Изменение +/2010 2011 2009 год 2010 год -0,07 0,09 Коэффициент автономии (Ка) 0,62 0,55 0,64 Коэффициент концентрации заемного капитала (Кконц.зк) Коэффициент обеспеченности собственными оборотными средствами (Косс) Коэффициент маневренности собственного капитала (Кман.с.к.) Коэффициент финансирования (Кф) 0,31 0,38 0,36 0,03 -0,02 1,18 3,76 2,25 2,58 -1,51 0,89 0,91 0,94 0,02 0,03 0,46 0,62 0,56 0,16 -0,06 1,15 1,16 1,2 0,01 0,04 0,014 0,002 0,031 -0,012 0,029 1,29 2,08 1,93 0,79 -0,15 2,96 2,47 2,68 -0,49 0,21 2,95 2,47 2,68 -0,48 0,21 Общий показатель платежеспособности (Коп) Коэффициент абсолютной ликвидности (Кал) Коэффициент срочной ликвидности (критической оценки) (Ксл) Коэффициент текущей (общей) ликвидности (Ктл) Коэффициент маневренности функционирующего капитала (Кман.ф.к.) Рассчитанные коэффициенты свидетельствуют об устойчивом финансовом положении на предприятии. Коэффициенты финансовой устойчивости соответствуют нормативным, тогда как коэффициент обеспеченности собственными оборотными средствами превышает нормативное значение, т.е. собственные оборотные средства стабилизируют финансовую устойчивость предприятия. Из расчетов видно, что предприятие обеспечено собственным капиталом и не зависит от заемных средств. Показатели платежеспособности соответствуют нормативам, кроме абсолютной ликвидности. Это значит, что предприятие является платежеспособным. В 2010 году платежеспособность увеличилась. На конец 2011 года показатели снова возросли, и, можно сказать, что у предприятия хоть не значительно, но возрастают возможности погашения текущих обязательств по кредитам и расчетам. Главной целью анализа дебиторской и кредиторской задолженности ООО «ТЭР-Сибирь» являлось выявление резервов и разработка мероприятий по совершенствованию настоящей или формированию новой политики кредитования покупателей, направленной на ускорение расчетов и снижение риска неплатежей. Динамика дебиторской и кредиторской задолженности представлена в таблице 3. Цель анализа – оценка абсолютного изменения показателей за 2009-2011гг. Таблица 3 - Динамика дебиторской и кредиторской задолженности ООО «ТЭР-Сибирь» Показатели Значение показателя Изменение +/2009, 2010, 2011, 2010 год 2011 год тыс. руб. тыс. руб. тыс. руб. Дебиторская задолженность всего 7911 14605 12164 6694 -2441 Долгосрочная - - - - - Краткосрочная 7911 14605 12164 6694 -2441 Кредиторская задолженность 6176 7025 6388 849 -637 Долгосрочная - - - - - Краткосрочная 6176 7025 6388 849 -637 Из проведенных расчетов видно, что снижение дебиторской задолженности опережает снижение кредиторской. Но при этом необходимо отметить, что величина дебиторской задолженности остается выше кредиторской. Это означает, что при необходимости превращения дебиторской задолженности в денежные средства у предприятия могут возникнуть трудности, так как из-за недостатка средств может быть не погашена в необходимый срок кредиторская задолженность. При проведении анализа дебиторской и кредиторской задолженности были рассчитаны показатели ее оборачиваемости. Цель проведения их анализа – оценить эффективность использования средств в расчетах. Расчеты представлены в таблице 4. Таблица 4 - Анализ оборачиваемости дебиторской и кредиторской задолженности Показатель Год 2010 2011 Выручка от реализации продукции, работ, услуг, тыс. руб. 57379 68808 Средняя величина дебиторской задолженности, тыс. руб. 11258 13384 Оборачиваемость дебиторской задолженности 5,1 5,14 Продолжительность одного оборота, дней 71,6 71,0 Себестоимость реализованной продукции, работ, услуг, тыс. руб. 59466 69026 Средняя величина кредиторской задолженности, тыс. руб. 6600 6706 Оборачиваемость кредиторской задолженности 9,0 10,3 Продолжительность одного оборота, дней 40,5 35,5 Оценка состояния дебиторской и кредиторской задолженностей позволяет сделать вывод о том, что период погашения кредиторской задолженности на конец года меньше, чем дебиторской, что объясняется превышением суммы дебиторской задолженности над кредиторской в 2 раза. Такая ситуация не может рассматриваться положительно, так как не обеспечивает дополнительный приток денежных средств. Дефицит платежных средств при условии наступления сроков погашения долговых обязательств может привести к дальнейшему росту кредиторской задолженности и в конечном итоге к неплатежеспособности предприятия. Сравнение состояния дебиторской и кредиторской задолженности позволяет сделать следующий вывод: в организации преобладает сумма дебиторской задолженности, но темп ее прироста ниже, чем темп прироста кредиторской задолженности. Увеличение кредиторской задолженности, снижение финансовой устойчивости влекут за собой необходимость разработать политику управления кредиторской и дебиторской задолженностью. В выпускной квалификационной работе была проведена аудиторская проверка учета расчетов с контрагентами, в результате которой были выявлены некоторые нарушения. Для исправления ошибок, выявленных в ходе аудиторской проверки, были разработаны мероприятия, оценка которых представлена на рисунке 3. Проблемы учета Рекомендации по совершенствованию Нарушения в оформлении первичных документов Разработка и утверждение графика документооборота Нарушение сроков погашения и списания дебиторской задолженности Формирование резерва по сомнительным долгам, отражение результатов в регистре Своевременное списание задолженности и оптимизация платежей по налогу на прибыль Нарушение сроков погашения обязательств перед поставщиками Регистр по учету расчетов с поставщиками и подрядчиками Обеспечение полноты и своевременности расчетов с поставщиками Результат Повышение точности и своевременности формирования документов Рисунок 3 – Оценка мероприятия по совершенствованию учета дебиторской и кредиторской задолженности Разработанные мероприятия по совершенствованию учета дебиторской и кредиторской задолженности включали: 1. Организацию системы контроля за движением кредиторской и дебиторской задолженности. Одним из элементов данной системы является график документооборота по расчетам, который позволяет распределить ответственность за ведение того или иного документа и усилить контроль за организацией первичного учета по расчетам с поставщиками. Фрагмент графика представлен в таблице 5. Таблица 5 – Фрагмент график документооборота по учету дебиторской и кредиторской задолженности Создание (получение) документа Наименование документа Проверка документа кол. экз. Ответствен ный за выписку Срок исполнения Ответствен ный за проверку Порядок представления Счет-фактура полученный 1 Бухгалтер По мере необходимости Главный бухгалтер По форме, утвержденной законодательством РФ Акт об оказании услуг 2 Менеджер По мере необходимости Главный бухгалтер По форме, разработанной предприятием Спецификация 2 Менеджер По мере необходимости Директор По форме, разработанной предприятием Товарная накладная на реализацию 2 Менеджер В момент реализации покупателю Менеджер По форме ТОРГ-12 Товарная накладная на поступление 1 Поставщик В момент поступления Кладовщик По форме ТОРГ-12 2. Расчет резерва по сомнительным долгам ООО «ТЭР-Сибирь» осуществлялся следующим образом. На основании данных инвентаризации выявлены следующие суммы дебиторской задолженности ООО «ТЭР-Сибирь»: - сомнительной задолженности со сроком возникновения свыше 90 календарных дней – 420000 руб.; - сомнительной задолженности со сроком возникновения от 45 до 90 календарных дней (включительно) – 125000 руб.; - сомнительная задолженность со сроком возникновения до 45 календарных дней – 479000 руб. Сомнительная задолженность со сроком возникновения менее 45 дней, в расчет резерва по сомнительным долгам ООО «ТЭР-Сибирь» не включается. Сумма резерва по результатам инвентаризации составит 482500 руб. [420000 руб. + (125000 руб. * 50 % / 100%)]. Поскольку размер создаваемого резерва по сомнительным долгам не может превышать 10 % от выручки отчетного (налогового) периода, определяемой в соответствии со ст. 249 НК РФ, ООО «ТЭР-Сибирь» обязано определить, не превышает ли рассчитанная сумма сомнительного долга установленный лимит, то есть определить предельную величину создаваемого резерва. Выручка ООО «ТЭР-Сибирь» от реализации продукции за 2011 год составила 68808 тыс. руб. Предельная величина создаваемого резерва по сомнительным долгам 68808000 руб. х 10% = 6880800 руб. В бухгалтерском учете на сумму созданного резерва выполняются следующие проводки: Дебет счета 91-2 «Прочие расходы» Кредит счета 63 «Резервы по сомнительным долгам» - отражен в составе прочих расходов сформированный резерв по сомнительным долгам Дебет счета 63 «Резервы по сомнительным долгам» Кредит счета 62 «Расчеты с покупателями и заказчиками» - списана за счет резерва сумма дебиторской задолженности в связи с истечением срока исковой давности Дебет счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» учтена на забалансовом счете Дебет счета 63 «Резерв по сомнительным долгам» Кредит счета 91-1 «Прочие доходы» - неизрасходованная сумма резерва включена в состав прочих доходов. Если до конца отчетного года, следующего за годом создания резерва по сомнительным долгам, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются ООО «ТЭР-Сибирь» при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам. При создании резерва по сомнительным долгам в ООО «ТЭР-Сибирь» появляется возможность: - списывать суммы безнадежного долга в уменьшение налогооблагаемой прибыли ранее, чем это предусмотрено ст. 196 Гражданского кодекса Российской Федерации, устанавливающей общий срок исковой давности три года; - организация включает в расходы, уменьшающие налоговую базу по налогу на прибыль, суммы задолженности покупателей с просроченной оплатой, тем самым уменьшает текущие платежи по налогу на прибыль, перенося их на более поздние сроки, и сберегает собственные оборотные средства. В момент, когда покупатель оплатит просроченную задолженность, полученная сумма будет учитываться как доход для целей налога на прибыль. 3. Поскольку в ходе проведения аудиторской проверки было выявлено нарушение сроков погашения обязательств перед поставщиками, предложено осуществление постоянного контроля за движением кредиторской задолженности ООО «ТЭР-Сибирь». Для эффективного функционирования данной системы предлагается использование регистров движения задолженности перед поставщиками по различным критериям. В таблице 6 приводится сводный регистр учета задолженности перед поставщиками. Рекомендуемые показатели аналитического учета, включаемые в данный регистр: «Контрагент». Указывается наименование поставщика, с которым в течение отчетного месяца осуществлялись взаиморасчетные отношения. «Счет поставщика». В данной графе указываются реквизиты счета на оплату, направляемого поставщиком в адрес ООО «ТЭРСибирь», а также сумма по счету к оплате. «Получены МПЗ». Основанием для заполнения данной графы являются документы на поступление материально-производственных запасов на предприятие, проставляется дата и номер счета-фактуры на поступление, указывается сумма. Таблица 6 - Регистр по учету расчетов с поставщиками и подрядчиками Наименование организации ООО «ТЭР-Сибирь» Период: 01 мая – 31 мая 2012 год Контрагент Счет поставщика №,дата ООО «Стройпроект» ООО «Комбытстрой» ООО «Водолей» ООО «Линк Трейд» Итого на 31.05.12г. 225 от 05.05.12 230 от 08.05.12 195 от 18.05.12 233 от 19.05.12 - Сумма, тыс. руб. 900 226 800 1200 4071 Получены МПЗ №,дата 322 от 07.05.12 327 от 09.05.12 168 от 20.05.12 274 от 20.05.12 - Сумма, тыс. руб. 900 Оплачено №,дата Сумма, тыс. руб. 900 Остаток задолженности К Предо доплате плата 800 110 от 05.05.12 113 от 09.05.12 - 1200 - - 1200 - 4071 - 1415 2656 - 226 - - 226 - - - 800 - Лицо, ответственное за составление регистра ______________/_______________________________ Подпись Расшифровка подписи «Оплачено». Графа предназначена для указания данных платежных поручение на оплату счетов поставщика, указываются реквизиты платежного поручения и сумма. «Остаток задолженности». В данной графе отражается сумма дола перед поставщиком на конец отчетного месяца. В случае предоплаты – указывается сумма незачтенного аванса. На основании сводной ведомости получаем общие сведения о кредиторской задолженности на конец предыдущего периода, о ее движении в течение периода и о конечном результате задолженности. Таким образом, предложенные рекомендации будут способствовать совершенствованию учета расчетов с контрагентами на предприятии ООО «ТЭР-Сибирь».