Нотариус на защите инвестиций

реклама

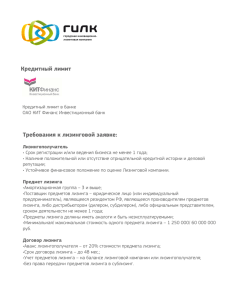

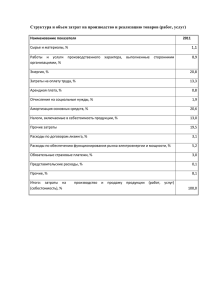

«Нотариус на защите инвестиций» эж-ЮРИСТ № 26, 2010 г. Повсеместное использование лизинга в современном международном хозяйственном обороте трудно недооценить. Достаточно сказать, что в национальных экономиках промышленно развитых стран на основе лизинга осуществляется до 30% инвестиционных сделок. Несмотря на то что существующая в России законодательная база обеспечивает достаточные условия для использования лизинга, она нуждается в совершенствовании и устранении целого ряда недостатков, неоднозначного толкования отдельных норм, отрицательно сказывающихся на дальнейшем развитии, особенно в условиях кризиса. Лариса Усович к. ю. н., генеральный директор Центра развития континентального права Для компаний-лизингополучателей поощрение государством развития лизинга создает экономические условия для постоянного обновления производственных фондов, для лизинговых компаний - стимулирует увеличение капитала, а для государства способствует снижению финансовой нагрузки для технического перевооружения ряда ключевых отраслей экономики. Лизинг как финансовый механизм является хорошей альтернативой традиционному банковскому кредитованию, которое для многих предприятий остается недоступным. Особое значение он имеет для развития предприятий малого и среднего предпринимательства, которые традиционно испытывают наибольшие сложности с доступом к кредитным ресурсам. В докризисный период в Российской Федерации рынок лизинга по темпам роста опережал практически все основные финансовые сектора экономики. В 2009 г. прогрессирующей тенденцией на рынке лизинга также стало существенное снижение темпов роста, обусловленное инвестиционным, то есть долгосрочным характером лизинговых сделок, что объясняется общей финансовой нестабильностью в государстве. Сегодня лизинговые компании столкнулись с целым рядом новых проблем, таких как стремительный рост просроченной дебиторской задолженности и необходимость массового изъятия предметов лизинга. По оценкам экспертов, в ближайшие два-три года объем неплатежей компаний-лизингополучателей будет расти, реальная просроченная задолженность с задержкой платежа 90 и более дней может составить 15 и более процентов. Следует также отметить, что в настоящее время риски вложения финансовых средств в новые лизинговые сделки рассматриваются прежде всего через призму потенциального дефолта компании-лизингополучателя, а это в свою очередь может привести к развитию на финансовом рынке системного кризиса доверия. Немаловажным фактором успешности развития той или иной лизинговой компании в период кризиса может стать наличие отработанного механизма изъятия и продажи предмета лизинга. Очевидно также, что назрела необходимость реформирования существовавшего ранее правового регулирования в части усиления защиты кредитора при невыполнении обязательств недобросовестным должником. Вступление в силу Федерального закона от 30.12.2008 № 306-ФЗ позволило существенно упростить процедуру обращения взыскания на заложенное имущество и его реализацию. Лизингодатель не защищен? Важнейшим правом лизингодателя как инвестора является право на получение лизинговых платежей. Способом защиты инвестиций служит предоставленное лизинговой компании п. 1 ст. 13 Федерального закона от 29.10.98 № 164-ФЗ «О финансовой аренде (лизинге)» (Закон № 164-ФЗ) право на получение образовавшейся задолженности в бесспорном порядке, но на практике оно может быть реализовано только при наличии у компании-лизингополучателя финансовых средств. Если у лизингополучателя отсутствуют денежные средства, необходимые для расчетов с лизингодателем, то единственным способом возврата инвестиций оказывается расторжение договора и предъявление требования о возврате имущества. Однако данный способ решения проблемы эффективен лишь в случае возврата имущества лизингополучателем в добровольном порядке. Сложившаяся негативная практика по процедуре добровольного возврата предмета лизинга показывает, что даже при наличии существенных нарушений со стороны лизингополучателя и расторжении договора лизинга остановить использование предмета лизинга практически невозможно. Пунктом 2 ст. 13 Закона № 164-ФЗ предусмотрена возможность изъятия предмета лизинга, то есть право лизингодателя потребовать досрочного прекращения договора лизинга и возврата в разумный срок лизингополучателем имущества, но законодательство не содержит норм, однозначно регулирующих порядок такого изъятия, то есть до вынесения судебных актов всеми судебными инстанциями и осуществления мер по принудительному исполнению судебного акта реально изъять имущество по договору лизинга нельзя. Запрет на использование особо ценных предметов лизинга (воздушные, морские суда и т. п.) несостоятельным лизингополучателем в качестве меры обеспечения иска лизингодателя по сложившейся практике также не применяется судами. Исполнительная надпись Пунктом 75 Плана по реализации основных направлений антикризисных действий и политики модернизации российской экономики Правительства РФ на 2010 г., утвержденного Председателем Правительства РФ В.В. Путиным 02.03.2010 № 972п-П13, было дано поручение Минэкономразвития и Минфину до июня 2010 г. разработать проект федерального закона, предусматривающего расширение использования лизинга как источника финансирования инвестиций, и внедрить в законодательство механизмы внесудебного изъятия и реализации предмета лизинга. Сегодня законопроект проходит необходимые согласования. Предложенное законопроектом правовое регулирование защиты инвестиций и сокращение сроков по возвращению предмета лизинга с использованием механизма исполнительной надписи нотариуса направлено на упрощение процедуры изъятия лизинговыми компаниями предмета лизинга. Институт исполнительной надписи нотариуса относится к несудебным формам защиты интересов кредиторов по формально удостоверенным обязательствам, причем в государствах с континентальной правовой системой, куда входит Россия, функции исполнительной надписи выполняет официальный документ, составленный нотариусом и включающий согласие должника на исполнение содержащегося в этом документе требования. Такой подход значительно повышает гарантии законности данного документа. Правовой основой института исполнительной надписи нотариуса является концепция бесспорности, которую следует понимать как «свойство гражданского дела, указывающее на то, что ответчик не имеет реальных перспектив защиты ввиду обоснования истцом своих требований доказательствами высокой степени достоверности (то есть документами). При наличии такого свойства проведение судебного разбирательства (по крайней мере в полном объеме) не является целесообразным и необходимым» (Никитин B.C. Некоторые вопросы приказного производства // Арбитражный и гражданский процесс. 2008. № 7). Анализ зарубежной практики свидетельствует о том, что бесспорность требования кредитора о возврате долга презюмируется, если она основана на нотариальном акте (Медведев И.Г. Бесспорность как условие совершения исполнительной надписи. Сравнительно-правовой обзор (Германия, Франция, ЕС) // Центр нотариальных исследований / www.notiss.ru). Сегодня нормы законодательства о залоге предусматривают возможность совершения исполнительной надписи нотариуса в отношении обязательств должника-залогодателя, основанных на договорах (кредита, займа, залога) и соглашениях о внесудебном обращении взыскания, составленных в простой письменной форме. Практика показала ошибочность этого подхода: нотариус при обращении к нему заинтересованных лиц за совершением исполнительной надписи вынужден оценивать законность положений договоров и таких соглашений уже после их совершения. Это привело к большому количеству отказов нотариусами совершать исполнительные надписи на подобных документах. Очевидно, что и простая письменная форма договора финансовой аренды (лизинга) также изначально не содержит в себе условий, гарантирующих бесспорность обязательств сторон, поскольку в этом случае отсутствует возможность проведения нотариусом независимой правовой экспертизы всех положений договора. Предлагаемый законопроект закрепляет квалифицированную форму договора лизинга, содержащего условие о возможности истребования и изъятия предмета лизинга по исполнительной надписи нотариуса. Обращаем особое внимание на тот факт, что законопроект предлагает по общему правилу заключать договор лизинга в письменной форме в виде одного документа, подписанного сторонами, и только в случае, если лизинговая компания намерена применить в последующем механизм внесудебного изъятия с использованием исполнительной надписи нотариуса, такой договор удостоверяется нотариально. Ограничение во благо Наделяя нотариуса определенными полномочиями и устанавливая обязательность данного нотариального акта, законопроект тем самым ограничивает права юридических и физических лиц, однако подобное ограничение является обоснованным и экономически оправданным, так как участники сделки получают значимые гарантии, которые при отсутствии нотариального удостоверения они не могли бы иметь: реальную имущественную ответственность нотариуса, проведение квалифицированной правовой экспертизы на этапе согласования положений договора, контроль за исполнением договора, а в случае его неисполнения - создание условий для защиты добросовестной стороны. Предоставляя лизинговой компании право отказаться от исполнения договора лизинга в одностороннем порядке в случае существенных нарушений лизингополучателем условий договора, законопроект содержит положение об обязательном нотариальном удостоверении заявления об одностороннем отказе от исполнения договора лизинга, включающего условие о возможности изъятия предмета лизинга по исполнительной надписи нотариуса, и обязывает нотариуса направить такое заявление лизингополучателю с соблюдением установленной законопроектом процедуры. Также в законопроекте есть положение, согласно которому на основании исполнительной надписи нотариуса совершаются регистрационные действия по внесению записей в ЕГРП в отношении предмета договора лизинга, являющегося недвижимым имуществом, который подлежит изъятию во внесудебном порядке. По данным Росстата, финансовый кризис отразился на рынке лизинга сильнее, чем на каком-либо другом сегменте финансового сектора, однако его дальнейшее успешное развитие как части финансовой инфраструктуры нашего государства и в условиях кризиса продолжает оставаться одним из стабилизаторов экономики и имеет огромное значение для его преодоления, а скорейшее формирование эффективной и полноценной законодательной базы будет этому способствовать.