ЗАО «Альфа-Банк» (Беларусь) создано в 1999 году (до ноября

реклама

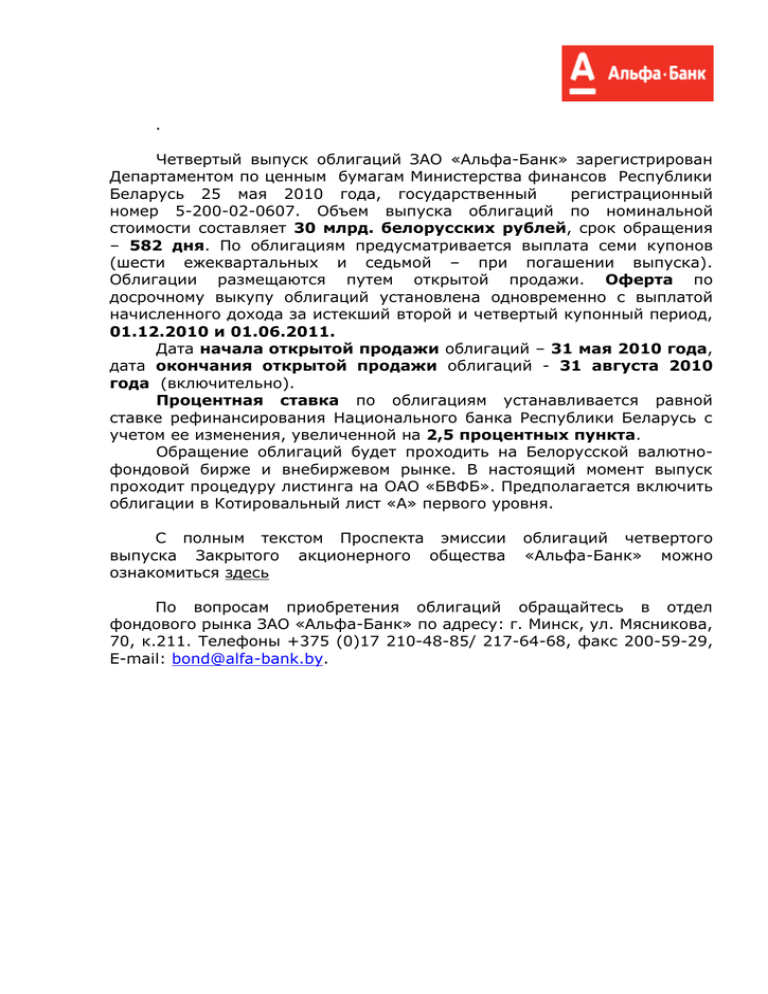

. Четвертый выпуск облигаций ЗАО «Альфа-Банк» зарегистрирован Департаментом по ценным бумагам Министерства финансов Республики Беларусь 25 мая 2010 года, государственный регистрационный номер 5-200-02-0607. Объем выпуска облигаций по номинальной стоимости составляет 30 млрд. белорусских рублей, срок обращения – 582 дня. По облигациям предусматривается выплата семи купонов (шести ежеквартальных и седьмой – при погашении выпуска). Облигации размещаются путем открытой продажи. Оферта по досрочному выкупу облигаций установлена одновременно с выплатой начисленного дохода за истекший второй и четвертый купонный период, 01.12.2010 и 01.06.2011. Дата начала открытой продажи облигаций – 31 мая 2010 года, дата окончания открытой продажи облигаций - 31 августа 2010 года (включительно). Процентная ставка по облигациям устанавливается равной ставке рефинансирования Национального банка Республики Беларусь с учетом ее изменения, увеличенной на 2,5 процентных пункта. Обращение облигаций будет проходить на Белорусской валютнофондовой бирже и внебиржевом рынке. В настоящий момент выпуск проходит процедуру листинга на ОАО «БВФБ». Предполагается включить облигации в Котировальный лист «А» первого уровня. С полным текстом Проспекта эмиссии выпуска Закрытого акционерного общества ознакомиться здесь облигаций четвертого «Альфа-Банк» можно По вопросам приобретения облигаций обращайтесь в отдел фондового рынка ЗАО «Альфа-Банк» по адресу: г. Минск, ул. Мясникова, 70, к.211. Телефоны +375 (0)17 210-48-85/ 217-64-68, факс 200-59-29, E-mail: bond@alfa-bank.by. Основные параметры выпуска облигаций ЗАО Альфа-Банк, №4 Эмитент: ЗАО «Альфа-Банк» (Беларусь) Вид облигаций: именные неконвертируемые процентные бездокументарные облигации Государственный регистрационный номер: 5-200-02-0607 Код выпуска ценных бумаг: BY5270204908 Номинал: 1 000 000 белорусских рублей Количество облигаций: 30 000 Сумма эмиссии: 30 млн. белорусских рублей Ставка процентного дохода: процентная ставка по облигациям устанавливается равной ставке рефинансирования Национального банка Республики Беларусь с учетом ее изменения, увеличенной на 2,5 процентных пункта Периодичность выплаты дохода: ежеквартальная и при погашении облигаций Начало размещения: 31 мая 2010 года, по 31 августа 2010 года включительно. Погашение: 03 января 2012 года Срок обращения: 582 дня Оферта (put/call-опцион): по номинальной стоимости одновременно с выплатой купонного дохода за 2 и 4 процентный периоды – 01.12.2010 и 01.06.2011. Обращение: на биржевом (ОАО «Белорусская валютно-фондовая биржа») и внебиржевом рынке. Депозитарное обслуживание выпуска: депозитарий ЗАО «АльфаБанк» Размещение и обращение может производиться среди: юридических и физических лиц резидентов и нерезидентов без ограничения