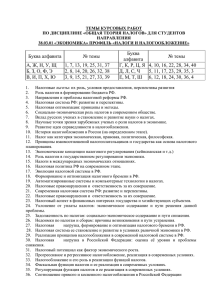

«Сущность и функции налогов»

реклама

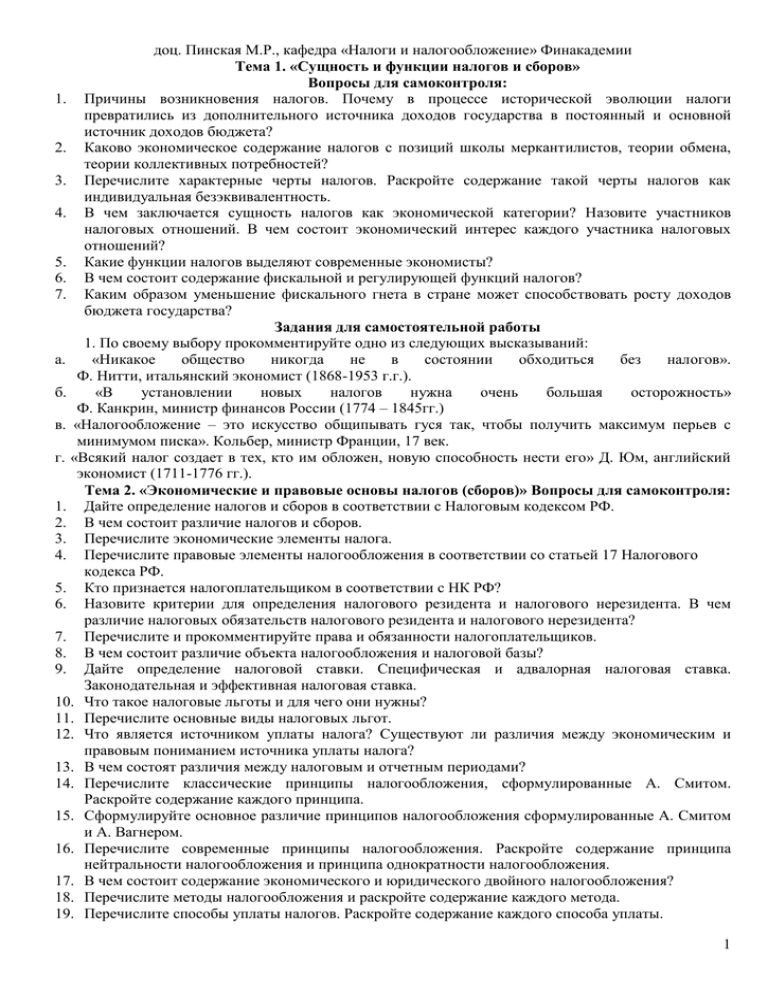

доц. Пинская М.Р., кафедра «Налоги и налогообложение» Финакадемии Тема 1. «Сущность и функции налогов и сборов» Вопросы для самоконтроля: 1. Причины возникновения налогов. Почему в процессе исторической эволюции налоги превратились из дополнительного источника доходов государства в постоянный и основной источник доходов бюджета? 2. Каково экономическое содержание налогов с позиций школы меркантилистов, теории обмена, теории коллективных потребностей? 3. Перечислите характерные черты налогов. Раскройте содержание такой черты налогов как индивидуальная безэквивалентность. 4. В чем заключается сущность налогов как экономической категории? Назовите участников налоговых отношений. В чем состоит экономический интерес каждого участника налоговых отношений? 5. Какие функции налогов выделяют современные экономисты? 6. В чем состоит содержание фискальной и регулирующей функций налогов? 7. Каким образом уменьшение фискального гнета в стране может способствовать росту доходов бюджета государства? Задания для самостоятельной работы 1. По своему выбору прокомментируйте одно из следующих высказываний: а. «Никакое общество никогда не в состоянии обходиться без налогов». Ф. Нитти, итальянский экономист (1868-1953 г.г.). б. «В установлении новых налогов нужна очень большая осторожность» Ф. Канкрин, министр финансов России (1774 – 1845гг.) в. «Налогообложение – это искусство общипывать гуся так, чтобы получить максимум перьев с минимумом писка». Кольбер, министр Франции, 17 век. г. «Всякий налог создает в тех, кто им обложен, новую способность нести его» Д. Юм, английский экономист (1711-1776 гг.). Тема 2. «Экономические и правовые основы налогов (сборов)» Вопросы для самоконтроля: 1. Дайте определение налогов и сборов в соответствии с Налоговым кодексом РФ. 2. В чем состоит различие налогов и сборов. 3. Перечислите экономические элементы налога. 4. Перечислите правовые элементы налогообложения в соответствии со статьей 17 Налогового кодекса РФ. 5. Кто признается налогоплательщиком в соответствии с НК РФ? 6. Назовите критерии для определения налогового резидента и налогового нерезидента. В чем различие налоговых обязательств налогового резидента и налогового нерезидента? 7. Перечислите и прокомментируйте права и обязанности налогоплательщиков. 8. В чем состоит различие объекта налогообложения и налоговой базы? 9. Дайте определение налоговой ставки. Специфическая и адвалорная налоговая ставка. Законодательная и эффективная налоговая ставка. 10. Что такое налоговые льготы и для чего они нужны? 11. Перечислите основные виды налоговых льгот. 12. Что является источником уплаты налога? Существуют ли различия между экономическим и правовым пониманием источника уплаты налога? 13. В чем состоят различия между налоговым и отчетным периодами? 14. Перечислите классические принципы налогообложения, сформулированные А. Смитом. Раскройте содержание каждого принципа. 15. Сформулируйте основное различие принципов налогообложения сформулированные А. Смитом и А. Вагнером. 16. Перечислите современные принципы налогообложения. Раскройте содержание принципа нейтральности налогообложения и принципа однократности налогообложения. 17. В чем состоит содержание экономического и юридического двойного налогообложения? 18. Перечислите методы налогообложения и раскройте содержание каждого метода. 19. Перечислите способы уплаты налогов. Раскройте содержание каждого способа уплаты. 1 доц. Пинская М.Р., кафедра «Налоги и налогообложение» Финакадемии Задания для самостоятельной работы: 1. Представьте, что Вам необходимо разработать проект главы Налогового кодекса об обязательном сборе за опоздание на лекцию. Определите все элементы налогообложения для данного сбора. 2. Составьте условный пример построения налога (по Вашему выбору: налог на недвижимость или налог на рекламу, или налог на прибыль организаций) всеми возможными методами: равный, пропорциональный, прогрессивный, регрессивный. Тема 3. «Налоговая система государства» Вопросы для самоконтроля: 1. Дайте определение налоговой системы и назовите ее составные элементы. 2. Назовите факторы, влияющие на развитие налоговой системы государства. 3. Перечислите критерии классификации налогов. 4. Назовите критерии деления налогов на прямые и косвенные. 5. Назовите виды прямых налогов. 6. Назовите виды косвенных налогов. 7. Назовите виды налоговых проверок. 8. Кто и в какие сроки проводит камеральные налоговые проверки? 9. Каков порядок и сроки проведения выездных налоговых проверок? 10. Какие виды налогов взимаются в Российской Федерации в соответствии с Налоговым кодексом РФ? Задания для самостоятельной работы 1. Составьте условный числовой пример, иллюстрирующий теоретическое положение о несправедливости косвенных налогов и их скрытом регрессивном характере. 2. Проанализируйте структуру доходов консолидированного, федерального или регионального бюджетов РФ за определенный период (по Вашему выбору). Тема 4. «Налоговая политика государства» Вопросы для самоконтроля: 1. Дайте определение налоговой политики. 2. Перечислите факторы, оказывающие влияние на налоговую политику государства. 3. Сформулируйте требования, предъявляемые к налоговой политике. 4. Назовите основные задачи налоговой политики в промышленно развитых странах и выберите наиболее актуальные в настоящее время для РФ. 5. Назовите задачи политики максимальных налогов, политики экономического развития, политики разумных налогов. 6. Что такое налоговое регулирование? 7. Перечислите основные задачи налогового регулирования в Российской Федерации на современном этапе. Задания для самостоятельной работы: 1. Дайте сравнительную характеристику понятий налоговая политика, налоговое регулирование, налоговое стимулирование, налоговый механизм. 2. Назовите органы управления налоговой системой в Российской Федерации. 3. Перечислите права и обязанности налоговых органов. 4. Определите, относится ли данный режим налогообложения к специальному: соглашение между организацией и государством о разделе добываемой и перерабатываемой продукции; налогообложение категории лиц, относящихся к льготной группе; налогообложение организации, законодательно отнесенной к категории субъектов малого предпринимательства; налогообложение организации, единственным видом деятельности которой является производство и переработка сельскохозяйственной продукции. 5. Определите, какие налоги планируется объединить в налог на недвижимость: налог с имущества, переходящего в порядке наследования или дарения; налог на землю; 2 доц. Пинская М.Р., кафедра «Налоги и налогообложение» Финакадемии налог на имущество физических лиц; налог на капитал; налог на имущество организаций. 6. Определите органы оперативного управления налоговой системой Российской Федерации: Министерство по антимонопольной политике Российской Федерации; Федеральная налоговая служба Российской Федерации; Государственная Дума Российской Федерации; Министерство труда и социальной защиты Российской Федерации; Министерство финансов Российской Федерации; Органы внебюджетных фондов Российской Федерации; ИМНС № 13 по САО г. Москвы. 7. Выберите из перечисленных налогов те, которые относятся к региональным налогам: налог на имущество физических лиц; налог на прибыль организаций; налог на игорный бизнес; налог на доходы физических лиц; налог на имущество организаций. ТЕМЫ ЭССЕ1 1. Нуждается ли структура налоговой системы Российской Федерации в изменении? 2. Считаете ли Вы необходимым повышать роль прямого налогообложения в РФ? 3. Следует ли, на Ваш взгляд, снижать роль косвенного налогообложения в РФ? 4. Считаете ли Вы, что в Российской Федерации налоговое бремя чрезмерно? 5. Согласны ли Вы с тем, что проводимая в РФ налоговая политика направлена на снижение налогового бремени? 6. Каковы, на Ваш взгляд, основные направления снижения налогового бремени в России? 7. Считаете ли Вы пропорциональное налогообложение справедливым? 8. Налоги с населения имеют большое социально-экономическое значение, поскольку через эти налоги государство контролирует доходы своих граждан, сглаживает различия между уровнем доходов населения, а, следовательно, вытекающие из этого имущественное неравенство и причины возможных очагов социальной напряженности. Как Вы оцениваете современные методы налогового регулирования доходов физических лиц в Российской Федерации? 9. Экономическая самостоятельность и ответственность личности за самообеспечение являются определяющими в успешном функционировании государства. Попробуйте предложить меры, направленные на усиление социальной роли личного подоходного налога с населения. 10. Как Вы оцениваете влияние налоговой составляющей на инвестиционную активность малого и среднего предпринимательства? 11. Считаете ли Вы целесообразным осуществленный в Российской Федерации переход в 2001 г. к шедулярному налогообложению доходов физических лиц? 12. Следует ли России переходить к семейным налоговым декларациям в налоге на доходы физических лиц? 13. Нужен ли России налог на недвижимость? 14. Каким должно быть имущественное налогообложение физических лиц в России? 15. Должен ли индексироваться размер налоговых вычетов по налогу на доходы физических лиц? 16. Какое понятие шире: «налоговое администрирование» или «налоговый контроль»? 17. Какие меры необходимы для повышения эффективности действующей системы административного налогового воздействия на экономику? 18. Проанализируйте происходящий процесс модернизации налоговых органов в контексте основополагающих принципов реформирования государственного аппарата. 19. Какие можно предложить пути снижения административной нагрузки на налогоплательщика? Эссе – это краткое изложение своего видения проблемы и путей ее решения. Объем эссе не превышает 1-1,5 страниц (или 3-4 минут устного выступления). Суждения должны быть подкреплены соответствующей аргументацией. 1 3