Учебное пособие по дисциплине (1415 КБ)

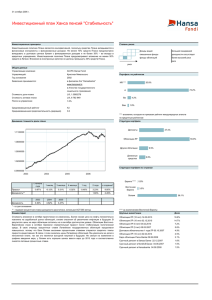

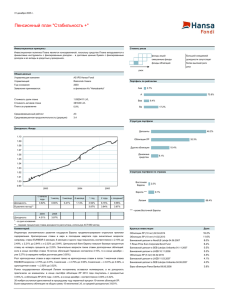

реклама