Сравнительная таблица предложений и замечаний членов АФК

реклама

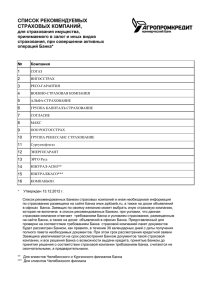

Сравнительная таблица предложений и замечаний членов АФК к проекту постановления Правления Агентства «О внесении изменений и дополнений в постановление Правления Национального Банка Республики Казахстан «Об утверждении Правил классификации активов, условных обязательств и создания провизий (резервов) против них, с отнесением их к категории сомнительных и безнадежных» № п/п Редакция Проекта Предложения АФК по проекту Обоснование / комментарии 1. Преамбула слова «и организаций, Сохранить в прежней редакции: В соответствии с абзацем 1 ст.728 ГК РК осуществляющих отдельные виды «…классификации активов, условных закрепляет, что договор банковского займа банковских операций» исключить; обязательств и создания имеет следующие особенности: провизий (резервов) против них, с 1) в качестве заимодателя выступает банк отнесением их к категории или иное юридическое лицо, имеющее сомнительных и безнадежных, лицензию уполномоченного обязательные для всех банков второго государственного органа на уровня и организаций, предоставление займов в денежной форме. осуществляющих отдельные виды Пункт 1 ст.30 Закона Республики Казахстан «О банках и банковской деятельности банковских операций» Республики Казахстан» (далее - Закон) устанавливает, что банковской деятельностью является осуществление банковских операций, а также проведение иных установленных настоящей статьей операций банками и организациями, осуществляющими отдельные виды банковских операций. Подпункт ж) пункта 2 ст.30 Закона закрепляет, что к банковским операциям относятся заемные операции – предоставление кредитов в денежной форме на условиях платности, срочности и возвратности. Согласно ст.4 Закона, банковская деятельность регулируется Конституцией и законодательством Республики Казахстан, международными договорами (соглашениями), заключенными Республикой Казахстан, а также нормативными актами уполномоченного органа и Национального банка, издаваемые на основании и во 1 2. Пункт 1 Абзац 4 «Потребительский кредит – краткосрочный кредит физическим лицам на приобретение потребительских товаров и услуг, в размере, не превышающем тысячекратного размера месячного расчетного показателя, установленного законом Республики Казахстан о республиканском бюджете на соответствующий финансовый год, на одного заемщика» исполнение законодательных актов и указов Президента Республики Казахстан по вопросам, отнесенным к их компетенции. Исключение организаций, осуществляющих отдельные виды банковских операций из Проекта и отсутствие иного нормативного правового акта регулирующего вопросы, связанные с классификацией активов, условных обязательств и создания провизии (резервов) против них, не может быть приемлемо для организаций осуществляющих отдельные виды банковских операций. Изложить в следующей редакции: В понятие данного термина целесообразнее «Потребительский кредит – заем на за основу взять цель, а не размер кредита. приобретение товаров, работ, услуг, не Кроме того, использование словосочетания связанных с осуществлением «потребительские товары и услуги» предпринимательской деятельности» является юридически неточным. Как правило, сам по себе товар, работа или услуга (за редкими исключениями, установленными законодательством) не могут быть потребительскими или непотребительскими, все зависит от цели их использования. Например, одни и те же строительные материалы могут быть использованы как физическим лицом для ремонта квартиры, так и строительной компанией. Кроме того, целевое назначение потребительских кредитов не ограничивается приобретением только товаров и услуг. В частности, в настоящее время широко распространенным видом такого кредитования являются действующие в банках второго уровня программы предоставления займов на осуществление ремонта квартир, то есть на оплату заемщиком работ. В то же время физическое лицо, являющееся 2 потенциальным заемщиком, вправе приобретать товары, работы и услуги в связи с осуществляемой им индивидуальной предпринимательской деятельностью без соответствующей регистрации. А также, ограничение срока (краткосрочный) и размера потребительского займа (до одной тысячи месячного расчетного показателя) представляется нецелесообразным. К потребительским займам относится и кредитование физических лиц на приобретение жилья некоммерческого назначения, так называемое ипотечное кредитование, при котором сроки и суммы займа существенно превышают предложенные в определении. Разграничение между потребительскими и так называемыми непотребительскими (предпринимательскими) займами должно проводиться, прежде всего, по целям займа. При этом физическое лицо – потребитель нередко приобретает товары на сумму, значительно превышающую тысячекратный размер (например, приобретение автомобиля). 3. Пункт 1 Абзац 5 « Провизии - это сумма средств, необходимых для покрытия убытков от возможного невозврата (полного или частичного) активов или условных обязательств или уменьшения их стоимости, а также начисленного по ним вознаграждения» Сохранить прежнюю редакцию определения термина «провизии»: «провизии (резервы) - признание потерь стоимости конкретного актива, а в случае условного обязательства признание потерь по возможному исполнению банком своих обязательств, или совокупности активов (условных обязательств)» В соответствии с международными стандартами, провизии начисляются на сумму основного долга и начисленного по нему вознаграждения за вычетом суммы ликвидного залогового покрытия, предлагаем либо оставить действующую схему начисления провизий, либо при введении схемы, определенной данными изменениями, вычитать сумму ликвидного залогового покрытия. Ассоциация приводила расчеты, 3 согласно которым сумма провизий, формируемых банками, при введении предлагаемой Агентством редакции увеличится на 10-15%, а следовательно ухудшатся показатели адекватности собственного капитала. Таким образом, данные изменения приведут к увеличению расходов Банка, что повлечет за собой удорожание заемных средств, предоставляемых Банком. Кроме того, при данном подходе во избежание значительного увеличения размера резервирования за счет провизий на начисленное вознаграждение, Банк не будет иметь возможность предоставлять льготный период по погашению начисленного вознаграждения. Таким образом, данный подход препятствует оказанию поддержки представителям малого и среднего бизнеса со стороны банковского сектора путем предоставления кредитования с льготным графиком погашения, в частности в случае кредитования стартового бизнеса. В случае если погашение вознаграждения по кредитам, выданным на срок более двух лет, предусмотрено в конце срока, то классификационная категория снижается на одну категорию. Снижение на один уровень классификационной категории повлечет по практически всем займам (1-й, 2-й, 4-й, 5-й классификационных категорий), выданным с условиями, указанными в данном изменении, увеличение провизий в два раза. 4 4. Пункт 11 5. Пункт 14 «После слов «к этому лицу» Изложить в следующей редакции: дополнить словами «, за исключением 1) финансовое состояние должника в случае когда: соответствии с настоящими 1) финансовое состояние должника в Правилами классифицируется не течение последних двух лет в ниже чем «удовлетворительное», что соответствии с настоящими подтверждается последней оценкой Правилами классифицируется не данного заемщика Банком ниже чем «удовлетворительное», что (проведенной не позже чем за 12 подтверждается налоговой месяцев до даты формирования декларацией, и у должника провизий), и у должника отсутствует отсутствует просроченная задолженность по просроченная задолженность по обязательствам перед банком, обязательствам перед банком, возникшим в указанный период, либо возникшим в 2) сумма классифицированных указанный период, либо…» кредитов 3 категории и хуже не превышает десяти процентов от общей суммы задолженности. Указанное условие подразумевает выдачу кредита заемщику отдельными договорами, а не в рамках общей кредитной линии и/или соглашении»; «14. Классификация кредитов Изложить в следующей редакции: осуществляется в зависимости от «14. Классификация кредитов текущего финансового состояния заемщика, в случае выдачи векселя - осуществляется в зависимости от финансового состояния индоссанта, качества предоставленного текущего им обеспечения, его кредитной заемщика, в случае выдачи векселя - Это приведет к увеличению расходов Банка, что повлечет за собой удорожание займов, предоставляемых Банком на вышеуказанных условиях. Условие «в течении последних двух лет» достаточно тяжело отслеживать, особенно банку с большим кредитным портфелем /количеством заемщиков. Это потребует модификации систем мониторинга или дополнительного ручного труда, что в любом случае обременительно, особенно, принимая во внимание незначительную пользу данного условия, так как это не гарантирует стабильности заемщика в будущем. Обычно анализ финансового состояния должника проводится на основании финансовой (бухгалтерской) отчетности заемщика. Кроме того, налоговая декларация готовится всего один раз в год, и соответственно не может браться за основу оценки финансового состояния заемщика для целей провизии, которые формируются ежемесячно Обязательство индоссанта (лицо, передавшее право требования по векселю) является вторичным, в случае если оплата не произведена основным должником. Представляется более правильным осуществлять 5 истории, классификационной категории действующих кредитов, ранее полученных заемщиком в банках и других факторов, влияющих на вероятность полного их возврата с начисленным вознаграждением» 6. 7. Пункт 14 Абзац 2 Пункт 16 «Классификация потребительских кредитов и формирование провизии по ним осуществляется банками в соответствии с внутренними документами, определяющими условия предоставления, процедуру утверждения и мониторинг потребительских кредитов» «16. Если изменены условия погашения лица обязанного оплатить по векселю, качества предоставленного им обеспечения, его кредитной истории, классификационной категории действующих кредитов, ранее полученных заемщиком в банках и других факторов, влияющих на вероятность полного их возврата с начисленным вознаграждением»; Изложить в следующей редакции: «Классификация потребительских кредитов/кредитных карточек и формирование провизии по ним осуществляется банками в соответствии с внутренними документами, определяющими условия предоставления, процедуру утверждения кредитных договоров и мониторинг потребительских кредитов/ кредитных карточек» классификацию кредита по финансовому состоянию основного должника по векселю, вне зависимости от индоссантов по векселю (которых может быть неограниченное количество) Дополнить вторым абзацем следующего В Термин «утверждение» в отношении кредита является не приемлемым, поскольку согласно подпункта е) п. 4 ст. 34 Закона РК от 31 августа 1995 г. № 2444 «О банках и банковской деятельности в РК», внутренняя кредитная политика определяет процедуру утверждения кредитных договоров. В отношении кредита, как заемной операции банка, включающей в себя несколько последовательных стадий, более верным является применение термина «предоставление». В целом, по проекту остается открытым вопрос кредитования физических и юридических лиц по платежным карточкам. По сути, данный вид кредитования близок к кредитной линии. Принимая во внимание массовый характер подобного кредитования, требуется срочная оптимизация документального сопровождения данных кредитов, как это планируется в предложенных на рассмотрение проектах по потребительским кредитам. международной практике банки не 6 8. Приложен ие 2 Пункт 7 платежей по кредиту без увеличения общего срока кредитования при условии отсутствия просрочки по платежам на момент изменения условий, при оценке финансового положения заемщика в соответствии с настоящими Правилами не ниже чем удовлетворительное в течение последних двух лет, классификационная категория кредита может не изменяться, но не более трех раз. В дальнейшем все изменения расценивается как пролонгация…» 7. «Качество обеспечения классифицируется как: 1) надежное (высоколиквидное обеспечение) - в виде гарантий (поручительств) Правительства Республики Казахстан, банков, имеющих индивидуальный рейтинг не ниже рейтинга группы АА одного из рейтинговых агентств, перечень которых устанавливается Национальным Банком, в виде залога денег на депозите, государственных ценных бумаг, ценных бумаг, выпущенных правительствами иностранных государств, имеющих суверенный рейтинг не ниже рейтинга А любого из рейтинговых агентств, перечень которых устанавливается Национальным Банком, и монетарных драгоценных металлов, стоимость содержания: «Продление срока предоставления кредитной линии по платежной карточке, при условии отсутствия просрочки по платежам на момент продления, может не изменять классификационную категорию кредита» определяют в договоре банковского займа по кредитной карточке дату погашения кредита по кредитной карточке или, определяя его, предусматривают возможность автоматического его продления на следующий срок. Таким образом, заемщики подписывают договор кредитной карточки один раз, на момент оформления кредитной карточки, дальнейшее переоформление договоров с заемщиками не требуется. Такое решение представляется наиболее оптимальным с точки зрения минимизации рисков и эффективности работы Изложить в следующей редакции: Уточнение особенностей случаев залога «7. Качество обеспечения товаров в будущем и товаров в обороте. классифицируется как: 1) надежное (высоколиквидное обеспечение) - в виде гарантий (поручительств) Правительства Республики Казахстан, банков, имеющих индивидуальный рейтинг не ниже рейтинга группы АА одного из рейтинговых агентств, перечень которых устанавливается Национальным Банком, в виде залога денег на депозите, государственных ценных бумаг, ценных бумаг, выпущенных правительствами иностранных государств, имеющих суверенный рейтинг не ниже рейтинга А любого из рейтинговых агентств, перечень которых устанавливается Национальным Банком, и монетарных драгоценных металлов, стоимость 7 которых покрывает не менее 100% обязательств заемщика по активу (по основному долгу и вознаграждению); 2) хорошее - высоколиквидное обеспечение, указанное в подпункте 1) настоящего пункта, стоимость которого покрывает не менее 90 % обязательств заемщика по активу (по основному долгу и вознаграждению); 3) удовлетворительное обеспечение, стоимость которого покрывает не менее 100 % обязательств заемщика по активу (по основному долгу и вознаграждению), или высоколиквидное обеспечение, стоимость которого покрывает не менее 75 % актива (основного долга и вознаграждения); 4) неудовлетворительное неполное обеспечение, стоимость которого покрывает не менее 50 % обязательств клиента по активу (по основному долгу и вознаграждению); 5) без обеспечения - бланковый кредит либо частично обеспеченный, при этом стоимость обеспечения покрывает менее, чем 50 % обязательств клиента по активу (по основному долгу и вознаграждению). Актив, по которому обеспечение выступает в виде прав требований (за исключением имеющих высоколиквидное обеспечение) и товаров, поступающих в будущем, оценивается как необеспеченный. В случае, если обеспечение по активу выступает в виде залога товаров в обороте, то данное обеспечение которых покрывает не менее 100% обязательств заемщика по активу (по основному долгу и вознаграждению); 2) хорошее - высоколиквидное обеспечение, указанное в подпункте 1) настоящего пункта, стоимость которого покрывает не менее 90 % обязательств заемщика по активу (по основному долгу и вознаграждению); 3) удовлетворительное обеспечение, стоимость которого покрывает не менее 100 % обязательств заемщика по активу (по основному долгу и вознаграждению), или высоколиквидное обеспечение, стоимость которого покрывает не менее 75 % актива (основного долга и вознаграждения); 4) неудовлетворительное - неполное обеспечение, стоимость которого покрывает не менее 50 % обязательств клиента по активу (по основному долгу и вознаграждению); 5) без обеспечения - бланковый кредит либо частично обеспеченный, при этом стоимость обеспечения покрывает менее, чем 50 % обязательств клиента по активу (по основному долгу и вознаграждению). Актив, по которому обеспечение выступает в виде прав требований (за исключением имеющих высоколиквидное обеспечение) и товаров, поступающих в будущем, оценивается как необеспеченный, кроме товаров в будущем, оплата за которые осуществляется по аккредитивным операциям. Такое обеспечение следует 8 оценивается не выше, чем неудовлетворительное. Данное требование не распространяется на субъектов малого бизнеса, определяемых законодательством Республики Казахстан, кредитование которых осуществляется в рамках кредитной линии международных финансовых организаций на сумму не выше пяти миллионов тенге (или денежного эквивалента указанной суммы в иностранной валюте, рассчитанный по среднебиржевому курсу на дату выдачи гарантии). Качество обеспечения банком должно определяться на основании справедливой (рыночной) оценки стоимости обеспечения на текущий момент, при условии возможности ее реализации (продажи) на момент оценки» 9. Приложен ие 2 Пункт 7 Подпукт3) считать удовлетворительным. В случае, если обеспечение по активу выступает в виде залога товаров в обороте, то данное обеспечение оценивается не выше, чем неудовлетворительное, кроме торговых организаций, осуществляющих оптовую торговлю, у которых неснижаемые остатки ТМЦ, и банком на регулярной основе осуществляется контроль и мониторинг. Такое обеспечение классифицировать, как удовлетворительное. Данное требование не распространяется на субъектов малого бизнеса, определяемых законодательством Республики Казахстан, кредитование которых осуществляется в рамках кредитной линии международных финансовых организаций на сумму не выше пяти миллионов тенге (или денежного эквивалента указанной суммы в иностранной валюте, рассчитанный по среднебиржевому курсу на дату выдачи гарантии). Качество обеспечения банком должно определяться на основании справедливой (рыночной) оценки стоимости обеспечения на текущий момент» «Дополнить словами «, риск Исключить или доработать редакцию Страхование имущества заемщиком невозврата которого застрахован приведет к его дополнительным неаффилиированными с банком и / или затратам. Страхование имущества заемщиком страховыми Банком повлечет банковские расходы, организациями, соответствующими что приведет к удорожанию процентной требованиями пунктов 3-4 статьи 46 ставки. При классической схеме Закона Республики Казахстан «О страхования имущества (в случае страховой деятельности», либо пожара, наводнения, землетрясения и 9 перестраховывающими свои риски в других страховых организациях, имеющих индивидуальный рейтинг не ниже рейтинга группы A3 одного из рейтинговых агентств, перечень которых устанавливается уполномоченным органом, либо страховыми организациями — резидентами Республики Казахстан, чьи акции включены в листинг категории «А». При этом, в случае страхования имущества аффилиированными страховыми организациями категория обеспечения устанавливается не выше чем «удовлетворительное".» 13. Приложение 3 т.д.) по действующим тарифам страховых компаний приводит к удорожанию банковских займов в среднем на 1%. В случае страхования риска невозврата займа удорожание составит в среднем на 3-5%. Таким образом, данные изменения не способствуют созданию снижения ставок вознаграждения по кредитам, а наоборот ведут к их повышению. Доработать редакцию Поскольку настоящим проектом постановления вносятся изменения в пункт 1 таблицы 1 Приложения 2 Правил, а именно, вводится такая категория финансового состояния как «надежное» и пересматриваются значения баллов, то необходимо внести аналогичные изменения в Приложение 3. 10