Евлахова Ю

реклама

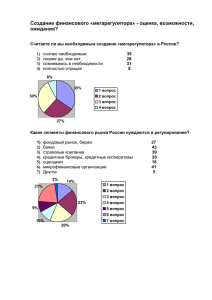

Евлахова Ю.С. Ассистент кафедры МФКО Финансового факультета РГЭУ «РИНХ» г.Ростов-на-Дону ГЛОБАЛЬНАЯ КОНВЕРГЕНЦИЯ РЕГУЛИРОВАНИЯ ФИНАНСОВЫХ РЫНКОВ Финансовый характер современной глобализации обуславливает пристальное внимание к проблеме регулирования финансовых рынков. Для настоящего времени характерна трансформация системы регулирования финансового рынка, причинами которой являются перераспределение регулирующих функций между государством, локальными, региональными и всемирными институтами в силу развития наднациональных финансовых рынков, а также увеличение роли и значения финансового рынка в национальной экономике. С этой точки зрения особый интерес представляет для нас регулирование финансовых рынков в Европейском союзе. В странах ЕС накоплен уникальный опыт создания систем регулирования национальных рынков капитала. Более того, в настоящее время, когда на территории Евросоюза отменены ограничения и барьеры на пути перемещения капиталов и финансовых услуг, и почти создан единый европейский финансовый рынок, вопрос его регулирования также не может быть обойден вниманием. На общеевропейском уровне регулирование финансовых рынков осуществляется в виде финансового и пруденциального контроля. Первый имеет своей целью поддержание стабильности финансового рынка посредством обеспечения равноправных условий для его участников, прозрачности операций и справедливости торгов. Сферой финансового контроля являются рынки основных торгуемых активов и их инфраструктура. Пруденциальный контроль призван защищать интересы клиентов и предотвращать системные кризисы. Сферой пруденциального контроля в большей степени являются посредники финансового рынка, т.е. банки, инвестиционные компании, страховые и пенсионные фонды. Большую значимость представляет организация финансового контроля, но пруденциальный контроль охватывает те сектора финансовых отношений, которые оказывают непосредственное влияние на рынки основных активов. Политика финансового контроля ведется в настоящее время по трем основным направлениям: гармонизация правил ведения бизнеса, разработка единых правил по листингу и первоначальному предложению ценных бумаг, углубление кооперации органов надзора различных стран ЕС. В сфере соответствия пруденциального существующей контроля разрабатываются институциональной системы вопросы надзора приписываемым ей задачам, а также определяется роль европейского Центрального Банка в сфере надзора за финансовыми рынками. На национальном уровне институциональная структура финансового надзора варьируется. Только в трех странах (Дания, Швеция и Великобритания) функционирует единый орган надзора, совмещающий регулирование банковской деятельности, рынка ценных бумаг и рынка страховых услуг, т.н. мегарегулятор. В шести странах (Греция, Испания, Италия, Португалия, Нидерланды, Франция) каждым компонентом финансового рынка занимается отдельный специализированный орган. К этим странам можно было бы отнести Германию, но если в вышеназванных странах регулирование банковской деятельности осуществляет центральный банк, то в Германии этим занимается специализированный орган надзора за банковской деятельностью. В трех странах (Люксембург, Финляндия, Швейцария) регулирование банковской деятельностью и рынком ценных бумаг сосредоточено в одном органе, а регулирование страховой деятельности – в другом. Разнообразие институтов регулирования финансового рынка в ЕС, конечно, затрудняет процесс интеграции национальных финансовых рынков и препятствует гармонизации регулирования на уровне ЕС. Вместе с тем анализ институтов финансового надзора в европейских странах показывает, что в большинстве государств отсутствует единый институт системы надзора. Разнообразие успешно функционирующих институтов регулирования позволяет сделать вывод, что выбор системы регулирования обусловлен национальными особенностями социально-экономического развития. Опыт стран ЕС по регулированию финансового рынка, безусловно, интересен для России, особенно в свете обсуждаемого вопроса о создании мегарегулятора финансового рынка. Практика функционирования единого надзорного органа в Великобритании, Дании и Швеции показывает, что с помощью мегарегулятора преодолевается фрагментарность и непоследовательность нормативной базы; увеличивается независимость органов регулирования; повышается качество регулирования за счет полного охвата всех секторов финансового рынка. Вместе с тем в российских условиях концентрация регулирующих функций в одном органе может привести и к негативным моментам. Например, масштабная реорганизация может подменить реальную работу по восстановлению финансового рынка, повысить регулятивные издержки и рыночные риски за счет того, что текущие организационные задачи будут превалировать над стратегическими. Кроме того, слияние ведомств может вызвать ослабление регулирования отдельных рынков за счет того, что ресурсы, поступающие новому ведомству, будут меньше, чем сумма ресурсов до их слияния. В настоящее время для создания мегарегулятора российского финансового рынка не сложились еще благоприятные условия. С развитием финансового рынка, формированием более диверсифицированного и крупного бизнеса и совершенствованием финансовых продуктов сложатся объективные предпосылки для перехода от секторального регулирования к кросс-секторному регулированию финансового рынка. Эти перспективы, а также возможное создание единого экономического пространства с приграничными странами, предполагающее в том числе и единый рынок капиталов, обуславливает необходимость ориентироваться на передовой опыт европейских стран с целью использования его позитивных моментов в отечественной практике.