На правах рукописи Специальность: 08.00.10 – Финансы, денежное обращение и кредит АВТОРЕФЕРАТ

реклама

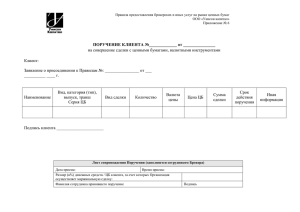

На правах рукописи ЗУХУРОВА ЛАЙЛИ ИСЛОМОВНА ОЦЕНКА ИНВЕСТИЦИОННОЙ СТОИМОСТИ КОМПАНИИ В СДЕЛКАХ СЛИЯНИЯ И ПОГЛОЩЕНИЯ Специальность: 08.00.10 – Финансы, денежное обращение и кредит АВТОРЕФЕРАТ диссертации на соискание ученой степени кандидата экономических наук Новосибирск 2007 Работа выполнена в Государственном образовательном учреждении высшего профессионального образования «Новосибирский государственный университет экономики и управления – «НИНХ» Научный руководитель: кандидат экономических наук, доцент Новикова Ирина Яковлевна Официальные оппоненты: Доктор экономических наук, профессор Руди Людмила Юрьевна Кандидат экономических наук Нефёдкин Владимир Иванович Ведущая организация: Кемеровский государственный университет Защита состоится «25» октября 2007г. в «11» часов «00» минут на заседании диссертационного совета Д 212.169.03 при Государственном образовательном учреждении высшего профессионального образования «Новосибирский государственный университет экономики и управления – «НИНХ» по адресу: 630099, г. Новосибирск-99, ул. Каменская, 56, ауд. 29. С диссертацией можно ознакомиться в библиотеке Государственного образовательного учреждения высшего профессионального образования «Новосибирский государственный университет экономики и управления – «НИНХ» Федерального агентства по образованию. Автореферат разослан «24» сентября 2007г. Ученый секретарь диссертационного совета В.В. Остапова ОБЩАЯ ХАРАКТЕРИСТИКА ДИССЕРТАЦИОННОЙ РАБОТЫ Актуальность исследования. В настоящее время в России осуществляется новый этап управления собственностью, задача которого – рост эффективности бизнеса, усиление рыночных позиций компании в условиях конкуренции. При этом сделки слияния и поглощения используются как способ быстрого и наиболее ощутимого роста эффективности бизнеса на основе его реструктуризации путем осуществления внешних инвестиций. Таким образом, слияния и поглощения могут рассматриваться как способ стратегического управления стоимостью компании. В течение последних десяти лет в России происходит активная концентрация капитала, объединение компаний, поглощение более крупными компаниями менее эффективных конкурентов. В частности, в 2006 г. произошло 344 сделки по слияниям и поглощениям (прирост к 2005 г. - 26%) объемом 42 млрд. долларов (прирост к 2005 г. - 30,16%)1. Ежегодный объем сделок слияния и поглощения в России составляет более 4% ВВП2. Одной из основных проблем интенсивно развивающегося рынка слияний и поглощений является проблема низкой эффективности сделок. В большинстве случаев конечной целью слияний и поглощений является рост стоимости компании. Однако по данным агентства KPMG в результате осуществления сделок в сфере слияний и поглощений 28% сделок уменьшили стоимость компании, 31% сделок увеличили ее, 43% сделок не принесли никакого результата3. При этом в сделках слияния и поглощения важно определять величину как рыночной, так и инвестиционной стоимости компании. Применение инвестиционной стоимости для оценки стоимости компании в сделках слияния и поглощения позволяет оценить стратегические выгоды сделки, а также учесть индивидуальные предпочтения инвестора. Журнал «Слияния и поглощения».-2006. - № 6 (40) (Интернет-версия). Журнал «Экономика России XXT век».- 2006. - № 16 (Интернет-версия). 3 Официальный Интернет-сайт агентства KPMG - www.kpmg.ru. 1 2 3 Необходимость оценки инвестиционной стоимости компании в сделках слияния и поглощения обусловлена еще и тем, что при осуществлении сделки слияния либо поглощения эффект от сделки для каждого из инвесторов будет совершенно разным, ввиду различного потенциала самих инвесторов и стратегий инвестирования. Это не позволяет ориентироваться исключительно на рыночную стоимость компании, которая рассчитывается для среднерыночного покупателя и продавца. Поэтому большое значение при оценке компаний в сделках слияния и поглощения имеет величина инвестиционной стоимости компании, ее соотношение с другими видами стоимости, влияние инвестиционной стоимости на параметры и результат сделки, что обуславливает актуальность исследования с теоретической точки зрения. Важно отметить, что низкая эффективность сделок объясняется тем, что в большинстве случаев эффект от сделки не может быть просчитан в силу отсутствия достаточной методической базы для оценки стоимости компаний в сделках слияния и поглощения. синергетического эффекта По оценкам экспертов, до 43% включаются инвесторами в стоимость покупки компании-цели. При этом пять процентов компаний, приобретающих бизнес, полностью включили будущий эффект от сделки в стоимость компании-цели4. Следовательно, такие сделки не могут принести инвесторам дополнительной стоимости в силу того, что весь гипотетический эффект от сделки при ее осуществлении был полностью передан действующим владельцам компаниицели. Необходимость разработки методического подхода к оценке инвестиционной стоимости компании, с учетом специфики сделок слияния и поглощения, обуславливает методическую актуальность исследования. Наличие методического подхода, позволяющего определять инвестиционные характеристики сделки, ее будущие выгоды и доходность для инвестора, будет способствовать повышению эффективности сделок, что обуславливает экономическую актуальность исследования. 4 Официальный Интернет-сайт агентства KPMG - www.kpmg.ru. 4 Таким образом, настоящее диссертационное исследование является актуальным как с точки зрения теории, так и практики. Цель диссертационного исследования – разработка методического подхода к оценке инвестиционной стоимости компании в сделках слияния и поглощения. Выдвинутая цель предполагает решение следующих основных задач: 1) исследовать сущность слияний и поглощений как способа реструктуризации компании; 2) проанализировать и систематизировать подходы к понятию «инвестиционная стоимость», исследовать ее специфику в сделках слияния и поглощения; 3) провести анализ современного состояния рынка слияний и поглощений, выявить основные проблемы осуществляемых сделок; 4) провести сравнительный анализ подходов к оценке стоимости компании в сделках слияния и поглощения; 5) разработать методический подход к оценке инвестиционной стоимости компании в сделках слияния и поглощения; 6) провести апробацию предложенного методического подхода на примере сделки ООО «Компания Холидей» и ООО «Торговый дом Сибириада», разработать рекомендации для компаний-инвесторов. Объект исследования – инвестиционная стоимость компании в сделках слияния и поглощения. Предмет исследования – методы определения стоимости компании в сделках слияния и поглощения. Научная новизна исследования заключается в следующем: обоснована реструктуризации природа компании слияний с целью и поглощений стратегического как способа управления ее стоимостью, уточнены понятия «слияния» и «поглощения» по критериям, позволяющим отразить сущность сделки и особенности ее оценки; уточнено понятие «инвестиционная стоимость компании в сделках слияния и поглощения» в части выделения факторов, в наибольшей степени 5 отражающих предпочтения инвестора, обоснована необходимость использования инвестиционной стоимости компании в целях повышения эффективности сделок слияния и поглощения; разработан методический подход к оценке инвестиционной стоимости компании в сделках слияния и поглощения, позволяющий при определении величины инвестиционной стоимости компаний, участвующих в сделке, учитывать специфику сделок слияния и поглощения и принимать обоснованное решение о целесообразности и эффективности сделки; предложены методики определения величины инвестиционной стоимости компаний, участвующих в сделке, алгоритмы определения величины премии по сделке и величины экономического эффекта от сделки. Теоретической основой исследования является маржинализм, который позволяет определять стоимость компании исходя из ее предельной полезности, в том числе в сделках слияния и поглощения. Методологической основой исследования является системный подход, заключающийся в рассмотрении факторов инвестиционной стоимости компании при осуществлении сделки как совокупности одновременно воздействующей системы рычагов стоимости, формирующих ее величину для инвестора, и оценку стоимости предприятия как сложной системы. В исследовании использовался метод дедукции (движение от общего к частному). В качестве общего исследовались подходы к определению стоимости компании в сделках слияния и поглощения, в качестве частного исследовались используемые в них методы оценки, среди которых анализировались методы оценки инвестиционной стоимости. В работе используются следующие методы научного познания: метод сравнения, аналогий, метод экспертных оценок, методы экономического и статистического анализа и др. Содержание диссертации соответствует области исследования 7.4. «Теоретические и методологические основы реструктуризации бизнеса на 6 основе оценки рыночной стоимости» специальности 08.00.10. Паспорта номенклатуры специальностей научных работников (экономические науки). Практический результат работы заключается в возможности использования результатов исследования: инвесторами для оценки инвестиционной стоимости компании-цели, а так же для оценки эффективности сделок; оценочными компаниями в качестве методического инструментария для оценки инвестиционной стоимости объектов; консалтинговыми и финансовыми компаниями, банками при разработке механизма осуществления собственных сделок и сделок клиентов по слияниям и поглощениям; в учебном процессе для студентов, обучающихся по специальности 080105 «Финансы и кредит». Достоверность результатов и выводов основывается на сравнительном анализе полученных результатов с эмпирическими наблюдениями, а так же на основе изучения и использования трудов отечественных и зарубежных исследователей: в области оценочной деятельности – Н.Д. Бадаева, Л.П. Белых, Т.Б. Бердниковой, В.С. Валдайцева, В.В. Григорьева, А.Г. Грязновой, В.И. Гусева, Г.М. Десмонда, И.А. Егерева, В.Е. Есипова, Р.Э. Келли, Е.Б. Колбачева, Г.А. Маховиковой, И.М Островкина, Н.Е. Симионовой, Р.Ю. Симионова, М.К. Скотта, Г.И. Сычевой, В.А. Сычева, Е.Е. Румянцевой, Г.К. Таля, В.В. Тереховой, М.А. Федотовой, Е.В. Чиркова, Г.Б. Юна и др. в области проблем слияний и поглощений – Д.Ю. Акулинина, М. С. Бабарина, В.В. Бочарова, Д.Э. Бишопа, В. Волкова, Дж. К. Ван Хорна, П. Гохана, А.Дамодарана, Т.Коупленда, Т.Коллера, В.Е. Леонтьева, Дж. Муррина, А.Р. Радыгина, Л.Д. Ревуцкого, С.Ф. Рида, Н.Б. Рудыка, Ф.Ч. Эванса и др. Информационной базой исследования послужили российские законодательные и нормативные акты в области оценочной деятельности, международные и европейские стандарты оценки, данные о сделках, публику7 емые официальными источниками, статистические данные Госкомстата, отчеты компаний (ООО «Торговый дом Сибириада», ООО «Компания Холидей»). Апробация работы. Основные положения исследования докладывались на методологических семинарах кафедры «Управление финансовым рынком и оценочная деятельность», а так же на конференции аспирантов и преподавателей НГУЭУ. Внедрение результатов. Результаты исследования применяются в деятельности оценочных и консалтинговых компаний, а так же в учебном процессе, что подтверждается соответствующими справками. Публикации. По результатам исследования автором опубликованы 4 научные работы, общим объемом 4 п.л., приведенные в списке литературы. Структура работы. Работа состоит из введения, трех глав, заключения, списка использованной литературы, приложений. Работа содержит 175 страниц текста (без приложений). Список использованной литературы составляет 157 источников. В работе содержится 51 таблица, 3 рисунка, 6 приложений. ОСНОВНЫЕ ПОЛОЖЕНИЯ ДИССЕРТАЦИОННОГО ИССЛЕДОВАНИЯ, ВЫНОСИМЫЕ НА ЗАЩИТУ I. Определение сущности «слияний» и «поглощений» как способа реструктуризации компании. В настоящее время сделки по слияниям и поглощениям рассматриваются как способ реструктуризации компании, на основе ее стратегического управления, в том числе как способ стратегического управления ее стоимостью. Механизм реализации реструктуризации компании и управления ее стоимостью определяется в соответствии с видом сделки (слияние либо поглощение). Поэтому важно понимать, что представляют собой такие сделки. Анализ существующих подходов к понятиям «слияния» и «поглощения» отечественных и зарубежных авторов выявил отсутствие единства при их трактовке. Все подходы можно разделить на три группы в 8 зависимости от особенностей трактовки авторами понятий «слияния» и «поглощения»: 1) авторы, рассматривающие поглощения как одну из форм слияний, либо отождествляющие эти понятия (П. Гохан, А. Дамодаран, О.Г.Беленькая); 2) авторы, принципиально выделяющие создание новой компании в процессе слияния (А.С. Волков, Д.Ю. Осипов, Федеральный закон «Об акционерных обществах»); 3) авторы, принципиально выделяющие критерий перехода прав собственности при трактовке понятий (А. Д. Радыгин, С. В. Валдайцев, И.Г.Ефимчук, Н.Б. Рудык, Э. Ю.Томилина). На основе анализа подходов выделены критерии, лежащие в основе трактовок, по которым подходы были проанализированы, а понятия «слияния» и «поглощения» были уточнены в целях нашего исследования. Таким образом, под слияниями следует понимать сделки, в которых происходит объединение нескольких юридических лиц, создается новое юридическое лицо, сохраняется состав действующих собственников, а соответственно нет враждебного вмешательства со стороны внешней среды. Под поглощениями предлагается понимать сделки, в которых происходит присоединение к действующему юридическому лицу одного или нескольких юридических лиц, с действующих собственников следовательно, возможно прекращением может, деятельности как последних. сохраняться, так и Состав нет, а, враждебное вмешательство со стороны внешней среды. При этом как слияниям, так и поглощениям присущи следующие специфические особенности: при рассмотрении сделок слияния и поглощения особое значение имеет инвестиционный характер таких сделок, направленных на реструктуризацию компании, являющейся ее инициатором; при оценке результатов сделки значение имеет не только потенциал компании-цели, но и потенциал компании-инвестора, поэтому результат сделки, целесообразно оценивать через параметры объединенной компании; инвестор, выбирая 9 стратегию развития компании, определяет ее «точки роста» и в соответствии с ними формирует факторы стоимости компании. В условиях создания эффекта от сделки в зависимости от стратегических целей инвестора, возникает необходимость оценки инвестиционной стоимости компании-цели. II. Инвестиционная стоимость как инструмент для повышения эффективности сделок слияния и поглощения. Все подходы к трактовке понятия «инвестиционная стоимость», предлагается объединять в две группы: общие и частные, касающиеся инвестиционной стоимости в сделках слияния и поглощения (таблица 1). Таблица 1 - Подходы к трактовке понятия «инвестиционная стоимость» Подходы Название источника Общие Международные стандарты оценки (МСО) Федеральный стандарт оценки (ФСО №2) С.В. Валдайцев Авторский подход Частные (для сделок слияния и поглощения) А.Г. Грязнова, М.А. Федотова, С.А. Ленская и др. Ф.Ч. Эванс и Д.М. Бишоп А.С. Волков Авторский подход Определение инвестиционной стоимости Инвестиционная стоимость – стоимость, определяемая исходя из доходности объекта оценки для конкретного лица при заданных инвестиционных целях. Эта стоимость связана с определенным проектом и его инвестором, зависит от индивидуальных требований к инвестициям, предъявляемым конкретным инвестором. Инвестиционная стоимость объекта оценки - стоимость для конкретного лица или группы лиц при установленных данным лицом (лицами) инвестиционных целях использования объекта оценки. Инвестиционная стоимость - стоимость для конкретного инвестора с конкретной информированностью и деловыми возможностями. Инвестиционная стоимость - стоимость, которая определяется для каждого конкретного инвестора на основе его личных предпочтений, целей и деловых возможностей. Инвестиционная стоимость - стоимость предприятия для конкретного инвестора или группы инвесторов и определяется на основе индивидуальных требований к инвестициям. Инвестиционная стоимость компании цели – стоимость для определенного стратегического покупателя, учитывающая качественные характеристики и синергии покупателя, а так же другие характерные для него выгоды, которые могут быть достигнуты через поглощение. Ее так же называют стратегической стоимостью. Инвестиционная стоимость – стоимость бизнеса с учетом синергии. Инвестиционная стоимость компании в сделках слияний и поглощений - стоимость компании, определяемая путем количественной оценки группы факторов, в наибольшей степени отражающих предпочтения конкретного инвестора, в соответствии с его инвестиционными целями и возможностями, с учетом специфики сделки. Тогда, в соответствии с выделенными особенностями инвестиционной стоимости (полезность, возможности и цели конкретного инвестора), можно 10 было бы предположить, что факторы инвестиционной стоимости компании в сделках слияния и поглощения, будут определяться мотивами или стратегией сделки. Тогда многообразие факторов стоимости, которые могли бы быть выделены различными инвесторами на основе конкретной стратегии сделки, может нивелироваться путем выделения количественных и качественных факторов стоимости. При этом количественные факторы стоимости отражают величину капитала компании и его способности к росту (общее для частных составляющих различных денежных потоков инвесторов), а качественные факторы стоимости отражают специфические особенности сделки. Таким образом, возникает необходимость изучения взаимосвязи отдельных факторов и их влияния на стоимость компании, что и позволяет сделать инвестиционная стоимость. Любая из целей сделки слияния и поглощения отражается на будущей стоимости компании. Оценка эффекта от сделки компанией-инвестором осуществляется на основе прогнозируемой доходности от ее осуществления, что формирует стоимость компании-цели и цену сделки. Как показывает практика, в настоящее время большинство инвесторов ориентируется только на рыночную стоимость компании. При реализации большинства сделок слияния и поглощения инвесторами не было уделено должного внимания определению величины инвестиционной стоимости компании. Так, уровень анализа синергетического эффекта, проведенного до совершения сделки, в большинстве случаев оценивается следующим образом: детальный анализ – 31%; более подробный анализ – 41%; анализ не был проведен – 6%; поверхностный анализ – 20%5. В результате до 43% синергетического эффекта включаются инвесторами в стоимость компании-цели при ее покупке. Важным моментом является и то, что при прогнозировании целей сделки и ожидаемых результатов, инвестор не всегда способен оценить их взаимосвязь. 5 Существует статистика таких Официальный Интернет-сайт агентства KPMG - www.kpmg.ru. 11 сделок, когда компании, достигнувшие намеченных целей, имели изменения стоимости, прямо противоположные ожидаемым, что представлено на рисунке 1.6 100% 80% 61,00% 44,00% 60% 40% 18,00% 20% 21,00% 0% Увеличение 27,00% 54,00% Достигли 50-99% намеченных целей 19,00% Достигли или превысили намеченных целей 38,00% 18,00% Нейтральный эффект Менее 50% от намеченных целей Уменьшение Рисунок 1 – Рост стоимости компании в зависимости от уровня достижения намеченных целей Оценка инвестиционной стоимости компании на основе изучения и оценки факторов стоимости может использоваться в качестве инструмента для прогнозирования результатов сделки в зависимости от реализации конкретной стратегии. Такой инструмент, наряду с использованием рыночной стоимости, способен привести к росту эффективности сделки, за счет обоснованного формирования ее цены и управления параметрами сделки. III. Выявление недостатков существующих подходов к оценке стоимости компании в сделках слияния и поглощения. Анализ подходов отечественных и зарубежных авторов к оценке стоимости компании в сделках слияния и поглощения позволил разделить их на группы в зависимости от вида стоимости, величина которой подлежит определению. Часть авторов, при оценке слияния или поглощения, оценивает только рыночную стоимость компании, другая часть авторов предлагает оценивать инвестиционную стоимость без детализации механизма оценки, либо используя подходы к оценке рыночной стоимости без каких-либо дополнений (таблица 2). 6 Официальный Интернет-сайт агентства KPMG - www.kpmg.ru. 12 Таблица 2 - Сравнительная характеристика подходов к оценке стоимости компании в сделках слияния и поглощения Вид стоимости, подлежащий оценке Авторы Основной подход к оценке стоимости Используемые методы оценки Используемые показатели Необходимая информация для расчетов Учет факторов стоимости для инвестора Применимость для оценки инвестиционн ой стоимости Рыночная стоимость, (инвестиционная стоимость не выделяется) А.Г. Грязнова, М.А.Федотова и др., А. Дамодеран, К. Лысенко Доходный подход Рыночная Инвестиционная стоимость либо стоимость и инвестиционная рыночная стоимость стоимость А.Н. С.В. Валдайцев Авторский подход Ф.Ч. Эванс и Д.М. Бишоп, Э.Ю.Томилина П. Гохан, Пирогов Доходный, затратный, сравнительный подходы Доходный, сравнительный подходы Элементы доходного и затратного подходов, подход на основе выделения и оценки факторов стоимости МДДП, метод Элементы МДДП, капитализации метода чистых активов (Модель активов, EVA, Гардона), метод факторного анализа сделок Показатели Величина чистых денежного потока активов, показатели и доходов, рентабельности и величина Р/Е стоимости капитала, («цена/прибыль») прочие факторы МДДП, метод оценки стоимости опциона Метод капитализации активов, метод чистых активов, метод компаний-аналогов Показатели Показали доходов, денежного по- СЧА, величина Р/Е тока, показа- («цена/прибыль») тели рыночной активности Бухгалтерская и управленческая отчетность, детализация Бухгалтерская отчетотчетности, рыночная информация ность, рыночная информация Методы осуществляют учет факторов на основе Методы базируются моделирования денежного потока, ставки на оценке факторов, дисконтирования, в ряде случаев дополнены учетом выделенных дополнительных факторов инвестором Наиболее применимы методы доходного и затратного Применим для подхода, с обязательным дополнением их показателями, оценки 100% позволяющими количественно оценить факторы, наиболее приобретения важные для инвестора компаний Таким образом, необходимо заметить, что в используемых сегодня подходах к оценке стоимости компании в сделках слияний и поглощений не уделяется должного внимания оценке инвестиционной стоимости. При этом рыночная стоимость объекта оценки – это наиболее вероятная цена, по которой объект оценки может быть отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства (ФСО №2). Тогда, 13 методы, используемые для определения ее величины, не позволяют в полной мере оценивать величину инвестиционной стоимости в связи с принципиально различными целями и особенностями оценки инвестиционной и рыночной стоимости, на оценку которой они изначально ориентированы. В частности, подходы к оценке рыночной стоимости никак не учитывают специфические для сделки факторы стоимости, важные для инвестора, базируются на одном или нескольких показателях, которые не позволяют полностью отражать изменения в деятельности компании, происходящие в результате реализации сделки. Указанные подходы так же не подразумевают достаточной гибкости, позволяющей дополнять их показателями, служащими дополнительными факторами стоимости, которые в наибольшей степени отражают предпочтения конкретного инвестора. Отсутствие специального подхода к оценке инвестиционной стоимости компании и ограниченная применимость подходов к оценке рыночной стоимости компании в сделках слияний и поглощений формируют необходимость разработки такого подхода. IV. Методический подход к оценке инвестиционной стоимости компании в сделках слияния и поглощения. Суть предложенного методического подхода – расчет инвестиционной стоимости компании на основе анализа факторов стоимости, выделяемых инвестором. Подход учитывает индивидуальные особенности финансирования, цели и предпочтения конкретного инвестора. При этом величина инвестиционной стоимости согласуется с величиной рыночной стоимости компании путем использования разработанного алгоритма расчета величины премии по сделке и алгоритма расчета величины эффекта субъективность оценки, что от сделки. Таким образом, снижается дает возможность практического применения полученных результатов для формирования цены сделки и ее обоснования. Предлагаемый методический подход к оценке инвестиционной стоимости компании включает десять этапов. Этапы методического подхода изображены на рисунке 2. 14 1. Составление прогноза развития деятельности объединенной компании, компании-инвестора и компании-цели без учета участия в сделке, моделирование финансовых показателей 2. Определение базовой величины рыночной стоимости объединенной компании, компании-инвестора и компании-цели без учета эффекта от участия в сделке 3. Составление прогноза развития деятельности объединенной компании, компании-инвестора и компании-цели в результате участия в сделке, моделирование финансовых показателей 4. Выделение факторов стоимости для определения величины инвестиционной стоимости объединенной компании, компании-инвестора и компании-цели 5. Определение величины инвестиционной стоимости объединенной компании 6. Определение величины инвестиционной стоимости компании - инвестора 7. Определение величины инвестиционной стоимости компании-цели (проверка адекватности полученных результатов) 8. Определение величины премии по сделке, величины экономического эффекта от сделки. Принятие решения о приобретении компании-цели. Подписание соглашения о корректировке цены на этапе окончательного расчета в зависимости от выделенных факторов 9. Анализ показателей сделки на этапе определения окончательной цены сделки. Определение окончательной инвестиционной стоимости компании-цели и цены сделки 10. Принятие окончательного решения о покупке компании-цели Рисунок 2 - Блок-схема методического подхода к оценке инвестиционной стоимости компании в сделках слияния и поглощения Ключевыми этапами методического подхода являются 5-9 этапы, на которых оценивается величина инвестиционной стоимости объединенной компании, компании-инвестора и компании-цели. Полученные результаты согласуются с величинами рыночной стоимости компаний – участников, найденными на этапе 2. В результате расчетов формируется необходимая и достаточная величина премии по сделке и определяется прогнозируемая величина эффекта от сделки, выраженная в величине дохода компании15 инвестора в виде прироста стоимости объединенной компании за счет реализации сделки, уменьшенного на величину расходов по сделке. V. Методики определения величины инвестиционной стоимости компаний, участвующих в сделке, алгоритмы определения величины премии по сделке и определения величины экономического эффекта от сделки. Суть методики определения инвестиционной стоимости объединенной компании и компании-инвестора заключается в выделении и оценке количественных и качественных факторов стоимости компании (таблицы 4 и 5), которые наибольшей степени отражают предпочтения инвестора. В в методике используются элементы затратного и доходного подходов к оценке стоимости. Особенностью методики является приведение прироста инвестиционной стоимости, созданной за период, к текущей дате (что позволяет одновременно учитывать влияние количественных и качественных факторов стоимости), а так же использование плавающей ставки дисконтирования (в целях учета изменчивости внешней среды). Таблица 3 - Ключевые количественные факторы стоимости Фактор Величина собственного капитала (чистых активов) компании Использование собственного капитала Формула определения СК (СЧА) Характеристика фактора (RСК – ССК)*СК Использование заемного капитала Использование всего капитала и рентабельность активов Доля чистой выручки в чистой прибыли компании (оптимизация расходов) Чистая прибыль (RЗК – СЗК)* ЗК (RОАWACC)*А * (1-(Кбл-М)) (R – WACC)*В Рыночная стоимость компании Р Расчет ЧП инвестиционной Определяет реальную величину капитала компании, принадлежащую акционерам, с учетом обременения капитала компании обязательствами Выражает изменение стоимости за счет использования собственного капитала с учетом рентабельности и цены его привлечения Определяет изменение стоимости за счет рентабельности и цены привлечения заемного капитала Определяет изменение стоимости компании за счет использования всего капитала компании, корректируется на величину неработающих активов Выражает величину отдачи капитала с учетом всех расходов компании и доходов от основной деятельности (соотношение реализационных и других расходов) Определяет изменение стоимости компании за счет роста или сокращения чистой прибыли Фактор целесообразно использовать в случае наличия котировки бумаг компании в качестве базы сравнения стоимости факторам осуществляется по формуле: 16 компании по количественным ИС t кол = К 1 t * D t * СК (СЧА) t + К2 t * D t * (RСК t – ССК t)*СК t + К3 t * D t * (RЗК t – СЗК t)* ЗК t + К4 t * D t * (RОА t -WACC t)*А t * (1-Кбл t *М) + К5 t * D t * (R t – WACC t)*В t + К6 t * D t * ЧП t + К7 t *D t *Р t , (1) где ИС t кол - инвестиционная стоимость компании по количественным факторам; К1-7 – вес количественного фактора для инвестора; D t – коэффициент риска показателя фактора; t – период, за который осуществляется расчет. Полученную величину инвестиционной стоимости предлагается корректировать с учетом качественных факторов (таблица 5). Значения этих факторов были получены путем присвоения баллов оценщиком (от -5 до 5), корректировке баллов на вес фактора и уровень риска. Таблица 4 - Ключевые качественные факторы стоимости Фактор Страновой риск Характеристика фактора Риск инвестирования в компанию в связи со страной инвестирования и ее перспективами. Необходим для учета макроэкономических факторов воздействующих на деятельность компании. Рыночный риск Риск инвестирования, связанный с положением компании на рынке, сбытом, репутацией, лояльностью клиентов. Необходим для учета стабильности работы компании на рынке и перспектив деятельности компании. Отраслевой риск Риск инвестирования в отрасль, в которой работает компания. Необходим для учета стадии развития отрасли и соответствующих ей факторов, которые могут повлиять на деятельность компании. Финансовый риск Риск описывает финансовое положение компании и вероятность остановки деятельности в связи с финансовой деятельностью. Характеризует «качество» капитала и активов компании. Правовой риск Риск законодательных изменений, либо внутренний риск компании за счет наличия судебных исков и споров. Уровень Фактор, позволяющий сократить степень неопределенности при прогнокорпоративного зировании работы компании, снижающий вероятность корпоративных конфлиуправления ктов, возможность участия в управлении компанией. Так же характеризует степень открытости компании. Жизненный цикл Фактор, позволяющий определить потенциал компании в связи с прохождением компании ею определенного этапа жизненного цикла. Индивидуальные Фактор, определяющий ценность оцениваемой компании с точки зрения предпочтения потенциального инвестора. инвестора Специфика Выделение специфического риска компании снимает вопросы, возникающие при компании оценке таких специфических рисков, как деловая репутация, уровень политического влияния, членство в закрытых компаниях. Описание такого фактора в различных ситуациях достаточно сложно формализовать, однако приведение единой шкалы оценки фактора снимает эту задачу. Расчет инвестиционной стоимости компании за период по количественным и качественным факторам осуществляется по формуле: ИС t кол + кач = (1+ S t кач )* ИС t кол, 17 (2) где ИС t кол + кач - инвестиционная стоимость компании по количественным и качественным факторам; ИС t кол - инвестиционная стоимость компании по количественным факторам; S t кач - корректировка инвестиционной стоимости компании по качественным факторам стоимости. Итоговая величина инвестиционной стоимости компании определяется по формуле: ИС1 ∆ (ИС2 – ИС1) ∆ (ИСt –ИСt-1) ИС = + +… + (1+d1) (1+d1)*(1+d2) (1+d1)*(1+d2)*...* ( 1+dt) (3) где ИС1 – инвестиционная стоимость первого периода; ∆ (ИС2 – ИС1) – прирост инвестиционной стоимости за второй период; ∆ (ИС1 – ИСt-1) – прирост инвестиционной стоимости за период t; d1…d t – ставка дисконтирования для первого периода, для периода t. Суть методики определения величины инвестиционной стоимости компании-цели заключается в следующем. В практике оценки принято находить величину стоимости компании-цели непосредственно на основе расчета показателей компании-цели. В авторском подходе величина стоимости компании-цели определяется из стоимости объединенной компании, что позволяет учесть синергетический эффект от объединения обеих компаний, участвующих в сделке. При этом более четко определяется величина эффекта, полученного за счет компании-цели (в результате того, что она определяется как остаточная величина). Методика учитывает специфику сделки и стратегию конкретного инвестора, факторы стоимости, им выделенные. Согласно предложенной методике, величина инвестиционной стоимости компании-цели определяется по следующей формуле: ИЦ КЦ = ИС ОК – ИС КП, (4) где ИС КЦ - инвестиционная стоимость компании-цели; ИС ОК - инвестиционная стоимость объединенной компании; ИС КП - инвестиционная стоимость компании-покупателя. Суть алгоритма определения величины премии по сделке заключается в формализации расчета премии по сделке за счет согласования рыночной и инвестиционной стоимости компании-цели. Алгоритм позволяет максимально точно учитывать последствия сделки и определяет величину необходимой и достаточной премии по сделке с учетом требований инвестора на основе выделенных факторов. 18 Формула расчета премии по сделке: П = (ИС-Р)/2*М, (5) где П - премия за покупку компании; ИС - инвестиционная стоимость компании; Р - рыночная стоимость компании; М – корректирующий множитель премии по сделке. В результате использования коэффициентов, установленных в алгоритме в соответствии с заданными инвестором входящими параметрами сделки, определяется множитель М, который рассчитывается на основе оценки следующих факторов: требуемая инвестором норма доходности (доходность по альтернативным вложениям) на вложенный капитал; коэффициент соотношения инвестиционной и рыночной стоимости компании; величина сделки (по отношению к валюте баланса компании-инвестора); коэффициент соотношения собственного и заемного капитала для финансирования сделки; вероятность успешного проведения сделки. Суть алгоритма определения величины экономического эффекта от сделки заключается в следующем. Алгоритм позволяет оценить эффективность сделки для инвестора – величину дохода инвестора с учетом средств, уплаченных акционерам компании-цели, объемы которых были определены по результатам предыдущих этапов методического подхода. В рамках данного алгоритма предлагается рассчитывать следующие показатели: абсолютный экономический эффект от сделки, относительный экономический эффект от сделки. Формула расчета абсолютного экономического эффекта от сделки: ЭЭаб = ИС ОК – (Р КП * Кр + К* S К) – (Р КЦ + П) – Пр, (6) где ИС ОК – инвестиционная стоимость объединенной компании; Р КП - рыночная стоимость компании покупателя на дату оценки; Кр – коэффициент роста компании, без участия в сделке; К – капитал, привлеченный для финансирования сделки; S К – стоимость капитала, привлеченного для финансирования сделки; Р КЦ - рыночная стоимость компании-цели на дату оценки; П – премия, уплаченная акционерам компании-цели; Пр – прочие расходы по сделке. Формула расчета относительного экономического эффекта от сделки: ЭЭо = ЭЭаб/ Е, (7) где Е – величина всех расходов по сделке за прогнозируемый период, которая состоит из элементов формулы расчета абсолютного эффекта от сделки, сокращающих инвестиционную стоимость объединенной компании на величину расходов. 19 То есть, Е = (Р КП * Кр + К* S К) + (Р КЦ + П) + Пр. Таким образом, согласно предложенному подходу принятие решения о целесообразности сделки и величина премии зависят от величины разницы между инвестиционной и рыночной стоимостью компании. В результате реализации сделки эта величина выражается в приросте дополнительной стоимости для ее владельцев, а значит, определяет эффект от сделки. Результаты апробации предложенного методического подхода на участниках сделки. Результаты расчетов стоимости компаний представлены в таблице 6. Проведенные расчеты позволяют инвестору оценить за счет каких именно факторов была сформирована величина инвестиционной стоимости компании, соотнести эту величину с рыночной стоимостью компании и величиной капитала компании. Таблица 5 - Результаты расчета инвестиционной и рыночной стоимости компаний-участников сделки Показатель Итоговая инвестиционная стоимость, тыс. рублей Отношение величины инвестиционной стоимости к собственным средствам компании Итоговая рыночная стоимость, тыс. рублей Отношение величины рыночной стоимости к собственным средствам Объединенн ая компания Компании ООО «Компания Холидей» ООО «Торговый дом Сибириада» 721 563,24 579 080,24 412 946,67 1,75 344 656,14 1,87 261 562,87 4,0 90 392,04 0,84 0,85 0,88 Важно отметить, что в случае расчета инвестиционной стоимости по методике определения инвестиционной стоимости объединенной компании отношение этой величины к собственным средствам компании составило 2,19. Это говорит о том, что предложенная для компании-цели методика позволяет наиболее точно оценить компанию-цель с учетом потенциала инвестора (отношение инвестиционной стоимости к собственным средствам компании – 4,0). В результате расчетов инвестиционная стоимость компании цели оказалась выше величины ее рыночной стоимости. Величина премии по сделке поглощения ООО «Торговый дом Сибириада» при проведении расчетов составила 132 247,398 тыс. рублей. Итоговая цена сделки - 222 639,438 тыс. 20 рублей, коэффициент соотношения этой величины к величине собственного капитала ООО «Торговый дом Сибириада» составляет 2,16. Величина абсолютного экономического эффекта от сделки по поглощению ООО «Торговый дом Сибириада» - 89 210,87 тыс. рублей. Величина относительного экономического эффекта от сделки составляет 17,21%. Эти данные могут рассматриваться инвестором как показатели для конечной оценки целесообразности сделки. Проведенные расчеты, позволяют оценить влияние изменения параметров сделки (в конечном счете, учитываемых при определении корректирующего множителя М и премии по сделке) на ее результат, на основе сделанных прогнозов по трем вариантам развития событий. Результаты расчетов представлены в таблице 7. Таблица 6 - Оценка влияния показателей сделки на величину премии и экономический эффект от сделки Показатель Инвестиционная стоимость компаниицели, тыс. рублей Рыночная стоимость компании-цели, тыс. рублей Разница между инвестиционной и рыночной стоимостью, тыс. рублей Требуемая инвестором норма доходности, % Значение рентабельности R ((ИС-Р)/2) Коэффициент соотношения инвестиционной и рыночной стоимости компании Величина сделки Сценарий 1 360 395,69 Сценарий 2 576 810,67 Сценарий 3 309 094,84 90 392,04 90 392,04 90 392,04 270 003,65 486 418,63 218 702,80 59,90 40,00 60,00 59,90 3,99 72,90 6,38 54,75 3,42 =Валюте бала- >Валюты баланса нса покупателя покупателя Коэффициент соотношения собственного 0,20 0,80 и заемного капитала для финансирования сделки Вероятность успешного проведения 0,60 0,40 сделки Премия по сделке, тыс. рублей 79 651,08 13 9 845,36 Цена сделки, тыс. рублей 170 043,12 230 237,40 Величина инвестиционной стоимости 689 639,90 1 101 914,48 объединенной компании, тыс. рублей Рыночная стоимость компании- 563 686,95 801 213,13 инвестора, тыс. рублей Коэффициент роста 1,05 1,05 Стоимость привлеченного капитала 0,08 0,06 Величина абсолютного эффекта от -85 877,97 16 589,05 сделки, тыс. рублей Величина относительного эффекта от -0,11 0,02 сделки, % 21 <Валюты баланса покупателя 0,40 0,80 Сделка не рассматривается (требуемая инвестором норма доходности выше ожидаемой) На основе результатов апробации методического подхода предложены рекомендации инвесторам. В зависимости от моделирования ситуации инвестор может управлять параметрами сделки (необходимостью привлечения заемного капитала для финансирования сделки, ценой капитала, объемом инвестиций и другими), в результате чего эффект от сделки может быть скорректирован до требуемого инвестору уровня, либо сделка будет признана нецелесообразной. Предложенные рекомендации позволяют инвесторам добиться повышения точности оценки инвестиционной стоимости компании, а также дают возможность контроля и управления конечным результатом сделки, в том числе и для ее собственников. Основные положения диссертационного исследования нашли отражение в следующих публикациях автора: Публикации в изданиях, рекомендованных ВАК: 1. Зухурова Л. И. Слияния и поглощения в России / Л. И. Зухурова, И. Я. Новикова // ЭКО.- 2007.- № 6.- 0,9 п.л. (авт. 0,45 п.л.). 2. Зухурова Л. И. Российский рынок слияний и поглощений. Повышение эффективности сделок путем оценки инвестиционной стоимости компаний / Л. И. Зухурова, И. Я. Новикова // Финансы и кредит. - 2007.- № 22.- 0,88 п.л. (авт. 0,44 п.л.). Публикации в изданиях: 1. Зухурова Л. И. Оценка инвестиционного процесса в России / Л. И. Зухурова // Научные записки НГУЭУ. - 2006. – Выпуск 2.- 0,94 п.л. 2. Зухурова Л. И. Методический подход к оценке инвестиционной стоимости компании в сделках слияния и поглощения: Препринт / Л. И. Зухурова.- Новосибирск, 2007, - 2,25 п.л. С авторефератом можно ознакомиться на сайте ГОУ ВПО «Новосибирский государственный университет экономики и управления – «НИНХ» по адресу: http://www.nsaem.ru. 22 Зухурова Лайли Исломовна Оценка инвестиционной стоимости компании в сделках слияния и поглощения Автореферат Подписано в печать 20.09.2007. Формат 60х84 1/16 . Тираж 100 экз. Гарнитура Times New Roman Cyr. Усл. печ. л. 1,4. Новосибирский государственный университет экономики и управления 630099, г. Новосибирск, ул. Каменская, 56 Отпечатано в ИПК НГУЭУ