Письмо Минфина России от 13.06.12 №03-03

реклама

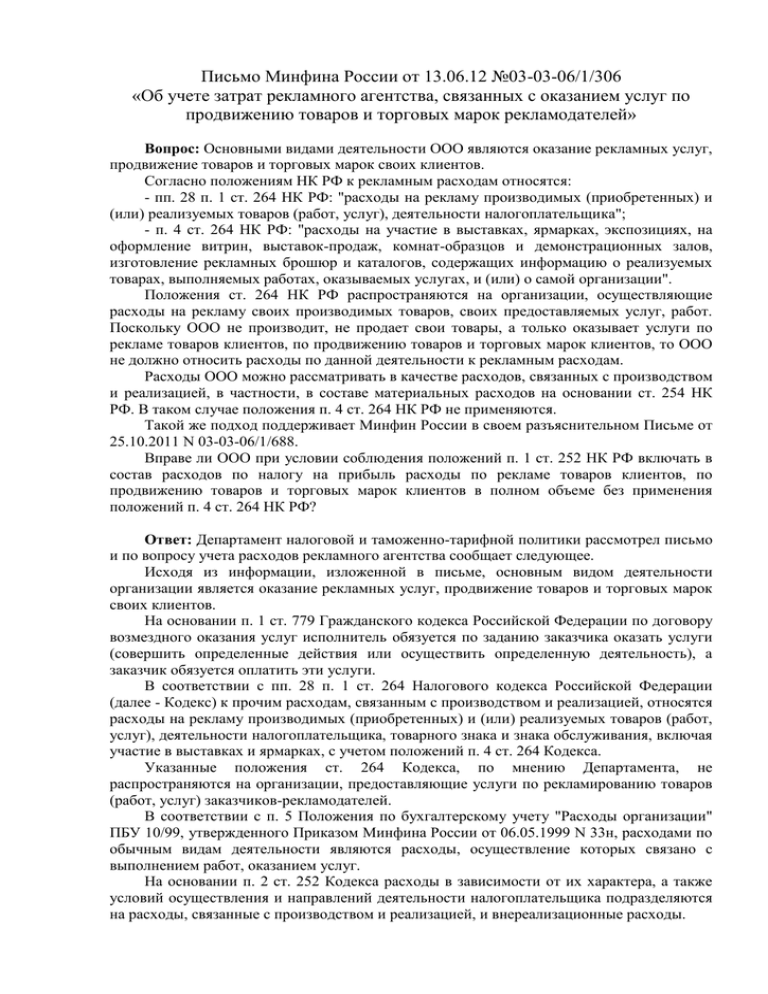

Письмо Минфина России от 13.06.12 №03-03-06/1/306 «Об учете затрат рекламного агентства, связанных с оказанием услуг по продвижению товаров и торговых марок рекламодателей» Вопрос: Основными видами деятельности ООО являются оказание рекламных услуг, продвижение товаров и торговых марок своих клиентов. Согласно положениям НК РФ к рекламным расходам относятся: - пп. 28 п. 1 ст. 264 НК РФ: "расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика"; - п. 4 ст. 264 НК РФ: "расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат-образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, и (или) о самой организации". Положения ст. 264 НК РФ распространяются на организации, осуществляющие расходы на рекламу своих производимых товаров, своих предоставляемых услуг, работ. Поскольку ООО не производит, не продает свои товары, а только оказывает услуги по рекламе товаров клиентов, по продвижению товаров и торговых марок клиентов, то ООО не должно относить расходы по данной деятельности к рекламным расходам. Расходы ООО можно рассматривать в качестве расходов, связанных с производством и реализацией, в частности, в составе материальных расходов на основании ст. 254 НК РФ. В таком случае положения п. 4 ст. 264 НК РФ не применяются. Такой же подход поддерживает Минфин России в своем разъяснительном Письме от 25.10.2011 N 03-03-06/1/688. Вправе ли ООО при условии соблюдения положений п. 1 ст. 252 НК РФ включать в состав расходов по налогу на прибыль расходы по рекламе товаров клиентов, по продвижению товаров и торговых марок клиентов в полном объеме без применения положений п. 4 ст. 264 НК РФ? Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо и по вопросу учета расходов рекламного агентства сообщает следующее. Исходя из информации, изложенной в письме, основным видом деятельности организации является оказание рекламных услуг, продвижение товаров и торговых марок своих клиентов. На основании п. 1 ст. 779 Гражданского кодекса Российской Федерации по договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги. В соответствии с пп. 28 п. 1 ст. 264 Налогового кодекса Российской Федерации (далее - Кодекс) к прочим расходам, связанным с производством и реализацией, относятся расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, с учетом положений п. 4 ст. 264 Кодекса. Указанные положения ст. 264 Кодекса, по мнению Департамента, не распространяются на организации, предоставляющие услуги по рекламированию товаров (работ, услуг) заказчиков-рекламодателей. В соответствии с п. 5 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, расходами по обычным видам деятельности являются расходы, осуществление которых связано с выполнением работ, оказанием услуг. На основании п. 2 ст. 252 Кодекса расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы. Таким образом, затраты рекламного агентства, связанные с оказанием услуг по продвижению товаров и торговых марок рекламодателей, уменьшают налоговую базу по налогу на прибыль организаций по соответствующим видам расходов при условии их соответствия положениям п. 1 ст. 252 Кодекса. Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.Разгулин 13.06.2012