Какие расходы скрываются за вывеской?

реклама

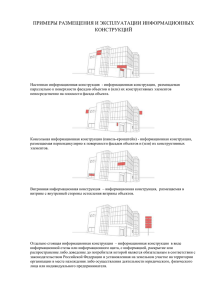

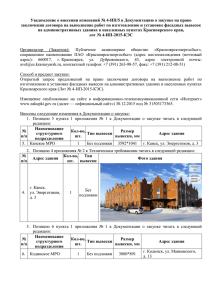

Дополнительные материалы для подписчиков Для оформления подписки обращайтесь в редакцию по тел. (4922) 37-37-25 Какие расходы скрываются за вывеской? Непременной статьей расходов любого предприятия розничной торговли и сферы услуг является приобретение или изготовление вывески. И это не блажь какая-то, а выполнение законодательных норм. С другой стороны, вывеска – это своего рода визитная карточка компании, которая при умелом подходе к делу привлекает внимание потенциальных клиентов. Выходит, что вывеска выполняет как минимумш две задачи, одна из которых носит рекламный характер. Но как тогда квалифицировать расходы на ее изготовление? Ответ на этот вопрос важен хотя бы потому, что от него зависит и порядок учета названных затрат. Вывеска – это информация о фирме, включающая в себя наименование, адрес местонахождения, вид деятельности и другие сведения. По сути, она служит для информирования потенциальных потребителей о том, что данная организация находится именно в этом, а не в каком-либо другом месте. Строго говоря, это своего рода визитная карточка компании, особенно если речь идет о торговых заведения и объектах общепита. Впрочем для определенной категории хозяйствующих субъектов размещение вывески – это не только способ привлечения внимания прохожих-покупателей. Владельцы магазинов просто обязаны подобным образом доводить до сведения потребителя фирменное наименование своей организации, место ее нахождения и режим работы. Этого требуют положения законодательства, в частности, пункта 1 статьи 9 Закона от 7 февраля 1992 г. № 2300-1 «О защите прав потребителей». Соответственно отсутствие вывески в данном случае можно расценить как административное правонарушение, предусмотренное пунктом 1 статьи 14.8 КоАП. Должностным лицам при этом грозит штраф в размере от 500 до 1000 рублей, а юрлицам – от 5000 до 10 000 рублей. Таким образом, с какой стороны ни взгляни, лучше уж вывеску иметь, чем не иметь. А значит, возникает вопрос, как учитывать в целях налогообложения прибыли соответствующие затраты. Рекламный подвох Поскольку речь идет, как уже говорилось ранее, о «визитной карточке» организации, предназначенной для неопределенного круга лиц, то стоимость вывески и затраты на ее размещение вроде бы имеет смысл учесть как рекламные расходы. Ведь согласно пункту 1 статьи 3 Закона от 13 марта 2006 г. № 38-ФЗ под рекламой понимается как раз информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и на его продвижение на рынке. В свою очередь согласно подпункту 28 пункта 1 статьи 264 Налогового кодекса к прочим расходам, связанным с производством и реализацией, относятся расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках (с учетом положений п. 4 данной статьи). Более того, согласно пункту 4 статьи 264 Кодекса не все рекламные расходы учитываются при налогообложении в полном объеме, однако расходы на световую и иную наружную рекламу, к которой и можно отнести вывеску, включаются в состав расходов как раз без ограничений. Однако на самом деле все не так просто. В письме от 14 декабря 2011 г. № 03-03-06/1/821 представители финансового ведомства любезно напомнили как раз о том, что наличие вывески обусловлено требованиями законодательства. В свою очередь в пункте 18 Информационного письма Президиума ВАС от 25 декабря 1998 г. № 37 отмечено, что сведения, распространение которых по форме и содержанию является для юрлица обязательным на основании закона или обычая делового оборота, как в случае с вывеской, не относятся к рекламной информации независимо от манеры их исполнения на соответствующей вывеске. Высшие арбитры подчеркнули, что в данной ситуации имеет место лишь обозначение входа в занимаемое помещение или здание, которое представляет собой общераспространенную практику, соответствующую российским обычаям делового оборота. Соответственно, затраты на изготовление такой вывески не относятся к расходам на рекламу, резюмировали чиновники. Впрочем, это еще не означает, что учесть стоимость вывески при налогообложении прибыли в принципе не удастся. Если не реклама, то… Согласно пункту 1 статьи 257 Налогового кодекса часть имущества, используемого в качестве средства труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб. для целей налогового учета признается основными средствами. В свою очередь основные средства стоимостью более 40 000 руб. и сроком полезного использования более 12 месяцев в целях налогообложения прибыли признаются амортизируемым имуществом. Иными словами, постепенно их стоимость через механизм амортизации учитывается при расчете налога на прибыль. Таким образом, если вывеска отвечает установленным критериям стоимости и срока полезного использования, что чаще всего и бывает на практике, то она просто включается в состав амортизируемого имущества. Об этом и сообщили представители Министерства финансов в упомянутом письме от 14 декабря 2011 г. № 03-03-06/1/821. Если же стоимость вывески такова, что признать ее амортизируемым имуществом нельзя, – тогда имеет смысл отнести затраты по изготовлению «внешней рекламы» на материальные расходы, ведь подпункт 3 статьи 254 НК позволяет включать в расходы стоимость имущества, не являющегося амортизируемым (подп. 5 п. 1 ст. 346.16 НК). И тем не менее… И все же не следует скидывать со счетов и «рекламный» вариант учета расходов. В частности, если помимо обязательной информации на вывеске будут указаны иные сведения о компании или ее продукции, то она вполне может быть признана рекламной. Собственно говоря, в целях налогового учета это даже лучший вариант, поскольку позволяет учесть расходы сразу. Однако при таком раскладе возможны проблемы с органами местного самоуправления, которые могут потребовать от владельца вывески оформления документов, необходимых для размещения наружной рекламы, например паспорта рекламного места. Чтобы этого не произошло, вывеска должна содержать только информацию, раскрывающую профиль организации и ее наименование. При этом наименование организации должно быть указано в соответствии с нормами статьи 54 Гражданского кодекса. В частности, согласно пункту 1 этой статьи все юридические лица должны иметь такой индивидуализирующий признак, как фирменное наименование, в котором должна быть указана организационноправовая форма. Помимо фирменного наименования к обязательным сведениям, размещаемым на вывеске, относятся место нахождения (адрес) и режим работы организации, реализующей товары или выполняющей работы (оказывающей услуги) потребителям (п. 1 ст. 9 Закона № 2300-1). При этом, как следует из пункта 2 статьи 54 Гражданского кодекса, место нахождения юридического лица определяется местом его госрегистрации, которая осуществляется по месту нахождения его постоянно действующего исполнительного органа, а в случае отсутствия такового – иного органа или лица, имеющих право действовать от имени юридического лица без доверенности. Место нахождения юридического лица обязательно должно быть указано в его учредительных документах. Кроме того, на вывеске допустимо размещать зарегистрированные в установленном порядке товарные знаки, знаки обслуживания и различные декоративные элементы. Однако прямое указание на вывеске (помимо наименования) на сферу деятельности компании, такое, как, например, «Лучшие вина мира», скорее всего, будет расценено как реклама производимых товаров – «со всеми вытекающими». Андрей Кривцов, эксперт ООО «Центр экономической информации»