Памятка по новым правилам маржинальной торговли

реклама

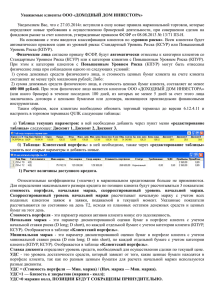

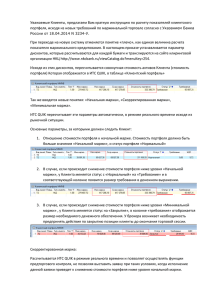

Памятка по новым правилам маржинальной торговли. Уважаемые клиенты! Не позднее 27.03.2014 вступают в силу новые правила маржинальной торговли - Единые требования к правилам осуществления брокерской деятельности при совершении отдельных сделок за счет клиентов (далее - Требования), утвержденные Приказом ФСФР от 08.08.2013 № 1371/пз-н. Ниже изложены основные изменения, которые произойдут для клиентов, совершающих необеспеченные сделки с указанного момента. 1. Категоризация клиентов Вместо двух категорий КПУР и не КПУР новыми Требованиями предусмотрено 3 категории: КСУР – клиенты со стандартным уровнем риска (аналог неКПУР) - для них плечо будет самое маленькое из всех 3 категорий; КПУР – клиенты с повышенным уровнем риска (аналог КПУР); Для клиентов категории КСУР и КПУР порядок расчета показателей маржи установлен Требованиями. Физические лица могут быть отнесены только к этим двум категориям. Особая категория риска – к этой категории будут отнесены все юридические лица, находящиеся на брокерском обслуживании в Банке. Размер плеча, а также условия, при которых Банк закрывает позиции по этим клиентам, устанавливаются исключительно Банком. Требования к этой категории не применяются. При запуске Банком новой процедуры маржинального кредитования требования для особой категории клиентов будут размещены на сайте www.olb.ru. Для присвоения категории КПУР клиенту необходимо соблюсти одно из следующих условий: Сумма денежных средств и стоимость ценных бумаг клиента составляет не менее трех миллионов рублей; Сумма денежных средств и стоимость ценных бумаг клиента составляет не менее 600 000 рублей, и физическое лицо является клиентом брокера (брокеров) в течение последних 180 дней, предшествующих дню принятия указанного решения, из которых не менее пяти дней за счет этого лица брокером (брокерами) заключались договоры с ценными бумагами или договоры, являющиеся производными финансовыми инструментами; Клиент принес подтверждение о присвоении статуса КПУР от другого брокера. Для расчета стоимости ценных бумаг клиента для его категоризации принимаются любые ценные бумаги, допущенные к торгам на фондовой бирже, по которым были сделки за 30 последних дней до момента отнесения клиента к категории КПУР. В отличие от предыдущих правил маржинальной торговли категория КПУР присваивается клиенту один раз и пересмотру не подлежит. Даже при несоблюдении в последующем указанных выше требований размер плеча не становится равным размеру плеча для клиентов категории КСУР. Внимание!!! 27.03.2014 в соответствии с Требованиями осуществится присвоение категорий всем клиентам Банка. Если клиент ранее был отнесен к категории КПУР, но по состоянию на 26.03.2014 его активы не отвечают требованиям, указанным выше, то ему будет присвоена категория КСУР. 2. Список маржинальных ценных бумаг Требования предусматривают возможность заключения маржинальных сделок с любыми ценными бумагами, торгующимися на бирже. Однако, как и раньше, брокер будет устанавливать свой более сокращенный список ликвидных ценных бумаг исходя из требований риск-менеджмента и раскрывать его на сайте. В список будут добавлены облигации. 3. Уведомление клиента о маржин-колле Уведомление о маржин-колле Требованиями более не предусмотрено. Клиент будет обязан самостоятельно отслеживать свою позицию в интернет-торговых системах или в Личном кабинете. 4. Расчет максимального плеча Относительных показателей уровня маржи больше не будет. Для определения максимального плеча по позиции клиента будут рассчитываться 3 показателя: стоимость портфеля, начальная маржа и скорректированный уровень начальной маржи. Скорректированный уровень начальной маржи рассчитывает начальную маржу с учетом всех поданный клиентом заявок и заявки, подаваемой в настоящий момент. Указанные показатели рассчитываются по состоянию на дни Т0, Т1, Т2 исходя из остатков денежных средств и ценных бумаг на эти дни. Стоимость портфеля рассчитывается по следующей формуле: A – L, где А – активы клиента; L – задолженность клиента. Начальная маржа представляет собой дисконтированную оценку ценных бумаг в портфеле клиента. Рассчитывается по следующей формуле: Начальная маржа = ЦБ1*Dн1 (long/short) + ЦБ2*Dн2 (long/short)+…+ЦБn*Dнn(long/short), где ЦБi – стоимость i-ых ценных бумаг в портфеле клиента. В случае если открыта короткая позиция по ценной бумаге, то берется их стоимость по модулю. Dнi(long) – ставка дисконта для ценной бумаги в случае если у клиента открыта длинная позиция по ней; Dнi(short) - ставка дисконта для ценной бумаги в случае если у клиента открыта короткая позиция по ней. Оценка ценных бумаг для расчета обоих показателей осуществляется по последней сделке на бирже. Ставки дисконта для конкретной ценной бумаги для целей определения начальной маржи рассчитываются по разным формулам в зависимости от категорий клиентов. КСУР Dн long = Dн short = КПУР Dн long = r -1 Dн short = r r – ставка риска, определяемая биржей по конкретной ценной бумаге. Обращаем внимание, что ставки риска являются изменяемыми параметрами и рассчитываются ЗАО АКБ «Национальный Клиринговый Центр» (НКЦ) каждый торговый день. Текущие ставки риска можно посмотреть на сайте НКЦ по адресу: http://www.nkcbank.ru/viewCatalog.do?menuKey=254. Запрещено заключение сделки или вывод денежных средств/ценных бумаг, в случае если в результате указанных действий стоимость портфеля станет меньше начальной маржи хоть на один из дней Т0, Т1, Т2!!! Запрещено подавать заявку на заключение сделки или на вывод денежных средств/ценных бумаг, в случае если в результате ее подачи стоимость портфеля станет меньше скорректированного уровня начальной маржи!!! При этом при подаче заявки в режиме торгов Т0 стоимость портфеля на Т0 сравнивается с показателем скорректированного уровня начальной маржи на Т0. При подаче заявки в режиме торгов Т2 стоимость портфеля на Т2 сравнивается с показателем скорректированного уровня начальной маржи на Т2. _____________________________________________________________________________________ Пример 1. Два клиента, один из которых относится к категории КПУР, другой – к категории КСУР, имеют в своем портфеле денежные средства в размере 1 млн. руб. Клиент КПУР, пользуясь услугой маржинального кредитования, приобретает 50 000 обыкновенных акций Газпром по 100 рублей за штуку, клиент КСУР – 27 777 штук. Ставку риска для расчетов примем для акций Газпром как 0,2. Далее следует расчет стоимости портфеля и начальной маржи для обоих клиентов КСУР Собственные средства Заемные средства Стоимость портфеля r Dн long 1 000 000 27 777 * 100 – 1 000 000 = 1 777 700 27 777 * 100 – 1 777 700 = 1 000 000 0.2 = 0.36 Начальная маржа 27 777 * 100*0.36 = 999 972 Размер плеча (отношение 1 : 1,7777 собственных средств к заемным средствам) КПУР 1 000 000 50 000 * 100 – 1 000 000 = 4 000 000 50 000 * 100 – 4 000 000 = 1 000 000 0.2 0.2 50 000 * 100*0.2 = 1 000 000 1:4 Клиенты использовали максимально возможное плечо по ценной бумаге с наименьшей ставкой риска. При приобретении в портфель других ценных бумаг плечо будет только уменьшаться. Клиенты больше не имеют права совершать маржинальных сделок или выводить денежные средства в маржу, пока стоимость портфеля меньше или равна начальной марже. ______________________________________________________________________________________________________ Размер плеча будет зависеть от того, какие ценные бумаги находятся в портфеле клиента, так как по разным ценным бумагам для расчета начальной маржи используются разные дисконты. 5. Перенос позиции клиента Механизм переноса позиций клиентов, имеющих на конец торгового дня задолженность перед Банком по денежным средствам и/или ценным бумагам, не меняется. Позиции будут переноситься сделками СпецРЕПО. 6. Расчет маржи при подаче клиентом заявки При подаче клиентом любой заявки (в том числе на вывод денежных средств или ценных бумаг) для клиента будет рассчитываться показатель «скорректированный уровень начальной маржи». Данный показатель рассчитывает начальную маржу с учетом всех поданных клиентом заявок и заявки, подаваемой в настоящий момент. В случае если указанный показатель превысит значение стоимости портфеля клиента, то такая заявка будет отклонена. Аналогов данного показателя в предыдущем порядке не было. В форме заявки, подаваемой через интернет-торговую систему, клиент будет видеть показатель «доступно», который будет рассчитывать лимит на покупку/продажу ценных бумаг в зависимости от заведенной цены. 7. Вывод денежных средств в маржу Вывод денежных средств в маржу возможен, как и раньше, до достижения максимального плеча (до достижения показателем «стоимости портфеля» показателя «скорректированный уровень начальной маржи»). 8. Закрытие позиции клиента Для определения необходимости закрытия позиции клиента будет рассчитываться дополнительный показатель «минимальная маржа». С этим показателем будет сравниваться показатель стоимости портфеля. Если стоимость портфеля упадет ниже показателя минимальная маржа брокер обязан закрыть часть позиций клиента, пока стоимость портфеля не станет равна начальной марже. Брокер имеет право осуществить эти действия в любой момент, начиная с указанного события и до конца торговой сессии. Если стоимость портфеля падает ниже показателя минимальная маржа за три часа до окончания торговой сессии, брокер имеет право закрыть часть позиций клиента до окончания следующей торговой сессии. Минимальная маржа представляет собой дисконтированную (по дисконтам, отличным от дисконтов, используемых для расчета начальной маржи) оценку ценных бумаг в портфеле клиента. Рассчитывается по следующей формуле: Минимальная маржа = ЦБn*Dмn(long/short), где ЦБ1*Dм1 (long/short) + ЦБ2*Dм2 (long/short)+ …+ ЦБi – стоимость i-ых ценных бумаг в портфеле клиента. В случае если открыта короткая позиция по ценной бумаге, то берется их стоимость по модулю. Dмi(long) – ставка дисконта для ценной бумаги, в случае если у клиента открыта длинная позиция по ней; Dмi(short) - ставка дисконта для ценной бумаги, в случае если у клиента открыта короткая позиция по ней. Оценка ценных бумаг для расчета обоих показателей осуществляется по последней сделке на бирже. Ставки дисконта для конкретной ценной бумаги для целей определения минимальной маржи рассчитываются по разным формулам в зависимости от категорий клиентов. КСУР КПУР Dм long = Dм long = Dм short = -1 Dм short = -1 _____________________________________________________________________________________ Пример 2. Продолжая пример 1, минимальная маржа для обоих клиентов будет составлять КСУР КПУР Собственные средства Заемные средства Стоимость портфеля r Dн long 1 000 000 50 000 * 100 – 1 000 000 = 4 000 000 50 000 * 100 – 4 000 000 = 1 000 000 0.2 0.2 Начальная маржа Размер плеча 50 000 * 100*0.2 = 1 000 000 1:4 1 000 000 27 777 * 100 – 1 000 000 = 1 777 700 27 777 * 100 – 1 777 700 = 1 000 000 0.2 = 0.36 27 777 * 100*0.36 = 999 972 (отношение 1 : 1,7777 собственных средств заемным средствам) Dм long Минимальная маржа к 0.2 555 540 руб. 0.10557 527 864 руб. В случае снижения стоимости портфеля ниже показателя минимальной маржи брокер закроет часть позиций клиента до уровня начальной маржи. ______________________________________________________________________________________________________ 9. Ограничение на возможность открытия коротких позиций Как и раньше, устанавливаются ограничения на возможность открытия коротких позиций, Запрещено открывать короткие позиции по ценной бумаге по цене, которая: на 5 или более процентов ниже цены закрытия предыдущего дня; ниже последней текущей цены; ниже цены последней сделки; 10. Просмотр маржинальных требований через Личный кабинет Показатели, рассчитанные для Вашего портфеля ценных бумаг в соответствии с новыми правилами маржинальной торговли, можно посмотреть в демо-версии Личного кабинета. До 27.03.2014 демо-версия будет доступна по ссылке: https://lk.olb.ru/nm . Для входа в него в форме ввода логина и пароля укажите их с Вашей карты «Обслуживание на финансовых рынках». Доступ в Личный кабинет обычной версии осуществляется по старой ссылке https://lk.olb.ru . После 27.03.2014 отражение портфеля в соответствии с новыми правилами маржинальной торговли будет доступно в обычной версии Личного кабинета и в системах интернет торговли Онлайн-брокер 4.0 и QUIK. Для просмотра портфеля кликните по ссылке «Портфель клиента» в разделе «Торговля» Портфель на дни Т0, Т1, Т2 – Стоимость активов в портфеле клиента на дни Т0, Т1, Т2 за вычетом задолженности; Деньги (текущие) на дни Т0, Т1, Т2 – денежные средства на счете с учетом сделок, заключённых в текущей торговой сессии; УДС (Уровень достаточности средств) на день Т2: Уровень достаточности средств (УДС) = Если УДС>1, а Скорректированная маржа больше Портфеля – не допускается направление заявок, приводящих к увеличению его маржинальной позиции; Если УДС>1, а Скорректированная маржа меньше Портфеля – допускается направление заявок, приводящих к увеличению его маржинальной позиции; Если 0<УДС<1 – позиция клиента приближается к маржин-коллу и необходимо усилить контроль за позицией; Если УДС<0 – по портфелю наступил маржин-колл, часть позиций будет закрыта. Начальная маржа на день Т2 – дисконтированная оценка ценных бумаг в портфеле клиента; Скорректированная маржа на дни Т0, Т1, Т2 – Скорректированный уровень начальной маржи на дни Т0, Т1, Т2, т.е. начальная маржа с учетом всех поданных, но неисполненных заявок и заявки, подаваемой в текущий момент; Дисконты нач. маржи, Дисконты мин. маржи – Ставки дисконта для ценной бумаги для целей определения начальной и минимальной маржи. Лонг – для случая, если открыта длинная позиция по ценной бумаге. Шорт – для случая короткой позиции. Входящие – активы на начало торгового дня; Текущие – активы с учетом сделок, заключённых в текущем торговом дне; Минимальная маржа на день Т2 – дисконтированная (по дисконтам, отличным от дисконтов, используемых для расчета начальной маржи) оценка ценных бумаг в портфеле клиента (см. пункт 8 настоящей Памятки); Доступно на дни Т0, Т1, Т2 – стоимость портфеля клиента за вычетом скорректированной маржи (денежные средства, доступные к выводу с учетом предоставления маржинального плеча); Шорты – сумма оценки коротких позиций по текущей котировке в денежном выражении (кол-во*размер лота*цена посл. сделки); Лонги – сумма оценки длинных позиций по текущей котировке в денежном выражении (колво*размер лота*цена посл. сделки); Деньги (входящие) на дни Т0, Т1, Т2 – денежные средства на счете на начало торгового дня; Требование на день Т2 – минимально допустимая сумма денег, на которую необходимо пополнить торговый счёт во избежание принудительного закрытия позиций. Требование = ABS( [Портфель] – [Минимальная маржа] ); Если Требование <= 0, значение требования окрашивается красным; Если Требование > 0 и Требование = 0, окрашивание красным не производится. Лимиты покупки/продажи – лимиты на покупку/продажу ценных бумаг по ценам предложения/спроса с учетом поданных, но не исполненных заявок (с учетом предоставления маржинального плеча); Стоимость позиции на дни Т0, Т1, Т2 – оценка каждой позиции по ценным бумагам в денежном выражении; Рез. (1 ЦБ) – финансовый результат по ценной бумаге с учетом средневзвешенной цены (посл. цена сделок в торговой системе за минусом средневзвешенной цены). Для шортов умножается на -1. Н/реализ. – текущий доход по нереализованным ценным бумагам в портфеле (в качестве цены приобретения рассматривается средневзвешенная цена покупки по портфелю); Реализ. – полученный доход по реализованным ценным бумагам в портфеле (в качестве цены приобретения рассматривается средневзвешенная цена покупки по портфелю); Итого – суммарное значение Н/реализ. и Реализ.