Журнал "Наш Бухгалтер"

реклама

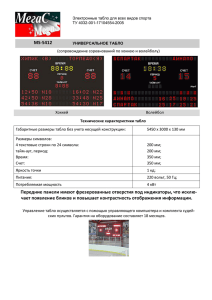

Журнал "Наш Бухгалтер" Дополнительные материалы для подписчиков МЕТОДОЛОГИЯ УЧЕТА Проблемы в учете расходов на «наружку» Наружная реклама – достаточно действенный способ не просто обратить на себя внимание потребителя, но и «войти» в его сознание. В итоге бренд становится более узнаваемым, за счет чего растут и продажи. Бухгалтеру же необходимо разобраться с учетом расходов на всевозможные электронные табло, а также какиелибо красочные вывески, размещенные в рекламных целях, например, у очень посещаемого магазина. И тут есть над чем подумать. Реализовать произведенный в результате деятельности организации товар, предоставляемые услуги или осуществляемые работы куда проще, если изготовитель товара внушает доверие потенциальному покупателю или по крайней мере известен. А посему столь широкое распространение получили рекламные мероприятия, направленные на то, чтобы «намозолить» глаза потребителям. Причем немалую долю составляет такой способ продвижения бизнеса, как «пиар» посредством наружной рекламы, в том числе различные табло, рекламные вывески, щиты и т. п. В принципе для того, чтобы разместить тот же стенд на улице или табло на фасаде либо на крыше помещения, в котором фирма находится, ей совершенно необязательно прибегать к услугам рекламных агентств; она может запросто справиться собственными силами, обратившись непосредственно к изготовителю конструкций или соорудив их самостоятельно. Посудите сами, если фирма решит взгромоздить на своем здании рекламное табло, посвященное исключительно себе, любимой, не станет же она просить компанию, занятую в рекламной сфере, приобретать для нее данный агрегат с целью размещения исключительно сведений о деятельность заказчика. Тем же организациям, чья деятельность позволяет изготовить рекламную конструкцию самостоятельно, и вовсе незачем тратиться на оплату услуг рекламных организаций. Единственное, в чем данное мероприятие уж точно не поможет, так это в экономии на НДС. Дело в том, что даже при изготовлении конструкций для собственных нужд может возникнуть объект обложения НДС (подп. 3 п. 1 ст. 146 НК). По крайней мере, если проводимые по возведению рекламного сооружения работы можно признать строительномонтажными, а сами конструкции – капитальными. Как бы то ни было, но операции, направленные на рекламирование посредством наружных конструкций, в любом случае потребуется отражать в учете. Вывеска или реклама? Как известно, затраченные организацией суммы на рекламирование продукции, списываются в налоговом учете в составе прочих расходов, связанных с производством и реализацией (подп. 28 п. 1 ст. 264 НК). Причем в силу положений пункта 4 статьи 254 Налогового кодекса часть издержек на рекламу фирма может учесть в размере фактических трат, а часть – только в пределах установленных законодательством норм: не более 1 процента от величины выручки за тот же период. Что касается расходов на световую и иную наружную рекламу, включая изготовление рекламных стендов и щитов, то таковые в целях налогообложения могут быть списаны в полном объеме, о чем прямо говорится в пункте 4 статьи 264 главного налогового закона. Казалось бы, подобное обстоятельство способно напрочь развеять все сомнения относительно возможности списать при исчислении налога на прибыль затраты на возведение организацией на фасадах своих зданий табло, рекламных вывесок и других конструкций. Однако на практике подобная логика может дать сбой. Ведь чтобы подпадать под действие упомянутой нормы, денежные средства должны быть потрачены именно на конструкции, на которые распространяется действие Закона от 13 марта 2006 г. № 38-ФЗ «О рекламе» (далее – Закон № 38-ФЗ). В противном случае налоговики на местах могут придраться к данной статье расходов, не позволив списать потраченные суммы в составе ненормируемых рекламных затрат. В свою очередь подпунктом 5 пункта 1 статьи 2 Закона № 38-ФЗ установлено, что данный нормативно-правовой акт не распространяется на вывески и указатели, не содержащие сведений рекламного характера. А посему, если инспекторы посчитают, что сооружения не содержат информации рекламного характера, то о списании затрат на основании подпункта 28 пункта 1 статьи 264 Кодекса можно забыть. Наиболее «опасными» в таком случае считаются расходы на такую конструкцию, где указывается наименование организации. Дело в том, что конструкция эта может быть квалифицирована не как рекламная, а как объект, информирующий о местонахождении компании (постановление Семнадцатого арбитражного апелляционного суда от 15 мая 2009 г. № 17АП-3168/2009-АК). Кроме того, в письме от 8 сентября 2008 г. № 03-1104/2/135 специалисты Департамента налоговой и таможенно-тарифной политики Минфина, напомнив о положениях подпункта 5 пункта 1 статьи 2Закона № 38-ФЗ, заявили, что не считаются рекламными расходы организации по изготовлению и размещению на фасаде здания световой вывески. В целом же манера оформления вывески и вовсе не имеет никакого значения. Не спасет в данном случае и факт указания фирменного знака (постановление ФАС Центрального округа от 28 января 2008 г. по делу № А09-1036/07-29, оставленное без изменения Определением ВАС от 22 мая 2008 г. № 6040/08). Дабы внести ясность, необходимо сделать оговорку. Достаточно принципиальным моментом при решении вопроса об отнесении конструкции, на которой указано наименование фирмы, к рекламной, является тот факт, не считается ли такая конструкция вывеской, размещение которой обязательно для фирм в силу пункта 1 статьи 9 Закона от 7 февраля 1992 г. № 2300-1 «О защите прав потребителей». Напомним, что этой нормой на изготовителя (исполнителя, продавца) возложена обязанность довести до сведения потребителя наименование своей организации, место ее нахождения (адрес) и режим работы, размещая ее на вывеске. Причем определиться с тем, является ли вывеска рекламной конструкцией, фирме придется еще до ее установления на здание, поскольку для размещения «наружки» на чужой недвижимости от его собственника требуется получить разрешение. В противном случае возведенное рекламное сооружение придется демонтировать. Мало того, за нарушение законодательства о рекламе контрольные органы могут еще и оштрафовать: согласно статье 14.3 КоАП подобный просчет чреват штрафом, налагаемым на должностных лиц, от четырех тысяч рублей до двадцати тысяч; на юрлиц – от сорока тысяч до пятисот тысяч рублей. Другой вопрос, когда налоговики на местах пытаются «подогнать» под определение такой «ознакомительной» вывески возведенные компанией рекламные конструкции. Благо судебная практика лишает инспекторов в подобных случаях любой надежды на успех. Дело в том, что исходя из положений пункта 1 статьи 19 Закона № 38ФЗ можно сделать вывод, что рекламными конструкциями признаются щиты, стенды, электронные табло и иные технические средства стабильного территориального размещения, монтируемые и располагаемые на внешних стенах, крышах и иных конструктивных элементах зданий, строений, сооружений или вне их. При этом то же табло, размещенное на фасаде здания, вполне может «нести в массы» не просто уведомительного характера функцию, но и бывает направлено на привлечение внимания к рекламируемому объекту неопределенного круга лиц. А выполнение последнего из названных условий является основным критерием «рекламности» того или иного средства. Подобные выводы подтверждаются позицией арбитражных судей (постановления ФАС Центрального округа от 28 января 2008 г. по делу № А09-1036/07-29 и ФАС Волго-Вятского округа от 9 января 2008 г. по делу № А82-1685/2007-11). Кстати, во избежание каких бы то ни было противоречий специалисты Федеральной антимонопольной службы отметили в письме от 16 марта 2006 г. № АК/3512, что размещение той же «крышной» установки на многоэтажном здании, следует расценивать как рекламу, поскольку такой способ размещения информации не обеспечивает обозначения места нахождения организации и преследует иные цели. Что же касается затрат на изготовление вывески, размещаемой в целях исполнения требований Закона № 2300-1, таковые априори считаются целесообразными и обоснованными. А как может быть иначе, ведь ее создание – исполнение законодательного требования. Остается лишь разобраться с тем, как отразить соответствующие издержки в налоговом учете. Вариантов несколько. Прежде всего, принимая в расчет положения подпункта 20 пункта 1 статьи 264 Кодекса, траты на изготовление вывески можно списать как расходы на раскрытие информации, если обязанность осуществлять подобное «просветительское» мероприятие возложена на налогоплательщика законодательством нашей страны. Расходы по созданию вывески также можно списать как материальные затраты на основании подпункта 3 пункта 1 статьи 254 Налогового кодекса, то есть в полной сумме по мере ее ввода в эксплуатацию. Кроме того, перечень «прочих» затрат, связанных с производством и реализацией, считается открытым. А посему учесть расходы на изготовление вывески не запрещено согласно положениям подпункта 49 пункта 1 статьи 264 Кодекса. Вопрос цены Не в меньшей степени возможность единовременно списать расходы на возведение рекламных конструкций в составе прочих расходов, связанных с производством и реализацией, зависит от стоимости таких сооружений и срока их полезного использования. Ведь если организация планирует использовать таковые более года, а их стоимость превышает 20 000 рублей, то конструкции будут признаваться амортизируемым имуществом со всеми вытекающими последствиями. О том, что дорогостоящие рекламные конструкции следует отражать в составе амортизируемого имущества, Минфин дал понять и в разъяснениях, приведенных в письме от 21 августа 2009 г. № 03-03-06/2/158. Логично, что израсходованные на их возведение средства будут формировать стоимость данных ОС и списываться постепенно посредством механизма амортизации. А именно – фирма сможет снижать базу по налогу на прибыль, учитывая эти средства в составе расходов на рекламу. Как и в остальных случаях, первоначальная стоимость столь дорогостоящих рекламных конструкций должна определяться как сумма расходов на их приобретение (сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования), за исключением косвенных налогов (п. 1 ст. 257 НК). Следует указать, что служители Фемиды далеко не так категоричны, как чиновники, в отношении обязанности фирмы списывать расходы на дорогие рекламные конструкции исключительно посредством амортизации. Так, например, в постановлении от 5 апреля 2007 г. по делу № А56-4732/2006 судьи ФАС Северо-Западного округа напомнили о положениях пункта 4 статьи 252 Налогового кодекса, где указано, что если некоторые издержки с равными основаниями могут быть отнесены одновременно к нескольким группам затрат, то налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие расходы. Данный факт позволил арбитрам прийти к выводу о том, что организация вправе учитывать затраты на изготовление рекламной конструкции в составе затрат на рекламу на основании пункта 4 статьи 264 Кодекса, поскольку эта норма позволяет отнести к рекламным расходам в числе прочих и траты на световую и иную наружную рекламу. При этом стоимость объекта значения не имеет. Таким образом, у компаний, желающих единовременно списать суммы, потраченные на изготовление наружной рекламы, есть надежда реализовать свои чаяния. Правда, для этого, скорее всего, придется обращаться в судебные инстанции. Столь высокая цена рекламной конструкции является поводом для отражения этого объекта в качестве основного средства в бухгалтерском учете. Подобное обстоятельство автоматически увеличивает налоговую нагрузку предприятия и в части налога на имущество. Ведь, как известно, объектом обложения данным налогом являются средства организации, зафиксированные на балансе в качестве ОС (п. 1 ст. 374 НК). Приостановить необходимость уплачивать налог на имущество в отношении рекламных конструкций может их перевод по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев. Этот нюанс был отмечен специалистами Минфина в письме от 29 декабря 2009 г. № 03-03-06/1/828. Причем, как указали финансисты, эти же обстоятельства вызовут необходимость приостановить начисление амортизации в налоговом учете. А посему перед тем как издавать соответствующие приказы, руководству фирмы лучше заранее просчитать, какая из налоговых «поблажек» обойдется дешевле. Тамара Еркова, эксперт ООО «Центр экономической информации»