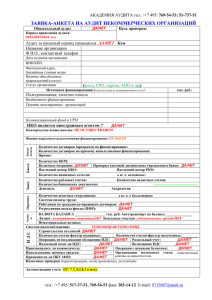

Аудит выпуска и реализации готовой продукции

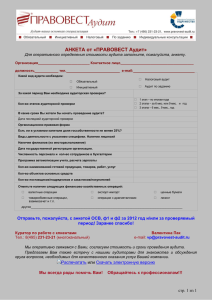

реклама