Портрет предприятия: ОАО "Акрон"

реклама

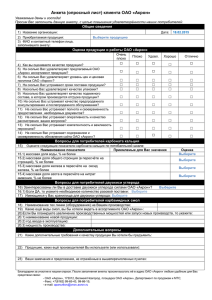

Портрет предприятия: ОАО "Акрон" Общие сведения о компании Полное наименование компании: Открытое акционерное общество "Акрон" Сокращенное наименование: ОАО «Акрон» Орган государственной регистрации: администрация города Новгорода Дата государственной регистрации: 19.11.1992 Юридический адрес: 173012, Российская Федерация, г. Великий Новгород Почтовый адрес: 173012, Российская Федерация, г. Великий Новгород Тел: (8162) 196 - 555, (095) 246 - 5123 Факс: (8162) 131 - 940, (095) 230 - 2566 E-mail: root@acron.vnov.ru, acron@florin.ru Руководство: Председатель Правления Валерий Анатольевич Иванов Численность работающих: 6131 Регистрационная компания: Закрытое акционерное общество "Петербургская центральная регистрационная компания" филиал "МР-центр" Тел.: (8162) 132-148 Аудитор: ООО "Русаудит Дорнхоф, Евсеев и партнеры" Тел.: (095) 217-23-29, 217-23-39, 788-09-06 Характеристика компании Холдинговая компания «Акрон» — один из крупнейших российских и мировых производителей минеральных удобрений с объемом годового производства свыше 4,1 млн т (или более 1,7 млн т в действующем веществе). Компания объединяет три агрохимических предприятия — собственно ОАО «Акрон» (г. Великий Новгород), ОАО «Дорогобуж» (Смоленская обл.) и компанию «Хунжи» (провинция Шаньдун, КНР). Строительство Новгородского химического комбината началось в 1961 г., в 1975 г. комбинат преобразован в производственное объединение "Азот". В 1992 г. начата приватизация ПО "Азот", зарегистрировано акционерное общество "Акрон" и новый товарный знак. В 1994 г. общество приобрело контрольный пакет акций АО "Дорогобуж". Производственный потенциал ОАО "Акрон" позволяет обеспечить удобрениями не только сельхозпроизводителей Северо-Западного и Центрального регионов России, но и поставлять продукцию на экспорт. Компания производит более 40 наименований готовой продукции. Продажи минеральных удобрений дают почти 80% выручки. «Акрон» выпускает азотные и сложные (комплексные) удобрения. К азотным удобрениям относятся карбамид и аммиачная селитра. К сложным (NPK) удобрениям — различные марки нитроаммофоски на основе хлористого калия (МОР) и сульфата калия (SOP), а также сухие смешанные удобрения. Удобрения этой группы включают три основных питательных компонента — азот, фосфор и калий и вторичные питательные элементы — кальций и серу (в случае применения сульфата калия). Кроме аммиака и минеральных удобрений ОАО "Акрон" выпускает продукцию органической и неорганической химии, товары народного потребления. Более 7% в выручке компании приходится на товарный аммиак и более 5% — на продукцию органического синтеза, остальную долю в продажах занимают продукция неорганической химии, катализаторы для химической и нефтехимической промышленности, тара и упаковка, товары бытовой химии. Компания уделяет особое внимание качеству выпускаемой продукции. Аммиак является основным сырьем для производства минеральных удобрений, и с 2001 г. производство аммиака сертифицировано в соответствии с международным стандартом ISO 9001-94. Годовая выработка аммиака на 4 агрегатах компании (один находится в Китае) составляет около 1,53 млн т при 100% загрузке мощностей, большая его часть используется в производстве, излишки реализуются в основном в скандинавские страны. В силу многократного сокращения платежеспособного спроса на минеральные удобрения со стороны российских потребителей «Акрон» в настоящее время является экспортноориентированной компанией. В последние годы экспортируется более 80% производимых удобрений. Ключевыми рынками для компании являются Китай, США, страны Западной Европы и Южной Америки. Акционерный капитал и рынок акций Уставный капитал компании составляет 238438000 руб. и разделен на 8222 обыкновенных акций номиналом 29000 руб. Эмиссионная история Дата 25.11.1992 16.12.1994 5.12.1995 5.12.1996 Кол-во обыкн. акций, шт. 383180 216247905 21678760 8222 Количество привил. акций, шт. 156510 (Б) - Номинал, руб. Способ размещения 1000 1000 1000 29000 В соответствии с планом приватизации (анн.) Распределение среди акционеров (анн.) Открытая подписка Конвертация Крупнейшие акционеры Наименование ОАО "Акронагросервис" ММB СЕNТЕR LIMITED SК ENТЕRPRISES LIMITED Wetech Limited ОАО "Дорогобуж" Почтовый адрес и местонахождение 173012, РФ, г. Великий Новгород, площадка ОАО "Акрон" 57/63, Line Wall Road, Gibraltar 57/63, Line Wall Road, Gibraltar Trident Chambers, P.O. Box 146, Road Town, Tortola, British Virgin Islands 215753, РФ, Смоленская обл., Дорогобужский район, пос. Верхнеднепровский Доля в УК (%) 19.78 18.95 18.94 13.23 8.05 Дочерние компании Наименование ОАО "ВИАМ-АГРО" ОАО "Акронрост" ОАО "АкронВолга" ОАО "Липойл" ООО "Инвестиционная компания "Национальный конный парк" ООО "Флорнтекс" ЗАО "Управляющая компания "Национальный конный парк" ОАО "Акронбелагро" ЗАО "Акронит" ЗАО "Московский конный завод N1" ЗАО "Фирма "Проект" ЗАО "Новпромгаз" ЗАО "Акрон-Саратов" ЗАО "Задонский сыр" ЗАО "Нордик Рус Холдинг" ЗАО "ИНЖсервис" ООО "Частное охранное предприятие "Крона" ОАО "Дорогобуж" ОАО "Акронагротрейдинг" ОАО "Нива Черноземья" ОАО "Росхимтерминал" Открытое акционерное общество "Росплодгаз" АО "Эсфил" ОАО "Северо-Западный оптовый продовольственный рынок" Адрес 119034, г. Москва, ул. Пречистенка, д. 37, стр. 2 344082, г. Ростов-на-Дону, ул. Большая Садовая, дом 41 603000, г. Нижний Новгород, Нижегородский район, ул. Большая Покровская, д. 43 119034, Россия, г. Москва, ул. Пречистенка, д. 37, стр. 2 125315, г. Москва, М. Коптевский проезд, д. 3/5 143030, Московская обл., Одинцовский район, с. Успенское 308027, Российская Федерация, г. Белгород, ул. Щорса, 8 173012, г. Великий Новгород, площадка ОАО "Акрон" 143030, Московская обл., Одинцовский район, с. Успенское 121019, г. Москва, ул. Знаменка, д. 9/12, стр. 1 (помещение ТАРП ЦАО) 410086, г. Саратов, Ленинский район, станция Трофимовский - II, б/н 399215, Липецкая обл., Задонский район, с. Репец 109017, г. Москва, ул. Большая Ордынка, д. 41/24, стр. 3 215753, Смоленская обл., Дорогобужский район, поселок Верхнеднепровский 173012, г. Великий Новгород, площадка ОАО "Акрон" 302035, Российская Федерация, г. Орел, ул. Октябрьская, 35 Россия, Ленинградская обл., г. Кингисепп 173012, г. Великий Новгород, площадка ОАО "Акрон" Trident Chambers, P.O. Box 146, Road Town, Tortola, British Virgin Islands Acronagrotrans Ltd. ОАО "Межрегиональная корпорация "СевероЗапад - Юг" Agrosin Private Limited Доля в УК, % 100 100 100 100 100 100 100 100 100 80.82 74 60 51 51 51 51 50 49.25 49 38 20 20 10 10 8 6.25 1 Maritime Square, Telok Blangah Road, #09-63/64 (Lobby C), World Trade Centre, Singapore 099253 5 Основные рыночные коэффициенты Оценка стоимости акций Стоимость чистых активов, тыс. долл. Балансовая стоимость акции, долл. Прибыль на акцию, долл. Дивиденды, % от чистой прибыли Справочно: Дивиденд по ОА, руб. Курс доллара на конец года 1998 г. 62966,12 7658,25 -1007,5797 - 1999 г. 62735,48 7630,20 2763,8630 0,05 2000 г. 76280,86 9277,65 3310,2232 0,04 2001 г. 93854,97 11415,10 2856,3362 0,05 9 мес. 2002 г. 100819,94 12262,22 1532,0784 - 3200 20,6000 3669,38 27,0000 3770,52 28,1600 4040,00 30,1372 31,6827 Акции компании на организованных рынках не торгуются. Дивиденды по акциям за 1998-2001 гг. начислялись регулярно, при этом они не превышал 0,05% от размера чистой прибыли компании. Производственная деятельность компании Основным видом деятельности ОАО "Акрон" является производство и реализация минеральных удобрений. Объемы выпуска продукции, тыс. т 96 101 1692 83 1670 79 375 397 1327 1234 1451 1433 2001 аммиак карбамид Комплексные у добрения (азофоски) 2002 аммичная селитра карбамидоформальдегидные смолы Формалин Годовая выработка аммиака составляет около 1,53 млн т (при 100% загрузке мощностей). За 2002 г. холдингом выработано 1433 тыс. т этого продукта. Объемы продаж аммиачной селитры в последние годы сохраняются практически на одном и том же уровне, в 2002 г. было отгружено 1194 тыс. т. "Акрон" последовательно реализует программу улучшения качества аммиачной селитры, которое обеспечивается путем выравнивания гранулометрического состава, введения специальной стабилизирующей добавки и поверхностной обработки против слеживания. Это позволяет осуществлять транспортировку селитры во всех видах упаковки и навалом, а также хранить длительное время без ухудшения качества. Карбамид – азотное удобрение и сырье для производства синтетических смол. Крупнейшим покупателем карбамида после закрытия китайского рынка стала Латинская Америка. На российский рынок карбамид пока поставляется в незначительных количествах, в основном для промышленных целей. «Акрон» производит нитроаммофоску – NPK (сложное минеральное удобрение, содержащее азот, фосфор и калий в различных соотношениях) по современной технологии методом разложения фосфатного сырья апатита азотной кислотой. Этот вид продукции занимает более половины общего объема продаж минеральных удобрений (в физическом весе). Спрос на нитроаммофоску традиционно высок: в 2002 г. реализовано 1662 тыс. т, из них 1573 тыс. т – на экспорт. Сухие смешанные удобрения являются одной из разновидностей NPK-удобрений. ОАО «Акрон» предлагает потребителям три марки этих удобрений: с содержанием азота, фосфора и калия в соотношении 32:0:5, 24:6:12 и 27,7:6:6. Производство данного продукта было начато в конце 2000 г. В 2002 г. было произведено 78 тыс. т (в физическом весе), отгружено потребителям 82 тыс. т, основная часть продаж приходится на экспортные поставки (81 тыс. т). Сухие смешанные удобрения поставляются в страны ЕС и в Польшу. Также ОАО "Акрон" производит следующие продукты органического синтеза: метанол; формалин; карбамидоформальдегидные смолы; поливинилацетатную дисперсию. Доля продуктов органического синтеза в общей выручке «Акрона» устойчива и составляет 5-6%. В 2002 г. объем продаж группы продуктов органического синтеза в натуральном выражении достиг абсолютного максимума за последние годы. Рост производства составил 1%. Доля товарного метанола в общем объеме продаж продуктов органического синтеза составляет 12-16%. Компания является крупнейшим производителем формалина в европейской части России. На российском рынке «Акрон» ежегодно покрывает около 25-30% от общего объема потребностей в формалине. Доля карбамидоформальдегидных смол в общем объеме продаж органической продукции составляет около 50%. Продолжаются мероприятия по продвижению на российский рынок смолы с пониженным и соответствующим европейским нормам содержанием формальдегида (КФ-ЕС). Поливинилацетатная дисперсия (ПВАД) — основа для производства бытовых и промышленных клеев, используется как связующее при изготовлении водоэмульсионных красок, полимербетонов и т.п. Производство ПВАД, выросшее в 1999 г. более чем на четверть, с 2000 г. сокращается из-за недостатка основного сырья винилацетата и значительного роста цен на него. В 2002 г. было выпущено 3 тыс. т продукции. Объемы продаж ОАО «Акрон» продуктов органического синтеза и минеральных удобрений, тыс. т Наименование Метанол Формалин Карбамидоформальдегидные смолы (КФС) Поливинилацетатная дисперсия (ПВАД) Итого продуктов органического синтеза Минеральные удобрения в физическом весе В пересчете на 100% азота В пересчете на 100% Р2О5 В пересчете на 100% К2О Всего, в пересчете на 100% питательных веществ 1997 0,9 41,6 61,4 9,5 113,4 3118 811 276 276 1363 1998 23,8 38,0 52,0 7,5 121,3 2584 662 236 238 1136 1999 24,7 47,2 60,8 9,6 142,3 3279 865 279 268 1412 2000 24,0 39,0 72,0 7,0 146,0 3111 843 256 255 1354 2001 24,2 31,0 82,0 4,0 141,0 3319 889 273 281 1443 2002 34,0 33,0 78,0 2,0 147,0 3297 884 273 279 1436 Компания производит ряд продуктов неорганической химии. Наиболее важными являются: пористая аммиачная селитра; двуокись углерода; аргон; карбонат кальция. За исключением пористой аммиачной селитры все остальные продукты являются побочной продукцией производства минеральных удобрений. Объем продаж этой группы продукции составляет около 1-2% от общего объема реализации продукции. Пористая аммиачная селитра — продукт, производимый «Акроном» по собственной технологии используется для изготовления промышленных взрывчатых веществ, продажи пористой аммиачной селитры в 2002 г. выросли по сравнению с 2001 г. на 17% и составил 16 тыс. т. Компания «Акрон» является одним из крупнейших поставщиков аргона в России. Мощности по выработке аргона загружены на 100%. География поставок охватывает всю европейскую часть России, Республику Беларусь, производятся поставки в Финляндию. Объем производства в 2002 г. составил 6 тыс. т. Общий объем производства в 2002 г. минеральных удобрений составил 3306 тыс. т по сравнению с 3,4 млн т в 2001 г. Производство комплексных удобрений (азофоски) составило 1670 тыс. т. Выпуск карбамида по сравнению с 2001 г. увеличился на 5,8% и составил 397 тыс. т. Несколько сократилась выработка аммиачной селитры по сравнению с 2001 г. - 1234 тыс. т. Сохранились высокие объемы производства аммиака - 1433 тыс. т. В 2002 г. на 1% выросли объемы производства продуктов органического синтеза - произведено более 270 тыс. т продукции. Прирост достигнут за счет выпуска метанола: его произведено 92 тыс. т, что на 18% больше, чем в 2001 г. Объемы выпуска карбамидоформальдегидных смол и формалина в 2002 г. снизились и составили 79 тыс. т (94,8% от показателя 2001 г.) и 96 тыс. т (94,7%) соответственно. Снижение выработки некоторых видов продукции компании связано во многом с ростом цен на продукцию и услуги естественных монополий. Итоги продаж минеральных удобрений на внутреннем рынке за 2002 г. следующие. За истекший период российским сельхозпроизводителям было поставлено 355,3 тыс. т. (в физическом весе) минеральных удобрений. На аммиачную селитру из общего объема отгрузок приходится 274,3 тыс. т, на азофоску — 69,2 тыс. т. По отношению к показателям 2001 г. объемы поставок аммиачной селитры в 2002 г. остались примерно на том же уровне. Поставки карбамида на российский рынок были увеличены почти на 20% и составили 8 тыс. т. Основные объемы минеральных удобрений были поставлены в Орловскую, Белгородскую, Липецкую, Брянскую и Смоленскую области. Лидером по закупкам стала Орловская область. В 2002 г. на внутренний рынок было отгружено около 10,65% от общего объема, произведенных компанией удобрений. Основные виды продукции, поставляемой на экспорт: - азофоска (нитроаммофоска), - карбамид, - селитра аммиачная, - аммиак жидкий технический, - метанол технический. Основными потребителями продукции компании являются: - фирма "TRANSCHEM INTERNATIONAL Inc.", Панама, на оборот с которой приходится 99,3% продаж аммиака жидкого технического и 99,1% азофоски (нитроаммофоски), что составляет 60,8% от общего объема реализации; - фирма "IZOFERT TRADING", Панама, - 96,8% продаж селитры аммиачной и 97,1% продаж карбамида, что составляет 25,5% от общего объема реализации; - фирма "BAKELITE OY", Финляндия - 74,5% продаж метанола технического, 1,9% от общего объема продаж. ОАО "Акрон" активно осваивает рынок Китая, потребляющего более половины продаваемых на мировом рынке минеральных удобрений. Зарегистрированная для комплексных удобрений торговая марка A KANG позволяет китайским потребителям отличать удобрения, произведенные «Акроном», от продукции конкурентов. В 2002 г. объемы реализации продукции в Китае выросли по сравнению с 2001 г. на 20% и составили 962,9 тыс. т. Рост объема реализации произошел за счет наращивания объемов производства и улучшения системы сбыта компании. В 2002 г. объемы поставок на экспорт основных видов продукции, выпускаемой «Акроном», значительно увеличились. Так, экспорт аммиака по сравнению с 2001 г. вырос на 7,6% и составил 275 тыс. т (в физ. весе). Объем экспорта минеральных удобрений увеличился на 11,4% (2846 тыс. т.), продуктов органического синтеза - на 16,2% (52 тыс. т). Основные конкурентами компании в России являются ОАО "Новомосковская акционерная компания "Азот"; ОАО "Невинномысский Азот"; ОАО "Минудобрения", г. Россошь; ОАО "Череповецкий "Азот". Основными конкурентами в мире являются NORSK HYDRO, Норвегия; KEMIRA AGRO OY, Финляндия; AHEMA, Литва. Перспективы развития компании В отношении будущей деятельности ОАО "Акрон" предусматривает сохранение сегодняшнего уровня объема экспортных поставок и увеличение объема поставок удобрений и химической продукции на российские рынки. Учитывая общий износ основных фондов, имеющих возраст от 15 до 30 лет, и все более увеличивающуюся долю затрат на простое воспроизводство (ремонт и замена изношенного оборудования без достижения качественно новых технико-экономических показателей) в общих инвестиционных затратах, планируется техническое перевооружение существующих производств в период до 2005 г. и ввод новых мощностей с 2004-2005 гг. Данные мероприятия позволят увеличить экономический потенциал ОАО "Акрон", одним из приоритетных направлений при этом будет оставаться проведение технических мероприятий, направленных на дальнейшее повышение качественных характеристик продукции, снижение материальных и энергетических затрат, обеспечение безопасности производства и охраны окружающей среды. Анализ финансового состояния компании Основные финансовые показатели компании Основные финансовые показатели компании Валюта баланса, тыс. руб. Стоимость чистых активов, тыс. руб. Собственный капитал, тыс. руб. Чистая прибыль, тыс. руб. Дебиторская задолженность, тыс. руб. Кредиторская задолженность, тыс. руб. 1998 г. 2648937 1297102 1335691 -170657 383756 595158 1999 г. 3002930 1693858 1730336 613561 527955 286594 2000 г. 3883555 2148069 2212537 766421 685937 491699 2001 г. 3905041 2828526 2894717 707766 761010 349145 9 мес. 2002 г. 4621897 3194248 3268505 399099 920597 421534 Снижение чистой прибыли за три квартала 2002 г. на 26,46% по сравнению с аналогичным периодом 2001 г. связано, в частности, с опережающими темпами роста себестоимости (рост составил +13,87%) по сравнению с темпами роста выручки (+4,98%), а также с увеличением коммерческих, управленческих и внереализационных расходов. Рост дебиторской задолженности на 20,97% произошел в основном за счет статьи "прочие дебиторы", кредиторская задолженность увеличилась на 20,73%. Соотношение дебиторской и кредиторской задолж енности тыс. руб. 1000000 800000 600000 400000 200000 0 1998 г. 1999 г. 2000 г. 2001 г. 9 мес. 2002 г. Дебиторская задолженность, тыс. руб. Кредиторская задолженность, тыс. руб. Структура оборотных активов ОАО "Акрон" Структура оборотных активов, % Запасы НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы ИТОГО 1998 г. 39,10 3,94 0,00 39,03 13,72 2,30 1,90 100,00 1999 г. 33,99 2,66 4,10 34,21 19,39 2,39 3,26 100,00 2000 г. 31,04 3,59 3,79 29,58 13,81 16,95 1,25 100,00 2001 г. 40,64 4,32 4,44 39,96 6,82 2,01 1,81 100,00 9 мес. 2002 г. 37,97 3,61 3,75 41,00 5,02 6,34 2,32 100,00 Структура оборотных активов за 9 мес. 2002 г. 6,34% 2,32% 5,02% 37,97% 41,00% 3,61% 3,75% Запасы НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансов ые в ложения Денежные средств а Прочие оборотные актив ы В структуре оборотных активов по итогам девяти месяцев 2002 г. увеличилась доля краткосрочной дебиторской задолженности - до 41%. Второй статьей по величине удельного веса являются запасы, так как в связи с крупнотоннажным производством и отгрузкой продукции на экспорт ОАО "Акрон" должно иметь производственно-необходимый запас сырья, материалов, незавершенного производства и готовой продукции. Увеличилась суммарная доля высоколиквидных активов (денежных средств и краткосрочных финансовых вложений) - до 11,36%. Показатели платежеспособности предприятия Коэффициенты платежеспособности Общий показатель платежеспособности Коэффициент абсолютной ликвидности Коэффициент "критической оценки" Коэффициент текущей ликвидности Доля оборотных средств в активах Коэфф. обеспеченности собственными средствами 1998 г. 0,57 0,16 0,54 0,98 0,37 0,01 1999 г. 1,08 0,42 1,08 1,94 0,46 0,08 2000 г. 1,17 0,48 0,94 1,56 0,53 0,19 2001 г. 1,12 0,15 0,84 1,71 0,44 0,42 9 мес. 2002 г. 1,07 0,17 0,80 1,52 0,45 0,34 Незначительное снижение большинства показателей платежеспособности за три квартала 2002 г. связано с менее быстрыми темпами роста оборотных активов по сравнению с темпами роста суммы краткосрочных заемных средств, кредиторской задолженности и резервов предстоящих расходов и платежей компании. Увеличение высоколиквидных активов привело к росту значения коэффициента абсолютной ликвидности. Показатели финансовой устойчивости предприятия Показатели финансовой устойчивости Коэффициент автономии Коэффициент капитализации Коэффициент обеспеченности собственными источниками финансирования 1998 г. 0,57 0,76 0,01 1999 г. 0,58 0,73 0,08 2000 г. 0,57 0,75 0,19 2001 г. 0,74 0,35 0,42 9 мес. 2002 г. 0,71 0,41 0,34 Увеличение в 2002 г. суммы заемного капитала, в частности, краткосрочных финансовых заимствований компаний привело к снижению коэффициента автономии и росту коэффициента капитализации. Основные показатели рентабельности производства Показатели рентабельности Рентабельность продаж, ROS, % Рентабельность активов (экономическая рентабельность), ROA, % Рентабельность собственного капитала, ROE, % Рентабельность основной деятельности (норма прибыли) 1998 г. 16,97 -6,44 1999 г. 23,44 20,43 2000 г. 20,92 19,74 2001 г. 24,75 18,12 9 мес. 2002 г. 18,41 8,63 -11,33 20,44 35,39 30,61 34,46 26,45 24,38 32,89 12,21 22,56 Ухудшение финансовых результатов предприятия за три квартала 2002 г. привело к снижению показателей рентабельности. При этом они по-прежнему остаются на достаточно высоких отметках. Динамика рентабельности продаж % 24,75 23,44 25,00 20,00 20,92 18,41 16,97 15,00 10,00 5,00 0,00 1998 г. 1999 г. 2000 г. 2001 г. 9 мес. 2002 г. Основные показатели деловой активности Показатели деловой активности Коэффициент общей оборачиваемости капитала (ресурсоотдача) Коэффициент отдачи собственного капитала Оборачиваемость материальных запасов, дней Оборачиваемость дебиторской задолженности, дней Оборачиваемость кредиторской задолженности, дней 1998 г. 0,90 1999 г. 1,58 2000 г. 1,40 2001 г. 1,67 9 мес. 2002 г. 1,10 1,48 68,23 61,87 95,95 2,73 38,46 40,20 21,82 2,44 47,17 45,45 32,58 2,24 42,62 42,08 19,31 1,55 45,63 49,11 22,49 Значения показателей оборачиваемости за девять месяцев 2002 г. незначительно ухудшились, что отчасти связано с результатами работы компании за неполный год на фоне снижения темпов роста выручки. Выводы По итогам анализа финансовой отчетности финансовое состояние предприятия можно охарактеризовать как устойчивое. При этом надо отметить снижение размера чистой прибыли и падение платежеспособности компании. Аналитический отдел РИА "РосБизнесКонсалтинг" При подготовке обзора были использованы материалы компании