Повышенная перестраховка

реклама

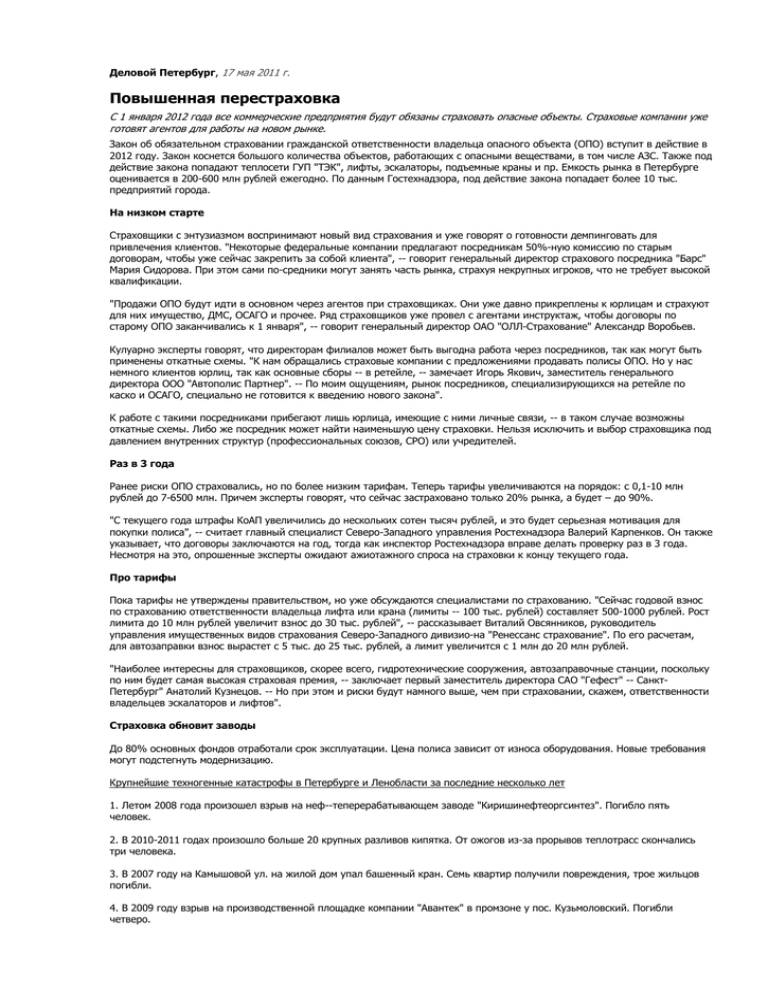

Деловой Петербург, 17 мая 2011 г. Повышенная перестраховка С 1 января 2012 года все коммерческие предприятия будут обязаны страховать опасные объекты. Страховые компании уже готовят агентов для работы на новом рынке. Закон об обязательном страховании гражданской ответственности владельца опасного объекта (ОПО) вступит в действие в 2012 году. Закон коснется большого количества объектов, работающих с опасными веществами, в том числе АЗС. Также под действие закона попадают теплосети ГУП "ТЭК", лифты, эскалаторы, подъемные краны и пр. Емкость рынка в Петербурге оценивается в 200-600 млн рублей ежегодно. По данным Гостехнадзора, под действие закона попадает более 10 тыс. предприятий города. На низком старте Страховщики с энтузиазмом воспринимают новый вид страхования и уже говорят о готовности демпинговать для привлечения клиентов. "Некоторые федеральные компании предлагают посредникам 50%-ную комиссию по старым договорам, чтобы уже сейчас закрепить за собой клиента", -- говорит генеральный директор страхового посредника "Барс" Мария Сидорова. При этом сами по-средники могут занять часть рынка, страхуя некрупных игроков, что не требует высокой квалификации. "Продажи ОПО будут идти в основном через агентов при страховщиках. Они уже давно прикреплены к юрлицам и страхуют для них имущество, ДМС, ОСАГО и прочее. Ряд страховщиков уже провел с агентами инструктаж, чтобы договоры по старому ОПО заканчивались к 1 января", -- говорит генеральный директор ОАО "ОЛЛ-Страхование" Александр Воробьев. Кулуарно эксперты говорят, что директорам филиалов может быть выгодна работа через посредников, так как могут быть применены откатные схемы. "К нам обращались страховые компании с предложениями продавать полисы ОПО. Но у нас немного клиентов юрлиц, так как основные сборы -- в ретейле, -- замечает Игорь Якович, заместитель генерального директора ООО "Автополис Партнер". -- По моим ощущениям, рынок посредников, специализирующихся на ретейле по каско и ОСАГО, специально не готовится к введению нового закона". К работе с такими посредниками прибегают лишь юрлица, имеющие с ними личные связи, -- в таком случае возможны откатные схемы. Либо же посредник может найти наименьшую цену страховки. Нельзя исключить и выбор страховщика под давлением внутренних структур (профессиональных союзов, СРО) или учредителей. Раз в 3 года Ранее риски ОПО страховались, но по более низким тарифам. Теперь тарифы увеличиваются на порядок: с 0,1-10 млн рублей до 7-6500 млн. Причем эксперты говорят, что сейчас застраховано только 20% рынка, а будет – до 90%. "С текущего года штрафы КоАП увеличились до нескольких сотен тысяч рублей, и это будет серьезная мотивация для покупки полиса", -- считает главный специалист Северо-Западного управления Ростехнадзора Валерий Карпенков. Он также указывает, что договоры заключаются на год, тогда как инспектор Ростехнадзора вправе делать проверку раз в 3 года. Несмотря на это, опрошенные эксперты ожидают ажиотажного спроса на страховки к концу текущего года. Про тарифы Пока тарифы не утверждены правительством, но уже обсуждаются специалистами по страхованию. "Сейчас годовой взнос по страхованию ответственности владельца лифта или крана (лимиты -- 100 тыс. рублей) составляет 500-1000 рублей. Рост лимита до 10 млн рублей увеличит взнос до 30 тыс. рублей", -- рассказывает Виталий Овсянников, руководитель управления имущественных видов страхования Северо-Западного дивизио-на "Ренессанс страхование". По его расчетам, для автозаправки взнос вырастет с 5 тыс. до 25 тыс. рублей, а лимит увеличится с 1 млн до 20 млн рублей. "Наиболее интересны для страховщиков, скорее всего, гидротехнические сооружения, автозаправочные станции, поскольку по ним будет самая высокая страховая премия, -- заключает первый заместитель директора САО "Гефест" -- СанктПетербург" Анатолий Кузнецов. -- Но при этом и риски будут намного выше, чем при страховании, скажем, ответственности владельцев эскалаторов и лифтов". Страховка обновит заводы До 80% основных фондов отработали срок эксплуатации. Цена полиса зависит от износа оборудования. Новые требования могут подстегнуть модернизацию. Крупнейшие техногенные катастрофы в Петербурге и Ленобласти за последние несколько лет 1. Летом 2008 года произошел взрыв на неф--теперерабатывающем заводе "Киришинефтеоргсинтез". Погибло пять человек. 2. В 2010-2011 годах произошло больше 20 крупных разливов кипятка. От ожогов из-за прорывов теплотрасс скончались три человека. 3. В 2007 году на Камышовой ул. на жилой дом упал башенный кран. Семь квартир получили повреждения, трое жильцов погибли. 4. В 2009 году взрыв на производственной площадке компании "Авантек" в промзоне у пос. Кузьмоловский. Погибли четверо. 5. В июле 2007 года и в январе и декабре 2008 года произошли взрывы газопроводов в Ленобласти. Георгий КАРЧИК Взносы и лимиты выше Теперь понятие "авария" трактуется в более широком смысле. В новом законе защищены как посторонние, так и работники предприятий. Максимальная выплата -- 2 млн рублей на каждого погибшего, лимит существенно выше, чем предыдущий. В то же время в закон попали не все опасные сооружения: почему-то не вошло оборудование под током (ЛЭП), шельфовые объекты и прочее. Татьяна Елистратова, Советник генерального директора ООО "СО "Помощь" Новым законом установлены понятные правила работы, четче определен характер объекта, под действие закона попадает больше компаний, работающих с опасными объектами. Первая реакция страхователей отрицательная – никому не нравится увеличение взносов. Страховые суммы вырастут не более чем в 2 раза, зато лимиты увеличиваются в тысячи раз. Раньше полис покупался с минимальным лимитом -- для его показа регулирующим органам. Сейчас максимальная выплата за травму в лифте -- 100 тыс. рублей, а будет несколько миллионов. Но такие выплаты улучшат имидж отрасли, так как выплаты станут адекватными. Татьяна Гитина, Директор по страхованию петербургского филиала "МСК" Экспертная роль (Георгий Карчик) В новом законе возрастает роль экспертных организаций. Неправильная оценка риска может привести к низкой выплате, но эксперты за качество работы не отвечают. В предыдущей редакции закона (116-17-ФЗ) роль экспертных организаций была сведена к минимуму -- застраховать предприятие можно было без их участия. По новому 225-ФЗ это сделать невозможно; заработки экспертов вырастут в несколько раз. В Петербурге не более пяти-восьми специализированных организаций, оказывающих подобные услуги. "Новый вид страхования потребует квалифицированной работы экспертных организаций", -- говорит Евгений Дубенский, президент Союза страховщиков Санкт-Петербурга и Северо-Запада. В то же время он отмечает, что эксперт фактически не несет ответственности за некачественную оценку. Закон о страховании ответственности экспертных организаций пока только разрабатывается. Обычно экспертные организации (под давлением предприятия) занижают страховые суммы, в результате чего страховой взнос становится меньшим. По данным начальника Северо-Западного филиала ВНИИ ГОЧС МЧС России Алексея Николаева, специалисты учитывают только 40% возможных рисков. Правда, по новому закону страховщики могут контролировать экспертов.