МАКРОЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ

реклама

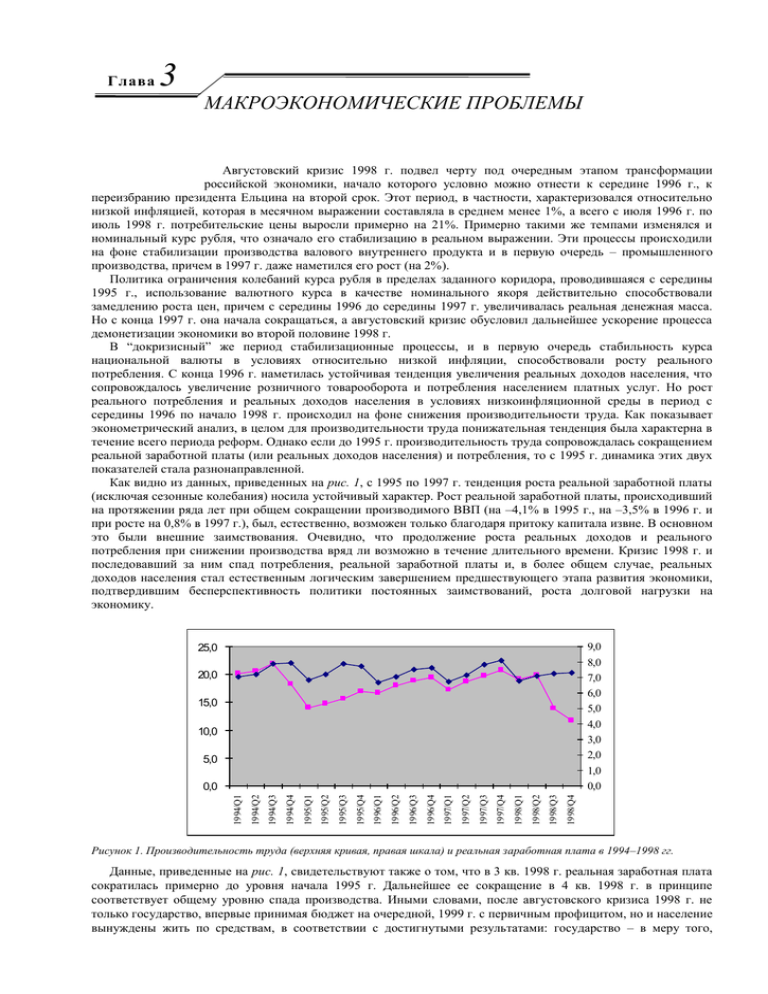

Глава 3 МАКРОЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ Августовский кризис 1998 г. подвел черту под очередным этапом трансформации российской экономики, начало которого условно можно отнести к середине 1996 г., к переизбранию президента Ельцина на второй срок. Этот период, в частности, характеризовался относительно низкой инфляцией, которая в месячном выражении составляла в среднем менее 1%, а всего с июля 1996 г. по июль 1998 г. потребительские цены выросли примерно на 21%. Примерно такими же темпами изменялся и номинальный курс рубля, что означало его стабилизацию в реальном выражении. Эти процессы происходили на фоне стабилизации производства валового внутреннего продукта и в первую очередь – промышленного производства, причем в 1997 г. даже наметился его рост (на 2%). Политика ограничения колебаний курса рубля в пределах заданного коридора, проводившаяся с середины 1995 г., использование валютного курса в качестве номинального якоря действительно способствовали замедлению роста цен, причем с середины 1996 до середины 1997 г. увеличивалась реальная денежная масса. Но с конца 1997 г. она начала сокращаться, а августовский кризис обусловил дальнейшее ускорение процесса демонетизации экономики во второй половине 1998 г. В “докризисный” же период стабилизационные процессы, и в первую очередь стабильность курса национальной валюты в условиях относительно низкой инфляции, способствовали росту реального потребления. С конца 1996 г. наметилась устойчивая тенденция увеличения реальных доходов населения, что сопровождалось увеличение розничного товарооборота и потребления населением платных услуг. Но рост реального потребления и реальных доходов населения в условиях низкоинфляционной среды в период с середины 1996 по начало 1998 г. происходил на фоне снижения производительности труда. Как показывает эконометрический анализ, в целом для производительности труда понижательная тенденция была характерна в течение всего периода реформ. Однако если до 1995 г. производительность труда сопровождалась сокращением реальной заработной платы (или реальных доходов населения) и потребления, то с 1995 г. динамика этих двух показателей стала разнонаправленной. Как видно из данных, приведенных на рис. 1, с 1995 по 1997 г. тенденция роста реальной заработной платы (исключая сезонные колебания) носила устойчивый характер. Рост реальной заработной платы, происходивший на протяжении ряда лет при общем сокращении производимого ВВП (на –4,1% в 1995 г., на –3,5% в 1996 г. и при росте на 0,8% в 1997 г.), был, естественно, возможен только благодаря притоку капитала извне. В основном это были внешние заимствования. Очевидно, что продолжение роста реальных доходов и реального потребления при снижении производства вряд ли возможно в течение длительного времени. Кризис 1998 г. и последовавший за ним спад потребления, реальной заработной платы и, в более общем случае, реальных доходов населения стал естественным логическим завершением предшествующего этапа развития экономики, подтвердившим бесперспективность политики постоянных заимствований, роста долговой нагрузки на экономику. 9,0 8,0 7,0 6,0 5,0 4,0 3,0 2,0 1,0 0,0 25,0 20,0 15,0 10,0 5,0 1998/Q4 1998/Q3 1998/Q2 1998/Q1 1997/Q4 1997/Q3 1997/Q2 1997/Q1 1996/Q4 1996/Q3 1996/Q2 1996/Q1 1995/Q4 1995/Q3 1995/Q2 1995/Q1 1994/Q4 1994/Q3 1994/Q2 1994/Q1 0,0 Рисунок 1. Производительность труда (верхняя кривая, правая шкала) и реальная заработная плата в 1994–1998 гг. Данные, приведенные на рис. 1, свидетельствуют также о том, что в 3 кв. 1998 г. реальная заработная плата сократилась примерно до уровня начала 1995 г. Дальнейшее ее сокращение в 4 кв. 1998 г. в принципе соответствует общему уровню спада производства. Иными словами, после августовского кризиса 1998 г. не только государство, впервые принимая бюджет на очередной, 1999 г. с первичным профицитом, но и население вынуждены жить по средствам, в соответствии с достигнутыми результатами: государство – в меру того, сколько налогов оно оказывается способным собрать, население – в меру того, сколько средств остается после уплаты налогов. Как показывает эмпирический анализ, в российских условиях степень уклонения от уплаты налогов резко повышается по мере роста доходов. Таким образом, массовая неуплата налогов наиболее обеспеченными слоями населения позволяла поддерживать “завышенный” уровень потребления у этой части общества, в то время как потребление другой части общества, финансируемой преимущественно из бюджетных источников, в значительной мере обеспечивалось за счет внешних заимствований. Поскольку рассчитывать на повторение истории, т. е. на массированный приток иностранного капитала в ближайшие годы не приходится, то можно предположить, что в дальнейшем рост реальных доходов и реального потребления в России будет возможен лишь при наличии экономического роста, при условии повышения эффективности производства и производительности труда. Развенчание иллюзий о возможности повышения уровня жизни, реального потребления в условиях сокращающегося национального производства – важнейший результат 1998 г. Другой вывод состоит в том, что стабилизационные эффекты в 1996 – первой половине 1998 г. были достигнуты во многом за счет притока иностранного капитала, в первую очередь за счет государственных заимствований. Так, по данным платежного баланса, обязательства сектора государственного управления в 1996 г. возросли на 14,8 млрд дол., а в 1997 – на 21,9 млрд дол., в то время как активы госсектора увеличились лишь на 0,4 млрд дол. в 1996 г. и на 0,8 млрд дол. в 1997 г. Эти заимствования были возможны до тех пор, пока Россия выглядела платежеспособной, пока сальдо счета по текущим операциям оставалось положительным, а значит, потенциально мог быть обеспечен чистый приток валюты в страну и возврат кредитов. Таким образом, существовавшая возможность заимствования на финансовых рынках (как внутренних, так и внешних) и у международных финансовых организаций позволяла поддерживать видимость макроэкономической стабильности, увеличивать потребление в условиях сильнейшей несбалансированности государственных финансов. Рост потребления с середины 1996 до конца 1997 г. сопровождался ростом импорта, среднемесячные объемы которого в 1996 г. приблизились к 6 млрд дол., а в 1997 г. даже превысили 6-миллиардную отметку. Для сравнения можно отметить, что в 1995 г. среднемесячные объемы импорта составляли порядка 5 млрд дол., а в 1994 – чуть более 4 млрд дол. Рост импорта был возможен благодаря соответствующему росту экспорта, который в среднемесячном исчислении в 1996–1997 гг. составлял около 7,4 млрд дол. против 6,8 млрд дол. в месяц в 1995 г. и 5,6 млрд дол. в месяц в 1994 г. До определенного времени устойчивое положительное сальдо торгового баланса позволяло поддерживать положительным сальдо счета по текущим операциям и обеспечивать приток валютных поступлений, достаточный для поддержания курса рубля в пределах объявленного валютного коридора. Это также способствовало притоку краткосрочного иностранного капитала в страну. Высокая доходность рублевых инструментов при стабильном реальном курсе рубля привлекала иностранных инвесторов, так что за два года, с середины 1996 по середину 1998 г., объем государственных ценных бумаг, обращавшихся на внутреннем рынке, в номинальном выражении увеличился почти в три раза, а в реальном – практически вдвое. В итоге, в начале 1998 г. объем ГКО-ОФЗ, находившихся в обращении, превысил 400 млрд руб., достигнув в середине года своего пикового значения в 436 млрд руб., что почти на 18% превышало объем рублевой денежной массы, находившейся в обращении. В отдельные периоды до трети общего портфеля рублевых государственных ценных бумаг принадлежало иностранным инвесторам. Отношение краткосрочного долга к ликвидным международным резервам и отношение общего объема государственного долга к ВВП являются ключевыми параметрами, по которым инвесторы оценивают риски вложения в экономику той или иной страны. Если по второму показателю до августовского кризиса Россию можно было отнести к категории вполне благополучных стран (совокупный объем долга страны составлял около половины ВВП), то по первому показателю Россию уже в начале 1998 г. можно было причислить к группе таких стран, как Таиланд, Индонезия, Южная Корея, уже столкнувшимися с серьезными финансовыми проблемами (см. табл. 1). В июне же 1998 г. объем государственных ценных бумаг, подлежащих погашению в течение ближайших 6 месяцев, составлял около 190 млрд руб. или порядка 30,4 млрд дол. Эта сумма почти в три раза превышала объем официально объявленных международных резервов (за вычетом золота). Таблица 1 Отношение краткосрочного долга к международным резервам (кроме золота) в отдельных странах (в %) Южная Корея Индонезия Таиланд Россия Аргентина Мексика Филиппины Бразилия Турция 224 184 182 180 130 107 82 71 65 Венгрия Чили Малайзия Чешская Республика Египет Индия Китай Тайвань Польша 48 44 42 41 30 27 20 20 20 Следует признать, что обслуживание внутреннего долга превратилось в серьезную проблему для правительства уже к началу 1996 г. Как следует из данных об исполнении бюджета, в 1 кв. 1996 г. выплаты по внутреннему долгу, включая погашение задолженности и выплату процентов, были примерно равны доходам федерального бюджета. Это означает, что существенная часть непроцентных расходов финансировалась за счет дорогих заемных ресурсов. Нерешительность в области налогово-бюджетной политики, неспособность власти сократить расходы или увеличить доходную часть бюджета, покрытие дефицита за счет внешних и внутренних заимствований привели к дальнейшему росту внутренней задолженности. Это обусловило еще большую зависимость правительства от конъюнктуры финансовых рынков к концу 1997 г. В целом темпы роста внутреннего долга опережали темпы роста сбережений в экономике. Таким образом, уже к началу 1997 г. сформировались предпосылки для кризиса ликвидности на рынке государственных ценных бумаг, а неспособность правительства обслуживать внутренний долг без дополнительных источников финансирования повышала возможность дефолта. В 1997 г. этого кризиса удалось избежать благодаря резкому увеличению притока иностранного частного капитала на финансовые рынки и заимствованиям у международных финансовых организаций. В 1998 г. такой возможности не оказалось. Принято считать, что на экономическую ситуацию в России в конце 1997 г. и в течение 1998 г. существенное влияние оказал ряд внешних факторов (в частности, падение мировых цен на нефть и на ряд других ключевых товаров российского экспорта, а также финансовый кризис в Юго-Восточной Азии). Однако вряд ли можно считать, что эти факторы были единственной причиной финансово-экономического кризиса в стране. Скорее внешние потрясения лишь обнажили фундаментальные проблемы российской экономики, несколько приблизив экономический и финансовый кризис. К числу же фундаментальных причин, приведших к кризису и обусловивших переход к новой, послекризисной фазе состояния экономики страны, в первую очередь следует отнести проблемы бюджета и государственного долга, хроническую крупномасштабную несбалансированность государственных расходов и доходов. Наложение же на внутренние дисбалансы несбалансированности внешней (платежный баланс) исключило возможность поддержания видимой стабильности государственных финансов, цен, валютного курса. На рис. 2 видна обратная корреляция между дефицитом федерального бюджета и сальдо счета по текущим операциям – государство имело возможность допускать тем больший дефицит бюджета, чем более устойчивым оказывался платежный баланс. Несмотря на то, что дефицит бюджета постепенно снижался, этого оказалось недостаточно, когда с 1998 г. на внутреннюю несбалансированность наложилась несбалансированность внешнего баланса, т.е. когда сальдо счета по текущим операциям стало устойчиво отрицательным. Одним из уроков, который может извлечь новое российское правительство из событий 1996–1998 гг., является то, что для достижения макроэкономической стабильности в стране необходимо поддерживать в сбалансированном состоянии как минимум один из двух балансов – внутренний (государственный бюджет) или внешний (платежный баланс). Макроэкономическая же стабилизация будет носить устойчивый характер в том случае, если сбалансированность будет обоюдная. 6 4 2 0 -2 Q3/96 Q4/96 Q1/97 Q2/97 Q3/97 Q4/97 Q1/98 Q2/98 Q3/98 -4 -6 -8 -10 -12 -14 Рисунок 2. Сальдо счета по текущим операциям (верхняя кривая) и дефицит федерального бюджета в 1996–1998 гг. (млрд дол.) Как видно из рис. 2, насущная необходимость изменений в макроэкономической политике проявилась уже в середине 1997 г., когда сальдо счета по текущим операциям приблизилось к нулевой отметке. Это обстоятельство поставило перед российским правительством и денежными властями как минимум две проблемы. Первая проблема заключалась в бесперспективности продолжения сложившейся налоговобюджетной политики и необходимости резкого сокращения бюджетного дефицита, что никак не удавалось сделать ни одному составу кабинета. Значительное сокращение бюджетного дефицита во 2–3 кв. 1997 г. теоретически привело бы к восстановлению совместной внутренней и внешней сбалансированности российской экономики. Другая проблема заключалась в невозможности длительного удержания курса рубля в пределах коридора с фиксированными границами. В частности, в 1998 г., денежно-кредитная политика, направленная на поддержание курса национальной валюты (для чего Центральный банк был вынужден проводить политику дорогих денег) вошла в очевидное противоречие с целями финансовых властей, а именно – стремлением снизить цену заимствования, добиться снижения процентных ставок на рынке государственных ценных бумаг (не сокращая существенно дефицита бюджета). В этих условиях механизм самокоррекции экономики был бы запущен, если бы денежные власти и правительство решились перейти к политике плавающего курса национальной валюты. Во второй половине 1997 г. кризиса удалось избежать благодаря притоку иностранного капитала, что позволило временно ослабить давление на валютном рынке вследствие увеличения предложения валюты. Кроме того, иностранный капитал также позволил временно удерживать процентные ставки на относительно низком уровне. Исход же инвесторов с российских финансовых рынков в 1998 г. естественным образом привел как к усилению давления на рубль (а затем и к его девальвации), так и скачку процентных ставок. Не исключено, что введение плавающего курса с конца 1997 г. хотя и привело бы к девальвации рубля, однако позволило бы значительно сократить дефицит внутреннего баланса (бюджета), исчисленный в долларовом эквиваленте, сократило бы потребность в новых внешних заимствованиях. Весьма вероятно, что в этом случае обесценение рубля в итоге было бы меньшим, чем в результате девальвации рубля в августе– декабре 1998 г. По сути же девальвация рубля привела к автокоррекции внутреннего баланса, т.е. сокращению дефицита бюджета в долларовом эквиваленте и восстановлению симметрии между дефицитом бюджета и положительным сальдо счета по текущим операциям, как это было до 1997 г. К фундаментальным факторам, обусловившим августовский кризис 1998 г., следует причислить и наличие существенных структурных проблем, что включает в себя слабость предприятий и банков, сохраняющиеся мягкие бюджетные ограничения для нежизнеспособных предприятий, запутанность и непрозрачность налоговой системы, слабость налогового администрирования. В более общем случае можно говорить о слабости государственных институтов как таковых, низком профессиональном уровне органов власти (включая законодательную, судебную и исполнительные ее ветви), наличии в стране могущественных групповых интересов, влияющих на принятие ключевых экономических решений. Хотя эти проблемы выходят за пределы макроэкономики, следует однако подчеркнуть, что одной из главных причин сохраняющихся макроэкономических диспропорций является недостаточная институциональная поддержка макроэкономической политики, проводившейся в 1992–1998 гг. Тем не менее, 1998 г. должен остаться наглядным свидетельством того, что в результате реформ 90-х годов в России начали действовать экономические законы. Помимо очевидного напоминания о том, что страна должна жить по средствам, события 1998 г. наглядно подтвердили, что российская экономика стала действительно частью мировой экономической системы со всеми вытекающими отсюда положительными и отрицательными последствиями. Важнейшим фактором, непосредственно или опосредованно повлиявшим на динамику макроэкономических показателей, стало открытие границ для международных потоков капитала. Так, приток иностранного капитала оказал значительное влияние на снижение инфляции в 1996–1997 гг., на снижение процентных ставок. Точно также и вывод этого капитала с российских финансовых рынков в конце концов вернул страну в исходное положение, хотя и способствовал избавлению от иллюзий о значимости влияния России на мировые экономические процессы. Напротив, стало наглядно видно, что макроэкономическая ситуация в России оказывается весьма чувствительной к процессам, происходящим на мировых товарных и финансовых рынках. Действительно, в мировом масштабе российская экономика весьма невелика и вследствие этого объективно должна быть весьма восприимчива к мировым экономическим процессам – конъюнктуре мировых цен, притоку или оттоку капитала и т. п. События 1998 г. лишний раз это подтвердили. Так, в докризисный период объем рублевой денежной массы в обращении в долларовом эквиваленте при пересчете по текущему курсу составлял немногим более 60 млрд дол. К концу 1998 г. оценка рублевой денежной массы в долларовом эквиваленте составляла всего 19 млрд дол. Таким образом приток или отток весьма незначительных по международным меркам объемов иностранного капитала в 10–15 млрд дол. (что сопоставимо с общим объемом золотовалютных резервов государства) может легко дестабилизировать всю финансовую систему страны. Последствия оттока капитала оказались столь серьезными прежде всего из-за наличия рассмотренной выше фундаментальной несбалансированности российской экономики. В свою очередь финансовая несбалансированность экономики была тесно связана с проблемами реального сектора. Как показывает анализ, производство оказалось весьма чувствительным к процессам, происходившим на финансовых рынках, в частности, к динамике процентных ставок. На рис. 3 показана динамика процентных ставок за 1995–1998 гг. Как видно из этого рисунка, период стабилизации (с конца 1996 до начала 1998 г.) характеризовался не только общей тенденцией снижения процентных ставок, но и их сближением. Процентные ставки уменьшились и в реальном выражении. Так, реальная ставка по государственным обязательствам в 1997 – начале 1998 г. колебалась в пределах 15–18% годовых. В этих условиях Центральный банк был вынужден поддерживать ставку рефинансирования на уровне 17–25% годовых. Чуть выше этого уровня коммерческие банки удерживали реальные процентные ставки по кредитам, предоставляемым юридическим лицам. Реальная же средняя ставка по привлекаемым депозитам населения была существенно ниже – на уровне 2–12% в 1997 г., а в начале 1998 г. депозитная ставка стала отрицательной. В условиях растущих рисков это отрицательно сказалось на динамике вкладов населения. Как видно из рис. 3, признаки финансовой и экономической нестабильности проявились уже в конце 1997 г., когда несколько поднялась доходность ГКО и, соответственно, ставки на межбанковском рынке. Начиная же с 1 кв. 1998 г. рост доходности ГКО устойчиво потянул вверх ставки процента практически на всех сегментах финансового рынка, включая ставки по кредитам. Это отражало опасения инвесторов относительно возможностей России обслуживать долг, а тем самым – степень рискованности вложений в ценные бумаги российского правительства. Пытаясь удерживать курс рубля в пределах объявленного коридора, Центральный банк был вынужден проводить политику дорогих денег. В условиях ограниченного денежного предложения и сохранявшегося значительного дефицита бюджета, процентные ставки в 1998 г. стали устойчиво ползти вверх. 250,00 200,00 150,00 100,00 50,00 19 95 /Q 19 1 95 /Q 19 2 95 /Q 19 3 95 /Q 19 4 96 /Q 19 1 96 /Q 19 2 96 /Q 19 3 96 /Q 19 4 97 /Q 19 1 97 /Q 19 2 97 /Q 19 3 97 /Q 19 4 98 /Q 19 1 98 /Q 19 2 98 /Q 19 3 98 /Q 4 0,00 ЦБ ГКО Кредиты Межбанк Депозиты Рисунок 3. Процентные ставки в 1995–1998 гг. (процентов годовых) Как показывает российский опыт, существует обратная связь между динамикой процентных ставок и динамикой производства (рис. 4). Замедление темпов роста цен, снижение цены кредитных ресурсов сопровождались оживлением в производственном секторе экономики, и, напротив, рост процентных ставок с конца 1997 г. сопровождался спадом производства. Существенное влияние на состояние российской экономики, в том числе – государственных финансов, оказывает постоянный отток капитала из страны, как легальный, так и нелегальный. По данным платежного баланса, на протяжении ряда лет остается весьма значительным невозврат экспортной выручки, объем импортных авансов и торговых кредитов, предоставляемых российским частным сектором нерезидентам. Устойчиво велики и так называемые “чистые пропуски и ошибки”, которые в значительной мере характеризуют объем нелегального вывоза капитала. Нижняя кривая на рис. 5 представляет собой квартальные объемы оттока капитала из страны. 1,10000 200,00 180,00 1,05000 160,00 140,00 1,00000 120,00 100,00 0,95000 80,00 0,90000 60,00 40,00 0,85000 20,00 0,80000 0,00 1995/Q11995/Q21995/Q31995/Q41996/Q11996/Q21996/Q31996/Q41997/Q11997/Q21997/Q31997/Q41998/Q11998/Q21998/Q31998/Q4 Рисунок 4. Процент за кредит (процентов годовых, нижняя кривая) и динамика производства ВВП (в разах к соответствующему периоду предыдущего года) 8,0000 6,0000 4,0000 1998/Q3 1998/Q2 1998/Q1 1997/Q4 1997/Q3 1997/Q2 1997/Q1 1996/Q4 1996/Q3 1996/Q2 1996/Q1 1995/Q4 1995/Q3 1995/Q2 1995/Q1 1994/Q4 1994/Q3 -2,0000 1994/Q2 0,0000 1994/Q1 2,0000 -4,0000 -6,0000 -8,0000 -10,0000 -12,0000 Рисунок 5. Сальдо счета по текущим операциям (верхняя кривая) и вывоз капитала в 1994–1998 гг. (млрд дол., по данным платежного баланса) Как видно из данного рисунка, до 1996 г. вывоз капитала по объему практически совпадал с величиной сальдо счета по текущим операциям, т. е. ресурсной базой для оттока капитала из страны по сути являлся чистый экспорт. Начиная же с 1996 г. объемы вывозимого капитала устойчиво превышают объем чистых валютных поступлений, обеспечиваемых внешнеторговыми операциями. С этого времени все большая часть вывозимого капитала представляет собой заемные средства, кредиты, которые предоставлялись органам государственной власти. Особенно ярко это проявилось в 1997–1998 гг. после резкого уменьшения сальдо счета по текущим операциям. Таким образом, можно предположить, что средства, привлекавшиеся из-за рубежа для финансирования дефицита федерального бюджета, через некоторое время уходили обратно. Следующий урок, который Россия может извлечь из финансового кризиса 1998 г., снова заключается в том, что для достижения макроэкономической сбалансированности необходимо резко снизить дефицит федерального бюджета, снизить объем заимствований, поскольку одни лишь административные усилия по предотвращению утечки капитала из страны вряд ли будут иметь успех. Данные, приведенные на рис. 6, показывают наличие достаточно устойчивой связи между дефицитом бюджета и объемом вывозимого из страны капитала. Дефицит бюджета был тем больше, чем больше капитала вывозилось из страны. И наоборот – чем больше был дефицит бюджета, тем больше капитала утекало из российской экономики. Вывоз капитала из страны означает соответствующее уменьшение внутренних сбережений, ограничивает возможности повышения инвестиционной активности, уменьшает перспективы экономического роста. Решение же насущных проблем, стоящих перед страной, невозможно в условиях падающих объемов производства. 0,0000 1996/Q1 1996/Q2 1996/Q3 1996/Q4 1997/Q1 1997/Q2 1997/Q3 1997/Q4 1998/Q1 1998/Q2 1998/Q3 -2,0000 -4,0000 -6,0000 -8,0000 -10,0000 -12,0000 -14,0000 Рисунок 6. Вывоз капитала (верхняя кривая) и дефицит федерального бюджета в 1996–1998 гг. (млрд дол.) Таким образом, создание условий, способствующих тому, чтобы капитал оставался в России – единственный возможный способ достижения макроэкономической стабилизации и перехода к росту экономики. Помимо очевидной задачи значительного снижения бюджетного дефицита, необходимо создание стабильных и понятных “правил игры”, ускорение структурных реформ, создание соответствующих рыночных институтов. В 1996–1997 гг. отток капитала из страны составлял порядка 5% ВВП в год. Учитывая, что после девальвации рубля долларовый эквивалент российского ВВП, исчисляемый по текущему курсу, в 1999 г. сократится примерно в три раза, то в соответствующей пропорции увеличится в процентном отношении к ВВП и вывоз капитала (при условии, что в номинальном долларовом выражении он останется на прежнем уровне). Вместе с этим можно рассчитывать, что в номинальном выражении масштабы вывоза капитала в 1999 г. несколько сократятся из-за отсутствия внешних заимствований. Уменьшение вывоза капитала теоретически могло бы позволить увеличить национальное сбережение на соответствующую величину, исчисляемую как минимум несколькими процентами ВВП. При условии трансформации этих сбережений в инвестиции, даже в краткосрочном плане экономика страны могла бы перейти к стадии роста лишь за счет повышения удельного веса валового накопления в ВВП. В настоящее время после значительного сокращения объемов импорта, вызванного девальвацией рубля, появились признаки того, что в 1999 г. сальдо счета по текущим операциям вновь примет устойчиво положительные значения. Это обстоятельство может оказать негативное влияние на экономику в том смысле, что у государства вновь появится соблазн покрывать внутренний дефицит за счет внешнего профицита. Но, как следует из сказанного выше, если макроэкономическая стабилизация таким путем и будет достигнута, она не будет иметь устойчивого характера.