Дело о признании недействительным решения МИ ФНС России

реклама

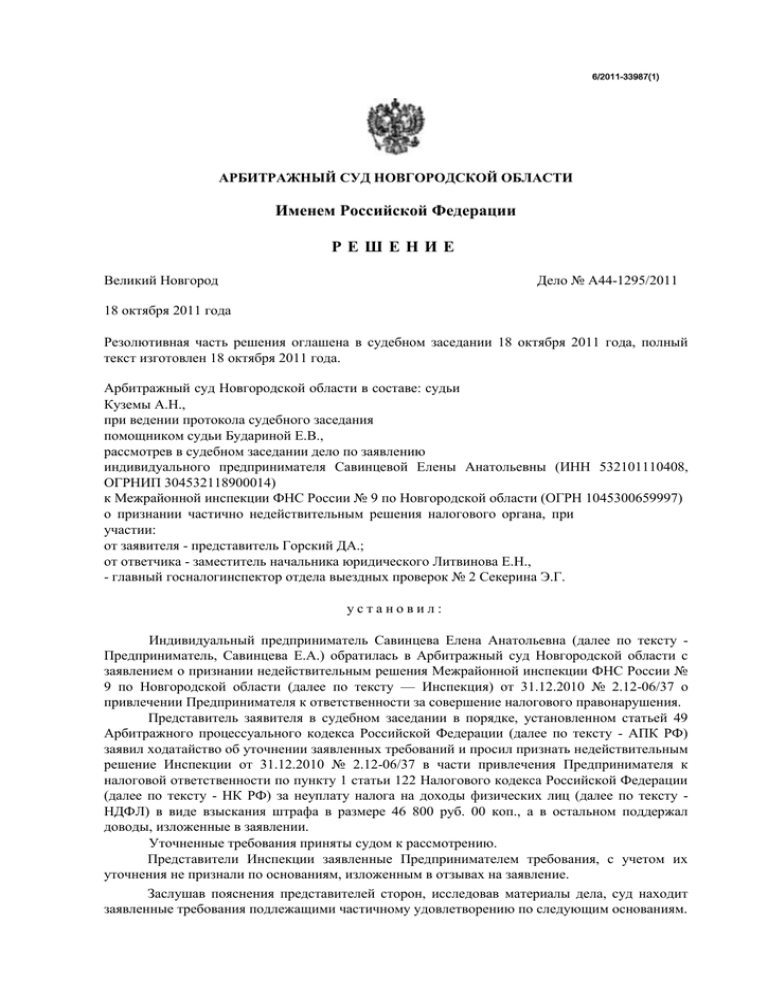

6/2011-33987(1) АРБИТРАЖНЫЙ СУД НОВГОРОДСКОЙ ОБЛАСТИ Именем Российской Федерации РЕШЕНИЕ Великий Новгород Дело № A44-1295/2011 18 октября 2011 года Резолютивная часть решения оглашена в судебном заседании 18 октября 2011 года, полный текст изготовлен 18 октября 2011 года. Арбитражный суд Новгородской области в составе: судьи Куземы A.H., при ведении протокола судебного заседания помощником судьи Будариной Е.В., рассмотрев в судебном заседании дело по заявлению индивидуального предпринимателя Савинцевой Елены Анатольевны (ИНН 532101110408, ОГРНИП 304532118900014) к Межрайонной инспекции ФНС России № 9 по Новгородской области (ОГРН 1045300659997) о признании частично недействительным решения налогового органа, при участии: от заявителя - представитель Горский ДА.; от ответчика - заместитель начальника юридического Литвинова Е.Н., - главный госналогинспектор отдела выездных проверок № 2 Секерина Э.Г. установил: Индивидуальный предприниматель Савинцева Елена Анатольевна (далее по тексту Предприниматель, Савинцева Е.А.) обратилась в Арбитражный суд Новгородской области с заявлением о признании недействительным решения Межрайонной инспекции ФНС России № 9 по Новгородской области (далее по тексту — Инспекция) от 31.12.2010 № 2.12-06/37 о привлечении Предпринимателя к ответственности за совершение налогового правонарушения. Представитель заявителя в судебном заседании в порядке, установленном статьей 49 Арбитражного процессуального кодекса Российской Федерации (далее по тексту - АПК РФ) заявил ходатайство об уточнении заявленных требований и просил признать недействительным решение Инспекции от 31.12.2010 № 2.12-06/37 в части привлечения Предпринимателя к налоговой ответственности по пункту 1 статьи 122 Налогового кодекса Российской Федерации (далее по тексту - НК РФ) за неуплату налога на доходы физических лиц (далее по тексту НДФЛ) в виде взыскания штрафа в размере 46 800 руб. 00 коп., а в остальном поддержал доводы, изложенные в заявлении. Уточненные требования приняты судом к рассмотрению. Представители Инспекции заявленные Предпринимателем требования, с учетом их уточнения не признали по основаниям, изложенным в отзывах на заявление. Заслушав пояснения представителей сторон, исследовав материалы дела, суд находит заявленные требования подлежащими частичному удовлетворению по следующим основаниям. А 44-1295/2011 Из материалов дела следует, что Инспекцией проведена выездная налоговая проверка Предпринимателя по вопросам правильности исчисления и своевременности уплаты (удержания, перечисления) налогов и сборов, в том числе НДФЛ за период с 01.01.2007 по 31.12.2009 г.г. По итогам налоговой проверки Инспекцией составлен акт от 26.10.2010 № 2.12-06/37 и вынесено решение от 31.12.2010 № 2.12-06/37, которым Предпринимателю доначислен НДФЛ в сумме 234 000 руб. 00 коп., начислены пени за неуплату НДФЛ в размере 35 276 руб. 35 коп., и Предприниматель привлечен к налоговой ответственности за совершение налогового правонарушения, предусмотренного пунктом 1 статьи 122 НК РФ в виде взыскания штрафа за неуплату НДФЛ в сумме 46 800 руб. 00 коп. Рассмотрев апелляционную жалобу заявителя, поданную в порядке пункта 2 статьи 101.2 НК РФ, Управление Федеральной налоговой службы по Новгородской области приняло решение от 21.02.2011 № 11-08/01489 об оставлении решения Инспекции от 31.12.2010 № 2.1206/37 без изменения, а апелляционной жалобы без удовлетворения (л.д. 19-21). Считая решение Инспекции от 31.12.2010 № 2.12-06/37 недействительным в части привлечения к налоговой ответственности по пункту 1 статьи 122 НК РФ за неуплату НДФЛ в виде взыскания штрафа в размере 46 800 руб. 00 коп., индивидуальный предприниматель Савинцева Е.А. обратилась с настоящим заявлением в арбитражный суд. Как видно из материалов дела, в ходе проведения выездной налоговой проверки Инспекцией установлено, что между Предпринимателем («Покупатель») и ООО «Пивная Гавань» («Продавец») 25.03.2008 заключен договор купли-продажи нежилого встроенного помещения с кадастровым номером 5323:8100600:0007:06560:0101, площадью 314 кв.м., находящегося по адресу: Великий Новгород, ул. Ломоносова, д. 26, по цене 6 000 000 руб. (л.д. 8-9). 25 марта 2008 года на основании акта приема-передачи вышеуказанное помещение передано покупателю (л.д. 10). Встроенное нежилое помещение оформлено Савинцевой Е.А. в собственность 07.04.2008, что подтверждается справкой Управления Федеральной службы государственной регистрации, кадастра и картографии по Новгородской области от 25.08.2010 (л.д. 36). Платежными поручениями от 24.04.2008 № 484 и № 3831 Шлютовым В.А. и Прохоровым В.А. перечислено по договору купли-продажи от 25.03.2008 за покупателя Савинцеву Е.А на расчетный счет ООО «Пивная Гавань» 5 000 000 руб. и 1 000 000 руб. соответственно (л.д. 11-12). Таким образом, помещение принадлежало Савинцевой Е.А. на праве собственности с 07.04.2008. В дальнейшем заявитель доверил Прохорову В.А. продажу указанного помещения. Из договора купли-продажи от 14.05.2008 и передаточного акта от 16.05.2011 следует, что вышеуказанное встроенное нежилое помещение Савинцева Е.А. продала Павлову В.В. за 7 800 000 руб. (л.д. 37-39), при этом данная сделка была совершена Прохоровым В.А. по нотариально заверенной доверенности (зарегистрирована в реестре № 3-3367 от 15.04.2008) от имени Савинцевой Е.А. (л.д. 72). Согласно платежным поручениям от 16.05.2008 № 631 и от 05.06.2008 № 106 на расчетный счет Прохорова В.А. поступило 6 000 000 руб. и, соответственно, 1 800 000 руб. (л.д. 40-41). Из справки Управления Федеральной службы государственной регистрации, кадастра и картографии по Новгородской области от 25.08.2010 следует, что право собственности на данное помещение перешло от Савинцевой Е.А. к Павлову В.В. 04.06.2008 на основании договора купли-продажи от 14.05.2008, цена сделки составила 7 800 000 руб. (л.д. 36). Как следует из материалов дела, доверенностью от 15.04.2008 Предприниматель уполномочил Прохорова В.А. продать за цену и на условиях по своему усмотрению нежилое встроенное помещение по адресу: Великий Новгород, ул. Ломоносова, д. 26 и получить денежные средства за его продажу. В соответствии с пунктом 1 статьи 182 Гражданского кодекса Российской Федерации (далее по тексту - ГК РФ) сделка, совершенная одним лицом (представителем) от имени другого лица (представляемого) в силу полномочия, основанного на доверенности, указании А 44-1295/2011 закона либо акте уполномоченного на то государственного органа или органа местного самоуправления, непосредственно создает, изменяет и прекращает гражданские права и обязанности представляемого. Учитывая изложенное, суд считает, что Прохоров В.А. при продаже нежилого встроенного помещения и получении денежных средств действовал от имени и в интересах Савинцевой Е.А., денежные средства, полученные от продажи вышеуказанного помещения, являются доходом Савинцевой Е.А., а не Прохорова В.А. в не зависимости от фактической передачи денежных средств. Пунктом 1 статьи 38 НК РФ предусмотрено, что под объектом налогообложения понимается реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью второй НК РФ и с учетом положений настоящей статьи. В соответствии со статьей 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» Кодекса. В силу пункта 2 статьи 54 НК РФ индивидуальные предприниматели исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации. В соответствии с пунктом 13 Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей, утвержденного 13.08.2002 приказами Министерства финансов Российской Федерации № 86н и Министерства Российской Федерации по налогам и сборам № БГ-3-04/430 (далее по тексту - Порядок), доходы и расходы отражаются в Книге учета доходов и расходов и хозяйственных операций индивидуального предпринимателя кассовым методом, то есть после фактического получения дохода и совершения расхода. В Книге учета отражаются все доходы, полученные индивидуальными предпринимателями от осуществления предпринимательской деятельности без уменьшения их на предусмотренные налоговым законодательством Российской Федерации налоговые вычеты. В доход включаются все поступления от реализации товаров, выполнения работ и оказания услуг, а также стоимость имущества, полученного безвозмездно. Суммы, полученные в результате реализации имущества, используемого в процессе осуществления предпринимательской деятельности, включаются в доход того налогового периода, в котором этот доход фактически получен. Доходы от реализации основных средств и нематериальных активов определяются как разница между ценой реализации и их остаточной стоимостью (пункт 14 Порядка). Согласно подпункту 10 пункта 1 статьи 208 и пункту 1 статьи 209 НК РФ объектом налогообложения по НДФЛ для физических лиц - налоговых резидентов Российской Федерации - являются, в частности, доходы, полученные в результате осуществления ими деятельности в Российской Федерации. В соответствии с пунктом 1 статьи 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса. В силу подпункта 1 пункта 1 статьи 223 НК РФ в целях главы 23 Налогового кодекса Российской Федерации дата фактического получения дохода, за исключением дохода в виде оплаты труда, определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц - при получении доходов в денежной форме. Таким образом, суд пришел к выводу о том, что датой получения дохода Савинцевой Е.А. является день передачи покупателем недвижимого имущества денежных средств А 44-1295/2011 представителю продавца имущества (16.05.2008 - 6 000 000 руб., 05.06.2008 -1 800 000 руб.), следовательно, сумма дохода, полученная Предпринимателем в 2008 году от продажи принадлежащего ему недвижимого имущества составила 7 800 000 руб., а сумма фактически произведенных и документально подтвержденных налогоплательщиком расходов составила 6 000 000 руб. Соответственно, Инспекция правомерно доначислила Предпринимателю 234 000 руб. НДФЛ за 2008 год, а также пени по НДФЛ, и привлекла к налоговой ответственности. Арбитражный суд считает несостоятельной позицию заявителя об отсутствии его вины в совершении налогового правонарушения исходя из следующего. В соответствии со статьей 106 НК РФ налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, за которое Налоговым кодексом Российской Федерации установлена ответственность. Взыскание штрафов по своему существу выходит за рамки налогового обязательства, носит не восстановительный, а карательный характер и является наказанием за налоговое правонарушение, то есть за предусмотренное законом противоправное виновное деяние, совершенное умышленно либо по неосторожности. При производстве по делу о налоговом правонарушении подлежат доказыванию как сам факт совершения такого правонарушения, так и вина налогоплательщика. Суд считает, что налоговым органом представлены доказательства совершения Предпринимателем налогового правонарушения в части неуплаты в установленный срок налога, что повлекло за собой возникновение задолженности перед бюджетом, вина налогоплательщика также доказана. Довод заявителя о том, что в нарушение статьи 974 ГК РФ Прохоровым В.А. представителем заявителя не представлен Предпринимателю - доверителю договор от 14.05.2008, заключенный по доверенности от имени заявителя с Павловым В.В., и не передал доверителю доход в сумме 1 800 000 руб. зачисленный на его счет по данной сделке, в связи с этим у налогоплательщика отсутствует вина в совершении налогового правонарушения, суд считает незаконным. Арбитражный суд полагает, что "на правоотношения между Предпринимателем и Прохоровым В.А. не распространяются нормы главы 49 «Поручение» Гражданского кодекса Российской Федерации, в частности статья 974 ГК РФ, поскольку договор поручения между Савинцевой Е.А. и Прохоровым В.А. заключен не был. Однако суд считает обоснованным довод заявителя о том, что при вынесении решения от 31.12.2010 о привлечении Предпринимателя к налоговой ответственности Инспекция не приняла во внимание смягчающие вину обстоятельства. Пунктом 1 статьи 122 НК РФ установлена налоговая ответственность за неуплату или неполную уплату сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия), в виде взыскания штрафа в размере 20 процентов от неуплаченной суммы налога (сбора). Согласно пункту 4 статьи 112 НК РФ обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения, устанавливаются судом или налоговым органом, рассматривающим дело, и учитываются при применении налоговых санкций. Названной нормой законодатель наделяет суд правом на снижение налоговой санкции при наличии смягчающих ответственность лица обстоятельств. В статье 112 НК РФ приведен перечень смягчаю щих ответственность обстоятельств, который не является исчерпывающим. Право относить те или иные фактические обстоятельства, не предусмотренные прямо в статье 112 НК РФ, к обстоятельствам, смягчающим ответственность налогоплательщика, предоставлено как налоговому органу, так и суду. В соответствии с пунктом 3 статьи 114 НК РФ при наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей настоящего Кодекса. А 44-1295/2011 Налоговое законодательство связывает размер уменьшения налоговых санкций с наличием любых обстоятельств, которые могут быть признаны смягчающими ответственность, исходя из фактических обстоятельств дела. В пункте 19 постановления Пленума Верховного Суда Российской федерации №41, Пленума Высшего Арбитражного Суда Российской Федерации № 9 от 11.06.1999 «О некоторых вопросах, связанных с введением в действие части первой Налогового кодекса Российской Федерации» разъяснено, что если при рассмотрении дела о взыскании санкции за налоговое правонарушение будет установлено хотя бы одно из смягчающих ответственность обстоятельств, перечисленных в пункте 1 статьи 112 Кодекса, суд при определении размера подлежащего взысканию штрафа обязан в соответствии с пунктом 3 статьи 114 Кодекса уменьшить его размер не менее чем в два раза по сравнению с предусмотренным соответствующей нормой главы 16 Кодекса. Учитывая, что пунктом 3 статьи 114 Кодекса установлен лишь минимальный предел снижения налоговой санкции, суд по результатам оценки соответствующих обстоятельств (например, характера совершенного правонарушения, количества смягчающих ответственность обстоятельств, личности налогоплательщика, его материального положения) вправе уменьшить размер взыскания и более чем в два раза. Согласно позиции, изложенной Конституционным судом Российской Федерации в постановлении от 30.07.2001 № 13-П, правоприменитель при наложении санкции должен учитывать характер совершенного правонарушения, размер причиненного вреда, степень вины правонарушителя, его имущественное положение и иные существенные обстоятельства. В противном случае несоизмеримо большой штраф может превратиться из меры воздействия в инструмент подавления экономической самостоятельности и инициативы, чрезмерного ограничения свободы предпринимательства и права собственности, что в силу Конституции Российской Федерации недопустимо. Арбитражный суд, оценив обстоятельства дела, принимает во внимание то, что у Предпринимателя отсутствовал умысел на совершение выявленного при проверке налогового нарушения; правонарушение налогоплательщик совершил впервые, ранее к налоговой ответственности не привлекался; Предприниматель добровольно уплатил доначисленный налог и пени, то есть самостоятельно устранил отрицательные последствия совершенного правонарушения. В данном случае, вышеназванные обстоятельства, которые налоговым органом не были рассмотрены и, соответственно, в нарушение подпункта 4 пункта 5 статьи 101 НК РФ не приняты во внимание, суд признает смягчающими ответственность за совершение налогового правонарушения. С учетом изложенного и принимая во внимание положения части 3 пункта 1 статьи 112 НК РФ, арбитражный суд полагает возможным снизить размер начисленного штрафа за неуплату НДФЛ до 9 000 руб. Данный вывод соответствует правовой позиции Высшего Арбитражного Суда Российской Федерации (постановление от 26.04.2011 № 11185/10). При таких обстоятельствах арбитражный суд находит решение Инспекции от 31.12.2010 № 2.12-06/37 недействительным в части привлечения Предпринимателя к налоговой ответственности по пункту 1 статьи 122 НК РФ в виде взыскания штрафа за неуплату НДФЛ в сумме 37 800 руб. 00 коп., снизив размер штрафа до 9 000 руб. 00 коп. В соответствии с частью 2 статьи 168 АПК РФ при принятии решения арбитражный суд распределяет судебные расходы. Поскольку главой 24 Арбитражного процессуального кодекса Российской Федерации не установлено каких-либо особенностей в отношении судебных расходов по делам об оспаривании ненормативных правовых актов, решений и действий (бездействия) органов, осуществляющих публичные полномочия, должностных лиц, вопрос о судебных расходах, понесенных заявителями и заинтересованными лицами, разрешается судом по правилам главы 9 Арбитражного процессуального кодекса Российской Федерации в отношении сторон по делам искового производства. Вместе с тем исходя из неимущественного характера требований к данной категории дел не могут применяться положения части 1 статьи ПО АПК РФ, регламентирующие распределение судебных расходов при частичном удовлетворении заявленных требований. А 44-1295/2011 В случае признания обоснованным полностью или частично заявления об оспаривании ненормативных правовых актов, решений и действий (бездействия) органов, осуществляющих публичные полномочия, должностных лиц, судебные расходы подлежат возмещению соответственно этим органом в полном размере. Следовательно, расходы по уплате госпошлины относятся на ответчика в полном объеме. Аналогичная позиция высказана в постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 13.11.2008 № 7959/08. Руководствуясь статьями ПО, 167-170, 198-201 Арбитражного процессуального кодекса Российской Федерации, арбитражный суд РЕШИЛ: 1. Признать недействительным решение Межрайонной инспекции ФНС России №9 по Новгородской области от 31 декабря 2010 года № 2.12-06/37 в части привлечения индивидуального предпринимателя Савинцевой Елены Анатольевны к налоговой ответственности по пункту 1 статьи 122 Налогового кодекса Российской Федерации в виде взыскания штрафа за неуплату НДФЛ в сумме 37 800 руб. 00 коп., снизив размер штрафа до 9 000 руб. 00 коп., как несоответствующее статьям 112, 114 Налогового кодекса Российской Федерации. 2. В остальной части заявленных требований отказать. 3. Взыскать с Межрайонной инспекции ФНС России № 9 по Новгородской области в пользу индивидуального предпринимателя Савинцевой Елены Анатольевны в возмещение расходов по уплате госпошлины 200 руб. 00 коп. 4. Исполнительный лист выдать по вступлении решения в законную силу. Решение может быть обжаловано в течение месяца со дня его принятия в Четырнадцатый арбитражный апелляционный суд (г. Вологда). Судья А.Н. Кузема