Взаимозависимые лица и правила тонкой

реклама

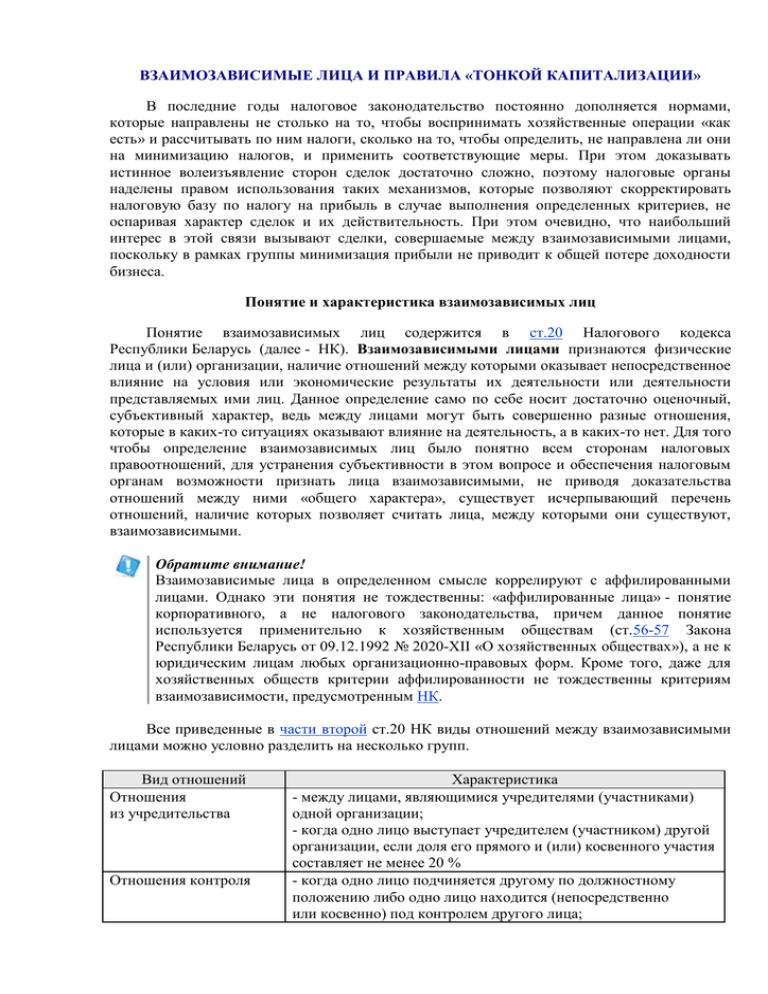

ВЗАИМОЗАВИСИМЫЕ ЛИЦА И ПРАВИЛА «ТОНКОЙ КАПИТАЛИЗАЦИИ» В последние годы налоговое законодательство постоянно дополняется нормами, которые направлены не столько на то, чтобы воспринимать хозяйственные операции «как есть» и рассчитывать по ним налоги, сколько на то, чтобы определить, не направлена ли они на минимизацию налогов, и применить соответствующие меры. При этом доказывать истинное волеизъявление сторон сделок достаточно сложно, поэтому налоговые органы наделены правом использования таких механизмов, которые позволяют скорректировать налоговую базу по налогу на прибыль в случае выполнения определенных критериев, не оспаривая характер сделок и их действительность. При этом очевидно, что наибольший интерес в этой связи вызывают сделки, совершаемые между взаимозависимыми лицами, поскольку в рамках группы минимизация прибыли не приводит к общей потере доходности бизнеса. Понятие и характеристика взаимозависимых лиц Понятие взаимозависимых лиц содержится в ст.20 Налогового кодекса Республики Беларусь (далее - НК). Взаимозависимыми лицами признаются физические лица и (или) организации, наличие отношений между которыми оказывает непосредственное влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц. Данное определение само по себе носит достаточно оценочный, субъективный характер, ведь между лицами могут быть совершенно разные отношения, которые в каких-то ситуациях оказывают влияние на деятельность, а в каких-то нет. Для того чтобы определение взаимозависимых лиц было понятно всем сторонам налоговых правоотношений, для устранения субъективности в этом вопросе и обеспечения налоговым органам возможности признать лица взаимозависимыми, не приводя доказательства отношений между ними «общего характера», существует исчерпывающий перечень отношений, наличие которых позволяет считать лица, между которыми они существуют, взаимозависимыми. Обратите внимание! Взаимозависимые лица в определенном смысле коррелируют с аффилированными лицами. Однако эти понятия не тождественны: «аффилированные лица» - понятие корпоративного, а не налогового законодательства, причем данное понятие используется применительно к хозяйственным обществам (ст.56-57 Закона Республики Беларусь от 09.12.1992 № 2020-XII «О хозяйственных обществах»), а не к юридическим лицам любых организационно-правовых форм. Кроме того, даже для хозяйственных обществ критерии аффилированности не тождественны критериям взаимозависимости, предусмотренным НК. Все приведенные в части второй ст.20 НК виды отношений между взаимозависимыми лицами можно условно разделить на несколько групп. Вид отношений Отношения из учредительства Отношения контроля Характеристика - между лицами, являющимися учредителями (участниками) одной организации; - когда одно лицо выступает учредителем (участником) другой организации, если доля его прямого и (или) косвенного участия составляет не менее 20 % - когда одно лицо подчиняется другому по должностному положению либо одно лицо находится (непосредственно или косвенно) под контролем другого лица; «Родственные» отношения Отношения из доверительного управления - когда лица совместно (непосредственно или косвенно) контролируют третье лицо когда физические лица состоят в соответствии с законодательством: - в брачных отношениях; - отношениях близкого родства* или свойства**; - отношениях усыновителя и усыновленного***; - отношениях опекуна, попечителя и подопечного**** - между вверителем, доверительным управляющим и выгодоприобретателем; - между доверительным управляющим и организациями, управление имуществом которых осуществляет доверительный управляющий * Близкое родство - отношения, вытекающие из кровного родства между родителями и детьми, родными братьями и сестрами, дедом, бабкой и внуками (ст.60 Кодекса Республики Беларусь о браке и семье, далее - КоБС). ** Отношения свойства - отношения между супругом и близкими родственниками другого супруга (ст.61 КоБС). *** Усыновление - основанный на судебном решении юридический акт, в силу которого между усыновителем и усыновленным возникают такие же права и обязанности, как между родителями и детьми (ст.119 КоБС). **** Опека и попечительство устанавливаются: - для воспитания детей-сирот и детей, оставшихся без попечения родителей, а также для защиты личных неимущественных и имущественных прав и законных интересов этих детей; - для защиты личных неимущественных и имущественных прав и законных интересов совершеннолетних лиц, которые признаны судом недееспособными или ограниченно дееспособными (ст.142 КоБС). Отношения из учредительства Говоря об отношениях из учредительства, необходимо более подробно остановиться на вопросе об определении доли участия в организации. Этому вопросу посвящены части третья-пятая ст.20 НК, введенные в действие с 2015 г. Различают прямое и косвенное участие в организации. Доля участия одной организации в другой организации определяется в виде суммы выраженных в процентах долей прямого и косвенного участия одной организации в другой организации. Обратите внимание! До 2015 г. во внимание принималось лишь прямое участие в организации, косвенное не выделялось и специального алгоритма для определения доли не было. Доля прямого участия одной организации (или физического лица) в другой организации в зависимости от организационно-правовой формы представляет собой принадлежащую этой первой организации (или физическому лицу) долю акций другой организации или принадлежащую этой первой организации (или физическому лицу) долю в уставном фонде другой организации. Если же доля участия не может быть определена исходя из доли акций или доли в уставном фонде, она определяется пропорционально количеству участников в другой организации. Доля косвенного участия одной организации (физического лица) в другой организации определяется по следующему алгоритму. Шаг 1. Устанавливается каждая последовательность участия одной организации (физического лица) в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности. Например, определим долю косвенного участия лица Х. в ООО «А». Организация, доля участия в которой определяется ООО «А» Участники ООО «А», их доли прямого участия в ООО «А» Участники Б. и В. доли их прямого участия в Б. и В. соответственно Б. 50 % Х. 80 % В. 50 % Г. 20 % Х. 100 % Здесь имеют место две последовательности участия Х в ООО «А»: через Б. и через В. Шаг 2. Доля косвенного участия одной организации (физического лица) в другой организации через прямую последовательность организаций определяется в виде произведения долей прямого участия каждой предыдущей организации в каждой последующей организации. В примере доля косвенного участия Х. в ООО «А» через Б. составляет: 50 % х 80 % = 40 %, а через В.: 50 % х 100 % = 50 %. Шаг 3. Суммируются полученные доли косвенного участия одной организации (физического лица) в другой организации через последовательность иных организаций. В примере доля косвенного участия Х. в ООО «А» составляет: 40 % + 50 % = 90 %. Если бы у Х. была бы также доля прямого участия в ООО «А», она бы добавилась к доле косвенного участия и получилось бы значение доли участия Х. в ООО «А». В каких случаях наличие взаимозависимости может повлечь за собой налоговые последствия? Взаимозависимые лица упоминаются в НК только несколько раз: • в ст.301 (трансфертное ценообразование); • в ст.1311 (правила «тонкой капитализации»); • в ст.157 (применительно к порядку определения налоговой базы подоходного налога по некоторым видам доходов, полученных в натуральной форме). Нормы о контролируемых в рамках правил о трансфертном ценообразовании сделках одинаковы для сделок как с участием взаимозависимых лиц, так и для сделок с независимыми контрагентами. Поэтому наибольший интерес вызывает влияние взаимозависимости на возможность отнесения платежей по сделкам на затраты для целей налогообложения. Эти правила называют правилами «тонкой капитализации». Рассмотрим их подробней. Суть правил «тонкой капитализации»: некоторые виды расходов (реальных или начисленных) белорусских организаций по сделкам с отдельными категориями взаимозависимых лиц могут быть отнесены на затраты (к внереализационным расходам) для целей налогообложения только в установленных НК пределах. Следовательно, для рассматриваемого правила важно: • какие виды расходов «нормируются»; • перед кем существуют обязательства по выплате нормируемых сумм; • как определяются пределы отнесения на затраты (к внереализационным расходам) для целей налогообложения. Данные составляющие правила раскрыты в таблице. При этом нормируемые расходы обозначаются словом «задолженность», под которой понимаются сумма стоимостных показателей каждой хозяйственной операции, в результате которой возникает либо увеличивается задолженность в текущем налоговом периоде, а также сумма задолженности, не погашенной на начало текущего налогового периода. Таблица Составляющая Иностранная организация либо физическое лицо Учредитель (участник), являющийся иностранной организацией либо физическим лицом, не являющимся налоговым резидентом Республики Беларусь, владеющий на последнее число соответствующего налогового периода прямо или косвенно более чем 20 % акций (паев, долей в уставном фонде) этой белорусской организации (далее иностранный учредитель (участник)) Белорусская организация либо физическое лицо Учредитель (участник), являющийся Категории лиц, белорусской организацией либо задолженность физическим лицом, являющимся перед которыми налоговым резидентом Беларуси, рассматривается владеющий на последнее число соответствующего налогового периода прямо или косвенно более чем 20 % акций (паев, долей в уставном фонде) этой белорусской организации (далее белорусский учредитель (участник)) Другая белорусская или иностранная организация, признаваемая в соответствии со ст.20 НК взаимозависимым лицом этого белорусского учредителя (участника) Иное лицо, перед которым непосредственно это взаимозависимое лицо и (или) этот белорусский учредитель (участник) выступают поручителями, гарантами или иным образом обязуются обеспечить погашение нормируемой задолженности (далее - задолженность перед белорусским учредителем (участником)), размер которой на конец налогового периода превышает собственный капитал Задолженность по заемным средствам Задолженность по инжиниринговым, Виды маркетинговым, консультационным задолженности, Задолженность по инжиниринговым, услугам, услугам по предоставлению для которых маркетинговым, консультационным информации, управленческим услугам, установлены услугам, услугам по предоставлению пределы отнесения информации, управленческим услугам, вознаграждению за передачу (предоставление) имущественных прав на затраты вознаграждению за передачу (внереализационные (предоставление) имущественных прав в отношении объектов права промышленной собственности расходы) в отношении объектов права промышленной собственности Задолженность по неустойкам (штрафам, пеням), суммам, подлежащим уплате в результате применения иных мер ответственности, в том числе в результате возмещения убытков, за нарушение договорных обязательств Предельная величина затрат Установленные рассчитывается путем деления пределы отнесения определенных нарастающим итогом на затраты (внереализационные с начала налогового периода сумм каждого вида затрат на коэффициент расходы) капитализации (К), который определяется по формулам: - для белорусских организаций, производящих виды подакцизных товаров в налоговом периоде; Предельная величина затрат рассчитывается плательщиком на последнее число налогового периода и на дату составления ликвидационного баланса путем деления определенной нарастающим итогом с начала налогового периода суммы каждого вида затрат по задолженности перед белорусским учредителем (участником) на коэффициент капитализации белорусской организации (Кб), который определяется по формуле: К = (Зк / Кс) / 3, Кб = (Зкб / Ксб), К = (Зк / Кс), - для иных белорусских организаций, где Зкб - задолженность перед где Зк - контролируемая белорусским учредителем задолженность перед иностранным (участником) в налоговом периоде; учредителем (участником) Ксб - собственный капитал в налоговом периоде; белорусской организации, Кс - собственный капитал, соответствующий доле участия соответствующий доле участия белорусского учредителя (участника) иностранного учредителя (участника) в уставном фонде белорусской в уставном фонде белорусской организации на последнее число организации на последнее число налогового периода налогового периода Конечные формулы для расчета общего предела отнесения задолженности на затраты (расходы) по конкретному учредителю (участнику): лимит за налоговый период = 3 х лимит за налоговый период = собственный капитал х доля участия собственный капитал х доля участия иностранного учредителя (участника) белорусского учредителя (участника) Для организаций, производящих подакцизные товары, подлежащие маркировке акцизными марками Республики Беларусь, пиво, пивной коктейль, слабоалкогольные напитки с объемной долей этилового спирта более 1,2 и менее 7 % (слабоалкогольные натуральные напитки, иные слабоалкогольные напитки), вина с объемной долей этилового спирта от 1,2 до 7 %: лимит за налоговый период = собственный капитал х доля участия иностранного учредителя (участника) Значение собственного капитала и доли участия берутся на последнее число налогового периода Обратите внимание! Правила, установленные ст.1311 НК, не применяются банками, страховыми организациями и организациями (арендодателями, лизингодателями), у которых сумма арендной платы (лизинговых платежей), полученная в налоговом периоде, по состоянию на последнее число налогового периода превышает 50 % общей выручки организации от реализации товаров (работ, услуг), имущественных прав и доходов от операций по сдаче в аренду (финансовую аренду (лизинг)) имущества. Справочно В России правила «тонкой капитализации» применяются в несколько ином порядке. Статья 269 Налогового кодекса Российской Федерации предусматривает порядок отнесения на затраты процентов по долговым обязательствам перед иностранной организацией, прямо или косвенно владеющей более чем 20 % уставного капитала российской организации налогоплательщика, либо по долговому обязательству перед российской организацией, признаваемой в соответствии с законодательством Российской Федерации аффилированным лицом указанной иностранной организации, а также по долговому обязательству, в отношении которого такое аффилированное лицо и (или) непосредственно эта иностранная организация выступают поручителем, гарантом или иным образом обязуются обеспечить исполнение долгового обязательства российской организации. Предел отнесения на затраты не различается для обязательств перед иностранными и российскими учредителями и составляет тройной размер собственного капитала, а для банков и организаций, занимающихся исключительно лизинговой деятельностью, - размер собственного капитала, увеличенный в 12,5 раз. Сумма, превышающая предел отнесения на затраты, приравнивается в целях налогообложения к дивидендам, которые облагаются соответствующим налогом. Таким образом, в России свои особенности «тонкой капитализации» как по видам контролируемых расходов (только проценты по долговым обязательствам, как было в Беларуси до 2015 г.), так и по налоговым последствиям в отношении суммы, не относимой на затраты (это не только вопросы налога на прибыль у источника выплаты, но и налог на дивиденды у получателя). Кроме того, иные правила применяются в отношении банков и лизинговых организаций: они не получают полного «освобождения» от применения нормирования контролируемых затрат, а лишь используют более высокие пределы отнесения сумм задолженностей на затраты. Рекомендации Как видим, рассматриваемый институт достаточно сложный, а последствия нарушения правил «тонкой капитализации» серьезные. В связи с этим организации должны наладить свою работу таким образом, чтобы не допустить нарушения законодательства. Это требует усилий не только бухгалтерской службы, непосредственно обеспечивающей исчисление налогов, но и других специалистов организации. При организации такой работы можно учитывать следующие рекомендации. Во-первых, при формировании групп ответственных лиц необходимо точно определить тех, кто имеет отношение к сделкам. Это могут быть финансовые, маркетинговые и другие службы (непосредственно реализующие проекты по привлечению финансирования, услуг внешних консультантов и др.), юристы (как ответственные за разработку (экспертизу) проектов договоров), специалисты бухгалтерской службы (занимающиеся исчислением налогов), лицо из числа руководителей (курирующее проект в целом). Во-вторых, организация должна тщательно и непрерывно вести учет взаимозависимых лиц. Это может быть как законодательно прописанная для хозяйственных обществ процедура учета аффилированных лиц, так и установленные юридическими лицами иных организационно-правовых форм собственные правила и процедуры, позволяющие определить круг лиц, отношения с которыми подпадают под критерии взаимозависимости, установленные ст.301 НК. Перечни таких лиц не должны оказаться просто составленными и неиспользуемыми в работе списками, а должны быть доступны всем работникам, участвующим в процессе разработки и визирования договоров, а также исчисления налогов по контролируемым операциям. С помощью программных средств можно обеспечить работу своеобразных профилей риска, которые позволят автоматизировать работу по выявлению хозяйственных операций, требующих особого внимания и учета в части выполнения правила «тонкой капитализации». В-третьих, необходимо определить круг рисковых с налоговой точки зрения договорных форм (видов обязательств), которые также должны постоянно находиться на контроле и (или) быть включены в системы работы с профилями риска. В-четвертых, в течение налогового периода необходимо контролировать состояние показателей, влияющих на определение предельных сумм отнесения контролируемых задолженностей на затраты, чтобы при необходимости повлиять на принимаемые решения и совершаемые транзакции и не выйти за установленные пределы. Это может быть, например, отсрочка принятия решения о распределении прибыли с целью сохранения размера собственного капитала или отсрочка приобретения услуг, относящихся к контролируемым.