ТЕМА 3. ОЦЕНКА СТОИМОСТИ ПРЕДПРИЯТИЯ НА ОСНОВЕ ДОХОДНОГО ПОДХОДА МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ

реклама

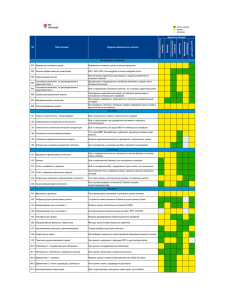

МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE ТЕМА 3. ОЦЕНКА СТОИМОСТИ ПРЕДПРИЯТИЯ НА ОСНОВЕ ДОХОДНОГО ПОДХОДА После изучения вы сможете получить представление: o взаимосвязи доходности, риска и рыночной стоимости предприятия; о сущности и областях применения метода капитализации доходов для оценки рыночной стоимости предприятия. oб основных типах и методах формирования прогнозных денежных потоков при оценке бизнеса методом дисконтированных денежных потоков; o применении показателя стоимости капитала в качестве ставки дисконтирования денежных потоков для инвестированного капитала; o расчете стоимости собственного капитала закрытых компаний методом кумулятивного построения или модели оценки капитальных активов; o порядке расчета дисконтированных денежных потоков для прогнозного и остаточного периода и оценке на их основе рыночной стоимости компании Оглавление 3.1. Оценка стоимости предприятия методом капитализации доходов 3.2. Определения стоимости предприятия методом дисконтирования будущего дохода предприятия 3.3. Учет рисков при дисконтировании денежных потоков 3.3.1. Стоимость заемных средств 3.3.2. Стоимость собственного капитала 3.4. Расчет стоимости предприятия на базе дисконтированных денежных потоков 3.5. Учет инфляции при использовании метода дисконтированных денежных потоков 3.1. Оценка стоимости предприятия методом капитализации доходов Метод капитализации доходов применяется в том случае, если компания имеет или имела в ретроспективе 3-5 лет устойчивые сопоставимые доходы и у оценщика есть достаточные основания для предположения, что данные доходы будут сохранены и в будущем. Главным при этом является четкое определение будущих доходов, влияющих на стоимость бизнеса. Наиболее часто будущие доходы рассматриваются как прогнозируемая чистая прибыль. В этом случае капитализация потенциальной прибыли является концептуально простым подходом с использованием двух переменных, одна из которых – потенциальная, чистая прибыль Е, а другая – среднерыночная доходность акций компаний данной отрасли – Ккап 1 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Расчет рыночной стоимости 100% пакета акций компании (РСП) в случае прогнозирования устойчивого уровня получаемой чистой прибыли определяется с использованием формулы расчета бессрочного аннуитета на основе предположения, что в будущем величина получаемой чистой прибыли останется неизменной: где: НФА –стоимость нефункциональных активов компании, т.е. активов, не принимающих участие в производственной деятельности компании, но находящихся на балансе компании и обладающих реальной ликвидностью. В случае если в течение прогнозируемого периода предполагается умеренный постоянный прирост чистой прибыли компании, то рыночная стоимость компании рассчитывается по формуле Гордона: где – компании. коэффициент умеренного ежегодного прироста чистой прибыли Очевидно, что в данном случае величина не должна превышать ставки доходности акций, поэтому под умеренным ростом, как правило, понимается ежегодный прирост чистой прибыли на уровне 3-5%. Вместе с тем при выборе показателя чистой прибыли в качестве капитализируемой базы следует ответить на вопрос: насколько при определении рыночной стоимости компании покупатели и продавцы исходят именно из величины чистой прибыли? Так, для компании, владеющей преимущественно недвижимостью (здания, сооружения, машины, оборудование), стоимость которой по балансу уменьшается, более предпочтительным будет показатель денежного потока, чем чистая прибыль, т. к. при использовании косвенного метода расчета показателя денежного потока отражаются и балансовые начисления, т. е. амортизация. При оценке стоимости неконтрольных (миноритарных) пакетов в качестве прибыли рассматриваются суммы выплаченных дивидендов. В этом случае рыночная стоимость акций в составе миноритарного пакета определяется на основе капитализации дивидендов по коэффициентам дивидендной отдачи сопоставимых открытых компаний. Подход капитализации на основе показателя выручки от реализации может считаться укороченным вариантом подхода капитализации будущих доходов, поскольку обычно предполагается, что в конкретной области бизнеса определенный уровень выручки способен обеспечить определенный уровень прибыли. На основе капитализации выручки от реализации строится метод отраслевых соотношений, который используется для ориентировочных оценок стоимости компаний. Опыт западных оценочных фирм показывает, что: рекламные агентства и бухгалтерские фирмы продаются соответственно за 0,7 и 0,5 годовой выручки; салоны красоты: от 0,25 – 0,7 от суммы годовой выручки + стоимость оборудования и запасов; 2 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE рестораны и туристические агентства: соответственно 0,25 – 0,5 и 0,04 – 0,1 от валовой выручки; заправочные станции: 1,2 – 2,0 от месячной выручки; страховые агентства: 1,0 – 2,0 от годовых сборов; машиностроительные компании: 1,5 – 2,2 от суммы чистой дохода и стоимости запасов. «Золотое правило» оценки рыночной стоимости компаний для достаточно большого числа отраслей гласит: покупатель не заплатит за компанию более 4кратной величины среднегодовой прибыли до налогообложенияы. Чаще всего для оценки принимаемой в расчет потенциальной величины чистой прибыли выбирается ретроспективный период в пять лет. При этом общий смысл состоит в том, что применительно ко многим компаниям анализ результатов деятельности за последние пять лет вполне достаточен для выявления некоторой устойчивой тенденции. Однако этот период не настолько продолжителен, чтобы ретроспективные данные не соответствовали бы сегодняшним условиям или операциям компании. Оценщику следует отходить от обычного пятилетнего ретроспективного периода в той мере, в какой данное базовое допущение теряет силу. Например, если три года назад в деятельности компании произошли кардинальные изменения, то более уместным будет принять во внимание данные только за этот трехлетний период. Большое значение для повышения надежности расчетов имеет проведение комплексного анализа финансового состояния оцениваемого предприятия, оценки его финансовой устойчивости, деловых и финансовых рисков на основе построения и сравнительного анализа финансовых коэффициентов. 3.2. Определения стоимости предприятия методом дисконтирования будущего дохода предприятия Метод дисконтирования денежных доходов используется в случаях, когда: ожидается, что будущие уровни доходов компании будут существенно отличаться от текущих; можно обоснованно оценить будущие денежные доходы компании; прогнозируемые показатели объемов чистой прибыли компании являются положительными величинами для большинства прогнозных лет; ожидается, что показатель объемов чистой прибыли компании в последний год прогнозного периода будет положительной величиной; компания представляет собой новое предприятие и не имеет достаточной ретроспективной истории. Методологической основой оценки бизнеса является оценка настоящих и будущих доходов компании. Что приобретает покупатель, покупая компанию или долевое участие в компании? Управление? Рынки? Технологический опыт? Продукцию? Хотя каждая из перечисленных позиций может иметь отношение к ответу на данный вопрос, в действительности же покупается поток будущих чистых доходов. Таким образом, проблема, которую необходимо решить при проведении оценки как приобретаемой компании, так и во многих других случаях, состоит в прогнозировании будущих чистых доходов и оценки их текущей стоимости. Существуют следующие источники доходов от долевого участия в компании: 3 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE 1. Чистая прибыль или денежные поступления: o от операций; o от инвестиций (полученный процент и/или дивиденды). 2. Продажа или залог активов/ 3. Продажа долевого участия в компании. Поэтому при любом подходе к оценке центральной задачей (с финансовой точки зрения) должно стать количественное определение тех доходов, которые могут быть получены участником компании из одного или нескольких перечисленных источников. Кроме того, на заключение о стоимости обыкновенных акций могут влиять такие факторы, как: 1) размер оцениваемой доли - контрольный или неконтрольный (миноритарный) пакет; 2) голосующие права; 3) ликвидность акций; 4) положения, ограничивающие права собственности; 5) специальные привилегии, связанные с собственностью или управлением. Ключевой внешней переменной в процессе оценки является стоимость капитала (WACC), рассматриваемая как уровень требуемого дохода, необходимого для привлечения инвестиций в оцениваемую компанию, которая зависит от общего уровня процентных ставок и рыночной премии за риск. Любое приобретение акций или участий в компании вне зависимости от того, оплачивается ли оно ценными бумагами, наличными деньгами или имущественными вкладами, является инвестициями, т. е. платежом за поток будущих чистых доходов. Таким образом, модель дисконтирования, традиционно используемая при оценке закупаемого оборудования, освоения новой продукции или технологии, в равной степени применима при оценке стоимости покупаемых пакетов акций или долей участия в компании. Будущие чистые доходы, подлежащие оценке и дисконтированию к текущей стоимости, могут быть представлены разными показателями. Как правило, на практике используются следующие показатели чистая прибыль; в этом случае используется метод дисконтированной будущей прибыли (disc o unted futur e earning - DFE); денежный поток, как разница между прогнозируемыми поступлениями и выплатами денежных средств компании; тогда метод будет называться методом дисконтированного денежного потока (disc o unted cash flow – DCF). В любом случае важно четко определить дисконтируемый поток будущих чистых доходов и выбрать соответствующую ему ставку дисконта. Подход к оценке с точки зрения дисконтированных будущих денежных потоков (DCF) применяется достаточно часто при слиянии и поглощении, включая различные случаи оценки контрольных и неконтрольных пакетов акций, при условии, что оценка будущего денежного потока является надежной, а выбранная ставка дисконта соответствует данному потоку и конкретной цели оценки. Для того, чтобы перевести процесс дисконтирования на язык конкретных цифр, необходимо количественно определить: 1. сумму ожидаемого будущего денежного потока или сумму потока прибыли; 2. соответствующую ставку дисконта. Прогнозирование будущего денежного потока или прибыли является основой процесса оценки и требует досконального знания комплекса факторов, влияющих на объект инвестиций. 4 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Предварительным этапом для компании, рассматриваемой в качестве объекта покупки, является план деятельности компании, по крайней мере, на пять предстоящих лет, даже если для его разработки потребуется привлечение внешних консультантов. Оценка различных параметров, проводимая при прогнозировании объема продаж, оптовых и розничных цен, стоимости сырья и материалов, производственных, административных и коммерческих расходов, уровня конкуренции, должна проводиться привлекаемыми оценщиком внутренними и внешними специалистами по различным видам деятельности оцениваемой компании (прежде всего по маркетингу закупок и продаж, организации и технологии производства). Роль специалиста-оценщика заключается в том, чтобы инициировать и осуществлять координацию различных направлений подобного анализа. Сценарный подход, предполагающий получение набора прогнозных оценок будущих доходов и расходов по каждому будущему году, заключается в том, что оценщики определяют: оптимистичную оценку (в данном случае, максимальную прибыль или денежный поток, который компания может получить при наиболее благоприятных условиях); вероятную оценку (наиболее вероятная прибыль или денежный поток); пессимистическую оценку (сколько компания может потерять или получить при наихудшем стечении обстоятельств). Располагая данными оценками, аналитик может рассчитать средневзвешенный доход по каждому году с помощью одного из следующих методов. 1. Для каждой вероятности. Оценка из прогнозных оценок устанавливается коэффициент Вероятность Доход Пессимистическая 0,25 * $ 800.000 = $ 200.000 Наиболее вероятная 0,50 * 1.000.000 = 500.000 Оптимистическая 0,25 * 1.400.000 = 350.000 Средневзвешенная 1,00 1.050.000 2. Альтернативный вариант расчета взвешенной величины оценочной прибыли: где E – оценочная прибыль (взвешенная); a – наиболее пессимистическая оценка будущего уровня прибыли; m – наиболее вероятная оценка будущего уровня прибыли; b – наиболее оптимистичная оценка будущего уровня прибыли. Используя уже приведенный выше пример, получаем: Оба расчета носят субъективный характер и во многих случаях могут оказаться слишком упрощенными. 5 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Общепринятым подходом является составление прогнозов денежного потока (прибыли) на каждый из первых пяти лет прогнозного периода. Далее принимается допущение о равномерном, неограниченном во времени потоке чистых доходов (прибыли) для последующего остаточного периода. Важным аспектом прогнозирования будущих денежных потоков является учет возврата процентов и погашение долгосрочных обязательств. Если в течение прогнозного периода предусматривается привлечение и возврат долгосрочных обязательств (кредитов и займов), то рассчитывается так называемый денежный поток для собственного капитала или чистый денежный поток, «очищенный» от обязательств по выплате процентов и погашению кредитов DCFск. Если в течение прогнозного периода привлечение или возврат долгосрочных обязательств не планируется, (например, на момент расчета компания выпустило и разместило облигационный заем со сроком возврата через 15 лет), то при расчете денежного потока не учитывается погашение долговых обязательств и выплачиваемых по ним процентов. В результате рассчитывается так называемый бездолговой денежный поток, т.е. денежный поток для всего инвестированного капитала компании DCFкп.. Порядок расчета денежных потоков представлен на рис 3.1. 6 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Рис. 3.1. Расчет денежных потоков для собственного и инвестированного капитала. Исходя из этого, ставка дисконта, выбираемая для расчета дисконтированных денежных потоков для собственного капитала, определяется как ожидаемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска. Это будет та ожидаемая ставка дохода на капитал, которая и побудит инвесторов вложить свои средства. В качестве ставок дисконта в оценке бизнеса используются: стоимость капитала (WACC) — средневзвешенная цена, которую компания уплатила за денежные средства, использованные для формирования своего капитала – для дисконтирования денежного потока для инвестированного капитала; ставка доходности собственного капитала (Rck), рассчитанная для оцениваемой компании – для дисконтирования денежного потока для собственного капитала. 7 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE 3.3. Учет рисков при дисконтировании денежных потоков Дисконтирование денежных потоков проводится с целью учета рисков вложения и обеспечения необходимого уровня доходности инвестиций, учитывающих степень вариабельности дохода, который может быть получен благодаря владению пакетом акций или долей участия в компании. Государственные ценные бумаги, как правило, обладают относительно небольшим риском, поскольку вариация дохода по ним практически равна нулю. Обыкновенная же акция любой компании представляет значительно более рисковый актив, поскольку доход по такого рода вложениям может ощутимо варьироваться с учетом отраслевой принадлежности и конкретных аспектов деятельности компании. Существуют различные определения понятия «риск». Так, в наиболее общем виде под риском понимают вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Можно сформулировать и более детализированные подходы к определению этого понятия. В частности, риск может быть определен как уровень определенной финансовой потери, выражающейся в: а) возможности не достичь поставленной цели; б) неопределенности прогнозируемого результата; в) субъективности оценки прогнозируемого результата. Таким образом, ставка дисконта, выбираемая для расчета дисконтированных денежных потоков, определяется как ожидаемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска. Это будет та ожидаемая ставка дохода на капитал, которая и побудит инвесторов вложить свои средства. В качестве ставок дисконта в оценке бизнеса используется такое понятие как стоимость капитала (WACC), которая представляет собой средневзвешенную цену (выраженную в процентах или доле единицы), которую компания уплатила за денежные средства, использованные для формирования своего капитала. Средневзвешенная цена определяется соотношением заемного и собственного капиталов в пассивной части баланса и рассчитывается по следующей формуле: (WACC) = (%)(1 – НЕ)*ДО/КП + Rck * CK/КП, где: (WACC) – выраженная в долях единицы или процентах средневзвешенная стоимость капитала предприятия; (%) – проценты, выплачиваемые предприятием за привлеченные долгосрочные обязательства; Н Е - ставка налога на прибыль / 100%; ДО – сумма долгосрочных обязательств предприятия; КП – капитал предприятия рассчитывается обязательств и собственного капитала предприятия; R ck – стоимость собственного капитала; 8 как сумма долгосрочных МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE CK – собственный капитал предприятия. Таким образом, стоимость существующего капитала предприятия - это цена, уплаченная за капитал в прошлом. Предельная цена – это цена, по которой предприятие должно будет уплатить за воспроизводство этой структуры при нынешних условиях фондового рынка. В качестве ставок дисконта в оценке бизнеса используются: стоимость капитала (WACC) - средневзвешенная цена, которую компания уплатила за денежные средства, использованные для формирования своего капитала – для дисконтирования бездолгового денежного потока (денежного потока для инвестированного капитала); ставка доходности собственного капитала Rck, рассчитанная для оцениваемой компании – для дисконтирования денежного потока для собственного капитала. 3.3.1. Стоимость заемных средств Заемный капитал существует в двух главных формах – долгосрочные ссуды и облигации. Инвестор, предоставляющий долговременную ссуду, желает получить доход в форме процента, учитывающего кроме производственного и финансового рисков риск неликвидности долга предприятия. Неликвидность является большим риском для инвестора, чем для держателей акций, поскольку не существует финансовых рынков, где можно продать обычные ссуды. Поэтому в обычных условиях за долгосрочные ссуды требуют более высоких процентов, чем за краткосрочные ссуды, погашаемые за счет текущей деятельности предприятия. В связи с тем, что сумма долгосрочного долга погашается за счет свободных денежных средств предприятия (амортизации и нераспределенной части чистой прибыли), финансово-кредитные организации в Договорах о ссудах, как правило, оговаривают определенные правила ведения финансовой деятельности предприятия, устанавливающие ограничения действий заемщика, которые могут привести к нарушению условий погашения ссуды (требования целевого использования заемных средств, поддержания определенных соотношений между краткосрочными обязательствами и оборотными активами, проведения определенной политики выплаты дивидендов). Если условия нарушаются, то кредитор может объявить об аннулировании ссуды и предпринять меры по возврату ссуды. С целью снижения кредитного риска используется более предпочтительная форма долгосрочного кредитования – выпуск предприятием облигационных займов. Облигации – долгосрочные ценные бумаги, которые предприятие выпускает для инвесторов в обмен на их капитал. Для российских предприятий максимальный объем облигационного займа, в соответствии с действующим законодательством, составляет 25% от уставного капитала после двух лет функционирования. Предприятия, выпускающие облигации, выплачивают инвесторам определенный процент (купонный платеж) от первоначальной стоимости облигаций до тех пор, пока они держат эти облигации или до срока платежа по облигациям. Выплата по купонам почти всегда производится по фиксированной 9 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE процентной ставке, установленной в момент выпуска (по большинству облигаций выплаты производятся 2 раза в год). Облигации погашаются в сроки, назначаемые выпускающим их предприятием. Средний срок погашения облигационных займов от 5 до 30 лет. Ставки процента или ставки купонного дохода остаются фиксированными в течение срока данного выпуска. Погашение происходит по первоначальной стоимости. Доход, выплачиваемый на облигацию, называется доходом до срока погашения. Инвесторы требуют доходов, соизмеримых с предоставляемым обеспечением и риском деятельности предприятий, выпускающих облигации. В соответствии со степенью кредитных рисков облигационные займы делятся на 9 классов. Облигации с наименьшим риском – класс ААА, по которым выплачиваются, соответственно, самые низкие доходы. Другой класс ССС – самый высокий риск и самые высокие доходы, так называемые мусорные облигации. Классность определяется кроме рыночной репутации предприятия учетом обеспечения их ликвидности. Наиболее приоритетный облигационный займ, который может издать предприятие, – долговые ценные бумаги, выпущенные под залог высоколиквидной недвижимости (ипотеки). Они приближены к правительственным облигациям в смысле платежеспособности, как правило, они выпускаются на очень долгосрочный период окупаемости – от 15 до 25 лет. Как и для правительственных облигаций, фактическая выплата заимствованного капитала будет произведена в заранее установленный день в будущем. Обеспечение активами бывает трех видов: конкретные активы, т. е. определенное здание; общие активы, т. е. все активы компании подлежат продаже с целью досрочного погашения займа, если их стоимость упадет ниже установленного уровня; комбинированные активы, т. е. выбирается, например, ряд зданий в качестве обеспечения долгосрочных обязательств. Несмотря на то, что предприятие будет технически владеть этой собственностью, держатели долговых ценных бумаг будут иметь такие права, которые не позволят ему продать это здание без их разрешения. В этом случае предприятие сможет продать или обменять здания для своего пользования без согласия держателей ценных бумаг, но при этом должна быть предварительная договоренность о том, что предприятие приобретет другие здания таким образом, чтобы стоимость «пакета» зданий в целом не упала ниже определенного уровня. Кроме того, при выпуске большинства долговых ценных бумаг существует требование назначения попечителя (доверенного лица, охраняющего интересы держателей долговых ценных бумаг), который бы постоянно представлял независимые оценки стоимости структурных активов и нес единоличную ответственность перед держателями долговых ценных бумаг. Данные займы имеют сильную юридическую защищенность, при которой даже в случае банкротства предприятия залоговая недвижимость не попадает в конкурсную массу и используется исключительно на погашение обязательств по займу. 10 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Обеспеченные заемные ценные бумаги (облигации) используются для заимствования средств на средней и долгосрочной основе, имеют фиксированную или плавающую процентную ставку выплат по купонам. В данном случае кредиторы также будут рассчитывать на то, чтобы их ссуды были обеспечены активами. В этом случае может быть применено обеспечение конкретными или комбинированными активами, но, скорее всего, будет использовано обеспечение общими активами. Ипотечные ценные бумаги могут издаваться только под здания, которые могут простоять не менее 30 лет и находятся в хорошем состоянии. Во-вторых, кредиторы получают настолько твердые юридические гарантии, что заемщику обычно разрешается выплачивать более низкую процентную ставку, чем при выпуске обеспеченных заемных ценных бумаг. Поскольку эти займы имеют гарантированное обеспечение активами, то в случае неспособности компании к выполнению своих финансовых обязательств, в первую очередь выплаты будут производиться именно по этим обязательствам, а вопрос о выплате оставшихся после этого средств другим кредиторам будет рассматриваться только после полного удовлетворения требований держателей обеспеченных заемных ценных бумаг. Необеспеченные заемные ценные бумаги (облигации) производятся на среднеи долгосрочной основе и имеют фиксированную или плавающую процентную ставку купонов. Они отличаются от предыдущих тем, что обеспечением являются не какие-либо конкретные активы, а просто заверение в том, что заемщик (предприятие) имеет активы, стоимость которых может держаться выше определенного порога, при условии, что эти активы уже не используются в качестве обеспечения какого-либо другого займа. Необеспеченные заемные ценные бумаги (облигации) производятся на среднеи долгосрочной основе и имеют фиксированную или плавающую процентную ставку купонов. Они отличаются от предыдущих тем, что обеспечены только стоимостью активов. При этом обеспечением являются не какие-либо конкретные активы, а просто заверение в том, что заемщик (предприятие) имеет активы, стоимость которых может держаться выше определенного порога, при условии, что эти активы уже не используются в качестве обеспечения какого-либо другого займа. Основное отличие необеспеченных заемных ценных бумаг от других долговых ценных бумаг заключается в том, что если стоимость активов компании (на какомлибо этапе) оценивается ниже установленного порога, то держатели этих заемных ценных бумаг будут иметь право только на часть активов или ценностей, которые могут иметься у заемщика, и будут рассматриваться наравне с любыми другими физическими и юридическими лицами, должником которых является эта предприятие. Поэтому при издании таких облигационных займов кредиторы будут рассчитывать на получение более высокой процентной ставки по сравнению с той, которую они получили бы при вложении средств в ценные бумаги двух выше - рассмотренных категорий. Конвертируемые необеспеченные заемные ценные бумаги (облигации) весьма схожи с необеспеченными заемными ценными бумагами за исключением того, что держатель имеет право конвертировать их в любой другой класс акций (как правило, в обыкновенные акции) на заранее определенных условиях. Процентная ставка по ним будет ниже, чем по необеспеченным заемным ценным бумагам, поскольку держателю предоставляется возможность получить прибыль от другого финансового продукта. 11 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE По всем этим облигационным займам могут совершаться торговые операции на бирже, т. е. облигации являются ценной бумагой и имеют хождение на фондовом рынке. Биржевая (рыночная) стоимость облигации является функцией от соотношения купонного дохода и средней ставки дохода. Денежный поток в этом случае складывается из одинаковых по годам поступлений СF и нарицательной стоимости облигации F, выплачиваемой в момент погашения T. Рыночная стоимость облигации рассчитывается по следующей формуле: где PV - текущая рыночная цена облигации; r – среднерыночная ставка доходности по данному классу облигаций на момент расчета; n – количество лет, оставшихся до погашения облигации Пример. Оценить текущую стоимость облигации нарицательной стоимостью 100 тыс. руб., купонной ставкой 15% годовых и сроком погашения через четыре года, если рыночная норма дохода 10%. Процент по облигации выплачивается дважды в год. Денежный поток в данном случае можно представить восемью периодами. В каждом из первых семи периодов денежные поступления составляют 7,5 тыс. руб. (100 * 15% : 2 : 100%), в последнем периоде помимо 7,5 тыс. руб. инвестору причитается еще нарицательная стоимость облигации. Поскольку рыночная норма дохода составляет 10%, коэффициент дисконтирования в расчете на полугодовой период составит 5%. Дисконтирующий множитель для t = 8 и r = 5% равен 6,463. Таким образом: PV = 7,5*6,463 + 100/(1,05) 8 = 116,2 тыс. руб. Именно по такой цене данные облигации стали бы продаваться на рынке ценных бумаг. Легко заметить, что текущая стоимость облигации в значительной степени зависит от рыночной нормы дохода (т.е. средней нормы альтернативных инвестиций в ценные бумаги такого же класса). Так, если в примере рыночная норма дохода была бы 18%, то текущая рыночная цена облигации составила: PV = 7,5*6,463 + 100/(1,09) 8 = 91,7 тыс. руб. Таким образом, можно сделать следующие выводы относительно поведения цены облигации на рынке ценных бумаг: 1. если рыночная норма дохода превосходит фиксированную купонную ставку, облигация продается со скидкой (дисконтом), т. е. по цене ниже номинала; 2. если рыночная норма дохода меньше фиксированной купонной ставки, облигация продается с премией, т. е. по цене выше номинала (разница между рыночной стоимостью и номиналом носит название «ажио»); 3. если рыночная норма дохода совпадает с фиксированной купонной ставкой, облигация продается по нарицательной стоимости; 12 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE 4. рыночная норма дохода и текущая цена облигации с фиксированной купонной ставкой находятся в обратно пропорциональной зависимости — с ростом (убыванием) рыночной нормы дохода текущая цена такой облигации убывает (возрастает). Показатель нормы рыночного дохода для облигаций определенного класса рассчитывается отношением среднегодового дохода (годовой процент плюс часть разницы между нарицательной стоимостью и рыночной ценой) к средней цене и дает приблизительную оценку показателя r – рыночной нормы дохода: где YTM – норма рыночного дохода облигации; Т - число лет, оставшихся до ее погашения. Достоинством показателя YTM является возможность использования его в сравнительном анализе при выборе вариантов инвестирования в те или иные облигации. Пример. Рассчитать норму дохода облигации нарицательной стоимостью 100 тыс. руб. с годовой купонной ставкой 9%, имеющей текущую рыночную цену 84 тыс. руб., облигация будет приниматься к погашению через 8 лет. Таким образом, приблизительная рыночная доходность данной облигации составляет 12%. В финансовом анализе также используется показатель текущей доходности, под которым понимается отношение дохода, получаемого ежегодно по купонной ставке, к фактическим затратам на приобретение облигации: где: РC - текущая доходность, %; N - номинальная стоимость облигации; PV - текущая рыночная стоимость облигации; Rk - купонная ставка, %. Так, в составит: условиях предыдущего примера текущая доходность облигации РС = (100 * 9%) : 84 = 10,7 % Из данного примера видно, что: 1. показатель текущей доходности является переменной величиной, зависящей от положения данной облигации на рынке ценных бумаг; 2. этот показатель обратно пропорционален рыночной цене облигации. 13 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Показатель текущей доходности дает искаженную оценку реальной доходности облигации, поскольку в этом случае не учтен доход владельца облигации, полученный от приобретения облигации с дисконтом. Предприятия, как правило, определяют условия выкупа облигаций, которые позволяют выкупить обязательства по их рыночной или номинальной стоимости, если рыночная стоимость облигации достигает определенной величины, что и используется предприятием, если происходит рост цены на облигации, связанной с превышением купонного дохода над среднерыночным доходом по данным ценным бумагам, если есть тенденция к повышению, этого соотношения. В этом случае предприятию выгоднее «погасить свои облигации» и выпустить новые за более «дешевую» цену, то есть провести реструктуризацию своей долгосрочной задолженности, что обязательно должно учитываться оценщиком при расчете стоимости капитала. Досрочный выкуп может производиться как добровольно, так и принудительно. Когда в условиях выпуска облигаций присутствует оговорка их обязательного выкупа, рынок препятствует оценке облигаций сверх цены выкупа, однако может и не преуспеть в этом. Погашение (выкуп) облигаций проводится разными способами: — после специальная погашения; прохождения определенного срока составляется схема выплат в специальные фонды — фонды — предприятия с высоким рейтингом кредитоспособности имеют возможность отказаться от формирования фондов погашения и произвести выкуп облигаций за счет одного большого разового платежа – «воздушный шар». Стоимость привлеченных средств, какую бы форму они не имели, с учетом выплаты процентов по кредитам из прибыли до налогообложения, рассчитывается по следующей формуле: Стоимость долга = (1 — ставка налога) * уровень %. Например: размер выплачиваемых процентов за год по облигационному займу составляет 10%; стоимость долга = (1 — 0,35) * 0,1 = 0,065. 3.3.2. Стоимость собственного капитала Требуемая доходность собственного капитала Rck определяется расчетом премии за риск. Премия за риск — это доход, требуемый инвесторами сверх того уровня, который могут принести вложения, свободные от риска, например, государственные ценные бумаги. Для определения стоимости собственного капитала существует два подхода, базирующихся на оценке риска вложения средств: — метод кумулятивного построения; — модель оценки капитальных активов (САРМ). 14 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Определение стоимости собственного капитала предприятия кумулятивного построения производится следующим образом: методом определяется уровень безрисковой ставки дохода по государственным ценным бумагам; к безрисковой ставке дохода прибавляется ряд премий в качестве компенсации за дополнительный риск, связанный с капиталовложениями в данную компанию по сравнению с безрисковыми инвестициями. Методические указания по определению премий публикуются в специальных журналах, посвященных проблемам оценки бизнеса. Пример расчета требуемой ставки доходности капитала методом кумулятивного построения. (стоимости) собственного Таблица 3.1. Экспертная оценка премий за риск, связанный с инвестированием в конкретную компанию Вид риска Вероятный интервал Ключевая фигура; качество управления/глубина 0-5% Размер компании 0-5% Финансовая компании) структура (источники финансирования 0-5% Товарная/территориальная диверсификация 0-5% Диверсификация клиентуры 0-5% Прибыли: нормы и ретроспективная прогнозируемость 0-5% Прочие риски 0-5% Таблица 3.2. Пример расчета ставки доходности для собственного капитала предприятия Фактор риска Значение % Примечание Безрисковая ставка дохода 6,5 Ключевая фигура 2,0 Компания не зависит от одной ключевой фигуры, отсутствует управленческий резерв Размер компании 0,0 Очень крупная компания, монопольное положение Финансовая структура 5,0 Задолженность компании очень велика (вдвое больше среднеотраслевого уровня) Товарная/территориальная диверсификация 2,0 Компания реализует единственный продукции, имеет выход как внутренний, так и на внешний рынок Диверсификация клиентуры 4,0 В прошлом году на пять наиболее крупных потребителей продукции компании приходилось 80% объема продаж, для 15 занимает вид на МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE самого крупного этот показатель составил 35% Прибыли: нормы ретроспективная прогнозируемость и Прочие риски Ставка доходности для собственного капитала (до учета странового риска) 3,0 Имеется информация о деятельности компании только за последние два года, что затрудняет прогнозирование 0,0 Риск, связанный с характером деятельности данной компании, отсутствует 22,5 Модель оценки капитальных активов (САРМ) — определяет премию за риск компании, соотнеся ее прошлые доходы или доходы отрасли, в которой она действует, с поведением рынка ценных бумаг в целом. Использование данной модели основывается на долговременном изучении статистики и конъюнктуры рынка акций в течение десятков лет. Для каждого соотношения исчисляется переменная величина В eta — показатель систематического риска, который измеряется коэффициентом ковариации между динамикой доходов или курсов акций на фондовом рынке и динамикой доходов или курсов акций данной фирмы или отрасли в целом. Ковариация — это статистический показатель, который характеризует меру сходства в динамике амплитуды и направлений изменений двух рассматриваемых величин. Предприятия, у которых изменение доходности равно среднерыночному изменению доходности по акциям, обращающимся на рынке, имеют значения Beta = 1,0. Это означает, что изменение доходов или стоимости ее акций в точности соответствует средним условиям рынка. Предприятия, у которых изменение доходности меньше среднерыночного изменения, имеют значения Beta меньше 1 и, соответственно, уровень систематического риска для данных компаний меньше рыночного. Предприятия, у которых изменение доходности больше, чем на рынке, имеют значение Beta больше 1 и, соответственно, уровень систематического риска для данных компаний больше рыночного. Важным свойством показателя Beta является свойство кумулятивности, что позволяет определить показатель Beta как для отдельных отраслей, так и для инвестиционных портфелей ценных бумаг. Основные допущения для САРМ заключаются в том, что инвесторы требуют: 1) более высокий доход от акций, чем свободных от риска вложений; 2) этот более высокий доход равен мере опасности того, что падение курса или доходности акций данного предприятия может быть большим, чем в среднем на рынке. Стоимость собственного капитала по методу модели оценки капитальных активов определяется следующим образом: Rck = r + Beta (R – r), где r — безрисковая ставка дохода; 16 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE Beta — коэффициент бета для данной компании или отрасли; R — среднерыночная ставка дохода. Таким образом, при определении ставок доходности собственного капитала для закрытых компаний (или небольших открытых компаний) применяется формула: Rck = + Beta (R – r) + S1 + S2 + C, где r — уровень доходности безрисковых вложений; Beta (R – r) — премия за риск вложения в данную отрасль деятельности; S1 + S2 + C — премии за риск вложения в данное конкретное предприятие, учитывающие размер, характер бизнеса и страну, в которой работает предприятие 3.4. Расчет стоимости предприятия на базе дисконтированных денежных потоков Дисконтированный денежный поток компании представляет собой сумму дисконтированного денежного потока прогнозного периода ( PVпрогн.) и дисконтированного денежного потока остаточного периода (PVост): DCF =PVпрогн + PVост. Дисконтированный денежный поток прогнозного периода представляет сумму приведенных денежных потоков по годам прогнозного периода. где Т – последний год прогнозного периода. Расчет дисконтированного денежного потока остаточного периода проводится в два этапа. На первом этапе методом капитализации прибыли, по денежному потоку (прибыли) последнего года прогнозного периода определяется стоимость денежного потока (прибыли) остаточного периода, при этом в качестве коэффициента капитализации используется принятая ставка дисконтирования. На втором этапе рассчитывается дисконтированное значение стоимости денежного потока по ставке дисконтирования для последнего года Т прогнозного периода. Рыночная стоимость компании РСП (стоимость 100% пакета акций) при использовании метода дисконтированных денежных потоков определяется следующим образом: при расчете методом дисконтированного бездолгового денежного потока для инвестированного капитала: РСП = DCFкп. – ДО + НФА, где: ДО – сумма долгосрочных обязательств компании, при расчете методом дисконтированного денежного потока для собственного капитала: 17 МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ INTERNATIONAL BANKING INSTITUTE РСП = DCFкп. + НФА. 3.5. Учет инфляции при использовании метода дисконтированных денежных потоков Существует следующее основное инвестиционное правило: если будущие денежные потоки или прибыли предприятия определялись с учетом инфляционных ожиданий, т. е. будущие доходы и расходы рассчитывались в текущих (номинальных) ценах, учитывающих инфляцию, то и ставка дисконта тоже должна учитывать инфляцию – номинальный коэффициент дисконтирования Rн; если будущие денежные потоки или прибыли определялись без учета инфляционных ожиданий, то есть рассчитывались в реальных (постоянных) ценах, не учитывающих инфляцию, то и ставка дисконта не должна учитывать инфляцию – реальный коэффициент дисконтирования Rр. Учет инфляции при определении коэффициентов дисконтирования производится при расчете ставок доходности для собственного капитала по модели оценки капитальных активов (САРМ), а для перерасчета безрисковых ставок дохода, среднерыночных ставок дохода и ставок дохода для собственного капитала из реальных в номинальные и наоборот, используется формула Фишера: где: i – уровень инфляции (100 %). Литература по теме 1. Валдайцев С. В. Оценка бизнеса и управление стоимостью предприятия. – М.: ЮНИТИ-ДАНА, 2001. - (с.6-31). 2. Кальварский Г. В. Оценочная деятельность: определение рыночной стоимости (оценка бизнеса) предприятия: учеб. пособие. - СПб.: Изд-во МБИ, 2004. - (с. 20). 3. Коллер Т., Коупленд Т., Муррин Дж. Стоимость компаний: оценка и управление/ Пер.с англ. – 2-е изд., стер. – М.: ЗАО «Олимп-Бизнес», 2002. - (серия «Мастерство»). - (с.7-22) 4. Организация и методы оценки предприятия (бизнеса): учебник/ Под ред. проф. В. И. Кошкина. - М.: Из-во «ИКФ»Экмос», 2002. - (с. 72-76). 5. Пратт Ш. Оценка бизнеса: Пер. с англ. – М.: Институт экономического анализа Всемирного Банка, 1996. - (с. 5-24). 6. Фишмен Дж., Пратт Ш., Грифитт К. Оценка бизнеса/Пер с англ. - М.; «КВИНТО-КОНСАЛТИНГ», 2000. – 388 с. 18