Лекции по теме 15 File

реклама

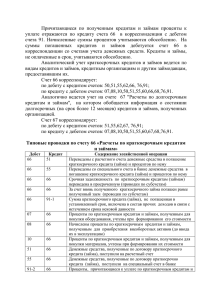

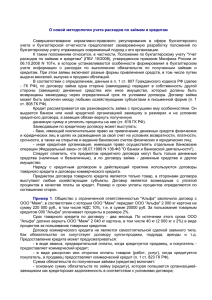

Контент по дисциплине бухгалтерскому учету» «Лабораторный практикум по Тема 15. Учет заемного капитала 1.Цель и задачи Цель изучения темы – систематизировать и закрепить знания, полученные студентами при изучении правил документального оформления и отражения в учете займов и кредитов. Задачи: углубленное изучение положений нормативных документов, определяющих правила документального оформления и отражения в учете операций, связанных с получением займов и кредитов, и затрат по их обслуживанию. углубленное изучение правил документального оформления операций, связанных с получением займов и кредитов и их отражения в учете; углубленное изучение правил отражения в учете затрат, связанных с использованием заемных средств. 2. Оглавление 15.1. Документальное оформление получения займов и кредитов и учет основного долга по займам и кредитам. 15.2. Учет затрат, связанных с использованием заемных средств. 3. Контент 15.1. Документальное оформление получения займов и кредитов и учет основного долга по займам и кредитам. Организация для формирования хозяйственных средств может помимо собственных источников привлекать заемные средства в виде кредитов банка, займов от юридических и физических лиц. Заемные отношения между банком и клиентом по банковскому кредиту оформляются кредитным договором. Кредиторами по кредитному договору могут быть только банки и другие кредитные организации, имеющие соответствующую лицензию ЦБ РФ. Для заключения кредитного договора и получения кредита организация должна представить в банк заявление на получение кредита, к которому прилагаются необходимые документы в зависимости от характера кредитной операции (учредительные документы, баланс организации, технико-экономическое обоснование потребности в кредите, бизнес-план и др.). В случае согласия банка на выдачу кредита организация составляет кредитный договор по установленной банком форме. Предметом кредитного договора могут быть только денежные средства. При этом денежные средства могут быть предоставлены организации только в безналичной форме. Объектами кредитования могут быть любые потребности в финансовых ресурсах. Заемные средства могут быть привлечены ни только путем получения кредита, но и путем получения займа у других организаций. В этом случае заемные отношения между организациями оформляются договором займа. Договор займа считается заключенным с момента передачи денег или вещей заемщику. В соответствии со ст. 816 ГК РФ договор займа может быть заключен путем выпуска и продажи облигаций. В соответствии со ст. 815 ГК РФ заемные отношения по соглашению сторон могут быть оформлены путем выдачи векселя. Порядок учета обязательств организаций по полученным займам, кредитам и выданным заемным обязательствам определен Положением по бухгалтерскому учету «Учет расходов по займам и кредитам», ПБУ15/2008, утв. приказом Минфина России от 02.06.2008 № 107н. Учет краткосрочных кредитов и займов, полученных организацией, ведется на пассивном счете 66 «Расчеты по краткосрочным кредитам и займам». Учет долгосрочных кредитов и займов, полученных организацией, ведется на пассивном счете 67 «Расчеты по долгосрочным кредитам и займам». Запись на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» делается в момент получения денежных средств или других вещей. Основная сумма обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организациейзаемщиком как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре. Суммы полученных организацией кредитов и займов отражаются в учете на основании данных приходных кассовых ордеров, банковских выписок, приходных накладных и других первичных документов Информация о размещенных заемных обязательствах (обеспеченных векселями или облигациями) учитывается на счетах 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» обособленно. Если облигации размещаются по цене, превышающей их номинальную стоимость, то сумма превышения отражается в учете как доходы будущих периодов. Эта сумма затем списывается равномерно в течение срока обращения облигаций на прочие доходы организации. Возврат организацией-заемщиком полученного от заимодавца кредита или займа, включая размещенные заемные обязательства, отражается в бухгалтерском учете заемщика как уменьшение (погашение) кредиторской задолженности. Корреспонденция счетов по учету операций, связанных с получением и возвратом займов и кредитов, приведена в таблице. Корреспонденция счетов по учету операций, связанных с получением и возвратом займов и кредитов № п/п Содержание хозяйственной операции 1. Отражена в учете кредиторская задолженность по полученному кредиту в сумме фактически поступивших на расчетный счет денежных средств Перечислено с расчетного счета банку в погашение задолженности по полученному кредиту Отражена кредиторская задолженность по полученному краткосрочному займу в сумме фактически поступивших денежных средств за размещенные облигации Отражена сумма превышения цены размещенных облигаций над их номинальной стоимостью Отнесена в состав прочих доходов часть суммы превышения цены размещенных облигаций над их номинальной стоимостью (списание производится равномерно в течение всего срока обращения облигаций) 2. 3. 4. 5. Корреспонденция счетов Дебет Кредит 51 66, 67 66, 67 51 51 66 51 98 98 91-1 6. Оплачены с расчетного счета облигации по истечении срока их погашения 66 51 7. Отражена кредиторская задолженность по полученному краткосрочному займу (в сумме фактически поступивших денежных средств) Выдан вексель в обеспечение займа 51 66 66 66 субсчет «Вексел 8. ьные займы» 9. Учтен в составе расходов будущих периодов дисконт по выданному векселю 97 10. Отнесена в состав прочих расходов часть дисконта (списание дисконта производится равномерно в течение всего срока обращения векселя) Произведена оплата векселя, выданного в обеспечение займа 91-2 11. 66 субсчет «Вексельн ые займы» 66 субсчет «Вексел ьные займы» 97 51 15.2. Учет затрат, связанных с использованием заемных средств. Затраты, связанные с использованием заемных средств, отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту). Основной составляющей затрат, связанных с получением и использованием займов и кредитов, являются проценты, причитающиеся к оплате по полученным займам и кредитам. Размер процентов по полученным займам и кредитам и порядок их начисления определяется условиями договора. Порядок отражения процентов на счетах бухгалтерского учета зависит от целей, на которые получены заемные средства. Цели получения и использования кредитов и займов в соответствии с ПБУ 15/2008 подразделяются на две группы: для приобретения, сооружения и изготовления ивестиционного актива; для иных отличных от названных целей. Проценты, причитающиеся к оплате займодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива включаются в стоимость инвестиционного актива или в состав прочих расходов в зависимости от времени их начисления и уплаты. Во всех остальных случаях они признаются прочими расходами. Проценты, причитающиеся к оплате займодавцу (кредитору), включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита). Проценты, причитающиеся к оплате займодавцу (кредитору), включаются в стоимость инвестиционного актива начиная с момента фактического начала работ по созданию инвестиционного актива. В период приостановления приобретения, сооружения и (или) изготовления инвестиционного актива проценты, причитающиеся к оплате займодавцу (кредитору), включаются в состав прочих расходов. Проценты, причитающиеся к оплате займодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем прекращения приобретения, сооружения и (или) изготовления инвестиционного актива. С первого числа месяца, следующего за месяцем принятия инвестиционного актива к бухгалтерскому учету, проценты по займам и кредитам учитываются как прочие расходы организации В соответствии с п.15 ПБУ 15/2008 проценты по причитающемуся к оплате векселю отражаются организацией-векселедателем обособлено от вексельной суммы как кредиторская задолженность. Проценты, начисленные на вексельную сумму, отражаются организацией-векселедателем в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или равномерно в течение предусмотренного векселем срока выплаты полученных взаймы денежных средств. При первом способе проценты по причитающемуся к оплате векселю сразу же после их начисления могут быть включены в состав прочих расходов. При втором способе в целях равномерного (ежемесячного) включения сумм причитающихся заимодавцу процентов по выданным векселям в состав прочих расходов организация-векселедатель может предварительно учитывать их как расходы будущих периодов. Проценты и (или) дисконт по причитающейся к оплате облигации отражаются организацией-эмитентом обособлено от номинальной стоимости облигации как кредиторская задолженность. Для облигаций, аналогично векселям, предусматриваются два способа включения процентов или дисконта в состав прочих расходов. При первом способе проценты или дисконт могут быть сразу же включены в состав прочих расходов. При втором способе в целях равномерного (ежемесячного) включения сумм причитающихся к уплате заимодавцу процентов или дисконта по проданным облигациям в состав прочих расходов организация-эмитент может предварительно учесть указанные суммы как расходы будущих периодов. Корреспонденция счетов по учету затрат, связанных с получением и использованием займов и кредитов, приведена в таблице. № п/п 1. 2. 3. 4. Корреспонденция счетов по учету затрат, связанных с получением и использованием займов и кредитов Содержание хозяйственной операции Корреспонденция счетов Дебет Кредит Начислены проценты за пользование кредитом, не связанным с приобретением инвестиционного актива Начислены проценты за пользование кредитом, полученным для приобретения инвестиционного актива до его принятия на учет Начислены проценты за пользование кредитом, полученным для приобретения инвестиционного актива после его принятия на учет Начислены проценты по причитающемуся к оплате векселю 91-2 66,67 08 66,67 91-2 66,67 91-2,97 66 5. Начислены проценты и (или) дисконт по причитающейся к оплате облигации 91-2,97 66 6. Перечислены проценты за пользование заемными средствами 66,67 51 4. Выводы Организация для формирования хозяйственных средств может помимо собственных источников привлекать заемные средства в виде кредитов банка, займов от юридических и физических лиц. Заемные отношения между банком и клиентом по банковскому кредиту оформляются кредитным договором. При получения займа у других организаций заемные отношения между организациями оформляются договором займа. Договор займа может быть заключен путем выпуска и продажи облигаций. По соглашению сторон заемные отношения могут быть оформлены путем выдачи векселя. Порядок учета обязательств организаций по полученным займам, кредитам и выданным заемным обязательствам определен ПБУ15/2008. Согласно ПБУ 15/2008 учету подлежит основная сумма долга (задолженность) по полученному от заимодавца займу или кредиту и затраты, связанные с использованием заемных средств. Порядок отражения процентов на счетах бухгалтерского учета зависит от целей, на которые получены заемные средства. 5. Вопросы для самопроверки 1. Что является предметом кредитного договора? 2. Что является предметом договора займа? 3. Какие счета бухгалтерского учета предназначены для учета обязательств по полученным кредитам и займам? 4. Какими записями отражаются в учете суммы полученных кредитов и займов и их возврат заимодавцу? 5. Каков порядок учета процентов по кредитам, полученным на приобретение инвестиционных активов? 6. Библиография 1 Гражданский кодекс Российской Федерации (Ч.I – принят ГД ФС РФ 30.11.1994г. в ред. Федерального закона от 09.02.2009 г. №7ФЗ; Ч.II – принят ГД ФС РФ 22.12.1995г. в ред. Федерального закона от 30.12.2008 г. №308-ФЗ). 2 Налоговый кодекс Российской Федерации (Ч.I – принят ГД ФС РФ 16.07.1998г. в ред. Федерального закона от 26.11.2008 г. №224ФЗ; Ч.II – принят ГД ФС РФ 19.07.2000г. в ред. Федерального закона от 30.12.2008 г. №323-ФЗ). 3 Закон РФ «О бухгалтерском учете» от 21.11.1996г. № 129ФЗ (ред. от 30.11.2006г.). 4 Закон РФ «О переводном и простом векселе от 11.03.1997 № 48ФЗ (с учетом последующих изменений и дополнений). 5 Приказ МФ РФ «Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ» от 29.07.1998г. № 34н (ред. от 26.03.2007г.). 6 . Приказ МФ РФ «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению» от 31.10.2000г. № 94н (ред. от 18.09.2006г.). 7 . Приказ МФ РФ «Об утверждении Положения по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ15/08) от 02.06.2008 № 107н. 8 Приказ МФ РФ «Об утверждении Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99)», от 06.05.1999 № 33н. (с учетом последующих изменений и дополнений). 9 . Приказ МФ РФ «Об утверждении Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99)», от 06.05.1999 № 33н. (с учетом последующих изменений и дополнений). 10 Ерофеева В.А., Клушанцева Г.В., Кемтер В.Б. Бухгалтерский учет с элементами налогообложения: Учебник. – СПб.: Издательство «Юридический центр Пресс», 2007. 11 Каморджанова Н.А. Карташова И.В. Бухгалтерский финансовый учет: - СПб.: Питер, 2009 12 Кондраков Н.П. Бухгалтерский учет: Учебник. – М.: ИНФА-М, 2006. 13 Соколов Ю.А Формирование себестоимости продукции в бухгалтерском и налоговом учетах: -:Альфа-Пресс 2005 14 Терехова В.А., Гетьман В.Г. Бухгалтерский финансовый учет: Учебник (ГРИФ) - Издательский дом «Дашков и К», 2009 15 Тумасян Р.З. Бухгалтерский учет: учебно-практическое пособие. – М.: Омега-Л, 2006. 16 Финансовый учет: Учебник/Под ред. Проф. В.Г.Гетьмана.М.: Финансы и статистика, 2008.