Эффективные портфели фьючерсных контрактов

реклама

Эффективные портфели фьючерсных контрактов

Ценовая структура на финансовых и товарных фьючерсных рынках сложнее, чем

на фондовом. Каждый фьючерсный контракт котируется в строго определенных

расчетных единицах. Например, на рынках зерна это цены за бушель, золото и серебро

идут долларах за унцию, процентные ставки в базисных пунктах. Таким образом, перед

выходом на рынок необходимо детальное изучение спецификации на базовый актив.

Ограниченный срок действия контрактов. Обычно фьючерсный контракт живет

около года. На рынке существуют несколько контрактов с различными датами

исполнения. Ограниченный срок жизни контракта вносит определенные коррективы в

методы прогнозирования. Кроме того, постоянное обновление баз данных, по мере

истечения сроков действия старых контрактов, сопряжено с техническими трудностями,

что приводит к дополнительным затратам времени и труда.

Невысокий размер залога. Как уже отмечалось, фьючерсные контракты требуют

внесения залогового обеспечения. Обычно эта сумма не превосходит 10% от стоимости

контракта. В результате небольшие колебания цены в том или ином направлении могут

ощутимо повлиять на состояние счета, которым управляет трейдер. Именно, изменение

цены в ту или иную сторону приведет к тому, что инвестор получит или 10% прибыль

или потеряет свои деньги. Поэтому точка входа и выхода из рынка необходимый элемент

успеха на фьючерсном рынке. Решающую роль приобретают краткосрочные прогнозы.

За исключением тривиальных случаев, не представляющих практического интереса

невозможно оптимизировать несколько критериев (показателей) одновременно.

Невозможно максимизировать прибыль и в тоже время минимизировать риск, точно

также как невозможно разделить пирог так чтобы каждому достался самый большой

кусок. Можно лишь говорить о портфелях, например минимального риска при заданном

уровне ожидаемых доходов или о портфеле максимального дохода при заданном уровне

риска и т.д. В дальнейшем доход означает ожидаемый доход. Далее, предполагается, что

задан лимит на число контрактов в портфеле, т.е. к рассмотрению допускаются портфели,

такие, что Vol(k) N, где N - лимит на объем портфеля.

1.

Портфели максимального и минимального дохода. Портфель максимального

дохода - это портфель, ожидаемый доход которого максимален. Ожидаемый доход такого

портфеля будем обозначать через m*. Такой портфель можно определить как решение

следующей экстремальной задачи:

найти максимум m(k) по k при условии Vol(k) N

Легко понять, что

m* = max {m1, m2, ...., mn}

Портфель максимального дохода определяется следующим образом. Предположим, что

спрогнозированный доход i-й серии максимален по абсолютной величине, т.е. m* = mi.

Тогда, если mi > 0, то открытие по этой серии +N длинных позиций определит портфель

максимального дохода; при этом позиции по остальным сериям не открываются. Если mi

< 0 , то по i-й серии открывается N коротких позиций, а по остальным сериям позиции не

открываются.

В качестве портфеля минимального дохода принимается “пустой” портфель. Ему

соответствует нулевой доход. Таким образом, доходы всевозможных портфелей за

заданный промежуток времени лежат в коридоре [0, m*].

2.

Портфель минимального риска при заданном уровне дохода. Как правило,

максимальным доходам соответствуют большие риски возможных потерь. Его можно

существенно уменьшить за счет правильной диверсификации портфеля. Платой за это

будет уменьшение дохода. Портфель минимального риска при заданном уровне дохода

определяется как портфель риск, которого минимален среди всех портфелей,

удовлетворяющим заданным лимитам на доход и объем портфеля. Определение такого

портфеля предполагает задание приемлемого уровня дохода m, 0 m m*, и решение

следующей экстремальной задачи:

найти минимум (k)2 по k при условиях m(k) m , Vol(k) N.

Далее, игрок может оценить последствия решения принять такой портфель за основу для

его реализации на следующий торговый день, т.е. оценить ожидаемый выигрыш и

возможные потери.

Если задать нулевой уровень дохода, то в результате решения задачи (2) получим

портфель минимального риска. Доход такого портфеля прогнозируется с наименее

возможной ошибкой.

Портфель максимального (ожидаемого) дохода при заданном уровне

риска.

Игрок определяет минимально возможный уровень риска m2- при

неотрицательном доходе. Это риск, соответствующий портфелю минимального

возможного риска, рассмотренному выше. Далее, игрок устанавливает приемлемый для

себя уровень риска 2, m2 2 , и определяет портфель максимального дохода при

заданном уровне риска 2. Определение такого портфеля сводится к решению следующей

экстремальной задачи:

найти максимум m(k) по k при условиях (k)2 2, Vol(k) N.

3.

4.

В качестве критерия для формирования портфеля можно использовать

выигрыш в наименее благоприятном случае. Для заданного портфеля эта величина равна:

m(k) - (k) с вероятностью 70%

m(k) - 2(k) с вероятностью 100%

Осторожный игрок может выбрать любой из этих показателей в качестве критерия для

оптимизации портфеля.

Портфели, определяемые условиями 2 -4 называются эффективными.

На практике удобнее пользоваться безразмерными характеристиками портфеля, т.е.

вместо числа позиций используются относительные доли серий в портфеле:

xi = ki/N, где N - объем портфеля.

Величины

m(x) = m(k)/QN, (x) = (k)/QN

называются нормированными доходом и риском соответственно.

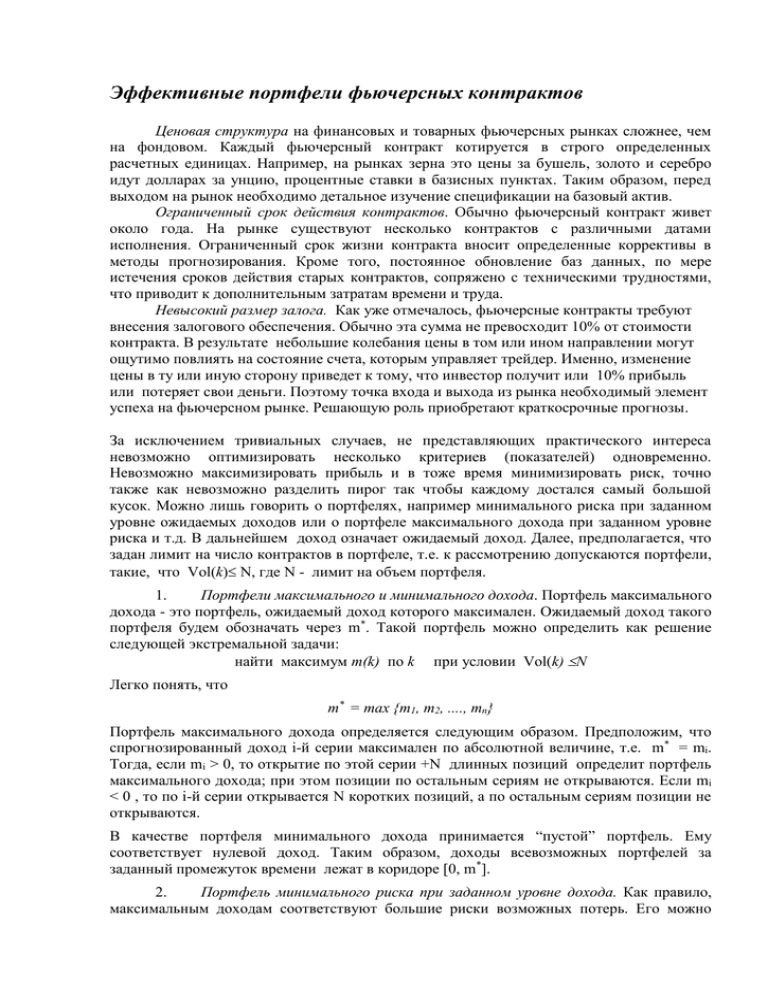

Пример. Ниже приводятся результаты прогнозов по двум сериям контрактов на

1000 долларов США и содержимое эффективного портфеля на следующий торговый день.

Этот портфель может быть выбран в качестве основы для реализации на следующий

торговый день. Реализация портфеля осуществляется на основе заявок на покупку или

продажу по ценам не выше или не ниже прогнозируемых соответственно. Границы цен

покупки или продажи приводятся в третьем столбце, они отличаются от прогнозируемых

на среднюю ошибку прогнозов за последние три дня.

Текущая дата 23.03.2004 Лимит на объем портфеля - 50 контрактов

Серия Текущая цена Прогноз цены Прогноз дохода Риск

FSUSD46

28.4930

28.4320

- 0.06

0.13

FSUSD47

FSUSD48

28.5200

28.5450

28.3700

28.4050

- 0.15

- 0.14

0.19

0.20

Портфель минимального риска

Серия

Позиция

Цена покупки/продажи

FSUSD46

+11

28.4320

FSUSD47

-29

28.4133

FSUSD48

-10

28.4717

Нормированный доход - -0.0003 (руб./ Q*N).

Ожидаемый выигрыш - -15 руб.

Портфельные стратегии. Однопериодная схема.

Ниже приводится описание основных шагов одной из возможных схем использования

эффективных портфелей для каждодневного контроля и управления портфелем

фьючерсов. Эта схема предполагает следующие моменты.

1.

В начальный момент времени (перед выходом на торги) инвестор

определяет начальное состояние портфеля. Это предполагает решение следующих задач:

а) отбор серий для портфеля и определение его объема;

б) для каждой из отобранных серий определяются ожидаемые доходы, риски

(стандартные ошибки прогнозов) и ковариационные связи между доходами (изменениями

цен).

Лимит на объем портфеля определяется из размера внесенного гарантийного взноса.

Критерии, по которым отбираются серии, могут быть самыми разными. Однако общим

моментом является тот факт, что выбранные серии должны иметь не высокий уровень

корреляций. Прогнозирование и оценки ковариаций можно получить различными

способами. Например, эти величины можно получить на основе методов анализа и

прогнозирования временных рядов. Возможны оценки на субъективной основе.

2.

Далее игрок определяет приемлемый для себя эффективный портфель

(например, портфель с максимальным выигрышем в наихудшем случае). Этот портфель

игрок реализует (точнее пытается реализовать) через брокера на торговой сессии

придерживаясь классического правила:

продать подороже или купить подешевле против ожидаемой расчетной цены.

Если по какой либо серии это правило не срабатывает, т.е. не находится покупателей

(продавцов), то позиция по этой серии не открывается.

3.

После торгового дня игрок фиксирует в отчете новое состояние портфеля,

т.е. его содержимое и цены покупки/продажи по сделкам. На основе отчета определяется

выигрыш/проигрыш по каждой серии и по портфелю в целом за торговый день, а также

определяется накопленный выигрыш. Эти расчеты легко автоматизируются.

4. Далее вводятся расчетные цены серий прошедшего торгового дня и на их основе

корректируются прогнозы и переходят к шагу 2.

Эти пункты определяют одношаговую схему управления портфелем фьючерсов во

времени при базовом периоде, равном одному дню. Она не является жесткой и допускает

различные модификации и совмещение с другими методами и соображениями.

Что необходимо для реализации “портфельных” стратегий?

Прогнозирование. Необходимо, прежде всего, иметь пакет программ для анализа и

прогнозирования котировок на основе стохастического моделирования. Эта техника

прогнозирования позволяет определить вариацию ошибок и определить пределы, в

которых с заданной вероятностью будут лежать будущие значения временного ряда, т.е.

измерить риск. Последнее обстоятельство является необходимым фактором для

реализации портфельных стратегий. Более точно, пакет должен содержать следующие

пункты.

1. Интерфейс ввода данных и представления результатов.

2. Классы моделей и методы оценки параметров в этих классах.

3. Набор средств для диагностики адекватности модели реальному процессу.

4. Прогнозирование.

Для пользователя основными являются только пункты 1 и 4. Отметим, что методы

прогнозирования, основанные на стохастическом моделировании, тесно связаны с

традиционными. Более того, рассматриваемые методы зачастую представляют

формализацию и дальнейшее уточнение некоторых концепций фундаментального и

технического анализа. Так, например, в качестве факторов, определяющих динамику

ценообразования в будущем, в стохастические модели можно вводить некоторые индексы

технического анализа, предварительно проверив их значимость. Далее, фундаментальный

подход, используемый для среднесрочного прогнозирования, исходит из наличия

факторов, которые оказывают влияние на формирование котировок. К таковым обычно

относят ставки по депозитно-кредитным операциям, темпы инфляции и т.д. Последние,

при наличии существенности их влияния, могут быть учтены при моделировании.

Корреляции. Оценка связей (корреляций) между динамикой котировок различных

фьючерсов является важным моментом при определении риска портфелей. Корреляцию

между двумя котировками можно усмотреть на диаграмме рассеяния. Ее можно оценить

(выразить определенным числом) с помощью специальных процедур. Уровень

корреляций между котировками определяет портфельную стратегию. Если, например,

уровень корреляций очень высок (обычно это наблюдается для фьючерсов с близкими

датами исполнения), то выгоднее определять взвешенную сумму котировок, веса которой

определяются из условия минимальности дисперсии прогнозов. Эти веса и определят

портфель к реализации. Простым примеров стратегии такого рода является “спрэд”. По

сути дела, уменьшение риска при спрэде основано, на том, что при наличии высокого

уровня корреляции, разность между котировками прогнозируется с гораздо меньшей

ошибкой, чем сами котировки. При невысоком уровне корреляций лучше использовать

подход на основе дохода и риска.

Оптимизация. Оценка эффективных портфелей сводится к решению задач

условной квадратической оптимизации. Техника решения такого рода задач хорошо

проработана, и в настоящее время не представляет особых трудностей. Довольно

эффективными являются методы типа сопряженных градиентов, позволяющие решать

экстремальные задачи высокой размерности за относительно малое время.