Как купить в кредит и сэкономить?

реклама

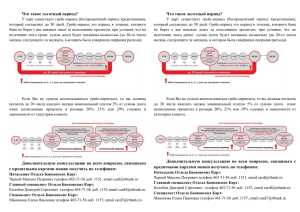

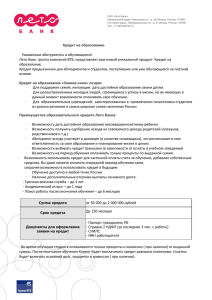

Автор: Кудрина Кристина, 6 класс Руководитель: Базыльникова Ольга Юрьевна, учитель математики Тема: Как купить в кредит и сэкономить? Образовательное учреждение: МБОУ Средняя школа № 13 Используемые медиаресурсы: текстовый редактор WORD, ресурсы сети Интернет Цель исследования: выявить и экспериментально проверить условия наиболее выгодного кредитования, то есть выявить кредитные карты с наиболее выгодными тарифами. 1. Актуальность исследования В современной жизни вряд ли можно встретить человека, которому не предлагали завести кредитную карту. С кредитными картами мы сталкиваемся повсюду: банки, магазины, телевидение, интернет, все предлагают воспользоваться кредиткой. По результатам общероссийского опроса от 28 августа 2012 года, проводимого MasterIndex, [18] число держателей банковских кредитных карт среди опрошенных россиян увеличилось. Таким образом, кредитная карта постепенно становится неотъемлемой частью повседневной жизни современного человека. В связи с увеличивающимся спросом, банки в сражении за клиентов представляют широкий ассортимент данного кредитного продукта, каждый из которых обладает определенными достоинствами. Для того, чтобы подобрать кредитную карту с наиболее оптимальными условиями, необходимо изучить целый ряд параметров, включающих в себя размер процентной ставки, стоимость годового обслуживания, продолжительность беспроцентного периода, различные комиссии. Простому человеку, не работающему в банковской сфере, становиться все сложней разобраться в большом количестве информации и подобрать наиболее интересный для себя вариант. 2. Какая идея должна быть реализована Результатом исследовательской деятельности является памятка-буклет «Как купить в кредит и сэкономить?», содержащая обобщенную информацию по тарифам кредитных карт банков нашего города, информацию о достоинствах кредитной карты, а так же рекомендации по выбору кредитной карты. 3. Формулировка проблемы При каких условиях приобретение товара в кредит по кредитной карте будет наиболее выгодным? 4. Выдвижение гипотезы Главным преимуществом большинства кредитных карт является наличие льготного периода. Льготный период - срок, в течение которого банк не взимает проценты за пользование кредитными средствами. Поэтому в основу исследования была положена гипотеза, согласно которой выгодно приобретать товар в кредит, если использовать кредитную карту с наибольшим льготным периодом. 5. Проверка гипотезы Для проверки выдвинутой гипотезы использовался комплекс методов: 1) теоретические (анализ экономической и финансовой литературы): - познакомиться с видами кредитования, определениями понятий «кредит», «потребительский кредит», «кредитная карта»; 2) эмпирические (изучение документации): - анализ тарифов кредитных карт различных банков; 3) методы статистической обработки материалов исследования: - выявить путем сравнительного анализа и экспериментально проверить наиболее выгодный тариф среди исследуемых кредитных карт; 4) констатирующий и формирующий эксперимент: - на основе сравнительного анализа разработать памятку-буклет «Как купить в кредит и сэкономить?», организовать ее представление и провести анкетирование. Виды кредитования ХХI век – век новых технологий, влекущий за собой значительное расширение рынка товаров и услуг. Мы приобретаем последние разработки в мире электроники, оплачиваем услуги, некоторые приобретаемые нами товары являются элементарной необходимостью. Иногда возникают ситуации, в которых недостаточно денежных средств для удовлетворения потребностей. Именно в этот момент многие решаются взять кредит в банке. Что такое - кредит? Обобщая определения, данные понятию «кредит» в различных словарях (словарь С.И. Ожегова, словарь В.И. Даля, словарь экономических терминов, терминологический словарь) можно заключить, что кредит - это предоставление денег или товаров в долг на определенный срок на условиях возмездности и возвратности. [13], [21], [6], [11], [25] В зависимости от целей выделяют различные виды кредитов. Наиболее распространенные отражены в схеме. (рис .1) [10] Автокредит Ипотечный Кредит Инвестиционный Потребительский Рис. 1 Наибольшей популярностью среди населения пользуется так называемый «потребительский» кредит. Однозначного общепризнанного официального определения данного термина не существует, однако, понятие «потребительский» кредит с легкостью вошло в банковский и общественный оборот и достаточно активно используется в печати, различных исследованиях, официальных документах. Проанализировав финансовую литературу (финансовые и экономические словари, Памятка заемщика по потребительскому кредиту, Закон РФ «О защите прав потребителей») можно заключить, что потребительский кредит это предоставление денег или товаров в долг на определенный срок на условиях возмездности и возвратности для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельностью. [14], [7] Кредитные карты в России Все большее распространение как в России, так и в мире получают кредитные карты, которые являются одним из видов потребительского кредита. Удобство и надежность экономических операций при помощи пластиковых карт делают их в настоящее время непременными спутниками современного человека. Анализируя финансовую и экономическую литературу (современный экономический словарь, словарь бизнес-терминов, юридический словарь) можно сказать, что кредитная карта – это именной денежный документ в виде пластиковой карты, дающий право на приобретение товаров и услуг в розничной торговой сети без уплаты наличными деньгами. [9], [16], [4], [20], [28], [3] Кредитные карты являются одним из видов потребительского кредита и имеют ряд преимуществ перед остальными видами кредитования. Главным преимуществом большинства кредитных карт является наличие льготного периода. Льготный период - срок, в течение которого банк не взимает проценты за пользование кредитными средствами. Чтобы не платить проценты за кредит необходимо производить полное погашение общей суммы задолженности не позднее даты платежа, указанной в отчете по карте. Однако, льготный период действует только по операциям оплаты покупок и услуг. В случае, когда производится снятие наличных с кредитной карты через кассу или банкомат, льготный период на суммы снятия не распространяется и заемщик должен уплатить единовременную комиссию за снятие наличных. Не менее важной характеристикой кредитной карты является процентная ставка – сумма, которую заемщик возмещает банку за пользование кредитными средствами. Таким образом, для того чтобы выбрать наиболее выгодную кредитную карту необходимо сопоставить и проанализировать перечисленные характеристики. Информацию по выделенным параметрам можно узнать либо в банке, либо по телефону горячей линии, либо на официальном сайте банка. Однако, полную информацию по интересующей кредитной карте не всегда можно найти, еще сложнее сопоставить десятки кредиток различных банков для сравнения. Проанализируем далее информацию по тарифам кредитных карт банков, находящихся в нашем городе, систематизируем ее по выделенным параметрам, результаты занесем в таблицу №1. Важно отметить, что мы рассматриваем клиентов, не имеющих зарплатных проектов в представленных банках. Таблица 1 Сравнительный анализ тарифов кредитных карт различных банков Банк Льготный период(дни) Процент. ставка (%годовых) Сбербанк [9] ХМБ [13] ВТБ24 [3] РайфУРАЛСИБ Запсибкомбанк Сургутфайзенбанк [12] [5] нефтегазбанк [7] [10] 50 60 50 50 60 60 51 24 22 19 24 21 24 23 Как видно из таблицы наибольшим льготным периодом обладают карты ХМБ, Уралсиб банка и Запсибкомбанка. Согласно нашей гипотезе именно данные кредитные карты являются наиболее выгодными. Проверим экспериментально, какая из перечисленных в таблице карт обладает наиболее выгодными условиями. Анализ результатов опытно-экспериментальной работы Для поверки выдвинутой гипотезы мы вычислили переплату за пользование кредитом (проценты) по каждой из исследуемых кредитных карт. Для получения наиболее объективных результатов в качестве клиента мы рассматривали «идеального» клиента, который своевременно выполняет свои долговые обязательства. Для упрощения расчетов, отчетной датой для каждой карте выбрали первое число месяца, срок погашения кредита взяли равным сроку кредитной карты. Предположим, что совершили покупку ноутбука на сумму 19990 рублей по кредитной карте 1 января. Составим график платежей для каждой кредитной карты. Рассмотрим процесс погашения кредита при покупке по кредитной карте на примере ХантыМансийского банка. Совершив покупку 1 января клиент в течение данного месяца не осуществляет никаких выплат. 1 февраля уплачиваем основной долг, составляющий 5 % от суммы задолженности: руб. Проценты за январь не начисляются, поскольку льготный период у данной кредитной карты составляет 60 дней(31 день января и 29 дней февраля). Таким образом, платеж составляет 995,5 руб., остаток задолженности 18990,5 руб. 1 марта уплачиваем основной долг: руб. Проценты за февраль не начисляются. Таким образом, платеж составляет 949,53руб., остаток задолженности 18040,98 руб. Поскольку основной долг погашен не в полном объеме, то с 1 марта начисляются проценты за пользование кредитом. Процентная ставка составляет 22% годовых. До конца года осталось 366-60=306 дней. За 1 день пользования кредитом уплачиваем %. Таким образом, за 31 день марта уплачиваем %. 1 апреля уплачиваем основной долг: руб. Проценты за март составляют руб. Таким образом, платеж составляет 902,05+402,09=1304,14 руб., остаток задолженности 17138,93 руб. 1 мая уплачиваем основной долг: руб. В апреле 30 дней, поэтому процент составит %, поэтому за пользование кредитом будет начислено руб. Таким образом, платеж составляет 856,95+369,66=1226,61 руб., остаток задолженности 16281,98 руб. Аналогичным образом рассчитываем платежи до конца года. 1 января следующего года (второй год оплаты) уплачиваем основной долг: руб. Проценты за декабрь составляют руб. Таким образом, платеж составляет 568,52+253,42=821,93 руб., остаток задолженности 10801,80 руб. 1 февраля второго года оплаты уплачиваем основной долг: руб. Поскольку в следующем году процентная ставка распределяется на 365 дней, то процент за один день пользования кредитом будет составлять %. За январь процент составит %, поэтому за пользование кредитом руб. Таким образом, будет платеж начислено составляет 540,09+201,83=741,92 руб., остаток задолженности 10261,71 руб. Аналогичным образом рассчитываем платежи до конца срока действия карты. В последний месяц, 1 декабря уплачиваем основной долг в размере остатка задолженности руб. Проценты за ноябрь составляют руб. Таким образом, платеж составляет 3494,74+63,19=3557,94 руб., остаток задолженности 0 руб., кредит выплачен. Таблица № 2 Расчет ежемесячных платежей по кредитной карте Ханты-Мансийского банка Срок внесения ежемесячного платежа январь февраль март апрель май июнь Платеж в счет погашения основного долга 0 999,5 949,53 902,05 856,95 814,10 Платеж процентов 0 0 0,00 402,09 369,66 362,89 Общий ежемесячный платеж 0 999,5 949,53 1304,14 1226,61 1176,98 Остаток основного долга после совершения текущего платежа 19990 18990,5 18040,98 17138,93 16281,98 15467,88 июль август сентябрь октябрь ноябрь декабрь январь февраль март апрель май июнь июль август сентябрь октябрь ноябрь декабрь январь февраль март апрель май июнь июль август сентябрь октябрь ноябрь декабрь Итого 773,39 734,72 697,99 663,09 629,93 598,44 568,52 540,09 513,09 487,43 463,06 439,91 417,91 397,02 377,16 358,31 340,39 323,37 307,20 291,84 277,25 263,39 250,22 237,71 225,82 214,53 203,80 193,61 183,93 3494,74 333,62 327,50 311,13 286,04 280,79 258,15 253,42 201,83 173,18 182,15 167,46 164,39 151,14 148,36 140,95 129,58 127,20 116,95 114,80 109,06 93,58 98,43 90,49 88,83 81,67 80,17 76,16 70,02 68,74 63,19 1107,02 1062,23 1009,12 949,13 910,73 856,59 821,93 741,92 686,27 669,58 630,52 604,30 569,05 545,38 518,11 487,89 467,60 440,32 422,00 400,90 370,83 361,82 340,71 326,54 307,49 294,70 279,97 263,63 252,67 3557,94 19990,00 5923,63 25913,63 14694,49 13959,76 13261,77 12598,69 11968,75 11370,31 10801,80 10261,71 9748,62 9261,19 8798,13 8358,23 7940,31 7543,30 7166,13 6807,83 6467,44 6144,06 5836,86 5545,02 5267,77 5004,38 4754,16 4516,45 4290,63 4076,10 3872,29 3678,68 3494,74 0,00 Аналогичным образом рассчитываем переплату за пользование кредитом для остальных кредитных карт. Результаты представлены в таблице №3. Таблица № 3 Переплата за пользование кредитом Банк Льготный Процент. ставка Переплата период (% годовых) (дни) Сбербанк 50 24 6496,41 ХМБ 60 22 5923,63 ВТБ-24 50 19 5142,99 Райффайзенбанк 50 24 6496,41 УРАЛСИБ 60 21 5654,37 Запсибкомбанк 60 24 6462,14 Сургутнефтегазбанк 51 23 5374,38 Как видно из таблицы, наиболее выгодными условиями обладает кредитная карта банка ВТБ-24 с наименьшей процентной ставкой, несмотря на то, что льготный период является наименьшим среди представленных карт. Проведение анкетирования На основе анализа и систематизации тарифов кредитных карт различных банков, а так же на основе результатов опытно-экспериментальной работы нами была разработана памятка для владельцев кредитных карт – буклет «Как купить в кредит и сэкономить?». Данный буклет мы представили случайным прохожим для ознакомления (в анкетировании участвовало 135 человек). По результатам анкетирования у 65% респондентов изменилось мнение о кредитных картах, 57% опрошенных захотели приобрести кредитную карту, 61% - воспользоваться кредитной картой. 76% респондентов заявили, что информация, представленная в буклете является для них актуальной, 73% ответили, что воспользуются советами из буклета при выборе кредитной карты. Таким образом, результаты проведенного опроса говорят об актуальности исследуемой темы и наглядно показывают практическую значимость исследования. 6. Интерпретация (объяснение) результатов В основу исследования была положена гипотеза, согласно которой выгодно приобретать товар в кредит, если использовать кредитную карту с наибольшим льготным периодом. В ходе проведения опытно-экспериментальной работы выдвинутая гипотеза не подтвердилась. Нами было установлено, что ключевой характеристикой для выбора кредитной карты является процентная ставка. Чем ниже процентная ставка, тем выгоднее условия кредитования. Исключения составляют лишь те случи, когда заемщики выплачивают кредит до окончания льготного периода. Практическая значимость исследовательской работы заключается в том, что разработанная и апробированная памятка-буклет может быть использована работниками банковской сферы с целью повышения информативности клиентов. 7. Подготовка к презентации исследовательского материала. Написание отчета Для написания отчета были использованы возможности текстового редактора WORD. Итоговый материал представлен в виде презентации, выполненной в редакторе POWER POINT, а так же в виде буклета, выполненного в редакторе Publisher. Иллюстративный материал для презентации и буклета был собран в сети Интернет. В результате работы была использована следующая литература: 1. Банки Росси. Тюменская область [Электронный ресурс]. – Режим доступа : www.bankityumeni.ru 2. Банки Ру. Информационный портал [Электронный ресурс]. – Режим доступа: www.banki.ru 3. Большой бухгалтерский словарь. — М.: Институт новой экономики. Под редакцией А.Н. Азрилияна. 1999. 4. Борисов А.Б. Большой экономический словарь. — М.: Книжный мир, 2003. — 895 с. 5. Газпромбанк. Официальный сайт [Электронный ресурс]. – Режим доступа: www.gazprombank.ru 6. Даль В.И. Толковый словарь живого велико русского языка, С.-Петербург – Москва, 1988 г 7. Закон Российской Федерации «О защите прав потребителей» 8. Запсибкомбанк. Официальный сайт [Электронный ресурс]. – Режим доступа: www.zapsibkombank.ru 9. Комелев Н.Г. Словарь иностранных слов, 2006 г 10.Кредит.ру. Универсальная поисковая система по базе кредитных предложений финансовых институтов России[Электронный ресурс]. – Режим доступа:www.credit.ru 11.Литовских А.М., Шевченко И.К. Терминологический словарь: финансы, денежное обращение и кредит 12.Национальная экономическая энциклопедия [Электронный ресурс]. – Режим доступа :http://vocable.ru/search/%EA%F0%E5%E4%E8%F2 13.Ожегов С.И., «Словарь русского языка», 2007г. 14.Памятка заемщика по потребительскому кредиту // Приложение к письму Банка России от 05.05.2008 №52-Т 15.Проект Федерального закона «О потребительском кредите» // Министерство финансов Российской Федерации. Официальный сайт [Электронный ресурс]. – Режим доступа: www.minfin.ru 16.Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999 17.Райффайзенбанк. Официальный сайт [Электронный ресурс]. – Режим доступа: www.raiffeisen.ru 18.РБК Личные финансы[Электронный ресурс]. – Режим доступа:www.rbc.ru 19.Сбербанк. Официальный сайт [Электронный ресурс]. – Режим доступа :www.sbrf.ru 20.Словарь бизнес-терминов, 2001 [Электронный ресурс]. – Режим доступа:http://dic.academic.ru/dic.nsf/business/5729 21.Словарь экономических терминов [Электронный ресурс]. – Режим доступа:http://www.bank24.ru/info/glossary/ 22.Сургутнефтегазбанк. Официальный сайт [Электронный ресурс]. – Режим доступа :www.sngb.ru 23.Тосунян Г.А., Викулин А.Ю., Экмалян А.М. Банковске право Российской Федерации. Общая часть – М.: Юристъ, 2003 – 448 с. 24.Уралсиб. Официальный сайт [Электронный ресурс]. – Режим доступа: http://www.bankuralsib.ru/retail/cards/cc-grace-period.wbp 25.Финансовый словарь, 1999 г 26.Ханты-Мансийский банк. Официальный сайт [Электронный ресурс]. – Режим доступа: www.khmb.ru 27.Юридическая Россия. Образовательный правовой портал [Электронный ресурс]. – Режим доступа: www.law.edu.ru 28.Юридический словарь, 2000 г