Перспективы обеспечения устойчивого экономического роста

реклама

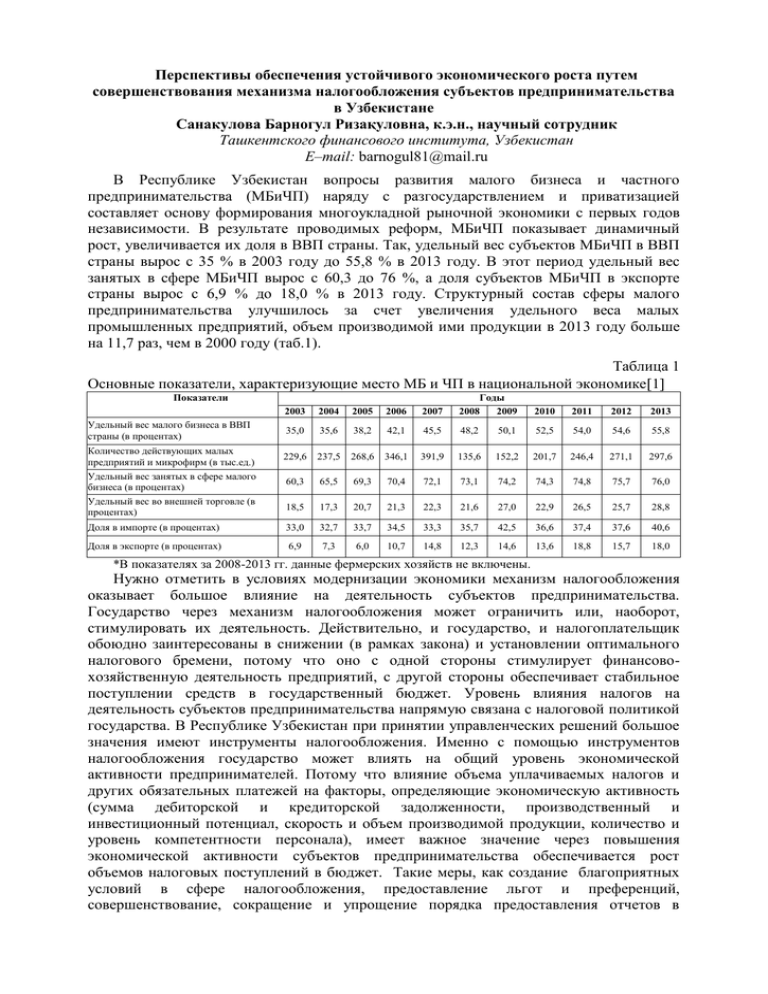

Перспективы обеспечения устойчивого экономического роста путем совершенствования механизма налогообложения субъектов предпринимательства в Узбекистане Санакулова Барногул Ризақуловна, к.э.н., научный сотрудник Ташкентского финансового института, Узбекистан E–mail: barnogul81@mail.ru В Республике Узбекистан вопросы развития малого бизнеса и частного предпринимательства (МБиЧП) наряду с разгосударствлением и приватизацией составляет основу формирования многоукладной рыночной экономики с первых годов независимости. В результате проводимых реформ, МБиЧП показывает динамичный рост, увеличивается их доля в ВВП страны. Так, удельный вес субъектов МБиЧП в ВВП страны вырос с 35 % в 2003 году до 55,8 % в 2013 году. В этот период удельный вес занятых в сфере МБиЧП вырос с 60,3 до 76 %, а доля субъектов МБиЧП в экспорте страны вырос с 6,9 % до 18,0 % в 2013 году. Структурный состав сферы малого предпринимательства улучшилось за счет увеличения удельного веса малых промышленных предприятий, объем производимой ими продукции в 2013 году больше на 11,7 раз, чем в 2000 году (таб.1). Таблица 1 Основные показатели, характеризующие место МБ и ЧП в национальной экономике1 Показатели 2003 2004 2005 2006 2007 Годы 2008 2009 2010 2011 2012 2013 Удельный вес малого бизнеса в ВВП страны (в процентах) 35,0 35,6 38,2 42,1 45,5 48,2 50,1 52,5 54,0 54,6 55,8 Количество действующих малых предприятий и микрофирм (в тыс.ед.) 229,6 237,5 268,6 346,1 391,9 135,6 152,2 201,7 246,4 271,1 297,6 60,3 65,5 69,3 70,4 72,1 73,1 74,2 74,3 74,8 75,7 76,0 18,5 17,3 20,7 21,3 22,3 21,6 27,0 22,9 26,5 25,7 28,8 Доля в импорте (в процентах) 33,0 32,7 33,7 34,5 33,3 35,7 42,5 36,6 37,4 37,6 40,6 Доля в экспорте (в процентах) 6,9 7,3 6,0 10,7 14,8 12,3 14,6 13,6 18,8 15,7 18,0 Удельный вес занятых в сфере малого бизнеса (в процентах) Удельный вес во внешней торговле (в процентах) *В показателях за 2008-2013 гг. данные фермерских хозяйств не включены. Нужно отметить в условиях модернизации экономики механизм налогообложения оказывает большое влияние на деятельность субъектов предпринимательства. Государство через механизм налогообложения может ограничить или, наоборот, стимулировать их деятельность. Действительно, и государство, и налогоплательщик обоюдно заинтересованы в снижении (в рамках закона) и установлении оптимального налогового бремени, потому что оно с одной стороны стимулирует финансовохозяйственную деятельность предприятий, с другой стороны обеспечивает стабильное поступлении средств в государственный бюджет. Уровень влияния налогов на деятельность субъектов предпринимательства напрямую связана с налоговой политикой государства. В Республике Узбекистан при принятии управленческих решений большое значения имеют инструменты налогообложения. Именно с помощью инструментов налогообложения государство может влиять на общий уровень экономической активности предпринимателей. Потому что влияние объема уплачиваемых налогов и других обязательных платежей на факторы, определяющие экономическую активность (сумма дебиторской и кредиторской задолженности, производственный и инвестиционный потенциал, скорость и объем производимой продукции, количество и уровень компетентности персонала), имеет важное значение через повышения экономической активности субъектов предпринимательства обеспечивается рост объемов налоговых поступлений в бюджет. Такие меры, как создание благоприятных условий в сфере налогообложения, предоставление льгот и преференций, совершенствование, сокращение и упрощение порядка предоставления отчетов в налоговые органы и в отделы статистики направлены на повышение экономической активности субъектов предпринимательства в Республике Узбекистан. Вместо различных налогов и обязательных платежей во внебюджетные фонды государства введение упрощенного порядка налогообложения в виде единого налогового платежа (ЕНП), служит дополнительным фактором, стимулирующим развитие МБиЧП. С 1 января 2014 г. ставка ЕНП для производителей промышленной продукции снижена до 5 процентов, которая несколько лет назад была установлена в размере 13 %. В последние годы ставки и по всем остальным налогам имеет тенденцию к снижению, так например, ставка налога на прибыль снижена с 9 % в 2013 году до 8% в 2014 году. В рамках антикризисных мер обеспечивается увеличение суммы прибыли, остающейся в распоряжении предприятий путем принятия дополнительных мер. Эти меры направленны на снижение налогового бремени, упрощение и унификацию системы налогообложения, поддержку хозяйствующих субъектов. В Республике для достижения стабильного макроэкономического развития последние десятилетия большое внимание уделяется снижению налогового бремени субъектов МБиЧП. В результате проводимых бюджетно-налоговых реформ удельный вес налогового бремени в структуре ВВП страны снижена с 37,1% в 2000 году до 20,5% в 2013 году. С уменьшением удельного веса налогового бремени в структуре ВВП страны обеспечивается пропорциональный рост ВВП. 60 50 40 45,5 48,2 55,8 54,6 54 52,5 50,1 30 20 23,8 21,9 21,9 2007 й. 2008 й. 2009 й. 2010 й. Удельный вес малого бизнеса в ВВП 2011 й. 21,8 22,5 21,5 20,5 10 0 2012 й. 2013 й. налоговая бремя 1-диаграмма. Удельный вес МБиЧП в ВВП и налоговая бремя2. Государственная политика, направленная на поддержку субъектов МБ и ЧП и в 2014 году будет продолжаться. За счет этого планируется довести долю данной сферы в ВВП страны до 60%. По нашему мнению, для дальнейшего развития деятельности субъектов МБ и ЧП, укрепления экономического потенциала регионов и обеспечения стабильных темпов экономического роста за счет увеличения экономической активности населения целесообразно осуществление нижеследующих мер: обеспечить расширение налогооблагаемой базы за счет обеспечения стабильности механизма налогообложения и роста экономической активности: механизм использования стимулирующей функции налогов для стимулирования развития ресурсосберегающих технологий и производств, требует дальнейшего совершенствования и развития. Для развития инновационной экономики требуются внедрение в производство новой техники и технологии, государство стимулируя именно ресурсосберегающие технологии через налоговые льготы и преференции, тем самым стимулирует производство качественной, конкурентоспособной, продукции. При условии, что аккумулированные суммы налоговых льгот будут направлены на техническое и технологическое перевооружение, это даст эффект мультипликативного экономического роста. Литература 1. Статистические сборники Государственного Статистического Комитета Республики Узбекистан за 2000-2013 гг. 2. Статистические сборники Государственного Налогового Комитета Республики Узбекистан за 2000-2013 гг.