ПОРЯДОК ОТРАЖЕНИЯ В БУХГАЛТЕРСКОМ УЧЕТЕ ИМУЩЕСТВА (ОСНОВНЫХ

реклама

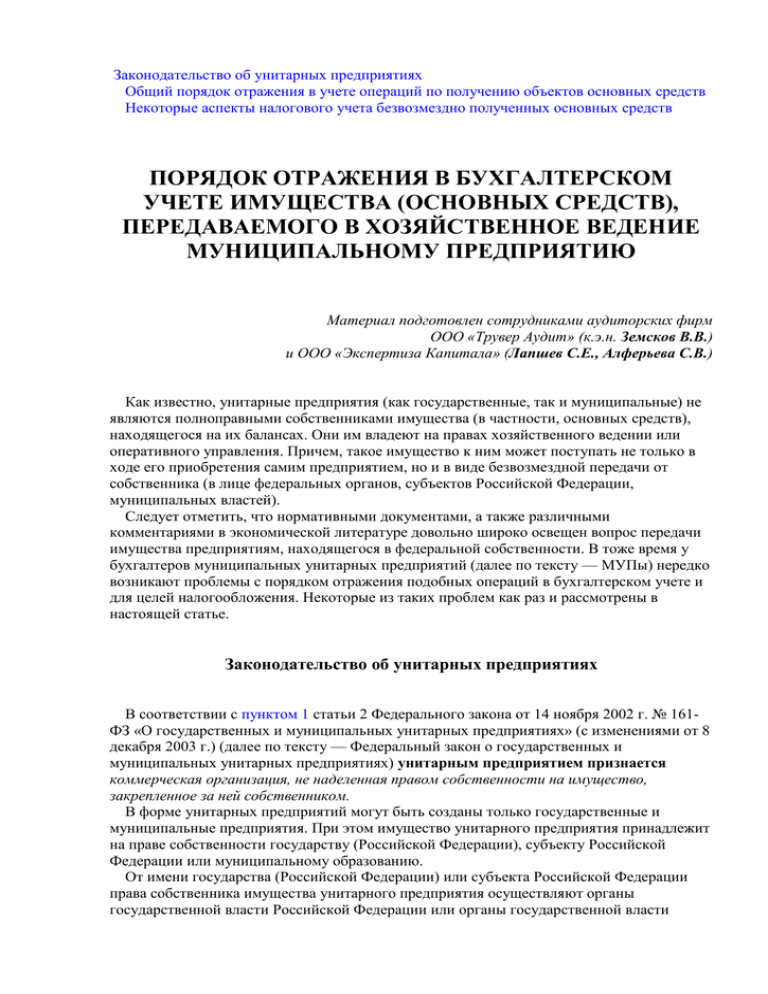

Законодательство об унитарных предприятиях Общий порядок отражения в учете операций по получению объектов основных средств Некоторые аспекты налогового учета безвозмездно полученных основных средств ПОРЯДОК ОТРАЖЕНИЯ В БУХГАЛТЕРСКОМ УЧЕТЕ ИМУЩЕСТВА (ОСНОВНЫХ СРЕДСТВ), ПЕРЕДАВАЕМОГО В ХОЗЯЙСТВЕННОЕ ВЕДЕНИЕ МУНИЦИПАЛЬНОМУ ПРЕДПРИЯТИЮ Материал подготовлен сотрудниками аудиторских фирм ООО «Трувер Аудит» (к.э.н. Земсков В.В.) и ООО «Экспертиза Капитала» (Лапшев С.Е., Алферьева С.В.) Как известно, унитарные предприятия (как государственные, так и муниципальные) не являются полноправными собственниками имущества (в частности, основных средств), находящегося на их балансах. Они им владеют на правах хозяйственного ведении или оперативного управления. Причем, такое имущество к ним может поступать не только в ходе его приобретения самим предприятием, но и в виде безвозмездной передачи от собственника (в лице федеральных органов, субъектов Российской Федерации, муниципальных властей). Следует отметить, что нормативными документами, а также различными комментариями в экономической литературе довольно широко освещен вопрос передачи имущества предприятиям, находящегося в федеральной собственности. В тоже время у бухгалтеров муниципальных унитарных предприятий (далее по тексту — МУПы) нередко возникают проблемы с порядком отражения подобных операций в бухгалтерском учете и для целей налогообложения. Некоторые из таких проблем как раз и рассмотрены в настоящей статье. Законодательство об унитарных предприятиях В соответствии с пунктом 1 статьи 2 Федерального закона от 14 ноября 2002 г. № 161ФЗ «О государственных и муниципальных унитарных предприятиях» (с изменениями от 8 декабря 2003 г.) (далее по тексту — Федеральный закон о государственных и муниципальных унитарных предприятиях) унитарным предприятием признается коммерческая организация, не наделенная правом собственности на имущество, закрепленное за ней собственником. В форме унитарных предприятий могут быть созданы только государственные и муниципальные предприятия. При этом имущество унитарного предприятия принадлежит на праве собственности государству (Российской Федерации), субъекту Российской Федерации или муниципальному образованию. От имени государства (Российской Федерации) или субъекта Российской Федерации права собственника имущества унитарного предприятия осуществляют органы государственной власти Российской Федерации или органы государственной власти субъекта Российской Федерации в рамках их компетенции, установленной актами, определяющими статус этих органов. От имени муниципального образования права собственника имущества унитарного предприятия (МУПа) осуществляют органы местного самоуправления в рамках их компетенции, установленной актами, определяющими статус этих органов. Как уже говорилось выше, имущество унитарного предприятия может принадлежать ему только на праве хозяйственного ведения или на праве оперативного управления. Такое имущество является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками самого унитарного предприятия. В Российской Федерации создаются и действуют следующие виды унитарных предприятий (пункт 2 статьи 2 Федерального закона о государственных и муниципальных унитарных предприятиях): унитарные предприятия, основанные на праве хозяйственного ведения, — федеральное государственное предприятие и государственное предприятие субъекта Российской Федерации (сокращенно ФГУП или просто ГУП), муниципальное предприятие (МУП); унитарные предприятия, основанные на праве оперативного управления, — федеральное казенное предприятие, казенное предприятие субъекта Российской Федерации, муниципальное казенное предприятие (далее также — казенное предприятие). Статьей 11 Федерального закона о государственных и муниципальных унитарных предприятиях определено, что имущество унитарного предприятия формируется за счет: При этом право на имущество, закрепляемое за унитарным предприятием на праве хозяйственного ведения или на праве оперативного управления собственником этого имущества, возникает с момента передачи такого имущества унитарному предприятию, если иное не предусмотрено федеральным законом или не установлено решением собственника о передаче имущества унитарному предприятию. Следует иметь в виду, что унитарные предприятия имеют право самостоятельно распоряжаться имуществом, принадлежащим им на праве хозяйственного ведения (статья 18 Федерального закона о государственных и муниципальных унитарных предприятиях). Однако существуют и некоторые ограничения. Так, государственное или муниципальное предприятие не вправе продавать принадлежащее ему недвижимое имущество, сдавать его в аренду, отдавать в залог, вносить в качестве вклада в уставный (складочный) капитал хозяйственного общества или товарищества или иным способом распоряжаться таким имуществом без согласия собственника имущества государственного или муниципального предприятия. Кроме того, необходимо иметь в виду, что любым имуществом, принадлежащим предприятию на праве хозяйственного ведения, оно имеет право распоряжаться только в рамках своей уставной (производственно-хозяйственной) деятельности. Общий порядок отражения в учете операций по получению объектов основных средств При получении объектов основных средств в хозяйственное ведение (оперативное управление) от муниципальных образований предприятия (МУПы) часто отражают такие операции в бухгалтерском учете с отнесением стоимости данного имущества на добавочный капитал (проводка: дебет счета 08 «Вложения во внеоборотные активы» кредит счета 83 «Добавочный капитал»). Такая позиция, скорее всего, связана с тем, что при принятии к учету объектов основных средств, полученных от муниципальных образований, бухгалтера МУПов руководствуются в практической работе «Методическими рекомендациями по бухгалтерскому учету основных средств», утвержденными приказом Минфина РФ от 20 июля 1998 г. № 33н (с последующими изменениями), которые были написаны еще по старому плану счетов, в настоящее время не применяются. Так, пункт 28 указанных выше Методических рекомендаций гласил: «Организация, получившая объекты основных средств в хозяйственное ведение или оперативное управление от государственного или муниципального органа, отражает их стоимость при принятии объектов к бухгалтерскому учету по дебету счета учета основных средств в корреспонденции с кредитом счета учета расчетов с государственным и муниципальным органом. Одновременно на стоимость указанных объектов производится запись по дебету счета учета расчетов с государственным и муниципальным органом и кредиту счета учета добавочного капитала». На наш взгляд, такая позиция неправомерна по следующим обстоятельствам. Указанные в разделе III «Капитал и резервы» бухгалтерского баланса позиции (уставный капитал, собственные акции, выкупленные у акционеров, резервный капитал, добавочный капитал, нераспределенная прибыль), обеспечивают формирование собственного капитала организации. Имущество (основные средства), передаваемое организации в хозяйственное ведение (либо оперативное управление), собственностью предприятия не является, и по этой причине не является ее капиталом. Неверное отражение хозяйственных операций в учете искажает бухгалтерский баланс предприятия (необоснованно завышая собственный капитал организации), вводит в заблуждение пользователей бухгалтерской отчетности и может иметь нежелательные налоговые последствия для самого предприятия. Сведения о собственном капитале экономических субъектов широко применяются как внутренними, так и внешними пользователями бухгалтерской информации организаций. Обеспечение достоверности этого показателя достигается посредством ведения обоснованных записей в учете всех его составляющих, в том числе и добавочного капитала. Особенно большое значение это имеет для исследования финансовой деятельности организации. Ошибочное отнесение стоимости имущества на добавочный капитал формирует неверное мнение о финансовой деятельности предприятия, поскольку в соответствии с приказом Минфина РФ от 22 июля 2003 г. № 67н «О формах бухгалтерской отчетности организаций» «финансовой деятельностью организации считается деятельность, в результате которой изменяются величина и состав собственного капитала организации...…». Согласно Плану счетов (Инструкции по применению Плана счетов) счет 83 предназначен для обобщения информации о добавочном капитале организации. При этом добавочный капитал может формироваться за счет: прироста стоимости внеоборотных активов, выявляемого по результатам их переоценки — в корреспонденции со счетами учета активов, по которым определился прирост стоимости; суммы разницы между продажной и номинальной стоимостью акций, вырученной в процессе формирования уставного капитала акционерного общества (при учреждении общества, при последующем увеличении уставного капитала) за счет продажи акций по цене, превышающей номинальную стоимость (применяется только для акционерных обществ). Основные средства, переданные муниципальному предприятию в хозяйственное ведение или оперативное управление, по сути, являются безвозмездно полученным имуществом. Как видно из приведенного выше перечня, действующим Планом счетов (Инструкцией по применению Плана счетов) отражение на счете 83 стоимости такого имущества не предусмотрено. Обращаем также внимание, что в рассматриваемой ситуации имеет место безвозмездное получение основных средств не в собственность предприятия, а в хозяйственное ведение или оперативное управление с целью извлечения доходов. Пунктом 2 статьи 248 части второй НК РФ дано следующее определение безвозмездно полученному имуществу: «Для целей настоящей главы (Глава 25 «Налог на прибыль организаций») имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги)». Поскольку наделение муниципального унитарного предприятия имуществом на праве хозяйственного ведения или управления не связано с возникновением у него вышеуказанной обязанности, то полученное таким образом имущество является безвозмездно полученным. Более того, в соответствии со статьей 7 Федерального закона о государственных и муниципальных унитарных предприятиях «унитарное предприятие несет ответственность по своим обязательствам всем принадлежащим ему имуществом» (в том числе и полученным на праве хозяйственного ведения или управления)». «Российская Федерация, субъект Российской Федерации, муниципальное образование не несут ответственность по обязательствам государственного или муниципального предприятия, за исключением случаев, если несостоятельность (банкротство) такого предприятия вызвана собственником его имущества. В указанных случаях на собственника при недостаточности имущества государственного или муниципального предприятия может быть возложена субсидиарная ответственность по его обязательствам». Таким образом, в случае банкротства унитарного предприятия все полученное от собственника имущество на праве хозяйственного ведения или управления пойдет на погашение долгов предприятия и при этом у него не возникнет обязанности по возвращению этого имущества собственнику (муниципальному образованию). Данное обстоятельство служит еще одним косвенным доказательством того, что имущество, полученное унитарным предприятием в хозяйственное ведение или оперативное управление, является безвозмездно полученным имуществом. Во всяком случае, так это трактует налоговое законодательство. Одновременно это отражает реальную картину финансово-хозяйственной деятельности предприятия, поскольку получая имущество от муниципального образования в хозяйственное ведение или оперативное управление, МУП не несет затрат, связанных с приобретением данного имущества. Необходимо отметить, что безвозмездное получение основных средств МУПом не несет обязанности включения стоимости такого имущества в состав внереализационных доходов организации в целях налогообложения в соответствии с пунктом 8 статьи 250 НК РФ. В данной ситуации действуют положения подпункта 26 пункта 1 статьи 251 НК РФ, согласно которому при определении налоговой базы не учитываются доходы в виде средств и иного имущества, полученных унитарными предприятиями от собственника имущества этого предприятия или уполномоченного им органа. Исходя из сказанного, стоимость полученных МУПами материальных ценностей (основных средств) не может быть признана добавочным капиталом. В части бухгалтерского учета подобного рода операций существует также точка зрения Минфина РФ о порядке отражения в учете имущества (основных средств), которым наделяются унитарные предприятия, изложенная в письме Минфина РФ от 21 августа 2003 г. № 16-00-22/11 «О передаче имущества в хозяйственное ведение (оперативное управление)». В соответствии с указанным выше письмом при наделении унитарного предприятия имуществом, например основными средствами, в бухгалтерском учете предприятия делаются записи по дебету счета 75 «Расчеты с учредителями», субсчет «Расчеты по выделенному имуществу» в корреспонденции с кредитом счета 80 «Уставный капитал» — в соответствии с учредительными документами на стоимость подлежащих передаче в хозяйственное ведение (оперативное управление) основных средств; по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции с кредитом счета 75 «Расчеты с учредителями», субсчет «Расчеты по выделенному имуществу» — на стоимость полученных основных средств. Если передача имущества в хозяйственное ведение (оперативное управление) осуществляется сверх суммы определяемого уставного фонда унитарного предприятия, то такая операция оформляется следующими записями: дебет счета 75 (отдельный субсчет, например, «Прочие расчеты с учредителем») кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)» — на стоимость основных средств, подлежащих получению сверх сумм определенного уставного фонда (то есть, на стоимость безвозмездно полученных основных средств); дебет счета 08 кредит счета 75, субсчет «Прочие расчеты с учредителем» — на стоимость полученных основных средств; дебет счета 01 «Основные средства» кредит счета 08 — на первоначальную стоимость введенного в эксплуатацию объекта основных средств. При изъятии собственником имущества делается проводка по дебету счета 75 в корреспонденции с кредитом счетов по учету имущества (при этом, если это имущество подлежало амортизации, то выбытие отражается по остаточной стоимости изымаемого имущества). Указанной записи предшествует запись по дебету счета 80 (при этом осуществляется уменьшение в установленном законодательством порядке уставного фонда) в корреспонденции с кредитом счета 75, субсчет «Расчеты по выделенному имуществу» в оценке по стоимости, по которой унитарное предприятие наделялось этим имуществом (при выбытии амортизируемого имущества разница, образовавшаяся на счете 75, списывается на счет 91 (субсчет 91-1) в качестве операционного дохода). Изъятие имущества, полученного сверх уставного фонда, отражается в бухгалтерском учете унитарного предприятия в обычном порядке как выбытие основных средств: дебет счета 01, субсчет «Выбытие основных средств» кредит счета 01 — на первоначальную стоимость изымаемого объекта; дебет счета 02 кредит счета 01, субсчет «Выбытие основных средств» — на сумму амортизационных отчислений по выбывшему объекту; дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы» кредит счета 01, субсчет «Выбытие основных средств» — списывается остаточная стоимость выбывшего основного средства. В предлагаемом Минфином РФ порядке отражения операций получения имущества унитарным предприятием вызывает сомнение правомерность отнесения стоимости безвозмездно полученных основных средств на счет 84. В этой ситуации также как и в случае с добавочным капиталом неоправданно завышается прибыль организации, а, следовательно, ее собственный капитал, о чем уже было сказано выше. Поэтому мы предлагаем следующий вариант отражения подобных операций в бухгалтерском учете, основанный на положениях Плана счетов (Инструкции по применению Плана счетов). В этом случае безвозмездно полученные основные средства должны учитываться на счете 98 «Доходы будущих периодов», субсчет 98-2 «Безвозмездные поступления» с последующим отнесением на счет 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы» по мере начисления амортизации. При этом в бухгалтерском учете данные операции отразятся следующими проводками: дебет счета 08 кредит счета 98, субсчет 2 — оприходованы основные средства, безвозмездно полученные от муниципального образования; дебет счета 01 кредит счета 08 — введены в эксплуатацию безвозмездно полученные основные средства; дебет счета 20 «Основное производство» (23 «Вспомогательные производства», 44 «Расходы на продажу» и др. в зависимости от места эксплуатации объекта) кредит счета 02 «Амортизации основных средств» — начислена амортизация по безвозмездно полученному основному средству; дебет счета 98, субсчет 2 кредит счета 91, субсчет 91-1 «Прочие доходы» — соответствующая доля доходов будущих периодов учтена в составе прочих (внереализационных) доходов. Таким образом, ежемесячно начисляя амортизацию и списывая ее на расходы, МУПы практически получают доходы, которые, попадая на счет 91, формируют в бухгалтерском учете финансовые результаты соответствующего периода. В целях же налогообложения, как мы уже рассмотрели выше, такого рода доходы не учитываются. На наш взгляд, такой подход является более корректным, нежели отражение стоимости безвозмездно полученных основных средств на счетах 83 или 84, и в большей степени отвечает реальному положению вещей, как с точки зрения налогового законодательства, так и с точки зрения бухгалтерского учета. Некоторые аспекты налогового учета безвозмездно полученных основных средств В соответствии со статьей 256 НК РФ «амортизируемое имущество, полученное унитарным предприятием от собственника имущества унитарного предприятия в оперативное управление или хозяйственное ведение, подлежит амортизации у данного унитарного предприятия в порядке, установленном» главой 25 НК РФ. При линейном способе начисления амортизации суммы амортизации определяются как произведение нормы амортизации на первоначальную стоимость основных средств. Первоначальная стоимость основных средств определяется как сумма расходов на его приобретение, а в случае, если объект основных средств получен налогоплательщиком (в нашем случае — МУПом) безвозмездно, — как сумма, в которую оценено такое имущество в соответствии с пунктом 8 статьи 250 НК РФ, то есть, по рыночной стоимости, определенной независимым оценщиком, но не ниже остаточной стоимости. Данный вывод подтверждается требованиями статьи 257 НК РФ, которая обязывает налогоплательщика применить положения пункта 8 статьи 250 НК РФ для определения первоначальной стоимости основных средств, полученных муниципальным унитарным предприятием безвозмездно от муниципального образования, в целях начисления амортизации: «Первоначальная стоимость основного средства определяется, как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно, — как сумма, в которую оценено такое имущество в соответствии с пунктом 8 статьи 250 НК РФ), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ». «При получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 40 части первой НК РФ, но не ниже определяемой в соответствии с настоящей главой остаточной стоимости — по амортизируемому имуществу и не ниже затрат на производство (приобретение) — по иному имуществу (выполненным работам, оказанным услугам). Информация о ценах должна быть подтверждена налогоплательщиком — получателем имущества (работ, услуг) документально или путем проведения независимой оценки» (пункт 8 статьи 250 НК РФ). Законом о государственных и муниципальных унитарных предприятиях определено, что «стоимость имущества, закрепленного за унитарным предприятием на праве хозяйственного ведения или на праве оперативного управления, при его учреждении определяется в соответствии с законом об оценочной деятельности». ПБУ 6/01 и Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина РФ от 13 октября 2003 г. № 91н также определено, что первоначальной стоимостью основных средств, полученных организацией по договору дарения и в иных случаях безвозмездного получения, признается их рыночная стоимость на дату оприходования. При определении рыночной стоимости могут быть использованы данные о ценах на аналогичную продукцию, полученные в письменной форме от организаций — изготовителей; сведения об уровне цен, имеющихся у органов государственной статистики; торговых инспекций и организаций; сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе; экспертные заключения о стоимости отдельных объектов основных средств. При этом, как уже отмечалось выше, безвозмездное получение имущества (основных средств) от муниципальных властей не включается в налоговую базу по налогу на прибыль ( подпункт 26 пункта 1 статьи 251 части второй НК РФ). При отражении в налоговом учете полученного от муниципальных образований недвижимого имущества следует учитывать следующее обстоятельство. Основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав (пункт 8 статьи 258 части второй НК РФ). Согласно статье 131 ГК РФ, регистрации подлежат: право собственности, право хозяйственного ведения, право оперативного управления. В соответствии с Федеральным законом от 21 июля 1997 г. № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (с последующими изменениями) «государственной регистрации подлежат права собственности и другие вещные права на недвижимое имущество и сделки с ним в соответствии со статьями 130, 131, 132 и 164 Гражданского кодекса Российской Федерации, за исключением прав на воздушные и морские суда, суда внутреннего плавания и космические объекты. Наряду с государственной регистрацией вещных прав на недвижимое имущество подлежат государственной регистрации ограничения (обременения) прав на него, в том числе сервитут, ипотека, доверительное управление, аренда». Таким образом, МУПы не имеют права вводить в эксплуатацию (и соответственно начислять по ним для целей налогообложения амортизацию) полученные объекты недвижимости до момента передачи документов на регистрацию прав хозяйственного ведения (оперативного управления).