Билет № 1.1.1

реклама

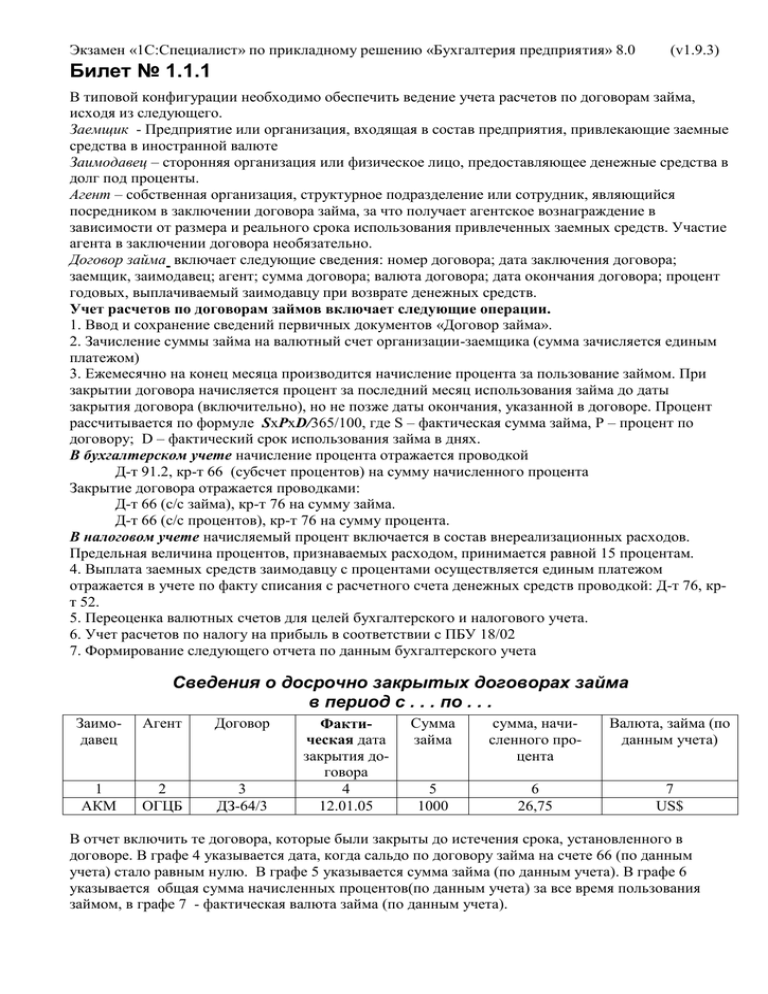

Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 1.1.1 В типовой конфигурации необходимо обеспечить ведение учета расчетов по договорам займа, исходя из следующего. Заемщик - Предприятие или организация, входящая в состав предприятия, привлекающие заемные средства в иностранной валюте Заимодавец – сторонняя организация или физическое лицо, предоставляющее денежные средства в долг под проценты. Агент – собственная организация, структурное подразделение или сотрудник, являющийся посредником в заключении договора займа, за что получает агентское вознаграждение в зависимости от размера и реального срока использования привлеченных заемных средств. Участие агента в заключении договора необязательно. Договор займа включает следующие сведения: номер договора; дата заключения договора; заемщик, заимодавец; агент; сумма договора; валюта договора; дата окончания договора; процент годовых, выплачиваемый заимодавцу при возврате денежных средств. Учет расчетов по договорам займов включает следующие операции. 1. Ввод и сохранение сведений первичных документов «Договор займа». 2. Зачисление суммы займа на валютный счет организации-заемщика (сумма зачисляется единым платежом) 3. Ежемесячно на конец месяца производится начисление процента за пользование займом. При закрытии договора начисляется процент за последний месяц использования займа до даты закрытия договора (включительно), но не позже даты окончания, указанной в договоре. Процент рассчитывается по формуле SxPxD/365/100, где S – фактическая сумма займа, P – процент по договору; D – фактический срок использования займа в днях. В бухгалтерском учете начисление процента отражается проводкой Д-т 91.2, кр-т 66 (субсчет процентов) на сумму начисленного процента Закрытие договора отражается проводками: Д-т 66 (с/с займа), кр-т 76 на сумму займа. Д-т 66 (с/с процентов), кр-т 76 на сумму процента. В налоговом учете начисляемый процент включается в состав внереализационных расходов. Предельная величина процентов, признаваемых расходом, принимается равной 15 процентам. 4. Выплата заемных средств заимодавцу с процентами осуществляется единым платежом отражается в учете по факту списания с расчетного счета денежных средств проводкой: Д-т 76, крт 52. 5. Переоценка валютных счетов для целей бухгалтерского и налогового учета. 6. Учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02 7. Формирование следующего отчета по данным бухгалтерского учета Сведения о досрочно закрытых договорах займа в период с . . . по . . . Заимодавец Агент Договор 1 АКМ 2 ОГЦБ 3 ДЗ-64/3 Фактическая дата закрытия договора 4 12.01.05 Сумма займа сумма, начисленного процента Валюта, займа (по данным учета) 5 1000 6 26,75 7 US$ В отчет включить те договора, которые были закрыты до истечения срока, установленного в договоре. В графе 4 указывается дата, когда сальдо по договору займа на счете 66 (по данным учета) стало равным нулю. В графе 5 указывается сумма займа (по данным учета). В графе 6 указывается общая сумма начисленных процентов(по данным учета) за все время пользования займом, в графе 7 - фактическая валюта займа (по данным учета). Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 1.1.2 В типовой конфигурации необходимо обеспечить ведение учета расчетов по договорам займа, исходя из следующего. Заемщик - Предприятие или организация, входящая в состав предприятия, привлекающие заемные средства в иностранной валюте Заимодавец – сторонняя организация или физическое лицо, предоставляющее денежные средства в долг под проценты. Агент – собственная организация, структурное подразделение или сотрудник, являющийся посредником в заключении договора займа, за что получает агентское вознаграждение в зависимости от размера и реального срока использования привлеченных заемных средств. Участие агента в заключении договора необязательно. Договор займа включает следующие сведения: номер договора; дата заключения договора; заемщик, заимодавец; агент; сумма договора; валюта договора; дата окончания договора; процент годовых, выплачиваемый заимодавцу при возврате денежных средств. Учет расчетов по договорам займов включает следующие операции. 1. Ввод и сохранение сведений первичных документов «Договор займа». 2. Зачисление суммы займа на валютный счет организации-заемщика (сумма зачисляется единым платежом) 3. Ежемесячно на конец месяца производится начисление процента за пользование займом. При закрытии договора начисляется процент за последний месяц использования займа до даты закрытия договора (включительно), но не позже даты окончания, указанной в договоре. Процент рассчитывается по формуле SxPxD/365/100, где S – фактическая сумма займа, P – процент по договору; D – фактический срок использования займа в днях. В бухгалтерском учете начисление процента отражается проводкой Д-т 91.2, кр-т 66 (субсчет процентов) на сумму начисленного процента Закрытие договора отражается проводками: Д-т 66 (с/с займа), кр-т 76 на сумму займа. Д-т 66 (с/с процентов), кр-т 76 на сумму процента. В налоговом учете начисляемый процент включается в состав внереализационных расходов. Предельная величина процентов, признаваемых расходом, принимается равной 15 процентам. 4. Выплата заемных средств заимодавцу с процентами осуществляется единым платежом отражается в учете по факту списания с расчетного счета денежных средств проводкой: Д-т 76, крт 52. 5. Переоценка валютных счетов для целей бухгалтерского и налогового учета. 6. Учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02 7. Формирование следующего отчета по данным бухгалтерского учета Отчет о задержке в поступлении денежных средств по договорам займа в период с . . . по . . . Заимодавец 1 АКМ Агент Договор 2 3 ОГЦБ ДЗ-64/3 ДЗ-64/4 Дата фактического поступления денежных средств 4 17.03.01 Отсутствует Фактическая сумма займа Фактическая валюта займа 5 6 US$ 1000 В отчет должны быть включены сведения по тем договорам, по которым на дату начала договора не было произведено перечисления денежных средств на валютный счет организации. В случае если в периоде, за который формируется отчет, средства по договору так и не поступили, необходимо в графу 4 поместить запись «Отсутствует». Период формирования отчета задается в диалоге с пользователем. Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 1.1.3 В типовой конфигурации необходимо обеспечить ведение учета расчетов по договорам займа, исходя из следующего. Заемщик - Предприятие или организация, входящая в состав предприятия, привлекающие заемные средства в иностранной валюте Заимодавец – сторонняя организация или физическое лицо, предоставляющее денежные средства в долг под проценты. Агент – собственная организация, структурное подразделение или сотрудник, являющийся посредником в заключении договора займа, за что получает агентское вознаграждение в зависимости от размера и реального срока использования привлеченных заемных средств. Участие агента в заключении договора необязательно. Договор займа включает следующие сведения: номер договора; дата заключения договора; заемщик, заимодавец; агент; сумма договора; валюта договора; дата окончания договора; процент годовых, выплачиваемый заимодавцу при возврате денежных средств. Учет расчетов по договорам займов включает следующие операции. 1. Ввод и сохранение сведений первичных документов «Договор займа». 2. Зачисление суммы займа на валютный счет организации-заемщика (сумма зачисляется единым платежом) 3. Ежемесячно на конец месяца производится начисление процента за пользование займом. При закрытии договора начисляется процент за последний месяц использования займа до даты закрытия договора (включительно), но не позже даты окончания, указанной в договоре. Процент рассчитывается по формуле SxPxD/365/100, где S – фактическая сумма займа, P – процент по договору; D – фактический срок использования займа в днях. В бухгалтерском учете начисление процента отражается проводкой Д-т 91.2, кр-т 66 (субсчет процентов) на сумму начисленного процента Закрытие договора отражается проводками: Д-т 66 (с/с займа), кр-т 76 на сумму займа. Д-т 66 (с/с процентов), кр-т 76 на сумму процента. В налоговом учете начисляемый процент включается в состав внереализационных расходов. Предельная величина процентов, признаваемых расходом, принимается равной 15 процентам. 4. Выплата заемных средств заимодавцу с процентами осуществляется единым платежом отражается в учете по факту списания с расчетного счета денежных средств проводкой: Д-т 76, крт 52. 5. Переоценка валютных счетов для целей бухгалтерского и налогового учета. 6. Учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02 7. Формирование следующего отчета по данным бухгалтерского учета Расчет сумм агентских вознаграждений за период с…по… Агент 1 Семенов А. И. … Договор 2 ДЗ-64/3 … Сумма займа (руб) 3 27 456.00 … Количество дней 4 23 … Сумма вознаграждения (руб) 5 561.00 … В отчет включить всех агентов, у которых в заданный период имелись незакрытые договора займа. Агентское вознаграждение рассчитывается по ставке 0,01% от суммы остатка займа на конец каждого дня фактического пользования займом в пересчете в рубли по курсу, установленному на соответствующий день. Период, за который рассчитывается агентское вознаграждение, задается в диалоге. Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 2.1.1 В типовой конфигурации необходимо обеспечить ведение учета приобретения и реализации прав на тиражирование программных продуктов исходя из следующего. Предприятие, для которого ведется учет, занимается приобретением прав на русификацию, тиражирование и распространение программных продуктов зарубежных фирм – нерезидентов РФ. Приобретаемые права не являются исключительными. Лицензиар – зарубежная организация - производитель ПО, обладающая исключительными правами на данное ПО, передающая права на использование ПО лицензиату Лицензиат – организация приобретающая право (исключительное или неисключительное) на ПО лицензиара. Приобретение неисключительного права не позволяет лицензиату учитывать приобретенные права в качестве нематериального актива, поэтому затраты на приобретение и русификацию учитываются в качестве расходов будущих периодов. Лицензионные договоры(ЛД) с зарубежными организациями (нерезидентами) на приобретение прав на русификацию, тиражирование и распространение программного продукта (ПП) на территории РФ. В договоре указывается: лицензиар, лицензиат, программный продукт; сумма, валюта оплаты зарубежному лицензиару с учетом налогов, которые он должен уплатить на территории РФ; срок, на который приобретается право (в годах и месяцах); характер приобретаемого права – исключительное или неисключительное. Вся сумма вознаграждения перечисляется лицензиару единовременно, после чего договор считается вступившим в силу, после чего файлы с исходными текстами в этот же день передаются лицензиату посредством Интернет. Этой же датой затраты на приобретение лицензии принимаются к учету в качестве расходов будущих периодов. Договоры на русификацию программ с организациями, входящими в состав Предприятия. В договоре указывается: Организация – исполнитель работ, программный продукт, сумма вознаграждения с учетом НДС, срок выполнения работ, дата начала, дата окончания. Выполненные работы принимаются по Акту. Необходимо автоматизировать для целей бухгалтерского и налогового учета выполнение следующих операций. 1) Перечисление оплаты лицензиару (Д-т 76, кр-т 52). 2) Удержание из доходов иностранной организации суммы НДС, подлежащей уплате в бюджет (Д-т 76, кр-т 68-2). 3) Отражение расходов будущих периодов по лицензионному договору и НДС (Д-т 97, кр-т 76; Д-т 19, кр-т 76) . 4) Отражение расходов по доведению НМА до состояния пригодного для использования (русификация) и НДС(Д-т 97, кр-т 60; Д-т 19, кр-т 60). 5) Оплата работ по русификации (Д-т 60, кр-т 51). 6) Разработать следующий отчет, формируемый по данным бухгалтерского учета. Завершение работ по русификации программ по лицензионным договорам, вступившим в силу в период с .. по .. Программный продукт 1 Би-Страйк Принц Эллады Капуцин Лицензионный договор 2 ЛД-007 ЛД-012 ЛД-023 Подрядчик по русификации программы 3 «Нуваль» «Фрактал» - Дата окончания работ по русификации (по данным учета) 4 12.03.2005 21.03.2005 Нет информации Стоимость работ по русификации с НДС 5 177 000.00 118 000.00 - В отчет включить все лицензионные договора, вступившие в силу (по данным учета) в период, заданный пользователем. В графу 4 необходимо поместить дату приемки работ по русификации программы (по данным учета). Графа 5 заполняется по факту принятия работ по русификации (по данным бухгалтерского учета). Если по программному продукту, в этот период в бухгалтерском Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) учете не отражено завершение работ по русификации, то графы 3 и 5 не заполняются, а в графе 4 надо поместить текст «Нет информации». Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 2.1.2 В типовой конфигурации необходимо обеспечить ведение учета приобретения и реализации прав на тиражирование программных продуктов исходя из следующего. Предприятие, для которого ведется учет, занимается приобретением прав на русификацию, тиражирование и распространение программных продуктов зарубежных фирм – нерезидентов РФ. Приобретаемые права не являются исключительными. Лицензиар – зарубежная организация - производитель ПО, обладающая исключительными правами на данное ПО, передающая права на использование ПО лицензиату Лицензиат – организация приобретающая право (исключительное или неисключительное) на ПО лицензиара. Приобретение неисключительного права не позволяет лицензиату учитывать приобретенные права в качестве нематериального актива, поэтому затраты на приобретение и русификацию учитываются в качестве расходов будущих периодов. Лицензионные договоры(ЛД) с зарубежными организациями (нерезидентами) на приобретение прав на русификацию, тиражирование и распространение программного продукта (ПП) на территории РФ. В договоре указывается: лицензиар, лицензиат, программный продукт; сумма, валюта оплаты зарубежному лицензиару с учетом налогов, которые он должен уплатить на территории РФ; срок, на который приобретается право (в годах и месяцах); характер приобретаемого права – исключительное или неисключительное. Вся сумма вознаграждения перечисляется лицензиару единовременно, после чего договор считается вступившим в силу, после чего файлы с исходными текстами в этот же день передаются лицензиату посредством Интернет. Этой же датой затраты на приобретение лицензии принимаются к учету в качестве расходов будущих периодов. Договоры на русификацию программ с организациями, входящими в состав Предприятия. В договоре указывается: Организация – исполнитель работ, программный продукт, сумма вознаграждения с учетом НДС, срок выполнения работ, дата начала, дата окончания. Выполненные работы принимаются по Акту. Необходимо автоматизировать для целей бухгалтерского и налогового учета выполнение следующих операций. 1) Перечисление оплаты лицензиару (Д-т 76, кр-т 52). 2) Удержание из доходов иностранной организации суммы НДС, подлежащей уплате в бюджет (Д-т 76, кр-т 68-2). 3) Отражение расходов будущих периодов по лицензионному договору и НДС (Д-т 97, кр-т 76; Д-т 19, кр-т 76) . 4) Отражение расходов по доведению НМА до состояния пригодного для использования (русификация) и НДС(Д-т 97, кр-т 60; Д-т 19, кр-т 60). 5) Оплата работ по русификации (Д-т 60, кр-т 51). 6) Разработать следующий отчет, формируемый по данным бухгалтерского учета. Фактический срок полезного использования НМА Программный продукт Лицензионный договор (ЛД) 1 Страйк Принц-П 2 ЛД-007 ЛД-012 Дата начала действия ЛД 3 12.02.2005 2.03.2005 Дата доведения НМА до состояния пригодного для использования 4 12.03.2005 21.03.2005 Стоимость НМА с учетом русификации (в руб.) Реальный срок полезного использования НМА (в целых месяцах) 5 6 3177 000.00 31 2118 000.00 27 В отчет включить лицензионные договора, вступившие в силу (по данным учета) в период, заданный пользователем, по которым также завершены работы по русификации. В графу 4 необходимо поместить дату приемки работ по русификации ПП (по данным учета). В графу 5 поместить общую сумму затрат на приобретение лицензии и русификацию ПП (по данным учета) в Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) рублевом эквиваленте с пересчетом в рубли на дату начала действия ЛД (графа 3). В графе 6 указать срок от даты завершения русификации до даты окончания действия ЛД. Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 2.1.3 В типовой конфигурации необходимо обеспечить ведение учета приобретения и реализации прав на тиражирование программных продуктов исходя из следующего. Предприятие, для которого ведется учет, занимается приобретением прав на русификацию, тиражирование и распространение программных продуктов зарубежных фирм – нерезидентов РФ. Приобретаемые права не являются исключительными. Лицензиар – зарубежная организация - производитель ПО, обладающая исключительными правами на данное ПО, передающая права на использование ПО лицензиату Лицензиат – организация приобретающая право (исключительное или неисключительное) на ПО лицензиара. Приобретение неисключительного права не позволяет лицензиату учитывать приобретенные права в качестве нематериального актива, поэтому затраты на приобретение и русификацию учитываются в качестве расходов будущих периодов. Лицензионные договоры(ЛД) с зарубежными организациями (нерезидентами) на приобретение прав на русификацию, тиражирование и распространение программного продукта (ПП) на территории РФ. В договоре указывается: лицензиар, лицензиат, программный продукт; сумма, валюта оплаты зарубежному лицензиару с учетом налогов, которые он должен уплатить на территории РФ; срок, на который приобретается право (в годах и месяцах); характер приобретаемого права – исключительное или неисключительное. Вся сумма вознаграждения перечисляется лицензиару единовременно, после чего договор считается вступившим в силу, после чего файлы с исходными текстами в этот же день передаются лицензиату посредством Интернет. Этой же датой затраты на приобретение лицензии принимаются к учету в качестве расходов будущих периодов. Договоры на русификацию программ с организациями, входящими в состав Предприятия. В договоре указывается: Организация – исполнитель работ, программный продукт, сумма вознаграждения с учетом НДС, срок выполнения работ, дата начала, дата окончания. Выполненные работы принимаются по Акту. Необходимо автоматизировать для целей бухгалтерского и налогового учета выполнение следующих операций. 1) Перечисление оплаты лицензиару (Д-т 76, кр-т 52). 2) Удержание из доходов иностранной организации суммы НДС, подлежащей уплате в бюджет (Д-т 76, кр-т 68-2). 3) Отражение расходов будущих периодов по лицензионному договору и НДС (Д-т 97, кр-т 76; Д-т 19, кр-т 76) . 4) Отражение расходов по доведению НМА до состояния пригодного для использования (русификация) и НДС(Д-т 97, кр-т 60; Д-т 19, кр-т 60). 5) Оплата работ по русификации (Д-т 60, кр-т 51). 6) Разработать следующий отчет, формируемый по данным бухгалтерского учета. Фактическая стоимость и срок полезного использования НМА Программный продукт Лицензионный договор 1 Би-Страйк Принц Эллады 2 ЛД-007 ЛД-012 Дата начала договора (по данным учета) 3 12.02.2005 2.03.2005 Дата доведения НМА до состояния, пригодного для использования 4 12.03.2005 21.03.2005 Стоимость с Срок полезного учетом использования русификации НМА (мес.) (в пересчете в валюту ЛД) 5 6 112 000 USD 31 62 000 EUR 27 В отчет включить лицензионные договора, вступившие в силу (по данным учета) в период, заданный пользователем, по которым также завершены работы по русификации. В графу 4 необходимо поместить дату приемки работ по русификации ПП (по данным учета). В графу 5 поместить сумму затрат на приобретение лицензии и русификацию ПП (по данным учета) в пересчете в валюту лицензионного договора по курсу на дату доведения НМА до состояния Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) пригодного для использования (графа 4). В графе 6 указать срок от даты завершения русификации до даты окончания действия ЛД (в целых месяцах). Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 3.1.1 В типовой конфигурации необходимо реализовать учет операций РЕПО для организации, не являющейся профессиональным участником рынка ценных бумаг. Под сделкой типа РЕПО понимается сделка по продаже ценных бумаг(ЦБ), при продаже которых у организации возникает обязательство по обратному выкупу указанных ценных бумаг через определенный срок по заранее фиксированной цене. Оценка стоимости ЦБ для целей бухгалтерского и налогового учета осуществляется по средней учетной цене. Оценка первоначальной стоимости ЦБ в бухгалтерском и налоговом учете может различаться. Для целей ПБУ 18/02 она квалифицируется как постоянная разница. В договоре РЕПО указывается: Дата начала договора, Контрагент по сделке РЕПО; Ценная бумага; Количество; Дата продажи в РЕПО; Цена продажи; Дата выкупа из РЕПО; Цена выкупа. В бухгалтерском учете на дату фактической продажи ЦБ по первой части сделки РЕПО организация признает операционный доход от продажи ЦБ. Сумма поступлений от продажи ЦБ отражается по дебету счета 76 и кредиту счета 91, субсчет "Прочие доходы". Стоимость проданных ЦБ признается операционным расходом и списывается со счета 58, субсчет "Паи и акции", в дебет счета 91, субсчет "Прочие расходы". Выкупленные ЦБ принимаются к учету по цене выкупа, указанной во второй части сделки РЕПО. Стоимость выкупленных ЦБ отражается по дебету счета 58, субсчет "Паи и акции", в корреспонденции со счетом 76. В налоговом учете доходы (убытки) от реализации ценных бумаг по первой части операции РЕПО не учитываются при определении налоговой базы, таким образом, на дату реализации ЦБ по первой части РЕПО у организации в налоговом учете доходов и расходов не возникает. Для целей налогообложения, выкупленные бумаги из РЕПО принимаются к учету по той цене, по которой они учитывались при передаче в РЕПО. На дату выкупа ЦБ разница между ценой приобретения ЦБ по второй части РЕПО и ценой реализации ценных бумаг по первой части РЕПО включается в состав внереализационных расходов. Предельная величина расхода, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза. Расчет производится по формуле: SxP*1.1xD/365/100, где S - реально поступившая сумма по первой части договора РЕПО, P – ставка рефинансирования Центробанка; D – срок действия договора РЕПО в днях (от даты поступления д/с по первой части РЕПО до даты оплаты выкупаемых ЦБ по второй части РЕПО). Требуется: 1) Обеспечить хранение информации о заключенных договорах РЕПО. 2) Обеспечить необходимую аналитику на счетах бухгалтерского и налогового учета. 3) Обеспечить отражение (ручным способом) операций покупки и продажи ЦБ по договорам РЕПО в системе бухгалтерского и налогового учета. 4) Обеспечить учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02. 5) Обеспечить формирование следующего отчета по данным бухгалтерского учета. Движение денежных средств по договорам РЕПО, заключенным в период … Договор РЕПО 1 ДР-007 ДР-017 Дата заключения договора РЕПО 2 13.02.05 15.02.05 Фактическая дата поступления оплаты по 1-й части РЕПО 3 15.02.05 Нет оплаты Фактический срок между датами поступления и списания д/с по сделке РЕПО 4 34 Разница между ценой приобретения и ценой реализации ценных бумаг по сделке РЕПО 5 520 Предельная величина расхода, признаваемого в целях налогообложения по сделке РЕПО 6 377.07 В отчет включаются сведения об оплатах, произведенных по договорам РЕПО, заключенным в период, задаваемый в диалоге пользователем. В случае отсутствия движений д/с по первой части РЕПО в графу 3 помещается текст «Нет оплаты», в случае отсутствия движений д/с по второй части РЕПО в графу 4 помещается текст «Нет оплаты». В графу 5 помещается разница между суммой, полученной по первой части РЕПО и суммой, уплаченной по второй части РЕПО. Значение графы 6 рассчитывается по формуле предельной величины расхода, признаваемого для целей НУ. Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 3.1.2 В типовой конфигурации необходимо реализовать учет операций РЕПО для организации, не являющейся профессиональным участником рынка ценных бумаг. Под сделкой типа РЕПО понимается сделка по продаже ценных бумаг(ЦБ), при продаже которых у организации возникает обязательство по обратному выкупу указанных ценных бумаг через определенный срок по заранее фиксированной цене. Оценка стоимости ЦБ для целей бухгалтерского и налогового учета осуществляется по средней учетной цене. Оценка первоначальной стоимости ЦБ в бухгалтерском и налоговом учете может различаться. Для целей ПБУ 18/02 она квалифицируется как постоянная разница. В договоре РЕПО указывается: Контрагент по сделке РЕПО; Ценная бумага; Количество; Дата продажи в РЕПО; Цена продажи; Дата выкупа из РЕПО; Цена выкупа. В бухгалтерском учете на дату фактической продажи ЦБ по первой части сделки РЕПО организация признает операционный доход от продажи ЦБ. Сумма поступлений от продажи ЦБ отражается по дебету счета 76 и кредиту счета 91, субсчет "Прочие доходы". Стоимость проданных ЦБ признается операционным расходом и списывается со счета 58, субсчет "Паи и акции", в дебет счета 91, субсчет "Прочие расходы". Выкупленные ЦБ принимаются к учету по цене выкупа, указанной во второй части сделки РЕПО. Стоимость выкупленных ЦБ отражается по дебету счета 58, субсчет "Паи и акции", в корреспонденции со счетом 76. В налоговом учете доходы (убытки) от реализации ценных бумаг по первой части операции РЕПО не учитываются при определении налоговой базы, таким образом, на дату реализации ЦБ по первой части РЕПО у организации в налоговом учете доходов и расходов не возникает. Для целей налогообложения, выкупленные бумаги из РЕПО принимаются к учету по той цене, по которой они учитывались при передаче в РЕПО. На дату выкупа ЦБ разница между ценой приобретения ЦБ по второй части РЕПО и ценой реализации ценных бумаг по первой части РЕПО включается в состав внереализационных расходов. Предельная величина расхода, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза. Расчет производится по формуле: SxP*1.1xD/365/100, где S - реально поступившая сумма по первой части договора РЕПО, P – ставка рефинансирования Центробанка; D – срок действия договора РЕПО в днях (от даты поступления д/с по первой части РЕПО до даты оплаты выкупаемых ЦБ по второй части РЕПО). Требуется: 1) Обеспечить хранение информации о заключенных договорах РЕПО. 2) Обеспечить необходимую аналитику на счетах бухгалтерского и налогового учета. 3) Обеспечить отражение (ручным способом) операций покупки и продажи ЦБ по договорам РЕПО в системе бухгалтерского и налогового учета. 4) Обеспечить учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02. 5) Обеспечить формирование следующего отчета по данным бухгалтерского и налогового учета. Ценные бумаги, находящиеся в РЕПО, выкупаемые в период с .. по.. ЦБ 1 Акция РАОЕЭС Акция Лукойл Договор РЕПО 2 ЦБР/001 ЦБР/002 Дата передачи в РЕПО (БУ) 3 12.11.04 30.11.04 Кол-во (БУ) 4 120 200 Стоимость (БУ) 5 8400.00 14000.00 Стоимость (НУ) 6 8000.00 14700.00 Стоимость выкупа 7 8500.00 15000.00 В отчет включаются все ценные бумаги, фактически находящиеся в РЕПО на начало дня даты формирования отчета, выкуп которых, согласно договору, предстоит в период, задаваемый в диалоге. В графе 4 указывается количество ЦБ, переданных в РЕПО по данным БУ, в графе 5 и 6 учетная стоимость переданных в РЕПО ЦБ, соответственно, по данным БУ и НУ; в графе 7 – стоимость выкупа по данным договора РЕПО. Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 3.2.1 В типовой конфигурации необходимо реализовать учет операций РЕПО для организации, не являющейся профессиональным участником рынка ценных бумаг. Под сделкой типа РЕПО понимается сделка по продаже ценных бумаг (ЦБ), при продаже которых у организации возникает обязательство по последующей обратной покупке указанных ценных бумаг через определенный срок по заранее фиксированной цене. Оценка стоимости ЦБ для целей бухгалтерского и налогового учета осуществляется по средней учетной цене. Оценка первоначальной стоимости ЦБ в бухгалтерском и налоговом учете может различаться. Для целей ПБУ 18/02 она квалифицируется как постоянная разница. В договоре РЕПО указывается: Контрагент по сделке РЕПО; Дата продажи в РЕПО, Срок действия сделки РЕПО (в месяцах и днях); Дата выкупа (рассчитывается автоматически); Список ценных бумаг для каждой из которых указывается: Наименование; Количество; Цена продажи; Цена выкупа. В бухгалтерском учете на дату фактической продажи ЦБ по первой части сделки РЕПО организация признает операционный доход от продажи ЦБ. Сумма поступлений от продажи ЦБ отражается по дебету счета 76 и кредиту счета 91, субсчет "Прочие доходы". Стоимость проданных ЦБ признается операционным расходом и списывается со счета 58, субсчет "Паи и акции", в дебет счета 91, субсчет "Прочие расходы". Выкупленные ЦБ принимаются к учету по цене выкупа, указанной во второй части сделки РЕПО. Стоимость выкупленных акций отражается по дебету счета 58, субсчет "Паи и акции", в корреспонденции со счетом 76. В налоговом учете доходы (убытки) от реализации ценных бумаг по первой части операции РЕПО не учитываются при определении налоговой базы, таким образом, на дату реализации ЦБ по первой части РЕПО у организации в налоговом учете доходов и расходов не возникает. Для целей налогообложения, выкупленные бумаги из РЕПО принимаются к учету по той цене, по которой они учитывались до передачи в РЕПО. На дату выкупа ЦБ разница между ценой приобретения ЦБ по второй части РЕПО и ценой реализации ценных бумаг по первой части РЕПО включается в состав внереализационных расходов, причем предельная величина расхода, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза. Расчет производится по формуле: SxP*1.1xD/365/100, где S - реально поступившая сумма в оплату ЦБ по первой части договора РЕПО, P – ставка рефинансирования Центробанка; D – фактический (по данным бухгалтерского учета) срок действия договора РЕПО в днях, считается от даты поступления денежных средств по первой части РЕПО до даты фактического списания денежных средств по договору РЕПО. Требуется: 1) Обеспечить хранение информации о заключенных договорах РЕПО. 2) Обеспечить необходимую аналитику на счетах бухгалтерского и налогового учета. 3) Автоматизировать отражение операций покупки и продажи ЦБ по договорам РЕПО в системе бухгалтерского и налогового учета. 4) Обеспечить учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02. Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 3.2.2 В типовой конфигурации необходимо реализовать учет операций РЕПО для организации, не являющейся профессиональным участником рынка ценных бумаг. Под сделкой типа РЕПО понимается сделка по продаже ценных бумаг(ЦБ), при продаже которых у организации возникает обязательство по последующей обратной покупке указанных ценных бумаг через определенный срок по заранее фиксированной цене. Оценка стоимости ЦБ для целей бухгалтерского и налогового учета осуществляется по средней учетной цене. Оценка первоначальной стоимости ЦБ в бухгалтерском и налоговом учете может различаться. Для целей ПБУ 18/02 она квалифицируется как постоянная разница. В договоре РЕПО указывается: Контрагент по сделке РЕПО; Дата продажи в РЕПО, Срок действия сделки РЕПО (в месяцах и днях); Дата выкупа (рассчитывается автоматически); Ценная бумага; Количество; Цена продажи; Цена выкупа. В бухгалтерском учете на дату фактической продажи ЦБ по первой части сделки РЕПО организация признает операционный доход от продажи ЦБ. Сумма поступлений от продажи ЦБ отражается по дебету счета 76 и кредиту счета 91, субсчет "Прочие доходы". Стоимость проданных ЦБ признается операционным расходом и списывается со счета 58, субсчет "Паи и акции", в дебет счета 91, субсчет "Прочие расходы". Выкупленные ЦБ принимаются к учету по цене выкупа, указанной во второй части сделки РЕПО. Стоимость выкупленных акций отражается по дебету счета 58, субсчет "Паи и акции", в корреспонденции со счетом 76. В налоговом учете доходы (убытки) от реализации ценных бумаг по первой части операции РЕПО не учитываются при определении налоговой базы, таким образом, на дату реализации ЦБ по первой части РЕПО у организации в налоговом учете доходов и расходов не возникает. Для целей налогообложения, выкупленные бумаги из РЕПО принимаются к учету по той цене, по которой они учитывались до передачи в РЕПО. На дату выкупа ЦБ разница между ценой приобретения ЦБ по второй части РЕПО и ценой реализации ценных бумаг по первой части РЕПО включается в состав внереализационных расходов, причем предельная величина расхода, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза. Расчет производится по формуле: SxP*1.1xD/365/100, где S - реально поступившая сумма в оплату ЦБ по первой части договора РЕПО, P – ставка рефинансирования Центробанка; D – фактический (по данным бухгалтерского учета) срок действия договора РЕПО в днях, считается от даты поступления денежных средств по первой части РЕПО до даты фактического завершения договора РЕПО. Требуется: 1) Обеспечить хранение информации о заключенных договорах РЕПО. 2) Обеспечить необходимую аналитику на счетах бухгалтерского и налогового учета. 3) Автоматизировать отражение операций покупки и продажи ЦБ по договорам РЕПО в системе бухгалтерского и налогового учета. 4) Обеспечить учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02. Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 4.1.1 В типовой конфигурации необходимо реализовать учет операций приобретения товаров исходя из следующего. Торговая организация приобретает товар по договорам купли-продажи по договорной стоимости с последующей оплатой. В договоре указываются: наименование товара, дата поставки товара, срок оплаты (в рабочих днях) от даты фактического поступления товара, процент штрафа от суммы, подлежащей оплате, начисляемого за каждый календарный день, начиная с даты наступления штрафных санкций. Для охраны некоторых видов дорогостоящего товара при его транспортировке организация пользуется услугами охранного предприятия. Для целей бухгалтерского учета согласно учетной политике организации фактическими затратами на приобретение товара являются: сумма, уплачиваемая в соответствии с договором поставщику; сумма, уплачиваемая за услуги по охране товара при его транспортировке. Принятие к бухгалтерскому учету товара по фактической себестоимости отражается записью по дебету счета 41 «Товары» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками». Суммы НДС по приобретенному товару и оказанным услугам отражаются в дебет счета 19 и в кредит счета 60. Для целей налогообложения прибыли доходы и расходы организация определяет методом начисления. Отчетными периодами по налогу на прибыль признаются месяц, два месяца и т.д. Расходы по оплате услуг по охране товара при его транспортировке не включаются в стоимость приобретенного товара, но относятся к издержкам обращения текущего месяца и признаются косвенными расходами. Исходя из того, что расходы по охране товара при его транспортировке, связанные с приобретением товара, формируют налогооблагаемую прибыль единовременно в месяце их осуществления, а бухгалтерскую прибыль (убыток) - в месяце реализации приобретенного товара, в месяце осуществления расходов по охране товара организация признает налогооблагаемую временную разницу. Налогооблагаемая временная разница приводит к образованию отложенного налогового обязательства (ПБУ 18/02). Отложенное налоговое обязательство отражается в бухгалтерском учете по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68. По мере уменьшения или полного погашения налогооблагаемой временной разницы уменьшает или полностью погашаться отложенное налоговое обязательство и отражается в бухгалтерском учете по дебету счета 77 в корреспонденции с кредитом счета 68. Необходимо по данным бухгалтерского учета обеспечить формирование отчета следующего вида. Сведения об оплате товара, поступившего в период с … по … Наименование товара Дата поступления на склад 1 Плед 1х2 12.01.05 Стоимость оприходованного товара с учетом НДС 3 23 600.00 Ковер 3х4 15.01.05 118 000.00 2 Дата оплаты / Сумма оплаты Количество дней просрочки платежа 4 20.01.05 23 600 руб. Не оплачен 5 1 5 В отчет включить товары, поступившие на предприятие в период, задаваемый в диалоге пользователем. В графе 2 указать дату оприходования товара на склад по данным бухгалтерского учета; в графе 3 - стоимость оприходованного товара по данным учета; в графе 4 - дату оплаты и сумму оплаты товара по данным учета, при отсутствии оплаты указать «Не оплачен»; в графе 5 указать количество календарных дней от даты начала действия штрафных санкций до даты фактической оплаты (если товар оплачен) или текущей даты (если товар не оплачен). Экзамен «1С:Специалист» по прикладному решению «Бухгалтерия предприятия» 8.0 (v1.9.3) Билет № 5.1.1 Предприятие заключает договора с подрядчиками на переработку сырья для изготовления полуфабрикатов, используемых для производства продукции. В договоре указывается наименование сырья, передаваемого в переработку, его количество, стоимость, наименование и количество получаемого полуфабриката, а также список возвратных отходов их количество и стоимость по рыночной оценке. Возвратные отходы реализуются населению. Необходимо в типовой конфигурации предусмотреть реализацию следующих операций. Для целей бухгалтерского учета Передача сырья в переработку осуществляется по накладной и отражается записью по субсчетам счета 10 "Материалы": по кредиту субсчета 10-1 "Сырье и материалы" в корреспонденции с дебетом субсчета 10-7 "Материалы, переданные в переработку" по учетной стоимости. Оприходование полуфабрикатов из переработки сопровождается документом «Отчет подрядчика об израсходованном материале» отражается в учете записью Д-т 21, к-т 10-7, - на стоимость сырья, переданного в переработку (за минусом стоимости возвратных отходов), и Д-т 21, к-т 60 - на стоимость выполненных подрядчиком работ (без НДС). Оприходование возвратных отходов отражается записью д-т счет 10-6, к-т счет 10-7 по стоимости, указанной в договоре. Для целей налогообложения прибыли Стоимость сырья, переданного в переработку (за минусом стоимости возвратных отходов) относится к материальным прямым расходам. Стоимость выполненных подрядчиком работ (без НДС) также является материальным расходом, но относится к косвенным расходам и в полном объеме учитывается при исчислении налоговой базы по налогу на прибыль в отчетном периоде, в котором приняты по акту выполненные работы по переработке. При формировании бухгалтерской прибыли данные расходы участвуют по мере изготовления и продажи готовой продукции, то есть в последующих отчетных периодах. Следовательно, у организации в периоде, в котором принят результат работ по переработке сырья, возникает временная разница между величиной бухгалтерской и налогооблагаемой прибыли. В отчетном периоде, в котором возникла налогооблагаемая временная разница, в бухгалтерском учете признается отложенное налоговое обязательство, которое отражается по кредиту счета 77 "Отложенные налоговые обязательства" в корреспонденции с дебетом счета 68 "Расчеты по налогам и сборам". Необходимо по данным бухгалтерского учета сформировать отчет следующего вида. Переработка сырья подрядчиками за период … Договор на перерабо тку 1 ДГ777 ДГ888 Подряд чик 2 АО Жмых АО Жмых Наименование 3 Оливы черные Оливы зеленые Передано сырье количеств Стоимост о ь 3 Дата передачи 500 4 25 000 5 23.01.05 1000 80000 28.01.05 Получен полуфабрикат Наименован количеств Стоимо ие о сть 6 Масло МуОйл - 7 100 - 8 50000 - В отчет включать информацию по сырью, переданному в переработку в период, задаваемый пользователем. В графе 8 указывается стоимость полуфабриката с учетом затрат на переработку за вычетом стоимости возвратных отходов. Если полуфабрикат из переработки в указанный период не оприходован, в графы 6,7,8 проставляются прочерки.