Учебный материал к лекции по ИМ 7

реклама

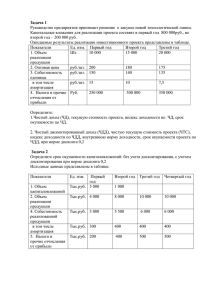

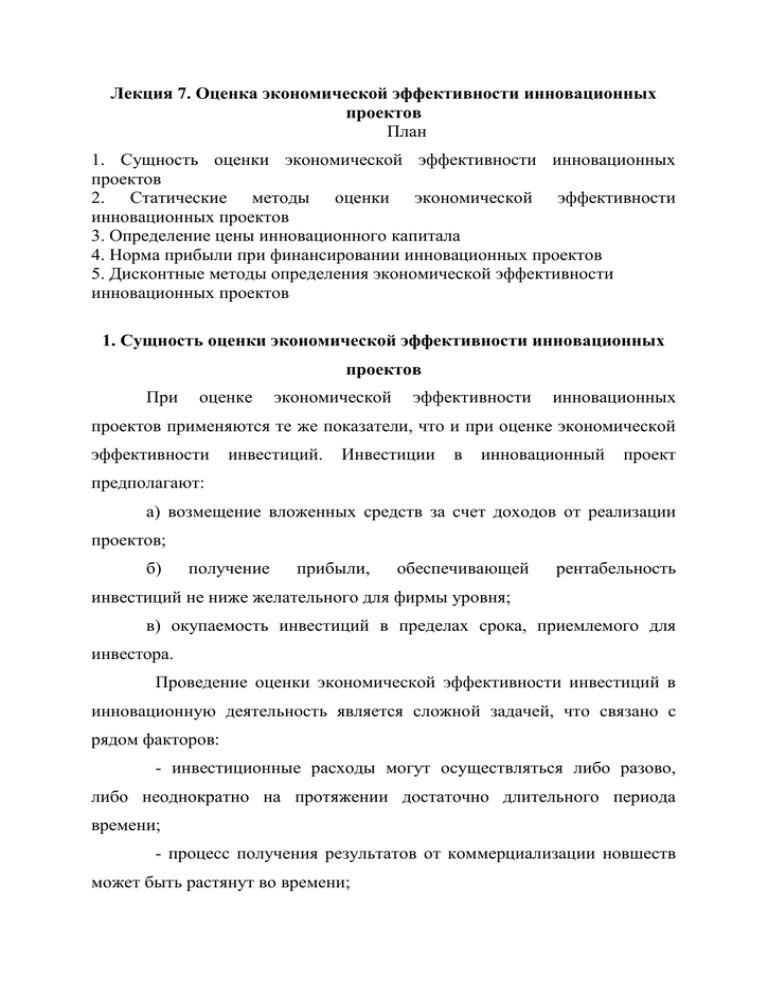

Лекция 7. Оценка экономической эффективности инновационных проектов План 1. Сущность оценки экономической эффективности инновационных проектов 2. Статические методы оценки экономической эффективности инновационных проектов 3. Определение цены инновационного капитала 4. Норма прибыли при финансировании инновационных проектов 5. Дисконтные методы определения экономической эффективности инновационных проектов 1. Сущность оценки экономической эффективности инновационных проектов При оценке экономической эффективности инновационных проектов применяются те же показатели, что и при оценке экономической эффективности инвестиций. Инвестиции в инновационный проект предполагают: а) возмещение вложенных средств за счет доходов от реализации проектов; б) получение прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для фирмы уровня; в) окупаемость инвестиций в пределах срока, приемлемого для инвестора. Проведение оценки экономической эффективности инвестиций в инновационную деятельность является сложной задачей, что связано с рядом факторов: - инвестиционные расходы могут осуществляться либо разово, либо неоднократно на протяжении достаточно длительного периода времени; - процесс получения результатов от коммерциализации новшеств может быть растянут во времени; - осуществление длительных операций приводит к повышению риска и росту неопределенности при оценке инновационных проектов. Для проектов оценки экономической используют две эффективности группы показателей: инновационных статические (бухгалтерские или учетные) и динамические (дисконтные): 1. Показатели оценки, основанные на статических методах расчета, предусматривают использование в расчетах бухгалтерских данных об инвестиционных затратах в инновационное проектирование и доходах от них без их дисконтирования во времени. Показатели, основанные на использовании статических методов расчета, применяются, как правило, для оценки эффективности небольших краткосрочных реальных инновационных проектов. 2. Дисконтные методы учитывают два важных аспекта в деятельности инноватора: - при одноразовом инвестировании всей суммы, необходимой для реализации проекта, он лишается возможности временно использовать ее часть для получения альтернативных доходов (например, процентов по банковскому вкладу или дохода по краткосрочным государственным займам); если средства, вкладываются в проект по определенным интервалам времени (по подпериодам), то, получая дополнительную альтернативную выгоду, инноватор фактически уменьшает стоимость инвестиций в проект; - доходы от реализации проекта, поступающие по определенным интервалам времени, также дают инноватору возможность извлекать из них дополнительный альтернативный доход. Следовательно, оптимальное распределение во времени инвестиций и получаемых доходов позволяет увеличить рентабельность инновационного проекта. Для учета поступления доходов по интервалам времени используется понятие "чистый денежный поток". Чистый денежный поток (ЧДП или net cash flow, NCF) – разница между положительным и рассматриваемом отрицательным периоде времени. денежными Чистый потоками денежный в поток рассчитывается одним из трех способов: по чистой прибыли; по чистой прибыли с учетом амортизационных отчислений; по чистой прибыли с учетом амортизационных отчислений и ликвидационной стоимости основных фондов. Показатели оценки эффективности, основанные на дисконтных методах расчета, предусматривают дисконтирование инвестиционных затрат и доходов по отдельным интервалам периода реализации проекта. Дисконтирование стоимости есть процесс приведения будущей стоимости денег к их настоящей стоимости путем изъятия из их будущей суммы соответствующей суммы процентов, называемой дисконтом. Дисконтные методы учитывают будущую стоимость инвестируемых в проект денег с учетом определенной ставки процента. Ставка процента характеризует соотношение годовой суммы процента и суммы заимствованного капитала, выраженной в десятичной дроби или в процентах. Таким образом, дисконт представляется собой доход, полученный инвестором по процентной ставке, т.е. разницу между размером кредита и размером непосредственно выдаваемого капитала. Норма дисконта для организации экзогенна (задается извне) и является основным экономическим нормативом, используемым при оценке эффективности инновационного проекта. Она позволяет: а) учесть возможность реинвестирования доходов; б) учесть изменение стоимости денег во времени; в) сравнить доходы с альтернативной безрисковой выгодой. Безрисковая выгода – получение выгоды по финансовым операциям, в которых отсутствует риск утраты капитала или дохода и гарантировано получение расчетной реальной суммы прибыли. При выборе инновационного проекта сравнение прогнозируемых доходов от инновации с альтернативной безрисковой выгодой является важной процедурой. Это позволяет не только сделать выбор в пользу венчурной инновационной деятельности, но и рассчитать премию за риск. Норма дисконта может быть постоянным или переменным показателем. Использование переменной нормы дисконта при оценке инновационных проектов целесообразно в случаях переменного по времени риска или переменной по времени структуры инновационного капитала. Оценка экономической эффективности инноваций должна отвечать следующим принципам: 1. Необходимо учитывать не только экономические, но и внеэкономические (маркетинговые, социальные, экологические, политические и др.) последствия реализации проекта. В тех случаях, когда невозможно применение количественных методов, используют качественные методы оценки. 2. Следует учитывать несовпадение интересов разных участников проекта, выражающееся в различных оценках цены инновационного капитала, индивидуальных значениях нормы дисконта и т.д. 3. На всех стадиях жизненного цикла инновации необходим учет влияния инфляции и возможности использования нескольких валют. 4. Оценка должна быть многоэтапной: на различных стадиях разработки и осуществления проекта его эффективность определяется заново, с различной глубиной проработки. 5. На стадии реализации проекта должно осуществляться мониторинговое сравнение плановых и фактических показателей. При необходимости производится корректировка проектных мероприятий. 6. Оценка экономической эффективности инноваций должна осуществляться с учетом количественных показателей неопределенности и риска. 2. Статические методы оценки экономической эффективности инновационных проектов В практике управления проектами широко применяется метод расчета периода окупаемости (Ток), который состоит в определении срока, необходимого для возмещения суммы первоначальных инвестиций. Для его расчета применяется формула: Т ок где ИЗ ДП (9.1) , ИЗ – первоначальные инвестиции в проект; ДП – годовая сумма денежных поступлений от реализации инновационного проекта. Преимуществами этого метода при сравнении альтернативных проектов выступают простота и легкость расчета. Но при использовании статического метода расчета Ток существует несколько ограничений: - сопоставляемые с его помощью проекты должны иметь одинаковый срок жизненного цикла; - все сравниваемые проекты должны предполагать разовое вложение первоначальных инвестиций; - после завершения вложения средств инвестор должен получать примерно одинаковые ежегодные денежные поступления на протяжении всего периода жизни проектов; - метод не учитывает различия ценности денег во времени и наличия денежных поступлений после окончания срока окупаемости. Как статический используется также метод определения среднегодовой рентабельности инвестиций в проект (ИРп или return of investment, ROI). Он показывает, какой доход приносит каждая вложенная в проект денежная единица и определяется из выражения: ИРп где ЧПп ИЗ (9.2) , ЧПп – среднегодовая сумма чистой прибыли за период эксплуатации проекта; ИЗ – сумма инвестиционных затрат на реализацию инновационного проекта. Критерием экономической эффективности инновационного проекта является положительное значение ИРп. Этот показатель удобно использовать при сравнении эффективности инвестиций в альтернативные проекты, т.к. он прост в применении, а его величина оказывается достаточно близкой к более сложно рассчитываемому показателю внутренней нормы прибыли. Его ограничением является то, что ИР п не соизмеряет анализируемые показатели во времени. Аналогичным является метод определения бухгалтерской рентабельности инновационных проектов (Рб), который предполагает оценку инвестиций на основе не чистых денежных поступлений, а бухгалтерского показателя – дохода инноватора до процентных и налоговых платежей (или дохода после налоговых, но до процентных платежей). Расчет этого показателя производится по формуле: Рб E (1 H ) (Сан Сак ) / 2 (9.3) , где E – средняя величина дохода фирмы до налоговых платежей; H – ставка налога; СНа , СКа – учетная стоимость активов на начало и конец периода соответственно. Но этот показатель, как и Ток, не учитывает разноценности денежных средств во времени и игнорирует различия в продолжительности эксплуатации объектов, созданных в результате инновации. На основе статического метода может быть рассчитана точка безубыточности проекта (Тб). Она определяется из соотношения равенства издержек и выручки от реализации новой продукции или услуг: p Тб v Тб C . (9.4) Для расчета точки безубыточности применяется формула: Тб где C CN CN , p v P V M C (9.5) С – условно-постоянные расходы на годовой выпуск новой продукции; p – цена единицы новой продукции; P – выручка от реализации новой продукции в расчете на годовой выпуск; v – переменные затраты на производство единицы новой продукции; V – переменные затраты на годовой выпуск новой продукции; M – годовая прибыль от реализации новой продукции; N – годовой выпуск новой продукции в натуральном выражении. Как правило, показатель Ток применяется для определения правильности расчета объема реализации новой продукции или услуг. Примером статического метода определения экономической эффективности может также служить метод определения прироста прибыли от внедрения новшеств. Прирост прибыли от внедрения новшеств (новой техники, технологии, новой организационной структуры) можно рассчитать по формуле, в которой экономический эффект определен в размере капиталовложений): текущих затрат (без учета экономии Пп Ц н Сн Ц б Сб Опр , где (9.6) ΔПп – прирост прибыли от внедрения новшества; Цн – оптовая цена единицы продукции после внедрения новшества; Сн – себестоимость единицы продукции после внедрения новшества; Цб – оптовая цена единицы продукции до внедрения новшества; Сб – себестоимость единицы продукции до внедрения новшества; Опр – прогнозируемый объем производства продукции. Может использоваться также метод определения суммарного (совокупного) эффекта от внедрения новшеств. В соответствии с ним суммарный эффект от внедрения новшества определяется экономией совокупных (текущих и единовременных) затрат. Он определяется по формуле: Эс П Ен К , где (9.7) Ээ – совокупный (суммарный) эффект от внедрения новшества; ∑ΔП – суммарный прирост прибыли; ∑К – объем капитальных вложений, требуемый для финансирования нововведения; Ен – нормативный коэффициент новшества, рассчитывается как эффективности внедрения 1 , где Ток – период окупаемости Т ок инвестиций новую технику или технологию. При внедрении новой техники или технологии используется также метод оценки годового экономического эффекта. Он определяется по формуле: Энт Збаз Знов N нов Сбаз Ен Кбаз Снов Ен К нов N нов , где Энт – экономический эффект от новой техники или технологии, руб.; Збаз – приведенные затраты на производство единицы продукции с помощью базового варианта техники или технологии, руб.; (9.8) Знов – приведенные затраты на производство единицы продукции с помощью новой техники или технологии, руб.; Nнов – годовой объем производства продукции с помощью новой техники и технологии, руб.; Снов – себестоимость продукции на основе новой техники и технологии, руб.; Кбаз – капиталовложения на единицу продукции базового варианта, руб.; Кнов – капиталовложения на единицу продукции на основе новой техники и технологии, руб.; Ен – нормативный коэффициент эффективности. Метод расчета суммарных затрат на внедрение техникотехнологического новшества предполагает учет издержек на реализацию технико-технологической инновации. В их структуру входят капитальные вложения, затраты на оборотные фонды и затраты живого труда. Экономический эффект рассчитывается по формуле: Эт Рт Зт , где (9.9) Эт – экономический эффект от внедрения новой техники и технологии за расчетный период Т, руб.; Рт – стоимостная оценка результатов за расчетный период Т, руб.; Зт – стоимостная оценка затрат на мероприятия по разработке, внедрению и освоению новой техники и технологии за расчетный период Т, руб. Суммарные капитальные вложения в технико-технологическую инновацию (Ксум) определяются по формуле: Ксум Кнр Ктп Коб Косв , где (9.11) Кнр – затраты на научные исследования и опытно-конструкторские разработки (либо на приобретения патента, лицензии и т.д.); Ктп – затраты на приобретение, доставку, монтаж (демонтаж) оборудования, техническую подготовку, наладку и освоение производства; Коб – затраты на пополнение оборотных средств предприятия, связанные с созданием и использованием новой техники; Косв – затраты (прибыль) от производства и реализации продукции в период освоения производства, предшествующие расчетному году. Статические методы позволяют также оценить экономическую эффективность социальных проектов. При этом следует иметь в виду, что значительная часть социальных эффектов инноваций приводит также к повышению экономической эффективности организации. Например, решение об улучшении условий труда работников может вызвать снижение заболеваемости и способствовать приросту продукции. В этом случае прирост продукции может быть рассчитан по формуле: О Ч1 У1 У2 П , где (9.12) ΔО – прирост продукции вследствие снижения производственной заболеваемости; Ч1 – численность работников; У1 – уровень заболеваемости до принятия и реализации управленческого решения (дней); У2 – уровень заболеваемости после реализации решения об улучшении условий труда (дней); П – производительность труда одного работника в день. 3. Определение цены инновационного капитала При определении экономической эффективности инновационного проекта дисконтными методами используется такой показатель как цена капитала. Цена (стоимость) капитала есть отношение общей суммы платежей за использование финансовых ресурсов к общему объему этих ресурсов. Чаще всего принято определять, во-первых, цену собственного и привлеченного капитала; во-вторых, общую структуру инвестиций в проект, позволяющую рассчитать средневзвешенную цену капитала. Расчет цены собственного капитала имеет важное значение при самофинансировании инновации, так как выступает нижним пределом рентабельности инновационного проекта: решение о реализации инновации при доходности менее цены капитала может серьезно ухудшить основные финансовые показатели организации и даже привести к неплатежеспособности и банкротству. Этот показатель необходим и для внешнего инвестора: его значение свидетельствует об уровне финансовой надежности объекта инвестиций и является гарантией возврата вложенных средств. Собственный капитал организации может существовать в следующих формах (рис. 9.1): СОБСТВЕННЫЙ Уставный фонд Резервный фонд КАПИТАЛ Целевые финансов ые фонды ОРГАНИЗАЦИИ Нераспред еленная прибыль Прочие формы собственного капитала Рис. 9.1. Формы функционирования собственного капитала организации Цена собственного капитала (СКфо или CS) организации, функционирующего в расчетный период, определяется по формуле: СКфо где ЧПс 100 , СК СКфо – стоимость собственного капитала организации в отчетном периоде, вложенного в инновационный проект, %; (9.13) ЧПс – сумма чистой прибыли, выплаченная собственникам организации в процессе ее распределения за отчетный период; СК – средняя сумма собственного капитала организации в отчетном периоде. Если организация является акционерным обществом, то цена ее собственного капитала, функционирующего в расчетный период, определяется дивидендной политикой организации пропорционально доле акционерного капитала в собственных средствах организации. Она рассчитывается по формуле: Cs p где p – U U A M B (9.14) , отношение суммы дивидендов к уровню рыночной капитализации организации (капитализация - перевод вновь сформированных доходов или их частей в капитал); U – акционерный капитал; A – амортизационный фонд; M – прибыль; B – безвозмездные поступления. Цена собственного рентабельности при капитала является самофинансировании нижним проекта. Для пределом внешнего инвестора этот показатель является гарантией возврата вложенных средств, т.к. он отражает уровень финансовой надежности объекта инвестиций. В структуру привлеченного капитала организации входят краткосрочные и долгосрочные (сроком более, чем на год) кредиты банков, а также другие краткосрочные и долгосрочные займы, срок возврата которых еще не наступил или которые не погашены в срок. Цена привлеченного (заемного) капитала (Cinv) рассчитывается как средневзвешенная процентная ставка по привлеченным финансовым ресурсам: (9.15) m Cinv k V i i 1 m V i 1 где i , i ki – ставка привлечения финансового капитала по i-ому источнику (ki = 0 для безвозмездных ссуд), %; Vi – объем привлеченных средств по i-ому источнику; m – число источников привлеченных средств. Цена привлеченного капитала определяется деловой репутацией организации, ее социальным капиталом (политической, партнерской и др. поддержкой), а также ситуацией на финансовом рынке, инвестиционной политикой государства и макроэкономической ситуацией. Метод расчета средневзвешенной цены капитала (weighted average cost of capital, WACC) интегрирует в одном показателе цены собственного и привлеченного капитала, а также его структуру: m (9.16) WACC ki d i , i 1 где ki – цена i-го источника; di – доля i-го источника в капитале компании; m – число источников привлеченных средств. Для инноватора особое значение имеет структура инновационного капитала: оптимальное соотношение собственных и заемных средств при инвестировании в проект обеспечивает повышение эффективности использования собственного функционирующего капитала. Для этого используется механизм, (финансовым рычагом). называемый финансовым левериджем Финансовый леверидж (ФЛ или finansial leverage, FL) – финансовый механизм управления рентабельностью собственного капитала за счет оптимизации соотношения используемых собственных и заемных финансовых средств1. Результат его применения оценивается с помощью показателя "эффект финансового левериджа" на основе формулы: ЭФЛ (1 Снп ) ( КВРа ) где ЗК СК (9.17) , ЭФЛ – эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %; Снп – ставка налога на прибыль, выраженная десятичной дробью; КВРа – коэффициент валовой рентабельности активов (рассчитывается как отношение валовой прибыли к средней стоимости активов), %; ПК – средний размер процентов за кредит, уплачиваемых организацией за использование заемного капитала, %; ЗК – средняя сумма используемого организацией заемного капитала; СК – средняя сумма собственного капитала предприятия. Средневзвешенная цена капитала определяет норму прибыли на инновацию. 4. Норма прибыли при финансировании инновационных проектов Норма прибыли – нижняя граница доходности инвестиций в проект, определяющая решение о реализации нововведения. Норма прибыли для инноватора и инвестора может различаться вследствие различия целей инвестирования. Помимо финансового левериджа существует также операционный леверидж – механизм воздействия на сумму и уровень прибыли за счет изменения соотношения постоянных и переменных издержек. 1 Организация-инноватор определяет норму прибыли исходя из цены собственного капитала и внутренних потребностей производства, а также из внешних факторов: ставок банковских депозитов, цены привлеченного капитала, условий рыночной конкуренции. Исходная альтернатива инноватора заключается в выборе между вложением временно свободных средств в банковские депозиты и/или в государственные ценные бумаги (гарантированный безрисковый доход) или возможностью осуществить рискованные вложения в инновационный проект. Последний вариант возможен при превышении доходности инновации над ставкой по банковским депозитам и доходностью предъявленных к погашению государственных ценных бумаг. Конкуренция влияет на норму прибыли опосредованно, что связано с масштабами производства: крупная компания может умышленно снижать цены для увеличения доли рынка, обеспечивая прибыль объемами продаж. Инноватор может принять к реализации организационное новшество или вложить средства в инновацию, обеспечивающую повышение качества человеческого капитала организации. Такие инновации обеспечивают рост потенциала организации, но норма прибыли может быть ориентирована лишь на возврат вложенных средств. 5. Дисконтные методы определения экономической эффективности инновационных проектов В соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов2 основными методами оценки экономической эффективности инноваций являются методы расчета чистого дисконтированного дохода, периода окупаемости, индекса доходности проекта, внутренней нормы (ставки) доходности. К этим показателям, определяемым дисконтными методами, принято добавлять два показателя, определяемые статическими методами: индекс рентабельности инвестиций в проект и недисконтированный период Основные показатели оценки эффективности инновационных проектов Определяемые на основе дисконтных методов расчета Определяемые на основе статических методов расчета Чистый приведенный доход Индекс (коэффициент) рентабельности Индекс (коэффициент) доходности Период окупаемости недисконтированный Период окупаемости дисконтированный Внутренняя норма (ставка) доходности окупаемости (рис. 9.2). Рис. 9.2. Группировка основных показателей оценки эффективности инновационных проектов по используемым методам расчета Расчет коэффициента дисконтирования (i) осуществляется по следующей основной формуле: Методические рекомендации по оценке эффективности инвестиционных проектов: Вторая редакция / Официальное издание от 21.06.99 г. - М.: Экономика, 2000. 2 i abc , где (9.18) а – принимаемая цена капитала, очищенная от инфляции, или чистая доходность альтерантивных проектов вложения финансовых средств; b – премия за риск для проектов данного типа (о методах их начисления см. в Теме 10); с – уровень инфляции. Метод чистого дисконтированного дохода (ЧДД) или чистой текущей стоимости (net present value, NPV) основан на сопоставлении инвестиционных расходов и суммарных чистых денежных поступлений от реализации инвестиций, которые в силу разновременности поступления должны быть продисконтированы, то есть приведены к одному (базовому) моменту времени. Метод носит и другие названия: чистого приведенного дохода, интегрального эффекта. Чистый дисконтированный доход определяется по следующей формуле: n ЧДД ИЗt t 0 где n 1 1 , ДП t t (1 i) (1 i) t t 1 (9.19) ИЗt – единовременные затраты на инвестиции на шаге t; ДПt – чистый денежный поток, полученный на шаге t; i – коэффициент дисконтирования или используемая дисконтная ставка, выраженная десятичной дробью; n – число интервалов в общем периоде t; t – продолжительность одного расчетного шага (подпериода); Для расчета ЧДД можно использовать модифицированную формулу: n ЧДД ( ДП t ИЗt ) t 0 1 , (1 i) t (9.20) При ЧДД<1 при данной норме дисконта i принятие инновационного проекта к реализации экономически нецелесообразно. Экономическая привлекательность проекта тем больше, чем в большей мере ЧДД превышает 1. В условиях высокого уровня инфляции NPV (ЧДД) может рассчитываться с помощью другой формулы: Rt – T t 1 t 1 T Rt (1 ir ) Ct (1 it ) (1 N ) Dt N t 1 (1 k ) t NPV где t (9.21) I0 , номинальная выручка t-го года, оцененная для безинфляционной ситуации, т.е. в ценах базового периода; it темпы инфляции доходов t-го года; Сt – номинальные денежные затраты t-го года в ценах базового периода; ir΄ – темпы инфляции издержек t-го года; N – ставка налогообложения прибыли; I0 – первоначальные затраты на приобретение основных средств; k – средневзвешенная стоимость капитала, включающая инфляционную премию; Dt - амортизационные отчисления t-го года. Горизонт времени при расчете ЧДД (NPV) - количество и длительность расчетных шагов – определяется целесообразным сроком эксплуатации проектируемого объекта или нормативным сроком службы основного технологического оборудования. Также его могут определять требования внешнего инвестора. Если периоды дисконтирования составляют менее года, ставку дисконта переводят в соответствующие единицы: проценты в месяц, квартал или полугодие. Для этого используют формулу: i ik k (1 ) 1 100 0 0 , 100 (9.22) где ik – пересчитанная норма дисконта; i – исходный дисконт, % годовых; k – количество периодов пересчета в году (k =12 для периода в 1 месяц, k = 4 для периода в 1 квартал, k = 2 для периода в 1 полугодие). Кроме учета "потоковой" распределенности вложений в проект, метод расчета ЧДД позволяет получить вероятную оценку прироста капитала предприятия в случае принятия проекта. Это особенно важно, когда основной задачей инновационной деятельности является наращивание потенциала организации. Этот показатель также обладает свойством аддитивности: он позволяет суммировать значения показателей ЧДД по различным проектам и использовать агрегированную величину для оптимизации инновационных портфелей организации. Индекс доходности инновационного проекта (ИДп или profitability index, PI), представляет собой отношение суммарных чистых денежных потокам к приведенным на ту же дату суммарным инвестиционным расходам: n ИД п ДП t (1 i) t 1 n . ИЗt (1 i) t 0 (9.23) t t Если значение ИДп<1, то при заданной ставке дисконтирования i инновационный проект экономически неэффективен. Чем больше ИДп превышает единицу, тем выше экономическая привлекательность проекта. Показатель ИДп удобен для сравнения проектов, различающихся по величине денежных потоков. Дисконтируемый период окупаемости инвестиций в инновационный проект (ПОп или payback period, PB) - период времени, начиная с которого чистый дисконтированный доход принимает устойчивое положительное значение. При единовременных затратах (ИЗе) по инновационному проекту ПОд рассчитывается по следующей формуле: ИЗе ПОп (1 i) t 1 Если затраты на (9.24) . ДП t n t реализацию проекта определенным интервалам времени, то распределяются по показатель ПОп находят из следующего выражения: n ПОп t 0 n ПОп (9.25) t ДП t (1 i) t 1 Величина ИЗt (.1 i) . t определяется путем последовательного суммирования членов ряда дисконтированных доходов до тех пор, пока не будет получена сумма, равная объему инвестиций или превышающая его. Возможен и другой способ расчета: из суммы первоначальных инвестиций нарастающим потоком вычитают денежные поступления до тех пор, пока их разница станет равна нулю. Данный период и является сроком окупаемости инвестиций в инновацию. На практике нередко применяют метод приблизительной оценки периода окупаемости: ПОп t где ДД (t ) ДД (t ) ДД (t ) (9.26) , t – последний период реализации проекта, при котором разность накопленнакопленного дисконтированного дохода и дисконтированных затрат принимает отрицательное значение; ДД(t-) – последняя отрицательная разность дисконтированого дохода и дисконтированных затрат; накопленного ДД(t+) – первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. Основным ограничением в применении этого показателя является то, что он не учитывает влияния доходов последних периодов на экономическую эффективность проектов. Показатель ПОп особенно эффективен в следующих ситуациях: - когда менеджеры проекта в большей степени озабочены проблемой ликвидности, а не прибыльности проекта: главное, чтобы инвестиции окупились и как можно скорее; - когда инвестиции сопряжены с высокой степенью риска: чем короче срок окупаемости, неблагоприятного влияния тем меньше факторов вероятность внешней среды проявления на процесс реализации проекта, следовательно меньше и уровень риска. Метод определения внутренней ставки (нормы) доходности (ВСД или internal rate of return, IRR) характеризует норму дисконта, при которой суммарный чистый дисконтированный поток доходов от реализации проекта будет равен исходным капитальным вложениям. Иначе говоря, под внутренней нормой прибыли понимают ту расчетную ставку процента, при которой капитализация регулярно получаемого дохода дает денежную массу, равную инвестициям. Это означает, что инвестиция в инновационный проект является окупаемой операцией. Другими терминами для обозначения внутренней нормы прибыли являются внутренняя норма доходности, внутренняя норма рентабельности и внутренняя ставка доходности. ВСД является эндогенным (внутренним) показателем для организации. Внутренняя ставка доходности рассчитывается по формуле: n ДП t t 1 n 1 1 ИЗt 0 или t (1 ВСД ) (1 ВСД ) t 0 (9.27) ЧДПt n (1 ВСД ) t 1 t (9.28) 0 . Внутренняя норма прибыли является граничной ставкой ссудного процента, разделяющей эффективные и неэффективные инновационные проекты. Критерием принятия проекта к реализации служит превышение внутренней нормы прибыли над выбранной ставкой дисконтирования. При ставке ссудного процента, равной внутренней норме прибыли, инвестирование финансовых средств в проект даст в итоге тот же результат, что и помещение их в банк на депозитный счет. Таким образом, при этой ставке ссудного процента обе альтернативы помещения финансовых средств экономически эквивалентны. В случае финансирования инновационного проекта за счет собственных средств инноватора отрыв процентной ставки от уровня внутренней нормы прибыли на инвестиции будет характеризовать потенциально упущенную выгоду, которую инноватор смог бы реализовать, разместив свои средства на рынке кредитных ресурсов. Если реализация проекта требует привлечения внешнего капитала, то ВСД выступает основным критерием его оценки: только превышение внутренней нормы прибыли над ценой привлекаемого капитала может гарантировать возврат кредита и получение определенного уровня предпринимательского дохода. Достоинством показателя ВСД является еще и то, что он может служить индикатором уровня риска по проекту: чем в большей степени IRR превышает принятый организацией барьерный уровень рентабельности, тем менее опасны возможные ошибки при оценке величины будущих денежных поступлений. К ограничениям показателя ВСД относятся: - отсутствие свойства аддитивности: являясь относительным показателем, он не дает достаточного представления о возможном вкладе проекта в увеличение капитала предприятия, особенно если сравниваемые проекты существенно различаются по величине денежных потоков; - непригодность для анализа неординарных инвестиционных проектов, когда оттоки и притоки капитала чередуются. В этом случае значений критерия IRR может быть несколько. Кроме того, при использовании смешанного капитала требования внешнего инвестора и организации-инноватора к норме дохода могут различаться. В этом случае основным критерием выбора проекта выступает значение ЧДД. Помимо приведенных основных показателей оценки отдачи от инвестиций в инновационные проекты может использоваться метод расчета коэффициента финансовой автономности проекта (Кфа): К фа Сс Сз (9.29) , где Сс – собственные средства инноватора; Сз – заемные средства. Коэффициент общей (текущей) ликвидности (Кл) позволяет определить способность обязательства по инноватора краткосрочному оплатить проекту в свои финансовые течение периода использования заемных средств: Кл Оа , Сз (9.30) где Оа – сумма оборотных активов проекта. Согласно общепринятым международным стандартам, Кл должен находиться в пределах от 1 до 2 (иногда до 3). Нижняя граница обусловлена тем, что оборотных средств, по крайней мере, должно быть достаточным для погашения кредита. Превышение оборотных средств над краткосрочными обязательствами более, чем свидетельствует о нерациональной структуре капитала. в два-три раза,