Эффективность международных сделок слияний и поглощений

реклама

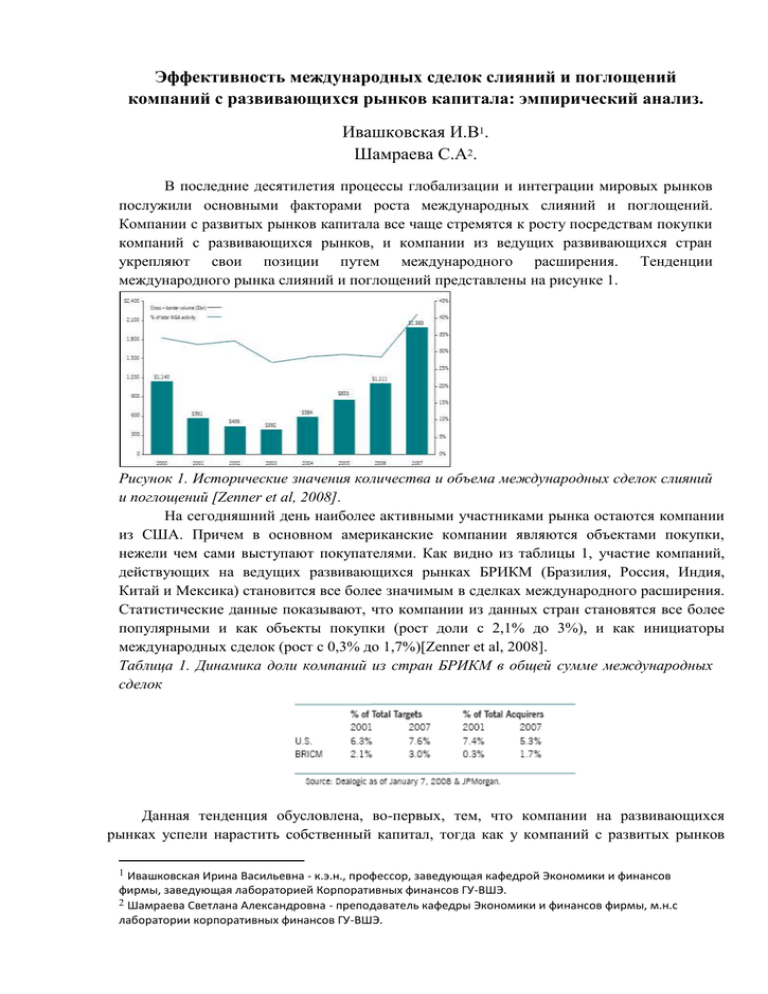

Эффективность международных сделок слияний и поглощений компаний с развивающихся рынков капитала: эмпирический анализ. Ивашковская И.В1. Шамраева С.А2. В последние десятилетия процессы глобализации и интеграции мировых рынков послужили основными факторами роста международных слияний и поглощений. Компании с развитых рынков капитала все чаще стремятся к росту посредствам покупки компаний с развивающихся рынков, и компании из ведущих развивающихся стран укрепляют свои позиции путем международного расширения. Тенденции международного рынка слияний и поглощений представлены на рисунке 1. Рисунок 1. Исторические значения количества и объема международных сделок слияний и поглощений [Zenner et al, 2008]. На сегодняшний день наиболее активными участниками рынка остаются компании из США. Причем в основном американские компании являются объектами покупки, нежели чем сами выступают покупателями. Как видно из таблицы 1, участие компаний, действующих на ведущих развивающихся рынках БРИКМ (Бразилия, Россия, Индия, Китай и Мексика) становится все более значимым в сделках международного расширения. Статистические данные показывают, что компании из данных стран становятся все более популярными и как объекты покупки (рост доли с 2,1% до 3%), и как инициаторы международных сделок (рост с 0,3% до 1,7%)[Zenner et al, 2008]. Таблица 1. Динамика доли компаний из стран БРИКM в общей сумме международных сделок Данная тенденция обусловлена, во-первых, тем, что компании на развивающихся рынках успели нарастить собственный капитал, тогда как у компаний с развитых рынков 1 Ивашковская Ирина Васильевна - к.э.н., профессор, заведующая кафедрой Экономики и финансов фирмы, заведующая лабораторией Корпоративных финансов ГУ-ВШЭ. 2 Шамраева Светлана Александровна - преподаватель кафедры Экономики и финансов фирмы, м.н.с лаборатории корпоративных финансов ГУ-ВШЭ. наблюдается значительная доля долга в стоимости. Что также связано со слабостью финансовых рынков развивающихся стран. Во-вторых, ослабление курса американского доллара способствовало обесценению активов американских компаний. Таким образом, покупательная способность стран БРИКМ удвоилась по сравнению с американскими компаниями за 2003-2008 года [Zenner et al, 2008]. Совершение международных сделок слияний и поглощений является достаточно сложным процессом, сопряженным с дополнительными рисками, связанными с различиями в политической и экономической ситуации стран компаний-участников сделки, организационной структуре, культуре компаний, налоговых и бухгалтерских особенностях каждой страны. Однако в силу происходящих интеграционных процессов и увеличения мировой конкуренции отказ от международной экспансии может таить в себе гораздо более высокие риски, нежели чем риски, связанные с реализацией сделки. Таким образом, в современных условиях изучение международных сделок слияний и поглощений и оценка их эффективности имеет особый интерес и актуальность. Рассмотрим наиболее значимые исследования и их результаты. Обзор исследований эффективности международных слияний и поглощений. Наиболее распространенным методом, используемым в академических исследованиях при анализе эффективности сделок слияний и поглощений, является метод накопленной избыточной доходности. Кратко остановимся на его технике, а затем перейдем к обзору наиболее значимых исследований на развитых и развивающихся рынках капитала. Метод накопленной избыточной доходности (cumulative abnormal return, CAR). Наиболее полно, на наш взгляд, алгоритм и особенности данного метода рассмотрены в работах Вестона, Сью, Джонса и Маккинлай [Weston, Siu, Johnson, 2002; MacKinlay, 1997]. На первом шаге рассчитывается избыточная доходность как разность реальной и ожидаемой доходностей акций каждой отдельной компании в выборке, как правило, на ежедневной основе, r R Rˆ (1) jt jt jt где r jt – избыточная доходность; R jt – реальная доходность акций; R jt – нормальная доходность акций. На втором этапе рассчитывается среднее по выборке значение избыточной доходности j rjt ARt N (2) где N – количество компаний в выборке. И, наконец, на последнем шаге рассчитывается накопленная избыточная доходность (3) CAR m AR t m t где CAR – накопленная избыточная доходность (cumulative abnormal returns); m – количество дней до и после события. Накопленная избыточная доходность представляет собой среднее значение доходности для всех компаний выборки в выбранный временной промежуток (event window). Если полученная сумма избыточной доходности положительна, то исследуемое событие оценивается рынком как эффективное. Необходимо заметить, что установление статистической значимости полученных величин является неотъемлемой частью анализа. В рамках выбранного алгоритма важное значение имеет расчет нормальной доходности акций. Модели расчета представлены в статьях Вестона, Сью, Джонса (2002), Маккинлай (1997) и Ивашковской И.В., Шамраевой С.А., Григориади Е.Е. (2009). Влияние сделок слияний и поглощений на благосостояние акционеров: обзор исследований. На сегодняшний день опубликовано большое количество исследований, посвященных поиску объяснений привлекательности международных сделок слияний и поглощений для компаний и их влияния на экономическое развитие страны. Эмпирические исследования можно разделить на две группы. Первая группа работ анализирует сделки между компаниями с развитых рынков. Ко второй группе исследований относятся работы, рассматривающие международные сделки между компаниями с развитых рынков и компаниями с развивающихся рынков капитала. Исследования первой группы сгруппированы в таблице 2. Таблица 2. Реакция рынка на международные слияния и поглощения на развитых рынках капитала Период наблюдения, (размер выборки) Выборка Длина окна события, (используемая модель) Результаты 1983-1992 (195) Покупатель: Великобритания, Германия, Франция, Нидерланды, Швеция, Швейцария, Италия, Япония, Австралия, Канада. Цель: США 21 день, (рыночная модель) CAR = 2% Eun, Kolodny, Scherada (1996) 1979-1990 (103) Покупатель: Австралия, Канада, Великобритания, Франция, Япония, и др. Цель: США 11 дней, (рыночная модель) CAR = -1,2% Kang (1993) 1975-1988 (119) Покупатель: Япония, Цель: США 2 дня (рыночная модель) CAR = 0,59% Danbolt (1995) 1986-1991 (71) Покупатель: аналогично 6 месяцев после сделки Cakici et al.+ Норвегия и США (рыночная модель) Цель: Великобритания CAR = -10% Исследование Cakici, Hessel (1996) Markides, Ittner (1994) Goergen, Renneboog (2003) Moeller, Schlingemann (2004) 1975-1988 (276) Покупатель: США, Цель: Канада, Великобритания, континентальная Европа 5 дней (рыночная модель) CAR = 0,54% 1993-2000 (56) Покупатель: Европа, Цель: Европа 5 дней; 121 день (CAPM) CAR = 3.1%; CAR = -0,4% (-1;1) (скорректированная рыночная модель) CAR = 0,307% для международных, CAR = 1,173% - для национальных. 1985-1995 Покупатель: США, (383–национальные, Цель: Великобритания, 4047 Канада, Франция, Германия. международные) Данные эмпирические работы исследуют влияние международных сделок слияний и поглощений на благосостояние акционеров, с использованием метода накопленной избыточной доходности. В первых трех работах анализируется покупка компаний США компаниями из зарубежных стран. Полученные значения накопленной избыточной доходности являются достаточно противоречивыми. Хотя в работе Cakici et al. (1996) была обнаружена положительное значение CAR, данное значение справедливо только для компаний из Австралии, Японии, Нидерландов и Великобритании. В работе Eun, et al. (1996) была найдена отрицательная доходность для компаний-покупателей из Великобритании. Японские компании-инициаторы сделок зарабатывали существенно более высокие положительные значения накопленной избыточной доходности, согласно первым трем исследованиям в таблице 2. Анализируя другие работы, представленные в таблице, можно заключить о существовании противоположных точек зрения на эффективность сделок международной экспансии, что может объясняться различиями во временном периоде исследования, в критериях формирования выборок, а также различным окном наблюдения. В таблице 3 систематизированы работы, посвященные оценке результативности слияний и поглощений с участием компаний с развивающихся рынков капитала. Таблица 3. Реакция рынка на международные слияния и поглощения с участием компаний из развивающихся стран. Период наблюдения (размер выборки) Выборка Chari et al. (2004) Williams, Liao (2008) Исследование Ma et al (2009) Длина окна события, (используемая модель) Результаты 1988-2002 (379) Покупатель: США, Европа; Цель : Латинская Америка, Азия 3 недели (рыночная модель) Совокупный CAR: 5.8-7.8%. CAR для целей: 6.9%, CAR для покупателей: 2.4% 1998 -2000 (73) Покупатель: международные банки; Цель: развивающиеся рынки (-2;0),(-2;2),(-10;10) (рыночная модель) CAR для компаний-целей 11,38%. 2000-2000 (10 стран) Поглотители и цели: Аргентина, Бразилия, Чили, Индонезия, Малайзия, Мексика, Филиппины, Южная Корея, Таиланд (0;+1),(-1;+1),(-2;+2) (рыночная модель) Средний по CAR странам (0;+1)0,96%, (-1;+1) 1,28%, (-2;+2) 1,7%. Сделки слияний и поглощений между компаниями с развитых рынков и компаниями из развивающихся стран по своей сути отличаются от сделок на развитых рынках. Уровень развитости институциональной среды стран определяет различие в характеристиках компаний-участников сделок и оказывает влияние на уровень доходности международных сделок слияний и поглощений. Наиболее значимые исследования, использующие метод накопленной избыточной доходности, свидетельствуют о положительной реакции фондового рынка на объявления о слияниях поглощениях (таблица 3). Однако количество исследований, построенных на данных компаний с развивающихся рынков капитала, существенно уступает работам на развитых рынках капитала. Данное исследование направлено на оценку эффективности международных сделок слияний и поглощений, предпринятых компаниями с развивающихся рынков БРИК. Модель исследования. Для проведения исследования нами были выбраны четыре наиболее перспективные растущие страны – Бразилия, Россия, Индия и Китай, составляющие группу БРИК. Данные страны имеют много общего в экономическом развитии и позициях на международных рынках. Мы основываем наш анализ на методе накопленной избыточной доходности. Для проведения исследования было использовано окно наблюдения в 41 день, длина оценочного периода (estimation period) составила 80 торговых дней до начала окна наблюдения события (event window). Для определения нормальной доходности акций нами были использованы три статистических метода, метод средней скорректированной доходности, рыночный и рыночный скорректированный метод. Характеристика выборки. При составлении выборки использованы база данных Zephyr Bureau Van Dijk, ресурсы Bloomberg и Thomson Reuters. В первоначальной выборке компаний нами было отобрано порядка 500 сделок слияния/поглощения в период с 2000 г. по июнь 2008 г. Однако не все сделки первоначальной выборки могут быть рассмотрены в целях настоящего исследования. Для формирования итоговой выборки были введены критерии, которые представлены в таблице 4. Таблица 4. Критерии формирования выборки Критерий Значение критерия 1. Информация о дате объявления Обязательно наличие информации о дате объявления о сделке 2. Статус сделки Завершенные 3. Размер приобретаемого пакета Контрольный пакет акций (50%+1 акция) и более 4. Объем сделки 5% и более от рыночной капитализации компанииприобретателя 5. Характеристики компанийучастниц сделки Компания-покупатель публична, котируема на бирже 6. Характер котировок Доступность цен закрытия 7. Характеристика данных оценочного периода Отсутствие значимых корпоративных событий в оценочный период Последовательное применение данных критериев привело к существенному сокращению выборки до 68 сделок. Разбивка количества сделок по странам приведена в таблице 5. Таблица 5. Количество сделок в выборке. Страна Бразилия Россия Индия Китай Количество сделок 7 7 44 10 Эмпирические тесты. Мы провели расчеты по всем четырем странам и обнаружили положительную реакцию рынка на объявления о слияниях и поглощениях с целью международной экспансии. В силу слишком маленького количества сделок по Бразилии, России и Китаю, остановимся более подробно на результатах, полученных по данным индийских компаний (таблица 6). Таблица 6. Результаты расчета накопленной избыточной доходности для сделок международных слияний и поглощений, инициируемых компаниями Индии Рыночная модель Скорректированная рыночная модель Модель средней скорректированной доходности Индия - международные сделки CAR средний 10.51% 6,65% 5,56% Количество наблюдений 44 44 44 Уровень значимости 0.22% 1,81% 5.1% Как видно из табл. 6, сделки в среднем оцениваются рынком положительно, и этот результат не зависит от метода, используемого для определения нормальной доходности. Необходимо отметить также и высокую статистическую значимость среднего значения CAR. Дополнительные аспекты возникают в анализе графика изменения CAR, представленного на рис. 2. Несмотря на то, что максимально быстрый рост CAR происходит в первые дни после объявления о сделке, положительная динамика отчетливо видна за несколько дней до объявления. Это может свидетельствовать о том, что информация о сделке проникла на рынок раньше момента объявления и была воспринята положительно, что и обусловило рост избыточной доходности. Еще одно важное наблюдение связано с тем, что с некоторого момента значение CAR начинает плавно снижаться, что отражает корректировку ожиданий инвесторов относительно возможных положительных эффектов сделки. Рис. 2. Значения накопленной избыточной доходности в период окна наблюдения события для индийских компаний На следующем этапе исследования мы разделили выборку на сделки диверсификации и фокусирования. Диверсификация бизнеса является значимым фактором, способным влиять на эффективность компании. Поскольку для индийской экономики характерно наличие крупных диверсифицированных компаний, мы решили проанализировать, какую часть в осуществляемых международных сделках занимают сделки диверсификации и насколько они эффективны. При выделении сделок диверсификации был использован метод, основанный на коде промышленной классификации (standard industrial classification (SIC)). SIC-код является наиболее популярным формальным критерием для определения, как факта диверсификации, так и ее степени [Berger, Ofec, 1995; Denis, Denis, Sarin, 1997]. Если существует различие хотя бы в одной цифре четырехзначного SIC-кода компании-покупателя и компании-цели, то сделка рассматривается как сделка диверсификации. В противном случае речь идет о сделке фокусирования. На основании данного критерия было определено, что из 44 сделок, 31 является сделкой, направленной на диверсификацию бизнеса. Результаты для данной подвыборки слияний и поглощений представлены в таблице 7 и на рисунке 3. Таблица 7. Результаты расчета накопленной избыточной доходности для сделок международной диверсификации Рыночная модель Скорректированная рыночная модель Индия - международные сделки диверсификации CAR средний 11.75% 10,02% Количество наблюдений 31 31 Уровень значимости 0.55% 0,25% Модель средней скорректированной доходности 7,10% 31 2,68% Рис. 3. Значения накопленной избыточной доходности в период окна наблюдения события для сделок международной диверсификации Полученные значения свидетельствуют о преобладании сделок диверсификации в общей выборке исследования и об относительно более высокой положительной реакции фондового рынка на объявления о подобных сделках. Следующим шагом исследования стала попытка сравнить реакцию рынка на объявления о международном и национальном расширении. Таблица 8. Результаты расчета накопленной избыточной доходности для национальных сделок слияний и поглощений на индийском рынке. Рыночная модель CAR средний Количество наблюдений Уровень значимости Скорректированная рыночная модель Индия – национальные сделки 4,50% 2,35% 55 10% 55 Не значимо Модель средней скорректированной доходности 2,87% 55 Не значимо Полученные результаты свидетельствуют о положительной реакции фондового рынка на объявления о слияниях/поглощениях при расширении внутри страны, однако сделки международной экспансии, как было показано выше, более высоко оцениваются рыком (таблица 8,6) . Таким образом, сделки слияний и поглощений независимо от типа расширения позитивно оцениваются индийским фондовым рынком. Возможно, это связано с ростом индийской экономики и благоприятными условиями институциональной среды. Выводы. На основе проведенного анализа можно сделать следующие выводы: Во-первых, обнаружено, что из четырех стран БРИК, наиболее активно стратегии международной экспансии следуют индийские компании; Во-вторых, на данных выборки компаний из Индии, найдена положительная значимая реакция рынка на объявления о международных сделках слияния и поглощения (+ 6,65%), что согласуется с выводами, полученными в работе Ma et al (2009). В-третьих, выявлено, что рынок более оптимистично оценивает международные сделки, нежели чем национальные; В-четвертых, наибольший вес в выборке при международном расширении имеют сделки, направленные на диверсификацию бизнеса. Проведенное исследование не претендует на полноту и детальность в отношении изучаемого вопроса. Представленная оценка эффективности международных сделок слияний и поглощений представляет собой первый этап исследования, которое будет продолжено. Направления для дальнейшего научного поиска могут лежать в области пересмотра критериев отбора сделок в сторону смягчения, изучения характеристик компаний – участников сделки, выявление факторов, влияющих на результирующий показатель, использования альтернативных методов оценки эффективности международных сделок слияний и поглощений. Список литературы: 1. Berger P.G., Ofek E. Diversification’s Effect on Firm Value // Journal of Financial Economics. 1995. № 37. Р. 39–65. 2. Cakici N., Hessel C., Tandon K. Foreign Acquisitions in the United States and the Effect on Shareholder Wealth, Journal of International Financial Management and Accounting, Vol.3, No.1, 1991. 3. Chari A., Ouimet P. P., Tesar L. L. Acquiring Control for Emerging Markets: Evidence from the Stock Market, 2004. 4. Danbolt J. An analysis of gains and losses to shareholders of foreign bidding companies engaged in cross border acquisitions into the United Kingdom, 1986-1991 // The European Journal of Finance. 1995. №1. pp. 279-30 5. Denis D.J., Denis D.K., Sarin A. Agency Problems, Equity Ownership and Corporate Diversification // Journal of Finance. 1997. № 52. Р. 135–160. 6. Eun C.S., Kolodny R., Scheraga S. Cross-borderacquisitions and shareholder wealth: Tests of the synergy and internalization hypotheses // Journal of Banking and Finance. 1996. № 20. pp. 1559-1582 7. Goergen M., Renneboog L. Shareholder Wealth Effects of European Domestic and Crossborder Takeover Bids // European Financial Management. 2004. Vol. 10 №1. pp. 9-45 8. Ma J., Pagan J., Chu Y. Abnormal Returns to Mergers and Acquisitions in Ten Asian Stock Markets. International Journal of Business, 2009, v. 14, pp. 235-50. 9. MacKinley A. C. Event study in Economics and Finance, Journal of Economic Literature, Vol. 35, No. 1, 1995, pp. 13-39. 10. Markides C. Shareholder benefits from corporate international diversification: evidence from US international acquisitions // Journal of International Business studies. 1994. №25,5. pp. 343-366. 11. Moeller S. B., Schlingemann F. P. Global diversification and bidder gains: A comparison between cross-border and domestic acquisitions, Journal of Banking and Finance 29, 2004, pp. 533-564. 12. Zenner M., Matthews M., Marks J., Mago N. The era of cross-border M&A: how current market dynamics are changing the M&A landscape, Journal of Applied Corporate Finance, Vol.20, issue2, 2008, pp. 84-96. 13. Weston F., Siu A., Johnson B.A. Takeovers, Restructuring and Corporate Governance. Prentice Hall, 2002. Р. 171–184. 14. Williams J., Liao A. The Search for Value: Cross-border Bank M&A in Emerging Markets, Vol.50, 2008, pp. 274-298 15. Ивашковская И.В., Шамраева С.А., Григориади Е.Е. Эмпирический анализ эффективности корпоративной диверсификации на растущих рынках капитала на примере группы БРИК // Экономический журнал ВШЭ. 2009. №3