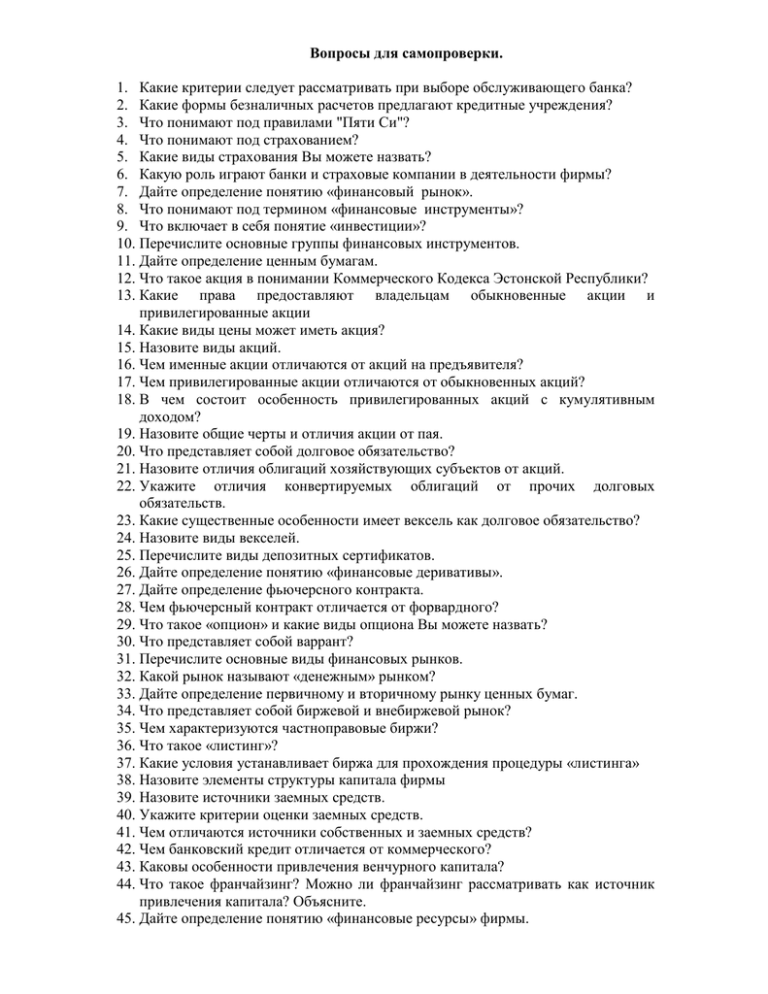

Вопросы для самопроверки.

реклама

Вопросы для самопроверки. 1. Какие критерии следует рассматривать при выборе обслуживающего банка? 2. Какие формы безналичных расчетов предлагают кредитные учреждения? 3. Что понимают под правилами "Пяти Си"? 4. Что понимают под страхованием? 5. Какие виды страхования Вы можете назвать? 6. Какую роль играют банки и страховые компании в деятельности фирмы? 7. Дайте определение понятию «финансовый рынок». 8. Что понимают под термином «финансовые инструменты»? 9. Что включает в себя понятие «инвестиции»? 10. Перечислите основные группы финансовых инструментов. 11. Дайте определение ценным бумагам. 12. Что такое акция в понимании Коммерческого Кодекса Эстонской Республики? 13. Какие права предоставляют владельцам обыкновенные акции и привилегированные акции 14. Какие виды цены может иметь акция? 15. Назовите виды акций. 16. Чем именные акции отличаются от акций на предъявителя? 17. Чем привилегированные акции отличаются от обыкновенных акций? 18. В чем состоит особенность привилегированных акций с кумулятивным доходом? 19. Назовите общие черты и отличия акции от пая. 20. Что представляет собой долговое обязательство? 21. Назовите отличия облигаций хозяйствующих субъектов от акций. 22. Укажите отличия конвертируемых облигаций от прочих долговых обязательств. 23. Какие существенные особенности имеет вексель как долговое обязательство? 24. Назовите виды векселей. 25. Перечислите виды депозитных сертификатов. 26. Дайте определение понятию «финансовые деривативы». 27. Дайте определение фьючерсного контракта. 28. Чем фьючерсный контракт отличается от форвардного? 29. Что такое «опцион» и какие виды опциона Вы можете назвать? 30. Что представляет собой варрант? 31. Перечислите основные виды финансовых рынков. 32. Какой рынок называют «денежным» рынком? 33. Дайте определение первичному и вторичному рынку ценных бумаг. 34. Что представляет собой биржевой и внебиржевой рынок? 35. Чем характеризуются частноправовые биржи? 36. Что такое «листинг»? 37. Какие условия устанавливает биржа для прохождения процедуры «листинга» 38. Назовите элементы структуры капитала фирмы 39. Назовите источники заемных средств. 40. Укажите критерии оценки заемных средств. 41. Чем отличаются источники собственных и заемных средств? 42. Чем банковский кредит отличается от коммерческого? 43. Каковы особенности привлечения венчурного капитала? 44. Что такое франчайзинг? Можно ли франчайзинг рассматривать как источник привлечения капитала? Объясните. 45. Дайте определение понятию «финансовые ресурсы» фирмы. 46. Что Вы понимаете под капиталом фирмы? 47. Перечислите источники формирования финансовых ресурсов. 48. Что является основной причиной перехода капитала из денежной формы в производительную? 49. Как часто составляется финансовый отчет? 50. Что включает в себя финансовый отчет? 51. Что представляет собой баланс фирмы? 52. Укажите основное балансовое уравнение. 53. Перечислите основные разделы актива и пассива баланса. 54. Что означает слово «пассив» и что отражает пассив баланса? 55. Что означает слово «актив» и что отражает актив баланса? 56. Что представляют собой текущие пассивы? 57. Какие разделы баланса отражают инвестированный капитал? 58. Какие источники финансирования являются долгосрочными, а какие краткосрочными? 59. Что включают устойчивые пассивы? 60. Из чего складывается заемный капитал фирмы? 61. По какой стоимости отражается на балансе предприятия акционерный капитал? 62. Как на балансе отражается разница между эмиссионной и номинальной стоимостью акций? 63. Что Вы понимаете под кредиторской задолженностью? 64. Дайте определение понятию «актив». 65. Какие активы называют оборотными? 66. Что включает материальное основное имущество? 67. Что отражается по статье «нематериальное основоное имущество»? 68. Какие активы являются внеоборотными? 69. Что представляет собой «дебиторская задолженность»? Почему она возникает? 70. Что представляет собой ликвидность активов? По какому приниципу, с точки зрения изменения ликвидности активов строится баланс? 71. Что понимают под финансированием? 72. Назовите «золотое правило» финансирования. 73. Какую структуру должен иметь баланс для обеспечения абсолютной финансовой устойчивости? 74. Что такое «чистый оборотный капитал»? Как иначе его называют? 75. Какая статья отчета о прибыли отражает выручку от реализации? 76. Что показывает статья отчета о прибыли «износ и снижение ценности основного имущества»? 77. Дайте определение переменным и постоянным затратам. 78. Как расчитать маржинальную прибыль? 79. Имеет ли отчет о прибыли статью, на которой отражена маржинальная прибыль? 80. Что показывает маржинальная прибыль? Какие названия употребляются для обозначения маржинальной прибыли? 81. Какая статья в отчете о прибыли отражает операционную прибыль? 82. Что показывает уровень прибыли EBIT? 83. Что нужно вычесть из прибыли EBIT, чтобы получить чистую прибыль? 84. Почему прибыль и деньги в кассе предприятия не совпадают по величине? 85. Как рапределяется чистая прибыль? 86. Что для бизнеса важнее – прибыль или деньги? 87. Как принято классифицировать денежные потоки фирмы? 88. Что включают в себя денежные потоки от операционной деятельности? 89. Какие поступления и выплаты наличных относят к финансовой деятельности фирмы? 90. Какие денежные потоки связаны с инвестиционной деятельностью фирмы? 91. Как следует отразить увеличение статей актива и увеличение статей пассива при измерении денежных потоков косвенным методом? 92. Чем косвенный метод измерения денежных потоков отличается от прямого метода? 93. Какие преимущества и недостатки имеет косвенный метод измерения денежных потоков? 94. Какие преимущества имеет прямой метод измерения денежных потоков? Когда предпочтительнее этот метод применять? 95. Что понимают под ликвидностью фирмы? 96. Почему слишком высокий уровень ликвидности может быть негативным показателем? 97. Назовите показатели, характеризующие деловую активность фирмы. 98. Какую оценку можно дать фирме с помощью показателей рентабельности? 99. Что пытается установить исследователь с помощью показателя «устойчивый рост»? 100. С какой целью может быть использована формула Дюпона? 101. Укажите модели, с помощью которых можно оценить риск банкротства. 102. Какие факторы следует учитывать при разработке финансовых прогнозов? 103. Назовите очередность составления прогнозных финансовых документов. 104. Какая разница между планом доходов и расходов и планом денежных поступлений и выплат? 105. В чем суть метода «процента от продаж», применяемого в финансовом планировании? 106. Какие элементы включает в себя система финансовых планов? 107. Состав и структура оборотных средств предприятия. 108. Основы организации оборотных средств в условиях формирования рыночных отношений. 109. Необходимость нормирования оборотных средств на предприятии. 110. Порядок определения минимальной потребности в собственных оборотных средствах предприятия. 111. Источники формирования оборотных средств предприятия. 112. Прирост норматива оборотных средств, источники его покрытия. 113. Причины возникновения недостатка собственных оборотных средств и источники его восполнения. 114. Что понимают под временной ценностью денег? 115. В чем заключается экономический смысл операций «наращения» и дисконтирования? 116. Чем сложный процент отличается от простого процента? 117. Как зависит изменение накапливаемой суммы от частоты начисления процентов? 118. Что показывает эффективная годовая процентная ставка и как она рассчитывается? 119. Что такое срочный аннуитет, и чем он отличается от бессрочного аннуитета? 120. Что такое производственный леверидж? Укажите формулу расчета уровня производственного левериджа. 121. Дайте определение финансовому левериджу и укажите порядок расчета его уровня. 122. Дайте определение производственно-финансовому левериджу и укажите порядок расчета его уровня. 123. Что представляет собой «порог рентабельности» и как его рассчитать? 124. Какие производственные затраты относят к переменным, а какие - к постоянным? 125. Как рассчитать удельный маржинальный доход? 126. Определите понятие «запас финансовой прочности» и укажите приемы его расчета. 127. Чем отличается «цена капитала данного предприятия» от «цены предприятия в целом как субъекта на рынке капиталов»? 128. Как определить цену такого источника финансирования как банковская ссуда? 129. Укажите порядок расчета цены таких источников капитала как обыкновенная и привилегированная акция. 130. Чему равна цена такого источника средств как «отложенная к выплате прибыль»? 131. Что представляет собой взвешенная цена капитала? 132. В чем заключается смысл метода расчета периода окупаемости инвестиций? 133. Укажите порядок расчета коэффициента эффективности инвестиций. Какие недостатки имеет данный метод оценки инвестиционного проекта? 134. Укажите формулу чистого приведенного эффекта, используемую при оценке инвестиционных проектов. При каком уровне NPV следует принимать проект. 135. Укажите, какой вид приобретает формула чистого приведенного эффекта, если планируется последовательное инвестирование на протяжении нескольких лет. 136. Укажите формулу расчета индекса рентабельности инвестиций. Какие преимущества имеет данный показатель? 137. Что понимают под нормой рентабельности инвестиций? 138. Почему норму рентабельности инвестиций следует сравнивать с взвешенной ценой капитала? 139. Перечислите методы оценки инвестиционных проектов.