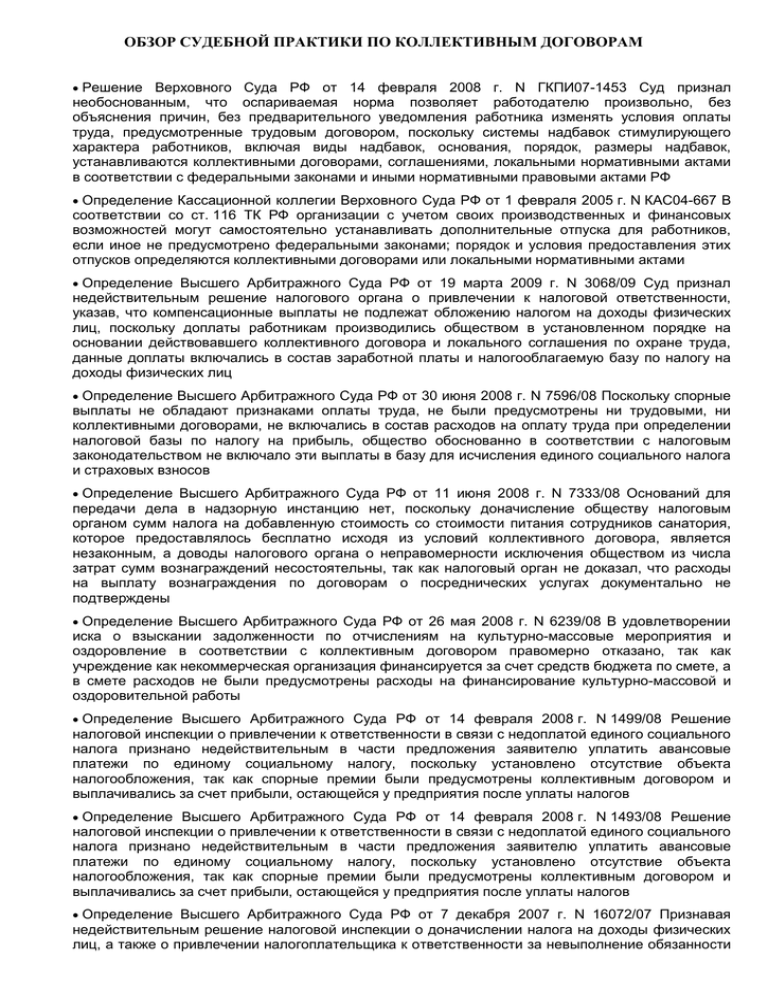

ОБЗОР СУДЕБНОЙ ПРАКТИКИ ПО КОЛЛЕКТИВНЫМ ДОГОВОРАМ

реклама