АРБИТРАЖНЫЙ СУД НОВГОРОДСКОЙ ОБЛАСТИ Именем Российской Федерации Великий Новгород Дело № А44-2479/2010

реклама

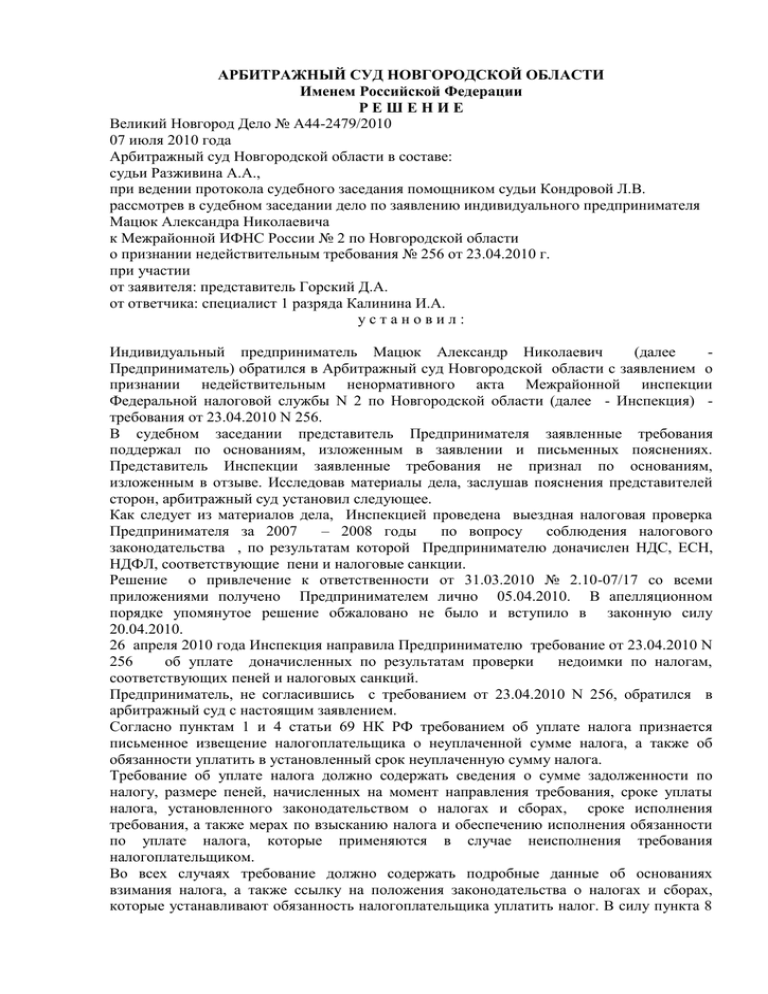

АРБИТРАЖНЫЙ СУД НОВГОРОДСКОЙ ОБЛАСТИ Именем Российской Федерации РЕШЕНИЕ Великий Новгород Дело № А44-2479/2010 07 июля 2010 года Арбитражный суд Новгородской области в составе: судьи Разживина А.А., при ведении протокола судебного заседания помощником судьи Кондровой Л.В. рассмотрев в судебном заседании дело по заявлению индивидуального предпринимателя Мацюк Александра Николаевича к Межрайонной ИФНС России № 2 по Новгородской области о признании недействительным требования № 256 от 23.04.2010 г. при участии от заявителя: представитель Горский Д.А. от ответчика: специалист 1 разряда Калинина И.А. установил: Индивидуальный предприниматель Мацюк Александр Николаевич (далее Предприниматель) обратился в Арбитражный суд Новгородской области с заявлением о признании недействительным ненормативного акта Межрайонной инспекции Федеральной налоговой службы N 2 по Новгородской области (далее - Инспекция) требования от 23.04.2010 N 256. В судебном заседании представитель Предпринимателя заявленные требования поддержал по основаниям, изложенным в заявлении и письменных пояснениях. Представитель Инспекции заявленные требования не признал по основаниям, изложенным в отзыве. Исследовав материалы дела, заслушав пояснения представителей сторон, арбитражный суд установил следующее. Как следует из материалов дела, Инспекцией проведена выездная налоговая проверка Предпринимателя за 2007 – 2008 годы по вопросу соблюдения налогового законодательства , по результатам которой Предпринимателю доначислен НДС, ЕСН, НДФЛ, соответствующие пени и налоговые санкции. Решение о привлечение к ответственности от 31.03.2010 № 2.10-07/17 со всеми приложениями получено Предпринимателем лично 05.04.2010. В апелляционном порядке упомянутое решение обжаловано не было и вступило в законную силу 20.04.2010. 26 апреля 2010 года Инспекция направила Предпринимателю требование от 23.04.2010 N 256 об уплате доначисленных по результатам проверки недоимки по налогам, соответствующих пеней и налоговых санкций. Предприниматель, не согласившись с требованием от 23.04.2010 N 256, обратился в арбитражный суд с настоящим заявлением. Согласно пунктам 1 и 4 статьи 69 НК РФ требованием об уплате налога признается письменное извещение налогоплательщика о неуплаченной сумме налога, а также об обязанности уплатить в установленный срок неуплаченную сумму налога. Требование об уплате налога должно содержать сведения о сумме задолженности по налогу, размере пеней, начисленных на момент направления требования, сроке уплаты налога, установленного законодательством о налогах и сборах, сроке исполнения требования, а также мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком. Во всех случаях требование должно содержать подробные данные об основаниях взимания налога, а также ссылку на положения законодательства о налогах и сборах, которые устанавливают обязанность налогоплательщика уплатить налог. В силу пункта 8 статьи 69 НК РФ правила, предусмотренные этой статьей, применяются также в отношении требований об уплате сборов, пеней, штрафов и распространяются на требования, направляемые плательщикам сборов и налоговым агентам. Формальные нарушения положений пункта 4 статьи 69 НК РФ не являются основанием для признания требования об уплате налога недействительным, однако оно может быть признано недействительным в том случае, если не соответствует действительной обязанности налогоплательщика по уплате налога в бюджет. В соответствии с частью 1 статьи 198 АПК РФ граждане, организации и иные лица вправе обратиться в арбитражный суд с заявлением о признании недействительными ненормативных правовых актов, если полагают, что оспариваемые ненормативные правовые акты не соответствует закону или иному нормативному правовому акту и нарушает их права и законные интересы в сфере предпринимательской и иной экономической деятельности, незаконно возлагает на них какие-либо обязанности, создает иные препятствия для осуществления предпринимательской и иной экономической деятельности. Из смысла приведенной нормы следует, что требование о признании недействительным ненормативного правового акта может быть удовлетворено судом при одновременном наличии двух обстоятельств: оспариваемый акт не соответствует закону или иному нормативному правовому акту, а также нарушает права и законные интересы заявителя. Согласно части 1 статьи 65 и части 5 статьи 200 АПК РФ обязанность доказывания обстоятельств, послуживших основанием для принятия государственными органами, органами местного самоуправления, иными органами, должностными лицами оспариваемых актов, решений, то есть законность и обоснованность их вынесения, возлагается на соответствующие орган или должностное лицо. В судебном заседании установлено, что в оспариваемом требовании отражены суммы недоимки по налогам, соответствующих пеней и налоговых санкций, доначисленные по результатам выездной налоговой проверки Предпринимателя. Данные суммы отражены в решение от 31.03.2010 № 2.10-07/17, вступившим в законную силу 20.04.2010. Факт получения Предпринимателем упомянутого решения 05.04.2010 (с приложениями) с бесспорностью подтверждается исследованными по делу доказательства и Предпринимателем не оспаривается. Упомянутое решение Предпринимателем в установленном законе порядке не обжаловано. Согласно требованиям статьи 69 НК РФ, учитывая наличие недоимки у Предпринимателя, Инспекция 26.04.2010 направила в его адрес требование от 23.04.2010 № 256 с предложением в срок до 09.05.2010 уплатить указанные в нем суммы недоимки по налогам, пеней и налоговых санкций. В разделе «справочно», упомянутого требования, указано, что основание взимания налогов (сборов) решение от 31.03.2010 № 2.10-07/17. Довод Предпринимателя о том, что в требовании неправильно отражен срок уплаты налогов - 20.04.2010, в то время как проверка проводилась за период с 01.01.2007 по 31.12.2008, и это не позволяет определить, когда образовалась недоимка, и как следствие является основанием для признания требования недействительным, судом отклоняется. Поскольку, обязанность по уплате указанных в оспариваемом требовании налогов Предпринимателем не оспаривается, а срок, указанный в требовании – 20.04.2010, является датой вступления решения в законную силу, и как следствие, датой уплаты доначисленных по результатам проверки налогов, соответствующих пеней и налоговых санкций. В решении, полученном Предпринимателем 05.04.2010, на основании которого выставлено оспариваемое требование, полно и всесторонне отражены основания доначисления налогов, периоды за которые они доначислены. Нарушение прав и законных интересов Предпринимателя в сфере предпринимательской и иной экономической деятельности, судом не установлено. Судом также отклоняется довод Предпринимателя, что он был лишен возможности проверить обоснованность начисления пени, так как не указаны срок и ставка банка, исходя из которых, рассчитаны пени. В решение от 31.03.2010 № 2.10-07/17 (приложения 4, 5, 6, 7, 8) Инспекцией произведен расчет пеней, с указанием ставки ЦБ РФ, периода за который начислены пени, суммы недоимки. Как ранее указывал суд, упомянутое решение с приложениями Предпринимателем получено, каких-либо действий по его обжалованию, в том числе и по обоснованности доначисления недоимки, обоснованности расчета пени, Предприниматель не предпринял. Таким образом, говорить о том, что Предприниматель был лишен возможности проверить законность и обоснованность включения сумм недоимки по налогам, соответствующих пеней в направленное Инспекцией налогоплательщику требование от 23.04.2010 N 256, нельзя. Суд отклоняет довод Предпринимателя о том, что поскольку оспариваемое требование не было вручено ему лично, вызов в Инспекции для вручения требования он не получал, а требование было направлено ему по почте заказным письмом, то это является основанием для признания требования недействительным. В силу пункта 6 статьи 69 НК РФ требование об уплате налога может быть передано руководителю (законному или уполномоченному представителю) организации или физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату получения этого требования. Если указанными способами требование об уплате налога вручить невозможно, оно направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления заказного письма. Оспариваемое требование направлено Предпринимателю с соблюдением установленных сроков. Получение требования Предпринимателем не оспаривается. То обстоятельство, что требование не было вручено Предпринимателю лично, а было направлено последнему по почте заказным письмом, с соблюдением сроков, по мнению суда, являться единственным и самостоятельным основанием, для признания ненормативного правового акта недействительным. Доказательств того, что направление требования по почте заказным письмом нарушило права и законные интересы Предпринимателя в сфере предпринимательской и иной экономической деятельности, незаконно возложило на него какие-либо обязанности, создало какие-либо препятствия для осуществления им предпринимательской и иной экономической деятельности, суду не представлено. Действительно в оспариваемом требовании в разделе «справочно» указано на неполную уплату налога на прибыль организаций и налога на доходы физических лиц за 2006-2007 годы. В то время, как Предприниматель не является плательщиком налога на прибыль организаций, проверка проводилась за период 2007-2008 годов. Представитель Инспекции в судебном заседании пояснил, что это произошло по ошибке. Суд расценивает данный факт как техническую ошибку (опечатку), которая не влечет признание недействительным оспариваемого требования. Исходя из вышеизложенного, суд не находит оснований для удовлетворения заявленных требований. Проверив требование Межрайонной ИФНС России № 2 по Новгородской области от 04.05.2010 № 3086 на соответствии требованиям статьи 69 Налогового кодекса Российской Федерации, руководствуясь статьями 167-171, 201 Арбитражного процессуального кодекса Российской Федерации, арбитражный суд РЕШИЛ: В удовлетворении заявления индивидуальному предпринимателю Мацюк А.Н. о признании недействительным требования Межрайонной инспекции Федеральной налоговой службы N 2 по Новгородской области от 23.04.2010 N 256 - отказать. На решение может быть подана апелляционная жалоба в Четырнадцатый арбитражный апелляционный суд в течение месяца со дня принятия решения. Судья А.А. Разживин Индивидуальным предпринимателем была подана апелляционная и кассационная жалоба, которая была оставлена судом без удовлетворения. ЧЕТЫРНАДЦАТЫЙ АРБИТРАЖНЫЙ АПЕЛЛЯЦИОННЫЙ СУД ПОСТАНОВЛЕНИЕ 07 сентября 2010 года г. Вологда Дело № А44-2479/2010 Четырнадцатый арбитражный апелляционный суд в составе председательствующего Чельцовой Н.С., судей Кудина А.Г. и Осокиной Н.Н. при ведении протокола секретарем судебного заседания Лущик Е.В., при участии от Межрайонной инспекции Федеральной налоговой службы № 2 по Новгородской области Богданова А.А. по доверенности от 05.07.2010 № 20522, рассмотрев в открытом судебном заседании апелляционную жалобу индивидуального предпринимателя Мацюка Александра Николаевича на решение Арбитражного суда Новгородской области от 07 июля 2010 года по делу № А44-2479/2010 (судья Разживин А.А.), установил: Индивидуальный предприниматель, осуществляющий деятельность без образования юридического лица, Мацюк Александр Николаевич обратился в Арбитражный суд Новгородской области с заявлением о признании недействительным требования Межрайонной инспекции Федеральной налоговой службы № 2 по Новгородской области (далее – инспекция) от 23.04.2010 № 256. Решением суда первой инстанции от 07.07.2010 в удовлетворении заявления предпринимателю Мацюку А.Н. отказано. Постановлением Четырнадцатого арбитражного апелляционного суда от 07.09.2010 решение суда первой инстанции оставлено без изменения. В кассационной жалобе предприниматель Мацюк А.Н., ссылаясь на неправильное применение судами первой и апелляционной инстанций норм материального права, просит отменить решение от 07.07.2010 и постановление от 07.09.2010, заявление удовлетворить. По мнению подателя жалобы, при рассмотрении дела суды двух инстанций не учли, что в оспариваемом требовании отсутствуют ссылки на положения законодательства о налогах и сборах, которые устанавливают обязанность налогоплательщика уплатить налог; такое основание выставления требования, как решение инспекции, действующим законодательством не предусмотрено; в требовании и решении имеются противоречия по периодам проверки и доначисленным налогам; предприниматель не является плательщиком налога на прибыль организаций, указанного в требовании; в требовании не указаны сроки уплаты налогов, ставки рефинансированияи даты начала начисления пеней. По мнению предпринимателя, допущенные инспекцией нарушения оформления требования не позволяют ему точно определить, за какой период и какие налоги ему предложено уплатить, а также проверить правомерность начисления пеней. В судебном заседании представитель инспекции отклонил доводы кассационной жалобы, считая решение и постановление, принятые по настоящему делу, законными и обоснованными. Предприниматель Мацюк А.Н. о времени и месте рассмотрения кассационной жалобы извещен надлежащим образом, однако он в судебное заседание не явился, в связи с чем дело рассмотрено в его отсутствие. Законность обжалуемых судебных актов проверена в кассационном порядке. Как следует из материалов дела, инспекция провела выездную налоговую проверку правильности исчисления и своевременности уплаты предпринимателем Мацюком А.Н. налогов и сборов за 2007 - 2008 годы, по результатам которой составила акт от 05.03.2010 № 2.1007/10 и приняла решение от 31.03.2010 № 2.10-07/17 о привлечении предпринимателя к ответственности по пункту 1 статьи 122 Налогового кодекса Российской Федерации (далее – НК РФ) в виде взыскания 40 150 руб. штрафа. Данным решением предпринимателю также доначислены налог на добавленную стоимость (далее - НДС), налог на доходы физических лиц (далее - НДФЛ) и единый социальный налог (далее - ЕСН) в общей сумме 200 748 руб., а также начислены пени по состоянию на 31.03.2010 в общей сумме 21 933 руб. Поскольку в порядке, предусмотренном статьей 101.2 НК РФ, предприниматель Мацюк А.Н. решение инспекции не обжаловал, то после вступления решения от 31.03.2010 № 2.10-07/17 в силу, налоговым органом выставлено требование от 23.04.2010 № 256 об уплате в срок до 09.05.2010 налогов (НДС, ЕСН и НДФЛ) в общей сумме 200 748 руб., пеней в сумме 21 933 руб. и штрафа в размере 40 150 руб. В качестве основания выставления требования указано решение инспекции от 31.03.2010 № 2.10-07/17 Предприниматель Мацюк А.Н., считая требование инспекции недействительным, обратился с заявлением в арбитражный суд. В соответствии с пунктом 1 статьи 45 НК РФ неисполнение налогоплательщиком обязанности по уплате налога и пеней является основанием для направления налоговым органом предусмотренного статьей 69 НК РФ требования об их уплате. Согласно пунктам 1 и 4 статьи 69 НК РФ требованием об уплате налога признается письменное извещение налогоплательщика о неуплаченной сумме налога, а также об обязанности уплатить в установленный срок неуплаченную сумму налога. Требование об уплате налога должно содержать сведения о сумме задолженности по налогу, размере пеней, начисленных на момент направления требования, сроке уплаты налога, установленного законодательством о налогах и сборах, сроке исполнения требования, а также мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком. Во всех случаях требование должно содержать подробные данные об основаниях взимания налога, а также ссылку на положения законодательства о налогах и сборах, которые устанавливают обязанность налогоплательщика уплатить налог. В силу пункта 8 статьи 69 НК РФ правила, предусмотренные этой статьей, применяются также в отношении требований об уплате сборов, пеней, штрафов и распространяются на требования, направляемые плательщикам сборов и налоговым агентам. В соответствии с пунктом 3 статьи 101.3 НК РФ на основании вступившего в силу решения лицу, в отношении которого вынесено решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, направляется в установленном статьей 69 НК РФ порядке требование об уплате налога (сбора), соответствующих пеней, а также штрафа в случае привлечения этого лица к ответственности за налоговое правонарушение. Из материалов дела следует, что решение инспекции от 31.03.2010 № 2.10-07/17 получено предпринимателем 05.04.2010. В данном решении указаны основания доначисления налогов и периоды, за которые они доначислены. В приложениях 4 – 8 к данному решению инспекция привела расчет пеней с указанием ставки Центрального Банка Российской Федерации, периода, за который начислены пени, суммы недоимки. Данное решение предприниматель Мацюк А.Н. в порядке, установленном законом, не обжаловал, 20.04.2010 решение вступило в силу. В соответствии с пунктом 3 статьи 101.3 НК РФ на основании вступившего в силу решения предпринимателю Мацюку А.Н. выставлено требование от 23.04.2010 № 256 об уплате налогов, пеней и штрафа в суммах, соответствующих решению от 31.03.2010 № 2.10-07/17. Судами установлено и материалами дела подтверждается, что требование от 23.04.2010 № 256 соответствует форме, утвержденной приказом Федеральной налоговой службы России от 01.12.2006 № САЭ-3-19/825@ «Об утверждении форм требования об уплате налога, сбора, пени, штрафа, документа о выявлении недоимки у налогоплательщика (плательщика сборов) или налогового агента, а также документов, используемых налоговыми органами при применении обеспечительных мер и мер принудительного взыскания задолженности по обязательным платежам в бюджетную систему Российской Федерации». Срок уплаты 20.04.2010, отраженный в требовании от 23.04.2010 № 256, является датой вступления в силу решения от 31.03.2010 № 2.10-07/17. Суды отклонили довод предпринимателя о том, что в требовании неправильно отражен срок уплаты налогов - 20.04.2010, в то время как проверка проводилась за период с 01.01.2007 по 31.12.2008. Предприниматель считает, что это обстоятельство не позволяет определить, когда образовалась недоимка, что является основанием для признания требования недействительным. Суды обоснованно указали, что в решении инспекции от 31.03.2010 № 2.10-07/17 полно и всесторонне отражены как основания доначисления налогов, так и периоды, за которые они доначислены. Обязанность по уплате указанных в оспариваемом требовании налогов предприниматель Мацюк А.Н. не оспаривает, а срок, указанный в требовании, 20.04.2010, является датой вступления решения в законную силу. Также получили оценку судов доводы предпринимателя о том, что он был лишен возможности проверить обоснованность начисления пеней, поскольку в оспариваемом требовании не указаны ставка рефинансирования и дата начала их начисления, с учетом которых рассчитаны пени. Отклоняя данный довод суды правомерно исходили из того, что в решении инспекции от 31.03.2010 № 2.10-07/17 (приложения 4, 5, 6, 7, 8) приведен расчет пеней с указанием ставки Центрального Банка Российской Федерации, периода, за который начислены пени, суммы недоимки, к томе же данное решение предприниматель Мацюк А.Н. не обжаловал, в том числе по обоснованности расчета пеней. Суды также отметитли, что имеющееся в разделе «справочно» указание на неполную уплату налога на прибыль организаций и НДФЛ за 2006 - 2007 годы, в то время как предприниматель не являлся плательщиком налога на прибыль организаций, а проверка проводилась за период 2007 - 2008 годы, является технической ошибкой, которая не нарушает прав и законных интересов предпринимателя, поэтому не может являться основанием для признания оспариваемого требования недействительным. Суд кассационной инстанции не находит оснований для переоценки приведенных выводов судов двух инстанций. Формальные нарушения пункта 4 статьи 69 НК РФ сами по себе не служат основанием для признания недействительным требования налогового органа. В данном случае инспекция представила в материалы дела доказательства того, что указанные в оспариваемом требовании суммы недоимки, пеней и штрафов соответствуют действительной обязанности налогоплательщика по их уплате. Нарушения прав и законных интересов предпринимателя в сфере предпринимательской и иной экономической деятельности, в ходе рассмотрения дела не выявлены. При таких обстоятельствах, являются правильными выводы судов первой и апелляционной инстанций об отсутствии со стороны налогового органа нарушений прав и законных интересов предпринимателя при выставлении оспариваемого требования об уплате налогов, пеней и штрафа и о соответствии данного требования статье 69 НК РФ. Обжалуемые судебные акты являются законными и не подлежат отмене или изменению. На основании изложенного и руководствуясь статьей 286, пунктом 1 части 1 статьи 287 Арбитражного процессуального кодекса Российской Федерации, Федеральный арбитражный суд Северо-Западного округа ПОСТАНОВЛЕНИЕ: решение Арбитражного суда Новгородской области от 07.07.2010 и постановление Четырнадцатого арбитражного апелляционного суда от 07.09.2010 по делу № А442479/2010 оставить без изменения, а кассационную жалобу индивидуального предпринимателя, осуществляющего деятельность без образования юридического лица, Мацюка Александра Николаевича – без удовлетворения. Председательствующий Судьи О.А. Корпусова В.В. Дмитриев Л.И. Корабухина ФЕДЕРАЛЬНЫЙ АРБИТРАЖНЫЙ СУД СЕВЕРО-ЗАПАДНОГО ОКРУГА ул. Якубовича, д.4, Санкт-Петербург, 190000 ПОСТАНОВЛЕНИЕ 16 декабря 2010 года Дело № А44-2479/2010 Федеральный арбитражный суд Северо-Западного округа в составе председательствующего Корпусовой О.А., судей Дмитриева В.В. и Корабухиной Л.И., при участии представителя Межрайонной инспекции Федеральной налоговой службы № 2 по Новгородской области Калининой И.А. (доверенность от 05.08.2010 № 2.308/23183), рассмотрев 13.12.2010 в открытом судебном заседании кассационную жалобу индивидуального предпринимателя, осуществляющего деятельность без образования юридического лица, Мацюка Александра Николаевича на решение Арбитражного суда Новгородской области от 07.07.2010 (судья Разживин А.А.) и постановление Четырнадцатого арбитражного апелляционного суда от 07.09.2010 (судьи Чельцова Н.С., Кудин А.Г., Осокина Н.Н.) по делу № А44-2479/2010, установил: индивидуальный предприниматель, осуществляющий деятельность без образования юридического лица, Мацюк Александр Николаевич обратился в Арбитражный суд Новгородской области с заявлением о признании недействительным требования Межрайонной инспекции Федеральной налоговой службы № 2 по Новгородской области (далее – инспекция) от 23.04.2010 № 256. Решением суда первой инстанции от 07.07.2010 в удовлетворении заявления предпринимателю Мацюку А.Н. отказано. Постановлением Четырнадцатого арбитражного апелляционного суда от 07.09.2010 решение суда первой инстанции оставлено без изменения . В кассационной жалобе предприниматель Мацюк А.Н., ссылаясь на неправильное применение судами первой и апелляционной инстанций норм материального права, просит отменить решение от 07.07.2010 и постановление от 07.09.2010, заявление удовлетворить. По мнению подателя жалобы, при рассмотрении дела суды двух инстанций не учли, что в оспариваемом требовании отсутствуют ссылки на положения законодательства о налогах и сборах, которые устанавливают обязанность налогоплательщика уплатить налог; такое основание выставления требования, как решение инспекции, действующим законодательством не предусмотрено; в требовании и решении имеются противоречия по периодам проверки и доначисленным налогам; предприниматель не является плательщиком налога на прибыль организаций, указанного в требовании; в требовании не указаны сроки уплаты налогов, ставки рефинансирования и даты начала начисления пеней. По мнению предпринимателя, допущенные инспекцией А44-2479/2010 2 нарушения оформления требования не позволяют ему точно определить , за какой период и какие налоги ему предложено уплатить, а также проверить правомерность начисления пеней. В судебном заседании представитель инспекции отклонил доводы кассационной жалобы, считая решение и постановление, принятые по настоящему делу, законными и обоснованными. Предприниматель Мацюк А.Н. о времени и месте рассмотрения кассационной жалобы извещен надлежащим образом, однако он в судебное заседание не явился, в связи с чем дело рассмотрено в его отсутствие. Законность обжалуемых судебных актов проверена в кассационном порядке. Как следует из материалов дела, инспекция провела выездную налоговую проверку правильности исчисления и своевременности уплаты предпринимателем Мацюком А.Н. налогов и сборов за 2007 - 2008 годы, по результатам которой составила акт от 05.03.2010 № 2.10-07/10 и приняла решение от 31.03.2010 № 2.10-07/17 о привлечении предпринимателя к ответственности по пункту 1 статьи 122 Налогового кодекса Российской Федерации (далее – НК РФ) в виде взыскания 40 150 руб. штрафа. Данным решением предпринимателю также доначислены налог на добавленную стоимость (далее - НДС), налог на доходы физических лиц (далее - НДФЛ) и единый социальный налог (далее - ЕСН) в общей сумме 200 748 руб., а также начислены пени по состоянию на 31.03.2010 в общей сумме 21 933 руб. Поскольку в порядке, предусмотренном статьей 101.2 НК РФ, предприниматель Мацюк А.Н. решение инспекции не обжаловал, то после вступления решения от 31.03.2010 № 2.10-07/17 в силу, налоговым органом выставлено требование от 23.04.2010 № 256 об уплате в срок до 09.05.2010 налогов (НДС, ЕСН и НДФЛ) в общей сумме 200 748 руб., пеней в сумме 21 933 руб. и штрафа в размере 40 150 руб. В качестве основания выставления требования указано решение инспекции от 31.03.2010 № 2.10-07/17 Предприниматель Мацюк А.Н., считая требование инспекции недействительным, обратился с заявлением в арбитражный суд. В соответствии с пунктом 1 статьи 45 НК РФ неисполнение налогоплательщиком обязанности по уплате налога и пеней является основанием для направления налоговым органом предусмотренного статьей 69 НК РФ требования об их уплате. Согласно пунктам 1 и 4 статьи 69 НК РФ требованием об уплате налога признается письменное извещение налогоплательщика о неуплаченной сумме налога, а также об обязанности уплатить в установленный срок неуплаченную сумму налога. Требование об уплате налога должно содержать сведения о сумме задолженности по налогу, размере пеней, начисленных на момент направления требования, сроке уплаты налога, установленного законодательством о налогах и сборах, сроке исполнения требования, а также мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком. Во всех случаях требование должно содержать подробные данные об основаниях взимания налога, а также ссылку на положения законодательства о налогах и сборах, которые устанавливают обязанность налогоплательщика уплатить налог. В силу пункта 8 статьи 69 НК РФ правила, предусмотренные этой статьей, применяются также в отношении требований об уплате сборов, пеней, штрафов и А44-2479/2010 3 распространяются на требования, направляемые плательщикам сборов и налоговым агентам. В соответствии с пунктом 3 статьи 101.3 НК РФ на основании вступившего в силу решения лицу, в отношении которого вынесено решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, направляется в установленном статьей 69 НК РФ порядке требование об уплате налога (сбора), соответствующих пеней, а также штрафа в случае привлечения этого лица к ответственности за налоговое правонарушение. Из материалов дела следует, что решение инспекции от 31.03.2010 № 2.10-07/17 получено предпринимателем 05.04.2010. В данном решении указаны основания доначисления налогов и периоды, за которые они доначислены. В приложениях 4 – 8 к данному решению инспекция привела расчет пеней с указанием ставки Центрального Банка Российской Федерации, периода, за который начислены пени, суммы недоимки. Данное решение предприниматель Мацюк А.Н. в порядке, установленном законом, не обжаловал, 20.04.2010 решение вступило в силу. В соответствии с пунктом 3 статьи 101.3 НК РФ на основании вступившего в силу решения предпринимателю Мацюку А.Н. выставлено требование от 23.04.2010 № 256 об уплате налогов, пеней и штрафа в суммах, соответствующих решению от 31.03.2010 № 2.1007/17. Судами установлено и материалами дела подтверждается, что требование от 23.04.2010 № 256 соответствует форме, утвержденной приказом Федеральной налоговой службы России от 01.12.2006 № САЭ-3-19/825@ «Об утверждении форм требования об уплате налога, сбора, пени, штрафа, документа о выявлении недоимки у налогоплательщика (плательщика сборов) или налогового агента, а также документов, используемых налоговыми органами при применении обеспечительных мер и мер принудительного взыскания задолженности по обязательным платежам в бюджетную систему Российской Федерации». Срок уплаты 20.04.2010, отраженный в требовании от 23.04.2010 № 256, является датой вступления в силу решения от 31.03.2010 № 2.10-07/17. Суды отклонили довод предпринимателя о том, что в требовании неправильно отражен срок уплаты налогов - 20.04.2010, в то время как проверка проводилась за период с 01.01.2007 по 31.12.2008. Предприниматель считает, что это обстоятельство не позволяет определить, когда образовалась недоимка, что является основанием для признания требования недействительным. Суды обоснованно указали, что в решении инспекции от 31.03.2010 № 2.10-07/17 полно и всесторонне отражены как основания доначисления налогов, так и периоды, за которые они доначислены. Обязанность по уплате указанных в оспариваемом требовании налогов предприниматель Мацюк А.Н. не оспаривает, а срок, указанный в требовании, 20.04.2010, является датой вступления решения в законную силу. Также получили оценку судов доводы предпринимателя о том, что он был лишен возможности проверить обоснованность начисления пеней, поскольку в оспариваемом требовании не указаны ставка рефинансирования и дата начала их начисления, с учетом которых рассчитаны пени. Отклоняя данный довод суды правомерно исходили из того, что в решении инспекции от 31.03.2010 № 2.10-07/17 (приложения 4, 5, 6, 7, 8) приведен расчет пеней с указанием ставки Центрального Банка Российской Федерации, периода, за который начислены пени, суммы недоимки, к томе же данное решение предприниматель Мацюк А.Н. не обжаловал, в том числе по обоснованности расчета пеней. Суды также отметитли, что имеющееся в разделе «справочно» указание на неполную уплату налога на прибыль организаций и НДФЛ за 2006 - 2007 годы, в то время как предприниматель не являлся плательщиком налога на прибыль организаций, а проверка проводилась за период 2007 - 2008 годы, является технической ошибкой, которая не нарушает прав и законных интересов предпринимателя, поэтому не может являться основанием для признания оспариваемого требования недействительным. Суд кассационной инстанции не находит оснований для переоценки приведенных выводов судов двух инстанций. Формальные нарушения пункта 4 статьи 69 НК РФ сами по себе не служат основанием для признания недействительным требования налогового органа. В данном случае инспекция представила в материалы дела доказательства того, что указанные в оспариваемом требовании суммы недоимки, пеней и штрафов соответствуют действительной обязанности налогоплательщика по их уплате. Нарушения прав и законных интересов предпринимателя в сфере предпринимательской и иной экономической деятельности, в ходе рассмотрения дела не выявлены. При таких обстоятельствах, являются правильными выводы судов первой и апелляционной инстанций об отсутствии со стороны налогового органа нарушений прав и законных интересов предпринимателя при выставлении оспариваемого требования об уплате налогов, пеней и штрафа и о соответствии данного требования статье 69 НК РФ. Обжалуемые судебные акты являются законными и не подлежат отмене или изменению. На основании изложенного и руководствуясь статьей 286, пунктом 1 части 1 статьи 287 Арбитражного процессуального кодекса Российской Федерации, Федеральный арбитражный суд Северо-Западного округа постановил: решение Арбитражного суда Новгородской области от 07.07.2010 и постановление Четырнадцатого арбитражного апелляционного суда от 07.09.2010 по делу № А44 2479/2010 оставить без изменения, а кассационную жалобу индивидуального предпринимателя, осуществляющего деятельность без образования юридического лица, Мацюка Александра Николаевича – без удовлетворения. Председательствующий О.А. Корпусова Судьи В.В. Дмитриев Л.И. Корабухина