НДС: стало ли легче?

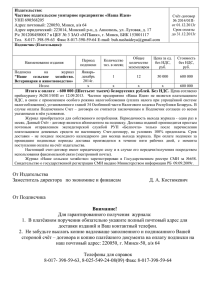

реклама

НДС: стало ли легче? Практика применения изменений в части регистрации плательщиком НДС, предложенных Законом Украины № 4834 «О внесении изменений в Налоговый кодекс Украины относительно усовершенствования некоторых налоговых норм» (далее – «Закон № 4834») не является однозначной. Их принятие повлекло много вопросов: кто может быть зарегистрирован как добровольный плательщик НДС? Какой перечень документов будет требоваться на практике для добровольной регистрации? Какие могут быть основания для отказа в регистрации? Стоит напомнить, что налоговые органы декларировали упрощение процедуры администрирования налогов и уменьшение бюрократических препятствий для предпринимателей. Уже сегодня становится очевидно, что уменьшение бюрократических процедур – еще одно звено в целом цепочке «упрощений», которые весьма сомнительными. С 01.07.2012 года Налоговый кодекс предусматривает следующее: добровольная регистрация плательщиком НДС больше не предусматривает соблюдение специальных условий относительно размера уставного капитала или стоимости активов в размере 300 000 грн., необходимость поставки товаров / услуг плательщиком НДС в течение 12 календарных месяцев в объемах не менее 50% от налогооблагаемых операций; сокращенный срок регистрации плательщиком НДС с 10 до 5 рабочих дней: установлена возможность составления налоговой накладной в электронной форме вместо бумажной. При этом должны выполняться условия относительно ее регистрации (в том числе в ЕРПН) и подписи уполномоченного плательщиком лица; сокращенный срок регистрации налоговых накладных в ЕРПН с 20 до 15 календарных дней. Кроме того, изменения предусматривают пересмотр ряда критериев для получения автоматического возмещения НДС, а именно: суммы расхождений между налоговым кредитом и суммами заявленного к возврату НДС (не более 10%) учитываться не за 3 квартала, а за 3 месяца; средняя зарплата рассчитываться не за 1 год, а за 1 квартал с учетом среднестатистической численности работников предприятия. Анализ сущности этих изменений дает основания считать, что законодатель вынужден был пересмотреть критерии, ведь неоднозначность их формулировка была основой злоупотреблений со стороны контролирующих органов. Согласно изменениям Налоговый кодекс содержит более широкое определение понятия «лица» для целей налогообложения НДС. Теперь лицом для указанных целей являются: 1) юридическое лицо, созданное в соответствии с законом в любой организационно-правовой форме, в том числе предприятие с иностранными инвестициями, или: применяет общую систему налогообложения; является плательщиком ЕН по ставке 3%; является плательщиком ЕН по ставке 5% и добровольно переходит на уплату ЕН по ставке 3%; 2) физическое лицо – предприниматель, которая или: применяет общую систему налогообложения; является плательщиком ЕН по ставке 3%; является плательщиком ЕН по ставке 5% и добровольно переходит на уплату ЕН по ставке 3%; 3) юридическое лицо, физическое лицо, физическое лицо – предприниматель, которое ввозит товары на таможенную территорию Украины; 4) представительство нерезидента, не имеющее статуса юридического лица. Возвращена добровольность С внесением указанных изменений, с 1 июля добровольно зарегистрироваться плательщиком НДС может каждый, кто имеет статус «лица» согласно НКУ и осуществляет налогооблагаемые операции, независимо от их объема. Важно, что п. 182.1 ст. 182 НКУ апеллирует к наличию налогооблагаемых операций. Данное положение позволяет сделать вывод, что, например, заключение договоров на поставку товаров / услуг или наличие намерения осуществлять налогооблагаемые операции еще не будет считаться основанием для добровольной регистрации. Итак, вновь лицо, не может подтвердить наличие налогооблагаемых операций, не может сразу зарегистрироваться плательщиком НДС. На практике орган ГНС обращается к лицу с предложением предоставить расшифровку объемов налогооблагаемых операций с целью определения обоснованности регистрации плательщиком НДС. То есть, кроме регистрационного заявления, которую лицо подает в налоговый орган, инспекторы на местах требуют еще ряд подтверждающих документов. Хотя законодатель и не определяет перечень документов, которыми должна подтверждаться наличие налогооблагаемой операции, на практике для регистрации плательщиком НДС на этом основании нам приходилось готовить такие документы (в соответствии с требованиями должностных лиц налоговых инспекций): 1. Договор на осуществление налогооблагаемой операции; 2. Акт оказанных услуг (выполненных работ), подтверждающий реальное выполнение такой налогооблагаемой операции; 3. Оригиналы банковских выписок с подтверждением факта расчета по результатам такой налогооблагаемой операции (это при том, что закон связывает наличие факта налогооблагаемой хозяйственной операции именно с фактом оплаты, ведь с возникновением первого события). Для регистрации в налоговых инспекциях требуется предоставить доказательства поступления хотя бы одной гривны, поступивших заявителю от покупателя в качестве оплаты в рамках налогооблагаемой операции. Важно помнить, что НК предусматривает такие основания отказа налоговиками регистрировать предприятия плательщиком НДС. Так как отмечается в п.183.8 ст. 183 НКУ «Орган государственной налоговой службы отказывает в регистрации лица как плательщика налога, если по результатам рассмотрения регистрационного заявления и / или представленных документов установлено, что лицо не осуществляет поставки товаров / услуг или не отвечает требованиям, определенным статьей 180, п. 181.1 ст. 181, п. 182.1 ст. 182 и п. 183.7 ст. 183 НКУ ». Норма выглядит вполне логичной и не содержит оснований для опасений. Очевидно, именно это условие и ложится в основу того, что налоговые органы требуют указанный выше перечень документов для регистрации плательщиком НДС. Однако исходя из практики взаимоотношений с налоговыми органами и учитывая неурегулированность законодательством перечня документов для регистрации плательщиком НДС, можно предположить, что определенные злоупотребления со стороны отдельных налоговиков все же будут. Как итог можно отметить, что даже несмотря на факт некоторого упрощения норм с принятием Закона № 4834 налогоплательщик имеет всегда учитывать возможность «иного толкования» даже однозначных норм налогового законодательства. При этом следует также отметить тот факт, что законодатель не придерживается ранее утвержденного принципа стабильности (относительно внесения изменений в элементы налогов, не позднее чем за шесть месяцев до начала нового бюджетного периода, в котором будут действовать новые правила и ставки). Ярким тому доказательством можно назвать и Закон № 4834. Екатерина Кошиль Член Палаты налоговых консультантов Украины Юрист Юридической фирмы «Такс Терра» Использованы материалы Интернет-ресурса: http://pravotoday.in.ua/