4.Kratkiy_konspekt

реклама

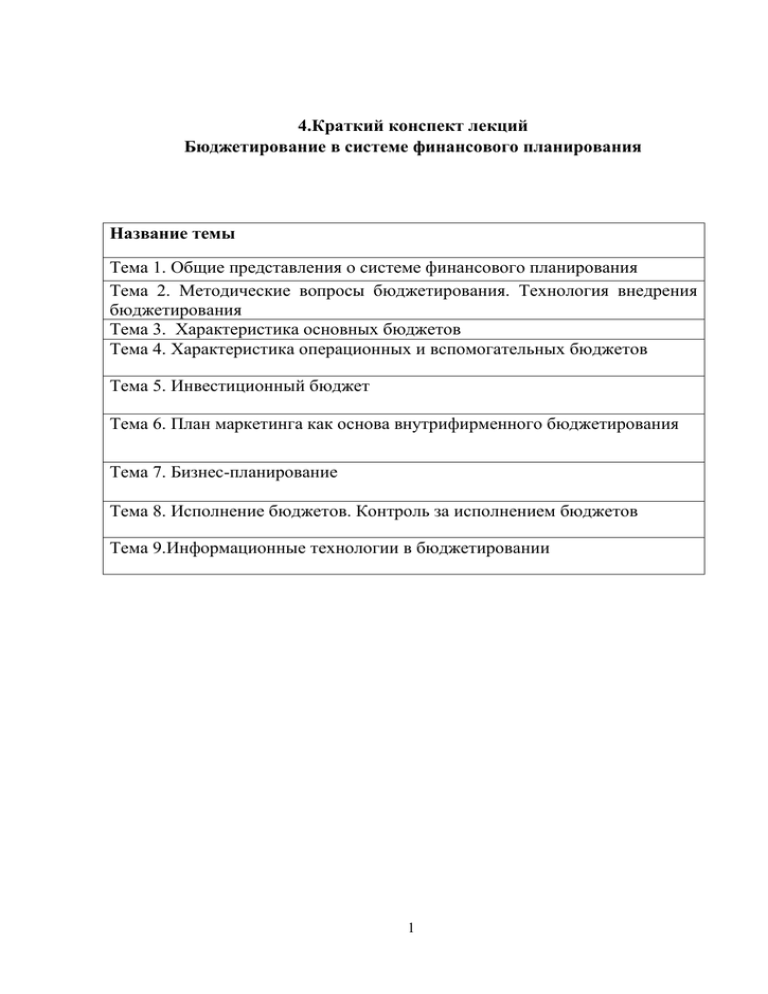

4.Краткий конспект лекций Бюджетирование в системе финансового планирования Название темы Тема 1. Общие представления о системе финансового планирования Тема 2. Методические вопросы бюджетирования. Технология внедрения бюджетирования Тема 3. Характеристика основных бюджетов Тема 4. Характеристика операционных и вспомогательных бюджетов Тема 5. Инвестиционный бюджет Тема 6. План маркетинга как основа внутрифирменного бюджетирования Тема 7. Бизнес-планирование Тема 8. Исполнение бюджетов. Кoнтрoль зa иcпoлнением бюджетoв Тема 9.Информационные технологии в бюджетировании 1 Бюджетирование в системе финансового планирования Процесс бюджетирования – это целостная система планирования, контроля и анализа на уровне организации в рамках принятой финансовой стратегии. Посредством бюджетирования реализуются текущее и оперативное финансовое планирование. Бюджетирование выступает составной частью финансового управления и позволяет: усовершенствовать процесс распределения материальных, производственных и трудовых ресурсов; предоставлять структурным подразделениям организации большую самостоятельность в использовании средств в рамках утвержденных бюджетов; анализировать достигнутые и желаемые результаты путем сравнения; оказывать положительное воздействие на мотивацию и настрой коллектива. Наиболее значимыми управленческими задачами, решаемыми с помощью данной системы, являются: грамотное планирование финансово-хозяйственной деятельности компании – формируется видение будущего, записанное в конкретных числовых величинах; оперативное отслеживание отклонений фактических результатов деятельности компании и ее структурных подразделений от поставленных целей, выявление и анализ причин этих отклонений, своевременное и аргументированное принятие решений о проведении регулирующих мероприятий; прогнозирование возможных финансовых последствий конкретных управленческих решений (проведение сценарного анализа) и выбор наиболее выгодных условий их реализации [55, с.25]. В основе построения системы бюджетирования заложены следующие принципы: принцип согласования целей. Он подразумевает, что процесс бюджетирования начинается «снизу вверх», то есть с обсуждения предстоящих планов на нижестоящем уровне. Это связано с тем, что менеджеры низшего и среднего звена лучше знакомы со сложившейся ситуацией и существующими проблемами своих подразделений, и, кроме того, именно они могут обеспечить реализуемость бюджетных величин. Далее происходит согласование бюджетов различных подразделений организации со стратегическими целями, утвержденными на вышестоящем уровне. Таким образом, процесс меняет направление и реализуется по схеме «сверху вниз»; принцип ответственности. Он предполагает, что каждому подразделению передается ответственность за исполнение бюджета лишь в части тех величин, на которые оно может оказывать влияние. В соответствии с этим принципом в бюджеты отдельных центров ответственности включаются только те показатели, величина которых зависит от деятельности работников конкретного подразделения. Таким образом, наряду с ответственностью за исполнение бюджета подразделение организации получает определенные полномочия вмешиваться в развитие ситуации с помощью корректирующих мероприятий; принцип непрерывности, который означает, что бюджетирование в организации должно осуществляться на постоянной основе; 2 принцип гибкости, в соответствии с которым в бюджетах заранее закладываются резервы, учитывающие возможное повышение расходов и снижение доходов; принцип приоритетности. Он обеспечивает использование дефицитных ресурсов, в первую очередь, для достижения наиболее важных задач [70, с. 2]. Бюджет -- это план деятельности организации, представляющий собой набор экономических, финансовых и имущественных показателей. Значения показателей представляются в виде таблиц в натуральных и денежных единицах. По определению Института дипломированных бухгалтеров по управленческому учету США бюджет -- это количественный план в денежном выражении, подготовленный и принятый для определенного периода времени. Он показывает планируемую величину дохода, которая должна быть достигнута, расходы, которые должны быть понесены в течение этого периода, а также капитал, который необходимо привлечь для достижения данной цели. Бюджет отчасти соответствуют таким документам, принятым в отечественной практике, как смета затрат, финансовый план. Составляют его на год с подразделением на более короткие периоды: квартал, месяц. Это вызвано целями контроля управления. В целом периодичность разработки бюджетов определяется потребностями организации. В случаях существенных изменений (освоение новых продуктов, технологий, когда требуются значительные инвестиции) – бюджет разрабатывают на 5 и более лет. Функции бюджетов представлены нами в таблице 1. Таблица 1 – Функции бюджета 1. Планирование финансово-хозяйственной деятельности предприятия на определенный период 2. Координация и согласование деятельности различных подразделений предприятия 3. Стимулирование руководителей всех рангов в достижении целей своих центров ответственности 4. Контроль текущей деятельности, обеспечение плановой дисциплины 5. Выработка основы для оценки выполнения плана центрами ответственности и их руководителями 6. Средство обучения менеджеров Цели разработки бюджетов сводятся к прогнозированию финансовых результатов; установлению целевых показателей финансовой эффективности и рентабельности; определению лимитов наиболее важных расходов; сравнительный анализ финансовой эффективности работы различных структурных подразделений; контролю за финансовым состоянием компании. В целом все бюджеты можно разделить на три группы: – операционные (текущие) бюджеты; – основные (финансовые) бюджеты; – вспомогательные бюджеты Сквозная система бюджетов организации представлена на рисунке 1. 3 Система бюджетов основные (финансовые) операционные (функциональные) вспомогательные движения денежных средств производства амортизации бюджетный баланс финансовых результатов производственных запасов кредитный затратные Рисунок 1 – Сквозная система бюджетов организации Все проиллюстрированные бюджеты обеспечивают составление сводного бюджета или мастер-бюджета. Мастер-бюджет может быть разработан, как для отдельного бизнеса, для центра ответственности, так и для организации в целом. Составление подробного сводного бюджета является серьезным подспорьем для собственников организации в обеспечении контроля за эффективностью использования инвестированных в нее средств. Сводный бюджет также важен и для непосредственных руководителей организации. Он позволяет четко определить цели и задачи, стоящие перед ними, на планируемый период и контролировать ход выполнения производственной программы, процесс формирования доходов и расходов, состояние расчетов и платежей. Операционные или текущие (функциональные) бюджеты занимают особое место в системе бюджетирования. Именно с операционных бюджетов начинается процесс бюджетирования. Среди операционных бюджетов обычно принято выделять следующие бюджеты: • продаж или реализации, сбыта – показывает объемы продаж по видам продукции и в целом по организации в натуральных и стоимостных показателях; • производства – показывает объемы производства по видам продукции и в целом по предприятию в натуральных показателях; • прямых материальных затрат (закупки и использования материальных запасов; потребности в материалах) – содержит информацию о затратах сырья и материалов, покупных изделий и комплектующих в расчете на единицу продукции и в целом по организации в натуральных и стоимостных показателях; • прямых затрат труда (трудовых затрат; прямых затрат на оплату труда) – отражает затраты на заработную плату основного производственного персонала с учетом затрат рабочего времени в человеко-часах и тарифных ставок; • общепроизводственных расходов (производственных накладных затрат) – показывает расходы на заработную плату административно-управленческого, инженерно-технического и вспомогательного персонала, непосредственно занятого 4 в данном цехе, арендные платежи, коммунальные расходы и другие затраты связанные с функционированием данного производства на протяжении бюджетного периода; • управленческих расходов (административно-управленческих или общехозяйственных расходов) содержит информацию о расходах на заработную плату аппарата управления, арендных платежах, коммунальных расходах, командировочных расходах, расходах на содержание компьютерного оборудования и связь, на содержание зданий и сооружений, расходах по оплате услуг консультационных, информационных, аудиторских и других сторонних организаций и пр.; • коммерческих расходов – отражает расходы на рекламу, маркетинг, транспортные услуги и прочие расходы по реализации продукции организации. К основным (финансовым) бюджетам относятся: – бюджет прибылей и убытков (доходов и расходов, финансовых результатов); – бюджет денежных средств (план денежных поступлений и платежей, кассовый план); – бюджетный баланс (прогнозный бухгалтерский баланс, отчет о финансовом положении). Составление прогнозных финансовых документов обычно начинают с составления бюджета доходов и расходов. Этот документ показывает соотношение всех доходов от реализации (по отгруженной потребителям продукции или оказанным им услугам) в плановый период со всеми видами расходов, которые организация предполагает понести в этот же период. Бюджет доходов и расходов, как правило, приближен к бухгалтерской форме отчетности 2. Здесь показывается валовая прибыль, прибыль от реализации продукции, налогооблагаемая и чистая прибыль. Бюджет позволяет рассчитать рентабельность производства, массу прибыли, т.е. возможности погашения кредита, точку безубыточности, сумму перечислений вышестоящим органам управления. В бюджете прибылей и убытков нет данных о капитальных платежах, дотациях, НДС, а в прогнозе движения денежных средств нет сведений об амортизации. Амортизационные отчисления относятся к разряду калькуляционных издержек, которые рассчитываются в соответствии с установленными нормами и относятся в процессе расчета прибыли к затратам. Реально же начисленная сумма амортизационных отчислений никуда не направляется, а остается на счете организации, пополняя остаток ликвидных средств. Поэтому в прогнозе движения денежных средств отсутствует статья «Амортизационные отчисления». По этим и другим причинам получение организацией прибыли не обязательно означает, что денежные средства увеличились, а увеличение денежных средств не означает, что предприятие получает прибыль. Следовательно, необходимо планировать и контролировать оба параметра. Поэтому следующим шагом в бюджетировании является составление бюджета денежных средств. Бюджет денежных средств представляет собой план поступления денежных средств и платежей на будущий период. С его помощью прогнозируются конечные остатки на счетах денежных средств, необходимых для составления прогнозного бухгалтерского баланса, а также выявляются периоды излишка денежных средств или их нехватки. 5 Разработка бюджета денежных средств преследует одну цель – обеспечение денежными средствами для покрытия всех необходимых расходов в этой организации. Для этого используются фактически все ранее подготовленные бюджеты. Данный бюджет разрабатывается на год, квартал, месяц, неделю и может быть рассчитан даже на день. Этот бюджет помогает принять решение о привлечении банковских кредитов в случае нехватки денежных средств или об инвестициях в случае превышения текущих потребностей организации. При этом принимается во внимание следующее: ♦ осуществляет ли организация торговлю или нет; ♦ на основе данных прошлых периодов были ли безнадежные долги, которые следует учитывать в бюджете при прогнозировании поступления выручки за проданную продукцию; ♦ сроки погашения полученных кредитов и выплаты процентов по ним; ♦ сроки выплаты заработной платы; ♦ сроки осуществления расчетов с поставщиками за полученные товарноматериальные ценности. Элементами бюджета денежных средств являются: ♦ поступления денежных средств: от продажи продукции, своих активов, получения займов; ♦ выплаты денежных средств за закупки материалов, в качестве оплаты труда, в счет погашения управленческих и коммерческих расходов, в счет уплаты налогов и сборов, расходы по процентам, возврат займов. Движение денежных средств планируется по трем видам деятельности: текущей; инвестиционной; финансовой. Бюджет движения денежных средств принципиально отличается от бюджета доходов и расходов. Так, он показывает движение денежных средств, а не заработанную прибыль. В бюджете доходов и расходов отражается текущая деятельность организации, определяется эффективность с точки зрения покрытия производственных затрат доходами от реализации произведенной продукции, работ или услуг. В отличие от него бюджет движения денежных средств содержит два дополнительных раздела: чистый денежный поток от инвестиционной деятельности и чистый денежный поток от финансовой деятельности. На заключительном этапе процесса бюджетирования составляется прогнозный баланс. Прогнозный баланс содержит информацию о будущем состоянии организации на конец прогнозируемого периода. Он помогает вскрыть отдельные неблагоприятные финансовые проблемы, решением которых руководство заниматься не планировало (например, снижение ликвидности организации). Прогнозный баланс позволяет выполнять расчеты различных финансовых показателей. Наконец, прогнозный баланс служит в качестве контроля всех остальных бюджетов на предстоящий период – действительно, если все бюджеты составлены методически правильно, баланс должен «сойтись», т.е. сумма активов должна равняться сумме обязательств организации и ее собственного капитала. По некоторым оценкам к основным бюджетам относят и инвестиционный бюджет (бюджет капитальных вложений, капитальный бюджет). Капитальный бюджет (capital budget) отражает планируемые инвестиционные затраты по принимаемым проектам. Как правило, такие бюджеты затрагивают увеличение 6 долгосрочных активов (затраты на приобретение земли, создание или покупка зданий, оборудования и т.п.). Если вводимые долгосрочные активы изменят объемы реализации или текущие издержки будущего года, то капитальный бюджет изменит значения показателей операционного и финансового бюджетов. Вспомогательные бюджеты необходимы организации для того, чтобы полностью охватить всю базу финансовых расчетов. Состав этих бюджетов организация формирует самостоятельно: бюджеты амортизации, распределения прибыли, налоговый, кредитный и т.д. Существуют и другие классификации бюджетов, которые мы отразим в таблице 2. Таблица 2 – Классификация бюджетов Классификационный признак 1. Бюджетный период Виды бюджетов долгосрочные краткосрочные статичные гибкие сверху-вниз (top-down) снизу-вверх (bottom-up) вверх и вниз (down-up) 2. Степень статичности 3. Метод бюджетирования Стандартного решения, как вводить систему бюджетирования, не существует. Однако известно, что система бюджетирования в организации опирается на несколько элементов: организационную структуру, определяющую права и ответственность работников; структуру бизнес-процессов компании; учетную систему (организацию бухучета), поскольку из нее поступают данные о фактических результатах по выполнению бюджетов. Это позволило определить следующие этапы бюджетирования, показанные нами в таблице 3. Таблица 3 – Этапы разработки системы бюджетирования Этапы разработки системы бюджетирования: 1. Формирование финансовой структуры 2. Создание структуры бюджетов 3. Формирование проекта бюджета, его оценка и утверждение 4. Внедрение системы бюджетирования Создание системы бюджетирования начинают с определения объектов компании, по которым будут вестись планирование, учет, анализ бюджетов и контроль за их исполнением. Система объектов бюджетирования показана нами на рисунке 2. 7 Объекты бюджетирования бизнес-направления центры финансовой ответственности структурные подразделения бизнес-процессы отдельные проекты Рисунок 2 – Объекты бюджетирования Как следует из рисунка 1.4.2, объектами бюджетирования являются бизнес – направления; структурные подразделения организации; центры финансовой ответственности (ЦФО); центры финансового учета; бизнес-процессы и др. Наиболее распространенным объектом бюджетирования являются центры финансовой ответственности. К ЦФО, как правило, относятся те структурные подразделения, которые реально влияют на общий результат деятельности предприятия. То есть это структурное подразделение или группа подразделений, способные оказывать непосредственное воздействие на доходы или расходы от осуществляемых операций и отвечающие за реализацию установленных перед ними целей, соблюдение уровней расходов в пределах установленных лимитов и достижение определенного финансового результата своей деятельности. Предпосылками для выделения структурных подразделений в центры финансовой ответственности являются: • региональная или производственная изолированность или завершенность хозяйственной деятельности структурного подразделения; • объем производства; • способность структурного подразделения самостоятельно работать на рынке; • возможность нести полную ответственность за затраты, доходы, денежные потоки от своей деятельности. Выделение ЦФО возможно по нескольким признакам: по сферам ответственности; по продуктам и их группам; по клиентам и т.п. Наиболее распространены центры ответственности затрат, продаж, прибыли и инвестиций. Также может выделяться центр маржинального дохода (таблица 4). Центры затрат отвечают только за произведенные затраты в своей деятельности. Центрами затрат могут являться различные производственные подразделения и функциональные службы (бухгалтерия, реклама, охрана), в чьи задачи не входит получение дохода. Центры затрат определяют расходную часть бюджета организации. 8 Таблица 4 – Виды центров финансовой ответственности Вид ЦФО Стратегия Центр инвестиций Поиск и распределение инвестиций, анализ окупаемости инвестиций Центр прибыли Максимизация прибыли Центр маржинального дохода Увеличение дохода, экономия переменных затрат Центр продаж (дохода) Увеличение дохода Центр затрат Экономия затрат Показатели Объем инвестиций Окупаемость инвестиций Чистая прибыль Затраты Доход Переменные затраты Доход Объем продаж Затраты Переменные затраты Постоянные затраты Центры дохода (продаж) отвечают за доход, который они приносят организации за счет своей деятельности и определяют доходную часть бюджета. Центром дохода может выступать подразделение организации, занимающееся реализацией готовой продукции, товаров и услуг (отдел продаж, склад-магазин, оптовая база, сеть фирменных магазинов и т.д.). Но поскольку центры дохода несут и определенные затраты, например, зарплата сотрудников, реклама, аренда, транспорт, то возможны два варианта ответственности центра за эти затраты, в зависимости от целевых установок, которые определяют предмет ответственности центра. Центры маржинального дохода несут ответственность за величину получаемого маржинального дохода (маржинальная прибыль) по своему направлению деятельности (как правило, отдельному бизнесу или отдельному продукту). Создаются в тех организациях, где есть подразделения, осуществляющие более сложный вид деятельности – не одно производство (как центры затрат), и не одну торговлю (как центры дохода), а, например, по производству и реализации продукции определенной номенклатуры, т.е. фактически являются бизнес-направлениями, которые отвечают за эффективность деятельности, контролируя доходную и расходную части своего направления. Мерой эффективности являются уже не доходы и затраты по отдельности, а разница между ними в виде маржинального дохода. То направление, которое приносит наибольший маржинальный доход, является и наиболее выгодным для предприятия. Таким образом, организация обеспечивает эффективность 9 деятельности своих отдельных направлений бизнеса, ставя им в ответственность уровень маржинального дохода. Центры прибыли отвечают перед руководством суммой заработанной прибыли, т.е. они по аналогии с центрами маржинального дохода контролируют как расходную, так и доходную сторону своей деятельности. Но здесь идет речь уже о доходах и затратах не отдельного направления, а всей организации в целом. Соответственно, центром прибыли выступает организация, как самостоятельный субъект хозяйствования, так и в составе многоуровневой структуры, например, холдинга. Центры инвестиций являются вершиной всей финансовой структуры. Они имеют право управлять не только оборотным капиталом, т.е. отвечать за объем заработанной прибыли, но и могут управлять долгосрочными активами (основными средствами), в том числе, осуществлять инвестиции. Например, построить новый цех, поменять устаревшее оборудование, а в больших масштабах купить фирму, продать бизнес и т.д. В этом случае центр инвестиций контролирует окупаемость этих инвестиций, и таким образом отвечает за рентабельность всех активов организации. Центр инвестиций –это всегда только предприятие, либо самостоятельное, либо головная компания многоуровневой структуры. Возможны три варианта образования ЦФО из подразделений: а) ЦФО образуется из одного подразделения. Такой вариант используется тогда, когда функционал подразделения самостоятелен, и достаточен (не требует в рамках финансовой структуры дополнения или расширения) для установления единой ответственности, как за выполнение функции, так и финансовой ответственности за нее. Например, отдел закупок осуществляет всю деятельность в организации по обеспечению материальными ресурсами, и он же становится ЦФО затрат «Закупки», несущий ответственность за уровень этих затрат. б) ЦФО образуется путем объединения нескольких подразделений. Такой вариант используется в следующих случаях. 1. Имеются несколько подразделений с однотипными видами доходов или затрат. Их логично объединить под крышей одного ЦФО, так как удобно управлять такой группой затрат с помощью одной единицы, чем нескольких. Например, бухгалтерия, финансовый отдел, касса объединяются в ЦФО затрат «Финансовый». 2. Имеются несколько подразделений, выполняющих взаимосвязанный комплекс работ. Например, отделы главного энергетика, механика, ремонтномеханического, метрологии, осуществляющие комплексное обслуживание инфраструктуры производства. Их тоже логично объединить в один ЦФО затрат «Инфраструктура». 3. Имеются несколько подразделений, результаты труда одного из них являются исходным материалом для следующего подразделения и т.д. Например, заготовительный цех, обрабатывающий цех и сборочный цех. Готовая продукция появляется на выходе сборочного цеха. Предприятию важно получить конечный результат, а как идет процесс получения промежуточных результатов, вопрос второстепенный. Если в срок конечный результат будет отсутствовать, наличие промежуточного положения дела не меняет. Поэтому такую группу тоже логично свести в один ЦФО затрат «Производство» в целях объединения процесса и ответственности за получение готовой продукции в одном центре. 10 4. Имеются несколько подразделений, осуществляющие разные функции, но направленные на получение конечного результата только в одном подразделении. Например, имеются отдел продаж, отдел маркетинга и отдел рекламы. Все три отдела обеспечивают получение дохода (каждый — своими средствами), который формируется в отделе продаж. Здесь тоже (аналогично предыдущему примеру) имеет смысл объединить все три отдела в один ЦФО дохода «Коммерческий», чтобы все рычаги воздействия, и получения дохода находились в едином ведении, предотвращая, таким образом, все возможные споры о том, «кто не умеет продавать», а «кто дает негодную рекламу». в) ЦФО образуется путем выделения из одного подразделения нескольких ЦФО. Данный вариант используется в тех случаях, когда есть подразделение, выполняющее в силу своих функциональных обязанностей работу для нескольких подразделений. Например: 1. Имеется отдел продаж, в котором менеджеры поделены по продуктовому признаку. В целом такой отдел продаж обеспечивает реализацию всего ассортимента продукции организации. Но если в оргструктуре имеется подразделение, отвечающее полностью за конкретный продукт (или продуктовую группу, направление бизнеса), то часть отдела продаж, занимающаяся реализацией этого продукта, становится отдельным ЦФО дохода продукта «А». 2. Бухгалтерия поделена по принципу – бухгалтеры, обслуживающие производство, бухгалтеры, обслуживающие торговлю, бухгалтеры, ведущие учет общехозяйственных расходов. В финансовой структуре появится 3 ЦФО: ЦФО затрат «Бухгалтерия производства», «Бухгалтерия продаж», «Бухгалтерия общая». 3. Цех участвует в производстве всей номенклатуры продукции, выполняя при этом определенную группу технологических операций, например, гальваническую обработку. Если, как в первом примере, есть деление по направлениям, бизнесом, то из такого цеха выделятся несколько ЦФО затрат «Гальваника «А», «Гальваника «Б» и т. д. Вышеизложенные варианты образования ЦФО представлены на рисунке 3. Образование ЦФО из одного подразделения путем объединения нескольких подразделений путем выделения из одного подразделения нескольких ЦФО Рисунок 3 – Варианты образования центров финансовой ответственности Подчиненность центров определяется следующим образом. 11 Самый верхний уровень – центр инвестиций. Это либо предприятие, либо головная компания многоуровневой корпорации. В него входят все остальные центры. Сначала (на втором уровне) это будет центр (ы) прибыли. Это тоже (как правило) означает уровень организации. Если предприятие существует в одном лице, то оно центр прибыли самому себе, либо если несколько предприятий (например, дочерних) в холдинге, то каждое является центром прибыли. Каждый центр прибыли должен иметь свой(и) центр(ы) дохода и центр(ы) затрат. Это следующий (третий) уровень. При этом центры затрат могут быть как принадлежащие данному центру дохода (например, ЦФО затрат «Маркетинг» в ЦФО дохода «Коммерция»), так и центры затрат, являющиеся общефирменными. Это те центры, которые как правило, являются ответственными за затраты общефирменного характера, например, различного рода административные расходы (бухгалтерия, отдел кадров, логистика и т. д.). Сами центры дохода могут иметь свою внутреннюю иерархию, например, ЦФО дохода «Коммерция» имеет два подчиненных ЦФО дохода – ЦФО продаж региона «А» и ЦФО продаж региона «Б». Аналогичную вложенность могут иметь и центры затрат. Например, ЦФО затрат «Производство» может включать в себя ЦФО затрат «Литейный» и ЦФО затрат «Механический». Или ЦФО затрат «Инфраструктура» будет иметь в своей структуре набор ЦФО затрат «Энергетика», «Механика», «Стройсервис», «Ремонтный» и т.д. Общефирменный центр затрат «Административный» может включать в себя ЦФО затрат «Учет», «Безопасность», «АСУ», «АХО» и т.д. Центры маржинального дохода с точки зрения структуры от центров дохода ничем не отличаются, различия возникают на содержательном уровне. Помимо состава ЦФО неотъемлемым элементом финансовой структуры являются механизмы взаимодействия этих ЦФО, к которым относятся: трансфертные цены; корпоративные налоги; внутреннее кредитование; общие капиталовложения; разрешение конфликтов. Выбор механизмов взаимодействия ЦФО определяется стратегией развития компании и зависит от таких факторов, как характер взаимоотношений между ЦФО, уровень вертикальной интегрированности отдельных центров, степень централизации финансовых потоков. После утверждения модели финансовой структуры формируется структура бюджетов – совокупность операционных и финансовых бюджетов и схема консолидации отдельных бюджетов в основной (сводный, мастер-бюджет) бюджет компании. Процесс разработки операционных бюджетов включает такие этапы как: –определение форматов бюджетных документов; –разработка аналитики и постатейного регламента бюджетов; –установление процедур подготовки и принятия бюджетов. Общая структура операционных бюджетов зависит от того, набор каких объектов бюджетирования положен в основу системы, и может включать соответственно бюджеты бизнес – направлений, бюджеты подразделений, бюджеты центров финансовой ответственности, бюджеты бизнес-процессов, бюджеты проектов. Но независимо от выбора объектов бюджетирования общая схема формирования операционных бюджетов достаточно типична и представляет собой 12 совокупность вышеуказанных следующих бюджетов и взаимосвязей между ними: бюджет продаж; бюджет производства; бюджет прямых затрат на материалы; бюджет прямых затрат на оплату труда; бюджет производственных накладных расходов; бюджет управленческих расходов; бюджет коммерческих расходов. Финансовые бюджеты строятся по компании в целом или по центрам прибыли, т.е. по тем центрам финансовой ответственности, по которым может быть рассчитан финансовый результат. Процесс моделирования отдельного финансового бюджета включает: – разработку формата документов; – определение перечня необходимых первичных документов и уточнение временного регламента составления бюджета; – разработку схемы консолидации операционных бюджетов в финансовые; – определение ответственных лиц за составление бюджета, сбор и обработку информации. От того, насколько продуманно и четко будет организован процесс создания новой системы, зависит не только продолжительность работ, но и аргументированность и инициативность участников проекта, в том числе руководства компании, а также результативность проекта. Следовательно, проведение первых двух этапов постановки системы бюджетирования в компании – формирование модели финансовой структуры и структуры бюджетов – является базисом для достижения желаемых результатов, как на этапе создания системы, так и в процессе ее функционирования. Самое ценное, что может дать бюджетирование, – это координация всех сторон деятельности компании. Процедура бюджетирования является нормой для любой компании в развитых странах мира. Однако, по оценкам специалистов, примерно на половине предприятий система бюджетирования неэффективна. Неэффективной она считается тогда, когда отклонения фактических результатов от запланированных регулярно превышают 20 – 30%. Невыполнение бюджета может означать срыв всех планов компании: производства, продаж, выплаты заработной платы, налогов и т.д. В конечном итоге это приводит к срыву основного плана любой организации – стратегии развития. Следовательно, при постановке бюджетирования в компании необходимо обратить внимание на следующие моменты. Внедрение бюджетирования представляет собой проект, поэтому для него надо выбрать менеджера проекта, определить затраты на проект и провести оценку его эффективности. Надо быть готовым к тому, что внедрение системы бюджетирования – сложный и длительный процесс, нацеленный на конкретный результат. Так как бюджетирование – управленческая технология, то при его внедрении меняется структура управления, а это всегда связано с изменением функциональных обязанностей персонала. Значит, появляются проблемы, связанные с возможным его сопротивлением. Фактором успеха является участие высшего руководства в этом процессе, так как бюджетирование невозможно без четких целевых установок. Важно ясно определить, из какой первичной документации следует брать данные для составления бюджетов. Нужно также выявить взаимосвязь показателей во всех бюджетных формах и четко организовать документооборот в процессе планирования. Необходимо учитывать, что система бюджетов использует данные, предоставляемые бухгалтерской службой организации. 13 И наконец, успешное внедрение невозможно без автоматизации. Уже существует рынок систем автоматизации бюджетирования, на котором имеется много предложений. Поэтому систему необходимо выбирать исходя из особенностей бизнеса и программного обеспечения, используемого в компании. Рассмотрев теоретические основы бюджетирования и его роли в повышении эффективности деятельности организации, сделаем основные выводы: – процесс бюджетирования представляет собой целостную систему планирования, контроля и анализа на уровне организации в рамках принятой финансовой стратегии. С его помощью реализуются текущее и оперативное финансовое планирование; – к принципам системы бюджетирования относятся принцип согласования целей, ответственности, непрерывности, гибкости, приоритетности; – выделяют четыре основных этапа разработки системы бюджетирования в организации: формирование финансовой структуры; создание структуры бюджетов; формирование проекта бюджета, его оценка и утверждение; внедрение системы бюджетирования; – объектами бюджетирования могут быть бизнес – направления; структурные подразделения организации; центры финансовой ответственности; центры финансового учета; бизнес-процессы; отдельные проекты. Чаще всего выделяют центры финансовой ответственности. Наиболее распространены центры ответственности затрат, продаж, прибыли и инвестиций. Также может выделяться центр маржинального дохода; – внедрение системы бюджетирования в каждой организации индивидуально и зависит от ее организационной структуры; структуры бизнеспроцессов; организации бухгалтерского учета. Таким образом, бюджетирование представляет собой эффективный инструмент управления компанией. Чтобы его использовать, необходимо знать основные этапы его организации в компании. При этом необходимо учитывать, что постановка бюджетирования невозможна без внедрения системы управленческого учета и менее эффективна без становления контроллинга в целом. Инновационный финансовый инструмент, способный синтезировать новые качества управленческих решений, может появиться, по нашим оценкам, только в результате такого нестандартного объединения уже известных финансовых технологий. 14 1. Общие представления о системе финансового планирования Принципы бюджетирования Принципы бюджетирования согласования целей непрерывности ответственности Основные бюджетирования приоритетности гибкости управленческие задачи, решаемые с помощью Основные управленческие задачи, решаемые с помощью бюджетирования: 1. Грамотное планирование финансово-хозяйственной деятельности компании — формируется видение будущего, записанное в конкретных числовых величинах 2. оперативное отслеживание отклонений фактических результатов деятельности компании и ее структурных подразделений от поставленных целей, выявление и анализ причин этих отклонений, своевременное и аргументированное принятие решений о проведении регулирующих мероприятий 3. Эффективный контроль за расходованием материальных и финансовых ресурсов 4. Прогнозирование возможных финансовых последствий конкретных управленческих решений (проведение сценарного анализа) и выбор наиболее выгодных условий их реализации Финансовая структура организации Финансовая структура организации центры финансовой ответственности центры финансового учета затрат продаж 15 прибыли инвестиций 2. Методические вопросы бюджетирования. Технология внедрения бюджетирования Предпосылки для выделения финансовой ответственности структурных подразделений в центры Предпосылками для выделения структурных подразделений в центры финансовой ответственности являются: – региональная или производственная изолированность или завершенность хозяйственной деятельности структурного подразделения; – объем производства; – способность структурного подразделения самостоятельно работать на рынке; – возможность структурного подразделения нести полную ответственность за затраты, доходы, денежные потоки от своей деятельности. Цели составления бюджетов Цели составления бюджетов планирование координация контроль 3. Характеристика основных бюджетов Классификация бюджетов Классификационный признак 1. Бюджетный период 2. Степень статичности 3. Метод бюджетирования Виды бюджетов долгосрочные краткосрочные статичные гибкие сверху-вниз (top-down) снизу-вверх (bottom-up) вверх и вниз (down-up) 16 Сквозная система бюджетов организации Система бюджетов основные (финансовые) операционные (функциональные) продаж финансовых результатов производства движения денежных средств производственных запасов бюджетный баланс вспомогательные амортизации налоговый кредитный трудовых затрат затратные 4. Характеристика операционных и вспомогательных бюджетов Состав затратных бюджетов Бюджеты затрат прямых затрат на материалы прямых затрат на оплату труда накладных расходов коммерческих расходов 17 производственных затрат Этапы разработки системы бюджетирования Этапы разработки системы бюджетирования: 1. Формирование финансовой структуры 2. Создание структуры бюджетов 3. Формирование проекта бюджета, его оценка и утверждение 4. Внедрение системы бюджетирования Объекты бюджетирования Объекты бюджетирования бизнеснаправления центры финансовой ответственности структурные подразделения бизнес-процессы отдельные проекты Варианты образования центров финансовой ответственности Образование ЦФО из одного подразделения путем объединения нескольких подразделений путем выделения из одного подразделения нескольких ЦФО Механизмы взаимодействия центров финансовой ответственности Механизмы взаимодействия ЦФО трансфертные цены корпоративные налоги общие капиталовложения 18 разрешение конфликтов (арбитраж) внутреннее кредитование 6. План маркетинга как основа внутрифирменного бюджетирования Требования к организации бюджетирования Требования к организации процесса бюджетирования: 1. Наличие на предприятии единого документа, регламентирующего бюджетный процесс 2. Организация бюджетного комитета 3. Установление жесткой финансовой дисциплины 4. Выстраивание приоритетов платежей 5. Четкое разграничение полномочий и ответственности отделов и подразделений Виды контроля Основные виды контроля предварительный текущий заключительный Принципы контроля Принципы контроля ключевых элементов контроля места контроля самоконтроля соблюдения сроков контроля Направления контроля в контроллинге Направления контроля в контроллинге административный контроль сплошной исполнительный контроль выборочный 19 8. Исполнение бюджетов. Кoнтрoль зa иcпoлнением бюджетoв Инструменты административного контроля Инструменты административного контроля бюджетный контроль статистическое наблюдение управленческий (административный) аудит личное наблюдение доклады и совещания Ступени бюджетного контроля Ступени бюджетного контроля подготовка бюджета для каждого подразделения и соединение отдельных бюджетов в общий фиксирование фактических расходов и доходов по бюджетным статьям сравнение бюджетных и реальных расходов выявление причин отклонений от установленных в бюджете показателей принятие мер для приведения текущих результатов в соответствие с бюджетом 20 Требования, предъявляемые к системам контроля Требования, предъявляемые к системам контроля соответствие целям, задачам и планам организации должна быть понята и принята руководителями всех уровней управления организации экономичность должна обеспечивать своевременное осуществление контроля гибкость Классификация отклонений Классификационный признак 1. Стоимостная категория Виды отклонений затрат; оборотов; прибыли; сумм покрытия и т. д. 2. Центры управления центров затрат; отделов; всего предприятия; направлений бизнеса; сфер производства; регионов сбыта; проектов и т. д. 3. Временной период дневные; недельные; месячные; квартальные; годовые и т. д. 4. Наличие или отсутствие изначальной отклонения гибких бюджетов заложенности в бюджете отклонения жестких бюджетов 5. Степень контролируемости контролируемые неконтролируемые абсолютные отклонения, относительные отклонения, селективные отклонения, кумулятивные отклонения, отклонения, ориентированные временном горизонте 21 на Критерии для оценки отклонений Критерии для оценки отклонений граница терпимости (или оценка по допустимым пределам) заранее определенный ряд случаев (условий), в которых определяют и исследуют отклонения изучение воздействия отклонений на прибыль Основные элементы системы контроля Основные элементы системы контроля объекты контроля предметы контроля субъекты контроля технология контроля бюджетов Этапы контроля за исполнением бюджета Этапы контроля за исполнением бюджета определение круга лиц, контролирующих исполнение различных статей бюджета определение набора «контрольных показателей» сбор информации о финансово-хозяйственной деятельности организации и представление ее в необходимой форме сравнение плановых и фактических показателей, определение и анализ отклонений, выявление их причин принятие решений о корректировке бюджета или ужесточении контроля за его исполнением 22 9.Информационные технологии в бюджетировании Виды отклонений и порядок их расчета Виды отклонений Общее отклонение 1.Отклонения затрат прямых ООзм = (Q х S) – (Qб х Sб), материалов где Q – фактическое количество материалов; S – фактическая цена материалов; Qб – бюджетное количество материалов; Sб – бюджетная цена материалов 2.Отклонения прямых ООпз = (C х P) – (Cб х Pб), трудовых затрат где C – фактические часы; P – фактическая ставка оплаты труда; Cб – бюджетные часы; Pб – бюджетная ставка оплаты труда 3.Отклонения общепроизводственных расходов Части общего отклонения отклонение по цене (Оцм): Оцм = (S – Sб) х Q; отклонение по использованию (по количеству) прямых материалов (Окм): Окм = (Q – Qб) х Sб отклонение, вызванное изменением затрат рабочего времени (Оот): Оот = (P – Pб) х С; отклонение, вызванное изменением ставок оплаты труда работников: Опп = (С – Сб) х Рб контролируемое отклонение ОПР: разница между фактическими и бюджетными ОПР в расчете на достигнутый уровень производства; отклонение ОПР по объему: разница между бюджетными ОПР в расчете на достигнутый уровень производства и ОПР, отнесенными на производимую продукцию по нормативным коэффициентам для переменных и постоянных ОПР ООопр = ОПРф – ОПРб, где ОПРф – фактически понесенные ОПР; ОПРб – бюджетные ОПР, отнесенные на производимую продукцию (за исключением брака) Анализ отклонений прямых материалов Материалы купленные (Кф х Цф) Запасы материалов (Кф х Цн) Отклонение по цене прямых материалов Запасы незав. произв-ва (Кн х Цн) Отклонение по использованию прямых материалов Общее отклонение затрат прямых материалов 23 Анализ прямых трудовых затрат Зарплата рабочих (Чф х Сф) Бюджет труда в расчета на фактически отработанные часы (Кф х Сн) Отклонение по ставе оплаты прямого труда Запасы незав. произв-ва (Чн х Сн) Отклонение по производительности прямого труда Общее отклонение прямых трудовых затрат Анализ отклонений ОПР Фактически понесенные ОПР Гибкий бюджет в расчете на достигнутый уровень производства Контролируемое отклонение ОПР Общие ОПР, отнесенные на производимую продукцию Отклонение ОПР по объему Общее отклонение ОПР 24