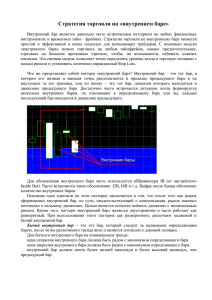

Тактика Адверза Система 3-х экранов По некоторым оценкам

реклама

3 Экрана Волны Вульфа Торговля по средним Стратегия по Ишимоку Каналы Келтнера Канальная стратегия Стратегия Билла Вильямса Стратегия Ларри Вильямса Система «Драга» Тактика Адверза Система 3-х экранов По некоторым оценкам более 40% профессионалов так или иначе пользуются данной системой. Более того, это самая простая и известная из общедоступных систем, и новичкам мы советуем начать именно с нее. ТС создана Александром Элдером в 1985 году и с тех пор, она фактически не претерпела изменений, что говорит о ее надежности и широкой применимости, как на фондовом рынке, так и на рынке Форекс. Не секрет, что главная проблема трейдинга состоит в том, что один и тот же индикатор может давать противоречивые сигналы в различных масштабах времени. Например, он может указывать на восходящий тренд на дневном графике и нисходящий тренд на часовом графике. Другими словами, показания индикаторов становятся противоречивыми, а торговые сигналы зависящими от временного периода графика. И этой проблеме есть только одно решение: Разбить принятие решений на несколько этапов, анализируя различные таймфреймы с помощью различных инструментов. Вне сомнения, лучший способ четко подойти к такому разделению дает метод трех экранов. Вы строите 3 графика и последовательно их анализируете. Первым выбирается "средний" экран - этот тот масштаб времени, которому наиболее соответствует длительность сохранения открываемой позиции (обычно, четырехчасовой или часовой график). Далее выбираются долгосрочный и краткосрочный масштабы, которые на порядок отличаются от среднего, для среднего экрана дневок это, соответственно, дневной (четырех часовой) и часовой (15- или 5- минутные) графики. Анализ в системе "тройного экрана" начинается с долгосрочного графика. Система относится к трендовым, и первая задача, которая здесь стоит - определение основного долгосрочного тренда, в направлении которого стоит играть, и его состояния - начало, середина или окончание. Соответственно, на этом графике необходимо применять трендовые индикаторы, основным из которых является MACD-гистограмма. Направление тренда определяется соотношением двух последних штрихов или точек гистограммы: восходящая гистограмма, когда последняя точка выше предыдущей, указывает на повышательный тренд, нисходящая гистограмма указывает на необходимость играть на продажу. Следует учитывать, что: 1. поворот или спад гистограммы говорит об окончании и развороте тенденции. 2. повороты вверх, происходящие ниже нулевой линии, подают более сильные сигналы на покупку, чем повороты выше этой линии. 3. повороты вниз, происходящие выше нулевой линии, подают более сильные сигналы на продажу, чем повороты ниже нулевой линии. Рекомендуется использовать сразу несколько индикаторов тенденций для исключения ложных сигналов. Базовое правило: играть только в направлении тенденции, выявленной на первом долгосрочном "экране". К примеру, в определенный момент времени, мы видим на графике Н4 яркий бычий тренд: Гистограмма МАКД находится в положительной области и повышается. На втором среднем экране необходимо выявить движение против основного тренда - "волну, которая бежит против течения". Это, как желтый цвет светофора необходимо начать готовится к сделке, разворот коррекции по тренду укажет на возможность покупки или продажи. При основной тенденции к повышению на первом экране, например, четырех часовом графике, часовые спады указывают на возможность покупки, при недельной тенденции к понижению дневные подъемы указывают на потенциальную возможность продажи в конце выявленной коррекции. На втором экране необходимо использовать сигнальщики, такие как RSI, Stochastic и др. При этом : сигнал на покупку подается, если на первом экране тренд восходящий, а сигнальщик на втором экране, например RSI, упал ниже линии перепроданности 20% и начинает восстанавливаться; сигнал на продажу подается, если на первом экране тренд нисходящий, а RSI на втором экране поднялся выше линии перекупленности 80% и начинает падать. Предположим. На рисунке мы видим идеальным момент: стохастик развернулся после коррекции и дал приказ на покупку. "Третий экран" даже не является графиком - это метод размещения ордера на покупку или продажу в зависимости расположения индикаторов на двух предыдущих графиках. Элдер называет его "скользящим приказом". Итак: если основная тенденция идет вверх, а коррекция - вниз, то скользящие сигналы на покупку улавливают момент верхних прорывов уровня сопротивления. Метод скользящего приказа о купле срабатывает, когда, например, для долгосрочного экрана недельная тенденция идет наверх, а сигнальщик на втором дневном экране падает. Разместите приказ о купле чуть выше максимума предыдущего дня. При подъеме цен позиция на покупку должна быть открыта, как только цена поднимется выше гребня предыдущего дня до выставленного уровня. Если же спад цен продолжится, он не затронет приказ о купле. Тогда опустите приказ на следующий день на один тик выше последнего максимума котировок. «Продолжайте ежедневно опускать приказ о купле, пока он не окажется затронут, или пока недельный индикатор, развернувшись вниз, не отменит сигнал о купле». если основная тенденция идет вниз, а коррекция - вверх, то скользящие сигналы на продажу улавливают момент нижних прорывов уровня поддержки. При недельной тенденции к понижению подождите, пока подъем дневного сигнальщика не задействует метод скользящего приказа о продаже. Разместите приказ на продажу немного ниже минимума последнего дня. Как только рынок повернет вниз, вы автоматически откроете позицию на понижение. Если рост цен продолжится, ежедневно сдвигайте уровень приказа о продаже на несколько тиков ниже минимума последней свечки. Цель метода скользящего приказа о продаже — уловить момент внутридневного нижнего прорыла. Приказ вступает к силу, когда дневная тенденция к повышению обрывается, и недельная тенденция к понижению опять вступает в свои права. Как размещают защитные ордера в системе тройного экрана Стоп-ордер на фиксацию убытка при позиции на повышение следует ставить немного ниже минимума данного или предыдущего игрового дня - у наименьшего из двух. Стоп-ордер на фиксацию убытка при позиции на понижение следует ставить немного выше максимума данного или предыдущего игрового дня - у наибольшего из двух. Далее ордера можно сдвигать по ходу рынка. А. Элдер. «Как играть и выигрывать на бирже». Теперь посмотрим, насколько верно мы спрогнозировали рынок. Как видите, прогноз оказался точным. И взяв такое движение, можно увеличить свой депозит примерно в полтора - два раза. Это поистине мощная система. Волны Вульфа Данная стратегия является одной из самых эффективных «авторских» стратегий нашего времени. Многие трейдеры показывают поистине удивительные результаты, когда полностью овладевают данной методикой. Однако, новичкам мы не советуем пользоваться данной системой. Она достаточно сложна и требует полной собранности. Эта система для тех, кто уже успел понять суть рынка Форекс. Ниже приводится полная версия статьи из книги Рашке и Коннорс. Другими словами, мы предлагаем вам ознакомиться с этой стратегией «Из первых рук». Эта специфическая методология, пожалуй, самая уникальная и эффективная техника торговли, с которой мне (Линде) когда-либо приходилось сталкиваться! Она разработана и предложена моим хорошим другом Биллом Вулфом. В течение последних 10 лет он зарабатывает на жизнь, торгуя S&P. Его сын Брайен также торгует S&P. Брайен первый встреченный мною тинэйджер, последовательно делавший хорошие деньги, скальпируя на фьючерсах NYFE1 из своей квартиры. Брайену теперь 21 год, и он распространил торговлю на «волнах Вулфа» на другие рынки. Теория волновых структур Билла основана на ньютоновском первом законе физики: у каждого действия есть противодействие. Это движение создает четко выраженную волну с ценными возможностями проецирования. Наиболее отчетливо эта волна образуется, когда есть хорошая волатильность. Немного попрактиковавшись, легко приучить свой глаз мгновенно определять эти модели. Следующие правила имеют смысл, когда вы будете рассматривать примеры. Пожалуйста, обратите внимание на необычную последовательность в подсчете. Как вы увидите, это необходимо для индуктивного анализа. Начиная от вершины или основания на барном графике, мы определяем точку начала нашего отсчета новой волны. Этот отсчет делается для схемы покупки. Мы начинаем отсчет от вершины. (Счет волн велся бы наоборот, если бы мы начинали от основания, стараясь найти схему продажи). 1. Волна номер 2 — вершина. 2. Волна номер 3 — основание первого снижения, 3. Волна номер 1 - основание, предшествующее волне 2 (вершине). Точка 3 должна быть ниже точки 1. 4. Волна номер 4 — вершина волны 3. Точка волны 4 должна быть выше основания волны 1 5. Линия тренда проводится из точки 1 к точке 3. Продление этой линии проецирует ожидаемую точку разворота, которую мы назовем волной 5. Это точка вхождения для движения к линии расчетной конечной цены (1—4). 6. Расчетная конечная цена (Estimated Price at Arrival, EPA) — линия тренда, прочерченная из точки 1 до точки 4, позволяет спроецировать ожидаемую ценовую цель. Наш первоначальный стоп помещен чуть ниже вновь сформированного разворота в точке Он может затем быстро передвинуться к точке безубыточности. ВАЖНЫЙ МОМЕНТ: вы не можете начинать искать «волну Вулфа», пока не сформированы точки 1, 2, 3 и 4. Не забывайте, для схемы покупки точка 3 должна быть ниже точки I. Для схемы продажи она должна быть выше точки 1. Кроме того, на лучших волнах точка 4 будет выше точки 1 для схемы покупки и ниже 1 для схемы продажи. Это гарантирует, что состояния абсолютного убегания рынка не существует. Теперь изучите примеры и посмотрите, сможете ли вы натренировать свой глаз начать видеть схему «волны Вулфа». Пример 15.1 показывает, как выглядит «волна Вулфа», когда начинает формироваться. Точки 1, 2 и 3 уже должны быть сформированы. Точка 2 должна быть минимумом или максимумом существенного колебания. Затем между точками 1 и 3 проводится линия тренда. Она проецирует, где мы должны ожидать точку 5. ПРИМЕР 15.1. S&P — 60-минутные бары, фрагмент. Точка 5 сформирована. Мы купим на развороте из этой области и поставим чуть ниже близкий стоп. Если мы прочертим линию тренда из точки 1 к точке 4, она должна дать нам проекцию цены. ПРИМЕР 15.1А. S&P — 60-минутные бары, фрагмент. Цена достигает цели с потенциальной прибылью в 12 пунктов! ПРИМЕР 15.3. Сахар — 10-тиковые бары. CSCE World Sugar #11 - SBH6 Точка 2 — начальная отправная точка модели. Мне всегда кажется легче начинать отсчет в этой точке. Затем отходим назад и находим точки 1 и 3. Не забудьте, что точка 4 должна быть выше точки 1. Прочерченная нами линия тренда проецирует точку 5 На этом уровне рынок находит поддержку, поэтому мы открываем длинную позицию по цене рынка и размещаем стоп чуть ниже точки 5. Рынок торгуется до своей цели. ПРИМЕР 15.4. S&P - 5-минутные бары. Это пример «Волны Вулфа» на пятиминутном графике. В этой структуре времени мы находим за неделю на рынке S&P от трех до шести схем. Линия тренда, соединяющая точки 1 и 3, проецирует нашу область покупки Рынок очень часто немного забегает за точку 5, поэтому вы должны подождать, пока цена не развернется выше линии тренда, а уже потом открывать сделку. В данном примере мы покупаем по цене рынка и размещаем стоп ниже минимума. Рынок затем в течение следующего часа вырастает на два пункта! ПРИМЕР 15.5. Канадский доллар — декабрь 1995 года. Точка 2 — отправная для этого отсчета. (Мы можем найти точку 2 только после того, как уже сформировались точки 1 и 3.) Точка 2 не обязательно должна быть долгосрочным разворотом тренда, достаточно, чтобы она была максимумом или минимумом крупного колебания. Мой друг Дэн прислал мне этот график, когда точка 5 сформировалась. Я покачал головой и сказал, что рынок казался таким сильным — как мог он упасть! Он чутьчуть не дошел до спрогнозированной линии. Не думаю, чтобы кто-то мог представить себе этот сценарий в то время. (Обратите внимание на модель «Всплеск и полка», из которой упал рынок) ПРИМЕР 15.6. Boeing (BA) - 1995 год Это пример на графике акции. Точка 2 — минимум крупного колебания. Точка 4 ниже точки I. Линия тренда, соединяющая 1 и 3, прогнозирует точку 5, где рынок достигает ценовую цель с точностью до тика! Снова, как с примером канадского доллара, сделка не совсем достигает спрогнозированной цели на нижней стороне. Однако на этом падении в 10 пунктов было множество возможностей взять хорошую прибыль. ПРИМЕР 15.7. SPZ — 10-тиковые бары. «Волны Вулфа» иногда образуются на «Трех маленьких индейцах». Вернитесь к Главе 14 и посмотрите, сможете ли вы увидеть волны в Примерах 14.7 и 14.8. ЛИНДА: Мне потребовалось некоторое время, чтобы набить руку на нахождении этой модели. Теперь я стараюсь искать их на всех своих графиках. Мне очень нравится смотреть, как они развиваются. Вес в моем офисе наблюдали, как обретал очертания пример с 60-минутными S&P, показанный ранее. Никто из нас не мог этому поверить, когда спрогнозированная цель была достигнута. Местная группа последователей «Волн Вулфа» стала факсовать этот график друг другу. Конечно, никто из нас не поймал целое движение. Некоторым повезло, и они использовали эту модель для выхода из короткой сделки в точке 5, но Брайен практически открыл длинную позицию прямо на основании!» Рашке и Коннорс Надеемся, данная информация поможет вам добиться абсолютного успеха! Moving Average (MA) Торговля по средним Скользящие средние (Moving Average), являются наиболее часто используемыми индикаторами технического анализа. Известное изречение гласит: «На скользящих средних трейдеры заработали в сотни раз больше денег, чем на всех остальных индикаторах вместе взятых». На график скользящие средние ставятся следующим образом: Окно свойств: Скользящие средние различаются методом усреднения. Simple Moving Average - простое скользящее среднее Exponential Moving Average - экспоненциальное скользящее среднее Smoothed Moving Average - сглаженное скользящее среднее Linear Weighted Moving Average - линейно-взвешенное скользящее среднее Движущиеся средние. Р – усредняемые величины. Взвешенные Средние (Weighted Moving Average) Р1, Р2, Р3 – усредняемые величины Экспоненциальные Средние (Exponential Moving Average) Р1, Р2, Р3 – усредняемые величины Скользящие средние сглаживают колебания изучаемой валюты, с помощью усреднения по некоторому историческому периоду. Достоинством данного технического индикатора является возможность визуально отсечь малые флуктуации и четко увидеть направление движения. Недостатком скользящих средних является запаздывание усредненных значений по отношению к курсу изучаемой величины. Отсюда следует, что чем больше период усреднения, тем более важные сигналы они дают, но, вместе с тем, и больше опаздывают. Ценность движущегося среднего - в том, что оно дает направление общего движения. Скользящие средние, это как соцопрос толпы, куда пойдет цена. Если они повышаются, значит ожидания толпы хорошие. Падают, соответственно, плохие. Системы на основе скользящих средних Самая простая система, основанная на скользящей средней, это покупать, пока она возрастает и продавать, пока она убывает. Плюс стратегии: простота. Минус: Из-за запаздывания на один бар, резкие скачки, делают эту стратегию малоприменимой. Взаимодействие цены и МА Наиболее известная из подобных стратегий, выглядит следующим образом: Покупать, когда MA возрастает и цены закрытия выше, чем MA; Продавать, когда цены закрытия ниже MA; Продавать, когда MA уменьшается, и цены закрываются ниже MA; Покрывать продажи, когда цены закрываются выше MA. Данная стратегия дает заработать, хотя она редко применяется, так как существуют гораздо более эффективные системы. Пересечение средней Покупать, когда цена пересекает среднюю вверх. Продавать, когда цена пересекает среднюю вниз. Возможно, самая древняя из применяемых ныне стратегий. Тем не менее, у нас торгуют десятки (если не сотни) трейдеров, которые с успехом применяют эту незамысловатую стратегию. В данной стратегии есть только один минус: обычно к ней добавляют некий «Фильтр волатильности». Скажем, не торгуют по ней когда RSI находится около нуля. А также, она мало применима для торговли в низковолатильные (праздничные) дни и ночью. Для новичков это, пожалуй, самая лучшая стратегия. Пусть вы и не заработаете по ней всех денег мира, однако с помощью нее вы можете почувствовать вкус заработка на рынке Forex! Стратегия по Индикатору Ишимоку Как показывает практика опытных игроков на рынке Форекс, при использовании данного метода работы еще никто не получил отрицательный результат (если брать за единицу отчета достаточно крупный период). Таким образом, можно смело рекомендовать изложенную ниже методику для использования как новичками рынка, так и теми, кто уже имеет опыт на рынке Форекс. Историческая справка Данный индикатор был изобретен в Японии, страной с древнейшими финансовыми традициями. Именно ей мы обязаны появлением одной из первых теорий торговли на рынке, а именно свечному анализу. Еще в середине 18 века, происходивший из древнего cамурайского рода человек по имени Мунехиса (Сокю) Хонма, торговавший рисом, вывел основные принципы этого анализа для торговли на рисовой бирже. Понятно, что с тех пор многое изменилось и в поведении рынка, и в методах анализа, но и сейчас японские аналитики предлагают лучшие индикаторы для использования трейдерами. И доказательство тому – индикатор Ишимоку. Общее описание стратегии Данный индикатор был создан биржевым аналитиком Хосодой, которы считал, что входить надо по сигналу, подаваемому линией чикоу-спен, ставя стоплосс за границей облака, противоположной направлению входа. Так, например, если мы играем внутри облака снизу вверх, то стоп-лосс мы ставим за нижней границей облака, а если сверху вниз - то за верхней. Тейк-профитом при игре внутри облака является другая граница облака с учетом фильтра (где-то 10-20 процентов от величины облака), а вне границы облака получение любого обратного сигнала, то есть, например: встали при пересечении графиком линии СЕНКОУ-СПЕН ввниз. Стоим до тех пор, пока, например линия Чикоу-спен не пересечет график наверх. (Теоретически сигналом выхода являются: разворот ТЕНКАН-СЕН, обратное пересечение графика линией ЧИКОУ-СПЕН, обратное пересечение графиком какойлибо лини облака цен). Хосода использовал свой индикатор для торговли по индексу Никей. И получил очень неплохие результаты. Наиболее сильным является сигнал на четырех часовых графиках. Затем - на часовых, затем на минутных графиках. При этом самым сильным считается сигнал пробоя графиком линии сенкоу-спен B, затем чикоу-спен, затем равные по силе - сигнал трех линий и "золотой" и "мертвый" крест. Таким образом, мы имеем индикатор, дающий нам примерно 65 процентную (!) вероятность выигрыша. Различные дополнительные советы: 1. Технический стоп-лосс. Он выставляется в 15-30 пунктах по Евро, 20-40 по фунту, 35-50 по йене и 30-80 по франку. - для игры на часовых графиках. Такой-стоп-лосс не разумно выставлять для дневных и недельных графиков. (Там стоп-лоссы всегда выставляются согласно 2-ого или 4 способа). При этом он выставляется за ближайшем слабым уровнем (если таковое возможно). 2. За ближайшим сильным уровнем. (Мы - выбираем из того, что ближе - облако цен или сильный уровень и берем ближайшее). 3. Величина такого стоп-лосса может быть достаточно большой (при игре на недельных графиках она может достигать 200 пипсов, на дневных -100-120, на часовых - 40-50 по евро 50-60 по фунту, 70-100 по франку, 60-90 по йене). 4. Стоплосс - всегда 15 пипсов (по франку -30). Вероятность срабатывания такого стопа мы априорно считаем равной не менее 40 процентов. (80, если встаем против тренда на часах, 40- если по тренду. И 50-60 - если рынок флетует). 5. Стоп-лосс за облаком цен. Стоп-лоссы устанавливаем за границами канала примерно в 5 пунктах за ним. Практика показывает, что игра в канале имеет наибольшие шансы на успех, если мы играем по направлению тренда (часового), - при игре внутри дня и дневного - если игра идет на днях. Из теории игр известно, что при достаточно большом числе экспериментов, играя в игру с плюсовой суммой Вы будете в конечном итоге в выигрыше, следовательно при достаточной психологической подготовке данный метод несет в себе достаточно рутинное зарабатывание денег. Надеемся, что теперь, когда у вас за плечами многолетняя мудрость востока, вы сможете, наконец, зарабатывать действительно достойные вас деньги! Каналы Келтнера Название дано по имени их автора Честера Кельтнер, который впервые представил свою систему заработка на 10-периодной Скользящей средней в своей книге 1960г. «Как делать деньги на товарных рынках». Это ценовые конверты или полосы, которые размещаются выше и ниже экспоненциальной Скользящей средней путем умножения ее величины на значение Среднего Истинного Диапазона (ATR). Вне всякого сомнения, это очень интересные каналы. В первую очередь потому, что в них гениально соединены два индикатора: скользящие средние и индикатор ATR. 1. Текущий максимум минус текущий минимум; 2. Абсолютное значение от: текущий максимум минус предыдущее закрытие; 3. Абсолютное значение от: текущий минимум минус предыдущее закрытие. Верхний Канал Кельтнера = EMA (закрытие, x) + (м * ATR (y)) Нижний Канал Кельтнера = EMA (закрытие, x) - (м * ATR (y)) Где: x = длина (число дней) EMA м = множитель y = длина (число дней), чтобы вычислить ATR Это действительно мощная и удивительно простая система. Она позволяет дать ответ на постоянный вопрос трейдера: Где тренд, а где флэт и заработать деньги. Канальная стратегия Каналы строятся по трем последним экстремумам - линия по двум низам и параллельная через вершину, или наоборот, линия по двум вершинам и параллельная по двум низам. Линии строятся ПО МАКСИМАЛЬНЫМ (МИНИМАЛЬНЫМ) ЗНАЧЕНИЯМ, то есть по теням свечей. Расстояние между соседними экстремумами не ограничивается. Встречаются "групповые экстремумы" - две или даже три свечи с практически одинаковыми максимумами (минимумами). Идентифицируем их как один экстремум, линию канала проводим через верх (низ) правой из них. Открытие позиции - при достижении границы канала - внутрь канала. При этом сигнал на открытие возникает при попадании цены в зону +-5 пунктов от линии канала. Количество лотов постоянно в течении недели (лучше - всего месяца). Стоп с разворотом при открытии: 50-70 пунктов. Цель - противоположная граница канала. Постоянно открыта ТОЛЬКО ОДНА ПОЗИЦИЯ (с выбранным числом лотов). После открытия позиции сосредотачиваемся на наилучшем выходе с рынка, для этого: При расстоянии от цены открытия 50 пунктов (в сторону профита) стоп переносится в точку открытия. Далее - поджатие на расстоянии 50 пунктов через каждые 10 пунктов (трейлинг стоп). При приближении к цели величина поджатия уменьшается. Поджатие производится только в сторону увеличения прибыли, но никогда - в сторону уменьшения. При плавном достижении границы канала (действующего в настоящее время!), закрываем позицию, и открываем новую позицию в обратную сторону. При срабатывании стопа с убытком в - открытие позиции в противоположную сторону с целью 57 пунктов (разворот). Принципы поджатия - те же. По новой позиции устанавливается стоп ордер без разворота на расстоянии 57 пунктов. Если срабатывает второй стоп - перерыв в торговле два дня. Данная стратегия позволяет четко брать деньги с размеренного движения валютной пары. Не рекомендуется торговать перед мощными новостями и в случае предполагаемой резкой смены тенденции. Но главное – вовремя закрывать прибыль, не жадничать! Стратегия предназначена для всех уровней опытности. Здесь вы можете скачать специализированный индикатор для отрисовки линий канала, или рисовать уровни самостоятельно (гораздо более эффективный вариант). Стратегия Билла Вильямса Вне всякого сомнения, система Б.Вильямса – самая неоднозначная и спорная стратегия нашего времени. Кто-то зарабатывает на ней десятки и сотни тысяч долларов, кто-то (абсолютное большинство) постоянно проигрывает. В любом случае, если вы поймете ее до самых глубин, вы, вне всякого сомнения, сможете зарабатывать на ней хорошие деньги. В основном, все предпосылки этой стратегии основаны на «Теории Хаоса» - теории случайных блужданий, в котором обязательно найдется зерно закономерности. Традиционно, хаос воспринимается как беспорядочная структура, хотя на самом деле его сущность скорее прямо противоположна хаотичности. Хаос - это более высокая степень порядка, где организующими звеньями являются бессистемность и случайность как противоположность причинно-следственным связям. Хаос постоянен, стабильность временна. Финансовые рынки – порождение хаоса. В линейном мире причина и следствие предсказуемы. В нелинейном (реальном) мире таких отношений между причиной и следствием не существует. Поэтому, с точки зрения Б.Вильямса, использование фундаментального и технического анализа не позволяет регулярно получать прибыль на финансовом рынке. В соответствии с Теорией Хаоса тот инвестор, который отталкивается от линейной перспективы, никогда не будет видеть "реального" рынка, тем самым, рискуя нести постоянные потери. Теория хаоса опровергает то, на чем основывается технический анализ: поведение рынка в будущем подобно прошлому. Билл Вильямс считает, что причиной того, что трейдеры проигрывают на рынке, является то, что они слишком полагаются на различные виды анализа, которые, как он считал, "в реальности не работают, а потому бесполезны и даже опасны". Для того, чтобы достичь мастерства в торговле на финансовых рынках, нужно познать саму структуру рынка. Этого можно добиться, исследуя рынок в пяти измерениях: Фрактал (пространство фазы) Движущая сила (энергия фазы) Ускорение/замедление (сила фазы) Зона (комбинация силы/энергии фазы) Линия Баланса Каждое измерение добавляет дополнительную информацию к общей картине о рынке, поэтому для полного его понимания необходимо "измерять" рынок во всех пяти измерениях. Следует заметить, что до появления и исполнения первого сигнала от первого измерения (фракталов) сигналы других измерений (АО, АС, зональной торговли и Линии Баланса) игнорируются. Зато после открытия первой позиции по фрактальному сигналу трейдер "добавляет" к этой позиции каждый раз, когда появляется сигнал из любого из пяти измерений. В результате при движении рынка в 30% трейдеру удается заработать 90-120%. Чувствительная к ценовой динамике методика выхода из рынка позволяет зафиксировать прибыль в последних 10% тренда, захватив не менее 80% движения (со слов Б.Вильямса). В последнее время подход Б.Вильямса к торговле на финансовых рынках стал очень популярным среди трейдеров рынка FOREX. Для каждого из принципов Билл Вильямс создал свой индикатор, который помогает определять необходимые фазы. Движущая сила (энергия фазы). Аллигатор Билла Вильямса (Alligator) Аллигатор Билла Вильямса (Alligator) – это комбинация трех линий баланса (рис. 1): Челюсть Аллигатора (синяя линия) – это 13-периодная скользящая средняя по центральной цене (High+Low)/2, смещенная на 8 баров в будущее; Зубы Аллигатора (красная линия) – это 8-периодная скользящая средняя по центральной цене (High+Low)/2, смещенная на 5 баров в будущее; Губы Аллигатора (зеленая линия) - это 5-периодная скользящая средняя по центральной цене (High+Low)/2, смещенная на 2 бара в будущее. С помощью Аллигатора можно определить направление существующего тренда или его отсутствие. Если все три линии переплетены, то Аллигатор "спит". В это время рынок торгуется в небольшом ценовом диапазоне (во флэте), отбирая у трейдера заработанное на прошлом движении цены. Чем дольше спит Аллигатор, тем более голодным он становится, и тем более сильным будет последующее движение цены. Пока Аллигатор спит, оставайтесь вне рынка! Проснувшись, Аллигатор раскрывает пасть (Линии Баланса расходятся) и начинает охотиться за добычей. Наевшись, Аллигатор снова засыпает (Линии Баланса сходятся). Если Аллигатор не спит, на рынке существует повышательный или понижательный тренд (добыча убегает от Аллигатора): если цена находится выше пасти Аллигатора, то тренд повышательный; если цена ниже пасти Аллигатора, то тренд понижательный. Еще одна полезная функция Аллигатора – помощь в определении разметки волн Эллиотта. Если цена находится за пределами пасти Аллигатора, на рынке формируется импульсная волна, а если внутри пасти, то корректирующая. Gator Oscillator - определение периодов "сна" и "бодроствования" Аллигатора Gator Oscillator показывает степень схождения/расхождения Линий Баланса. Индикатор Gator отображается в виде двух гистограмм: гистограмма выше нуля показывает расстояние между синей и красной линиями (Челюстью и Зубами); гистограмма ниже нуля показывает расстояние между красной и зеленой линиями (Зубами и Губами). Все столбики каждой гистограммы окрашиваются в зеленые и красные цвета: Столбик окрашивается в красный цвет, если его значение ниже значения предыдущего столбца; Столбик окрашивается в зеленый цвет, если его значение выше значения предыдущего столбца. Основная цель Gator Oscillator - помочь в визуальном определении наличия или отсутствия тренда. С его помощью хорошо видны периоды сближения и переплетения Линий Баланса - «сна» Аллигатора - и периоды его «бодрствования». Фрактал (пространство фазы) Фракталы (Fractals) Б.Вильямса - первое измерение рынка Фрактал на покупку – серия из пяти последовательных баров, в которой перед самым высоким максимумом и за ним находятся по два бара с более низкими максимумами. Фрактал на продажу – серия из пяти последовательных баров, в которой перед самым низким минимумом и за ним находятся по два бара с более высокими минимумами. Фракталы на покупку и на продажу могут состоять из одних и тех же баров. Фракталы подают следующие сигналы: если фрактал на покупку находится выше Зубов Аллигатора (красной линии), то отложенный ордер Buy Stop на открытие позиции нужно размещать на 1 пипс выше максимума бара, на котором образовался фрактал; если фрактал на продажу находится ниже Зубов Аллигатора, то отложенный ордер Sell Stop нужно размещать на 1 пипс ниже минимума бара, на котором образовался фрактал. Если фрактал на покупку образовался ниже Зубов Аллигатора или фрактал на продажу – выше Зубов Аллигатора, то такую сделку нужно пропустить, чтобы не кормить Аллигатора. Фракталы будут активны либо до момента их «поражения», либо до появления нового фрактала в том же направлении (в этом случае предыдущий сигнал отменяется, а отложенный ордер снимается). Критически важно, где был "поражен" фрактал, т.е. на каком баре нужно войти в рынок после преодоления фрактала. Если этот бар находится за пределами Зубов Аллигатора, то такая сделка допускается. Фракталы – это первое измерение финансового рынка. Любой вход в рынок начинается с преодоления фрактала. Только после того, как был преодолен первый фрактал, мы начинаем принимать сигналы от других измерений (индикаторов Б.Вильямса) для открытия новых позиций в направлении первого сигнала. Сигналы от будущих фракталов в направлении первой сделки также будут служить основанием для открытия дополнительных позиций. Движущая сила (энергия фазы) Волшебный Осциллятор Билла Вильямса (Awesome Oscillator - AO) Б.Вильямса второе измерение рынка Волшебный осциллятор (Awesome Oscillator - AO) определяет движущую силу рынка (второе измерение) в данный момент по 5 последним барам, сравнивая их с движущей силой на последних 34 барах. Awesome Oscillator – это разница, полученная вычитанием 34-периодного простого скользящего среднего, построенного по центральным значениям баров (H+L)/2, из 5периодной SMA по центральным значениям баров (H+L)/2. На графике индикатор представляется в виде гистограммы (рис. 4). Рис. 4. Применение Волшебного осциллятора (Awesome Oscillator) для определения движущей силы рынка В зеленый цвет окрашивается каждый столбец, который выше предыдущего, а в красный – каждый столбец, который ниже предыдущего. Волшебный осциллятор создает три сигнала на покупку и три сигнала на продажу, которые нельзя использовать до того момента, пока не появится первый заполненный фрактал на покупку (продажу) за пределами пасти Аллигатора. Awesome Oscillator (AO): сигналы на покупку/продажу "блюдце" Сигнал на покупку "блюдце" Сигнал возникает, когда гистограмма, расположенная выше нулевой линии, меняет направление с нисходящего на восходящее (рис. 5). Столбец "A" должен быть выше столбца "B" и может быть любого цвета. Столбец "B" должен быть красным. Столбец "C" (сигнальный) должен быть зеленым. Сигнальный бар - бар, на котором образовался сигнальный столбец. После образования сигнала выставляем отложенный ордер Buy Stop на 1 пипс выше сигнального бара. Самый последний сигнал на покупку "блюдце" отменяет все предыдущие (не забывайте удалять отложенные ордера после отмены сигнала). Для всех типов сигналов действует правило: покупаем только, если текущий столбец зеленый, и продаем только, если текущий столбец красный. Ускорение/замедление (сила фазы) Третье измерение: Acceleration/Deceleration Oscillator (AC) Индикатор Ускорения/Замедления (Acceleration/Deceleration, AC) измеряет ускорение и замедление движущей силы (третье измерение). Предположим, мяч катится по улице (с помощью Awesome Oscillator можно определить его движущую силу). Если дорога пойдет в гору, то мяч начнет замедляться (т.е. у него появится обратное ускорение), и хотя Awesome Oscillator (AO) будет по-прежнему правильно определять движущую силу мяча, скоро наступит момент, когда мяч остановится. Чтобы этот момент не застал трейдера врасплох, Б.Вильямс предлагает использовать индикатор Acceleration/Deceleration (АС) для измерения этого ускорения. Прежде, чем поменяется динамика цены, изменится движущая сила. А еще раньше изменится ускорение. Поэтому индикатор Acceleration/Deceleration – важная составляющая успешной торговли. В MetaTrader 4 гистограмма Acceleration/Deceleration (АС) - разность между гистограммой Awesome Oscillator и 5-периодным скользящим средним по Awesome Oscillator: MEDIAN PRICE = (HIGH + LOW) / 2 AO = SMA (MEDIAN PRICE, 5) — SMA (MEDIAN PRICE, 34) AC = AO — SMA (AO, 5) Где: MEDIAN PRICE — медианная цена; HIGH — максимальная цена бара; LOW — минимальная цена бара; SMA — простое скользящее среднее; AO — индикатор Awesome Oscillator. В отличие от Волшебного Осциллятора АО пересечение нулевой линии индикатором Acceleration/Deceleration (АС) сигналом не является. Но по-прежнему нельзя покупать, если столбец красный, и нельзя продавать, если столбец зеленый. Также сигналы Acceleration/Deceleration (АС) должны игнорироваться трейдером до того момента, пока не появится первый заполненный фрактал на покупку (продажу) за пределами пасти Аллигатора. Acceleration/Deceleration Oscillator (AC): сигнал на покупку "выше нулевой линии" / на продажу "ниже нулевой линии" Сигнал на покупку "выше нулевой линии" индикатора Acceleration / Deceleration Oscillator (AC) образуется, если появилось два последовательных столбца с более высокими значениями, чем самый последний наименьший столбец. Сигнал на продажу "ниже нулевой линии" Acceleration / Deceleration Oscillator (AC) образуется, если появилось два последовательных столбца с более низкими значениями, чем самый последний наибольший столбец Если гистограмма AC ниже ноля, то сигнал на покупку "ниже нулевой линии" образуется, когда появилось три последовательных столбца с более высокими значениями, чем самый последний наименьший столбец. Ордер Buy Stop размещается на 1 пипс выше максимума сигнального бара. Если гистограмма Acceleration/Deceleration Oscillator (AC) выше ноля, то сигнал на продажу "выше нулевой линии" образуется, когда появилось три последовательных столбца с более низкими значениями, чем самый последний наибольший Зональная торговля (четвертое измерение рынка) Когда движущая сила (Awesome Oscillator - АО) и ускорение (Acceleration/Deceleration - АС) направлены в одну сторону (оба зеленые или оба красные) - это означает, что движущая сила не только движется в этом направлении, но и еще ускоряется. На этом принципе базируется зональная торговля (четвертое измерение Б.Вильямса). Если текущие столбцы АС и АО зеленые, это свидетельствует о зеленой зоне. Если текущие столбцы АС и АО красные, это свидетельствует о красной зоне. Для того чтобы открывать новые позиции на покупку в зеленой зоне (на продажу в красной зоне) необходимо не менее двух подряд зеленых (красных) бара, при этом цена закрытия второго бара должна быть выше (ниже) цены закрытия предыдущего бара. Однако после пяти зеленых или красных баров подряд мы перестаем "добавляться", т.к. больше 6-8 баров, окрашенных в один цвет, встречается редко. В случае появления пятого зеленого (красного) бара необходимо выставить Stop Loss ордер на 1 пипс ниже минимальной (выше максимальной) цены пятого бара. Если на следующем баре стоп-ордер не будет исполнен, то его нужно изменить на уровень, который на 1 пипс ниже минимальной (выше максимальной) цены шестого бара и т.д. Пятое измерение рынка: торговля Линий Баланса Линия Баланса – это линия, на которой бы находилась цена, если бы не поступало новой информации (Хаоса), влияющей на рынок в настоящей момент. Б.Вильямс попытался с помощью сложнейших математических расчетов и моделирования на компьютере найти эту Линию Баланса и построить гистограмму, которая показывала бы расстояние между ценой и Линией Баланса. К его удивлению оказалось, что это расстояние очень хорошо и с достаточной степенью достоверности описывается гистограммой Awesome Oscillator. Если представить Линию Баланса в виде вершины горы, то когда на рынок поступает новая информация, цене легче уйти от Линии Баланса, чем вернуться впоследствии к ней ("легче спуститься под гору, чем подняться на нее"). Для того, чтобы понять суть пятого измерения и научиться торговать Линии Баланса, внимательно изучите рис. 12: Покупатели были слабее на баре "b" по сравнению с баром "a". Это доказывает более низкий максимум бара "b". Почему продавцы были более сильными на баре "b"? Потому что на рынок поступила новая информация (на рисунке обозначена пунктирным квадратиком), которая и изменила соотношение сил. Если покупатели воспрянут духом и смогут приподнять рынок (см. бар "c") выше максимума бара "a", то это означает, что произошли сильные изменения в поведении биржевой толпы, которые являются предвестником нашей сделки в рамках пятого измерения. Рис. 12. Новая информация на графике цены В нашем случае бар "b" будет являться "базовым". Таким образом, мы подошли к определению "базового бара". Базовый бар для сигнала на покупку - это либо текущий бар (бар "b", когда еще не было бара "c"), либо самый последний с самой низкой вершиной (бар "b" после появления бара с более высоким максимумом - бар "c"). Базовый бар для сигнала на продажу - это либо текущий бар, либо самый последний с самым высоким донышком. Сформулируем первые три постулата пятого измерения: Изучайте график справа налево. Обращайте внимание только на максимумы, если ищите сигнал на покупку. Обращайте внимание только на минимумы, если ищите момент для продажи. Найдите базовый бар: для сигналов на покупку (на продажу) базовым баром будет являться или текущий бар, или самый последний бар с минимальным максимумом (с максимальным минимумом). Если вы нашли базовый бар на покупку или продажу, то вы как минимум прошли свои первые полпути к совершению сделки в рамках пятого измерения рынка Б.Вильямса. Пятое измерение рынка: сигнал на покупку выше Линии Баланса Сигнал на покупку выше Линии Баланса Если цена находится выше Линии Баланса, и мы ищем сигнал на покупку, то мы надеемся, что цена "уйдет" от Линии Баланса, т.е. "спустится под гору"). Введем новое правило - правило №4: Для покупки (продажи) необходим еще один новый максимум (минимум), если Вы идете от Линии Баланса, и два новых максимума (минимума), если Вы приближаетесь к Линии Баланса. Согласно этому правилу для появления сигнала на покупку нам необходимо всего лишь, чтобы цена преодолела high ближайшего из предыдущих баров с более высоким максимумом, чем в базовый бар. Попробую разъяснить эту мысль с помощью рис. 13. Предположим, что на экране мы видим только бар №1 и все предыдущие. Баров №2,3 и т.д. еще нет. В этот момент бар №1 начинает попадать под определение базового бара на покупку. Это будет текущий бар, который имеет high ниже предыдущего бара. Суть сигнала на покупку выше линии баланса заключается в том, что мы выставляем отложенный ордер Buy Stop на 1 пипс выше максимума бара, который предшествовал базовому бару (т.е. бару №1 в нашем случае). Возвращаемся к рис. 13. На графике появляется бар №2, у которого high ниже, чем у бара №1. Автоматически бар №2 становится базовым баром. Мы отменяем отложенный ордер выставленный в предыдущем случае и выставляем Buy Stop на 1 пипс выше максимума бара №1 (этот бар является предшествующим базовому бару - бару №2). Та же самая процедура повторяется и на баре №3 и на баре "B". После появления бара "B" он становится базовым баром, а отложенный ордер расположен на 1 пипс выше максимума бара №3. Далее появляется бар №4, но бар "B" продолжает оставаться базовым, т.к. если смотреть справа-налево, то он будет первым баром с наименьшим максимумом. Максимум бара №4 ниже, чем уровень выставленного нами отложенного ордера, поэтому мы еще не в рынке. Появляется бар №5, который также не изменил положение базового бара и не исполнил наш отложенный ордер. А вот появление бара №6 с максимумом больше, чем максимум бара, предшествовавшего базовому, привело к тому, что наш Buy Stop сработал и мы вошли в рынок по "сигналу на покупку выше Линии Баланса". Пятое измерение рынка: сигнал на покупку ниже Линии Баланса Очевидно, что покупая ниже Линии Баланса мы надеемся, что цена "пойдет" к Линии Баланса, мы будет "подниматься на гору". Значит, нам нужен не один максимум, а целых два, чтобы получить сигнал на покупку ниже Линии Баланса. Обратимся к рис. 14. Предположим, образовался бар "B". Этот бар будет базовым, т.к. он первый, если смотреть справа-налево, бар с минимальным максимумом. Теперь для получения сигнала нам надо найти 2 максимума слева от базового бара "B". Бар "3" будет первым из них. Бар "2" не будет удовлетворять нашим критериям, т.к. его максимум ниже максимума бара "3". Бар "1" станет нашим вторым максимумом, который мы ищем. Его high выше максимума бара "3". Поэтому мы размещаем отложенный ордер Buy Stop на 1 пипс выше high бара "1". Появление бара "4" не внесло изменений в общую картину: базовый бар попрежнему "B", а отложенный ордер еще не исполнен. Бар "5" также не принес перемен. А вот на баре "6" сработал наш отложенный ордер и сигнал пятого измерения на покупку ниже Линии Баланса реализовался. Билл Вильямс предложил несколько способов установки Stop Loss ордеров: Если на рынке существует тренд, то позиции надо закрывать, если бар ценой закрытия пересекает Зубы Аллигатора (красную линию). На стремительно движущемся рынке в качестве уровня для Stop Loss ордера используем Губы Аллигатора (зеленую линию). Рынок признается стремительным, если угол наклона цены больше угла наклона зеленой линии. По этому способу и предыдущему в конце текущего бара Stop Loss ордер перемещается на уровень красной или зеленой линии следующего бара. Выставляем Stop Loss ордер после появления пятого подряд бара в зеленой (красной) зоне (этот метод рассматривался выше при описании зональной торговли). Стратегия Лари Вильямса Лари Вильямс это, пожалуй, символ краткосрочного трейдинга. Человек, который каждый год доказывает, что на торговле валютой можно заработать сотни и тычячи процентов годовых. Однажды он увеличил свой капитал с 10 000 до 1 170 000 долларов за один год! Я предлагаю вам ознакомиться с одной из его стратегий (выписка из его книги, ссылка приводится ниже): Стратегия состоит в том, чтобы покупать по цене 3-барной скользящей средней минимумов, если согласно технике идентификации тренда по точкам разворота, тренд положительный, а закрывать позицию по 3-барной скользящей средней максимумов. Сигналы на продажу в точности противоположны. Это означает, что вы будете занимать короткие позиции по 3-барной скользящей средней максимумов, а закрывать их по 3-барной скользящей средней минимумов. Было бы глупо поступать так, не имея причины принимать только сигналы для коротких продаж. Серьезной причиной для этого вполне могло бы быть то, что наша система разворота по точкам колебаний подсказала нам, что тренд пойдет вниз. Тогда, и только тогда, продавайте по максимуму и закрывайте по минимуму. Теперь попробуем навести во всем этом некоторый порядок. Рисунок 9.5 показывает наложение 3-барных скользящих средних на линии колебаний. Я отметил точки, где тренд изменяет свое направление, поэтому мы переключаемся с покупки по минимумам на ввод коротких позиций по максимумам, следуя разворотам тренда. Показаны также точки входа по 3-барным максимумам и минимумам. Игра идет следующим образом: тренд разворачивается вверх, поэтому мы покупаем на линии 3-барного минимума, забираем прибыль на 3-барном максимуме и ждем отката к 3-барному минимуму. Если, однако, 3-барный минимум создает разворот тренда на продажу, следует пропустить сделку. Короткие продажи производятся в точности наоборот: надо ждать разворота тренда вниз, а затем продавать на всех 3-барных максимумах и забирать прибыль на 3-барных минимумах. Конфуций, должно быть, был чартистом, когда сказал, что одна картина (один график) стоит тысячи слов. Казначейские бонды На рисунке отмечены все развороты тренда, поэтому вы можете начинать бумажную торговлю, ища входы и выходы для покупки и продажи. Я предлагаю, пройтись по этому графику, чтобы получить ощущение, как можно торговать, пользуясь подходом с весьма краткосрочным характером действия. Заметьте, это часовые бары, но концепция будет работать и в других временных масштабах: от 5-минутных до 240-минутных баров. Другой способ, который предлагает Лари Вильямс, это использование ударных дней и состоит в нахождении рынка, который топчется на месте. «Затем я отмечаю ударный день и действую соответствующим образом, как только проре¬зается максимум или минимум ударного дня. Я исхожу из того, что мы, по всей вероятности, увидим прорыв области скопления цен (breakout of the congestion), если ударный день немедленно развернется. Такое действие на¬поминает рынок, который двинулся туда, где стояли все стопы, и накрыл всех «младенцев прорыва», расставивших там свои ордера.» Я отметил примеры, демонстрирующие фигуры ударного дня в торговых диапазонах. Прорыв — сигнал для трейдеров браться за дело, и они делают это. Что убивает их, так это немедленный разворот, происходящий уже на следующий день. Они не могут не верить в свою «удачу» и решают держаться несмотря на разворот: несколькими днями позже они покидают свои позиции, добавляя энергию движению, которое мы поймали благодаря фигуре ударного дня. Система DRAGA Автор: Александр Витальевич Булынин Сайт автора: www.draga.alvibuif.com/forum Драга, это: Плавучее сооружение, оснащенное многочисленными черпаками для подъема со дна водоемов породы, содержащей золото или другие полезные ископаемые. Землечерпальная машина для углубления дна водоемов. Гидрологическое устройство для добывания растений и животных со дна глубоких водоемов. Данная система ориентирована в основном на среднесрочную торговлю, но при известном навыке, может с успехом применяться для торговли внутри дня. АНАЛИЗ. Берется совокупность валютных пар с одной общей валютой, в одном рабочем окне. Необходим большой выбор пар. Система тестировалась в нескольких ДЦ, лучшим был признан Дилинговый «Fxstart», поэтому здесь мы и выложили ее описание. Анализ относительной силы. Чтобы определить относительную силу валюты, необходимо выявить, бычья валюта или медвежья по отношению к корзине других валют. Другими словами, нам необходимо выяснить, падение пары GBPUSD вызвано падением фунта или ростом доллара. GBP растет*, CHF падает. GBP растет, CHF стоит на месте GBP растет, CHF растет, но медленнее GBP GBP стоит на месте, CHF падает GBP падает, CHF падает, но быстрее GBP Очевидно, комбинацией с самым большим потенциалом прибыли является первая: GBP растет, CHF падает. Направление сделки здесь - вверх. Анализ относительной силы не дает строго определенных сигналов покупки и продажи. Его необходимо использовать в комбинации с традиционными инструментами технического анализа. Для четкого понимания направления валюты, мы должны брать дневные таймфреймы начиная с Н4. Рассматриваем с помощью ТА различные варианты движения валют. ТА по своему усмотрению от средних до Билла Вильямса. Основная сложность: 99% работы заключается в ожидании. Данная стратегия очень сложна и требует постоянного внимания со стороны трейдера. Мы советуем применять ее лишь профессионалам рынка. Тактика Адверза «Тактика игрока» является, пожалуй, самой неоднозначной и сложно описываемой ТС. Торговые сигналы по ней неоднозначны, запутаны, и поэтому сама ТС вызывает жаркие споры. Тем не менее, многие трейдеры (в т.ч. и в нашем ДЦ) успешно применяют ее на практике, добиваясь, порой, поразительных результатов. Идея системы состоит в отрисовке линий, которые в будущем будут являться границами движений. Происходит это следующим образом: Первым делом мы видим локальный пик. Думаем: А вдруг тут будет разворот? И ставим цифру 1 (на всякий случай) Далее уходим от графика. За это время цена неожиданно скорректировалась, а потом дала еще один пик ниже. Это начало нашей работы. Ставим три цифры и проводим линию. После этого можно ставить на откат. Отмечаем четвертую точку и проводим линию. Далее цена должна (но не обязана) идти по нашему каналу Профессионально используя эту систему можно добиться огромных успехов в трейдинге. Однако, новичкам мы не советуем применять ее на практике из-за больших психологических перегрузок. Существуют гораздо более простые, но не менее эффективные системы.