А. ОлейнОв, кандидат экономических наук, старший преподаватель кафедры мировой экономики

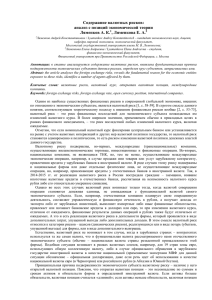

реклама

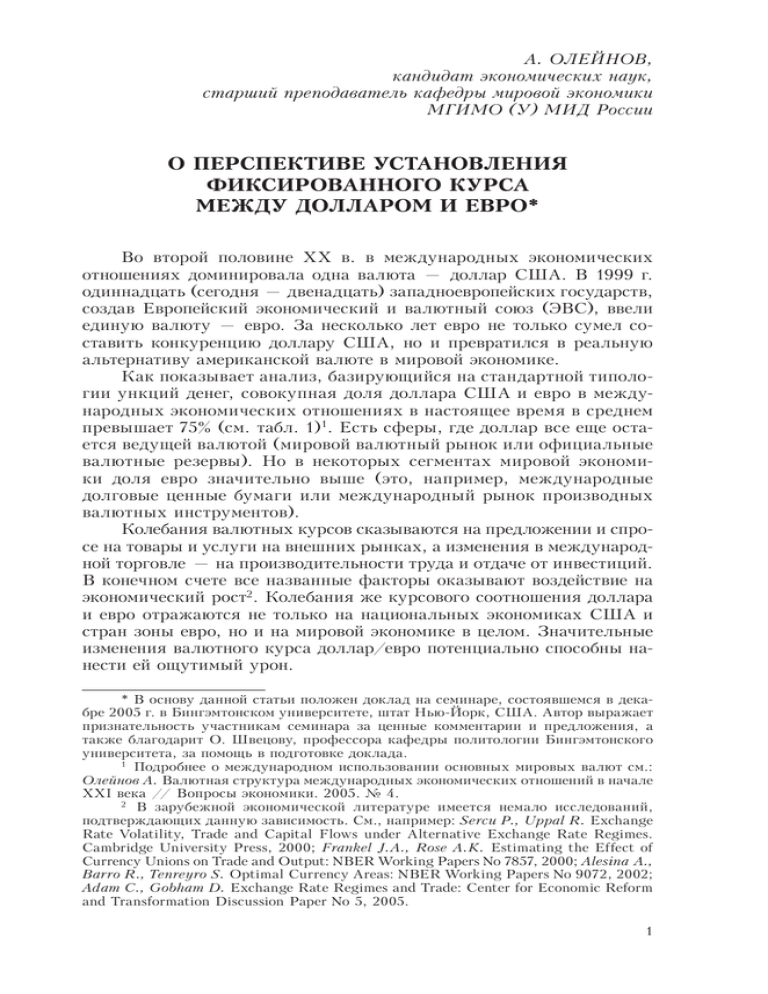

А. Олейнов, кандидат экономических наук, старший преподаватель кафедры мировой экономики МГИМО (У) МИД России О перспективе УСТАНОВЛЕНИЯ фиксированного курса между долларом и евро* Во второй половине XX в. в международных экономических отношениях доминировала одна валюта — доллар США. В 1999 г. одиннадцать (сегодня — двенадцать) западноевропейских государств, создав Европейский экономический и валютный союз (ЭВС), ввели единую валюту — евро. За несколько лет евро не только сумел составить конкуренцию доллару США, но и превратился в реальную альтернативу американской валюте в мировой экономике. Как показывает анализ, базирующийся на стандартной типологии ункций денег, совокупная доля доллара США и евро в международных экономических отношениях в настоящее время в среднем превышает 75% (см. табл. 1). Есть сферы, где доллар все еще остается ведущей валютой (мировой валютный рынок или официальные валютные резервы). Но в некоторых сегментах мировой экономики доля евро значительно выше (это, например, международные долговые ценные бумаги или международный рынок производных валютных инструментов). Колебания валютных курсов сказываются на предложении и спросе на товары и услуги на внешних рынках, а изменения в международной торговле — на производительности труда и отдаче от инвестиций. В конечном счете все названные факторы оказывают воздействие на экономический рост. Колебания же курсового соотношения доллара и евро отражаются не только на национальных экономиках США и стран зоны евро, но и на мировой экономике в целом. Значительные изменения валютного курса доллар/евро потенциально способны нанести ей ощутимый урон. * В основу данной статьи положен доклад на семинаре, состоявшемся в декабре 2005 г. в Бингэмтонском университете, штат Нью-Йорк, США. Автор выражает признательность участникам семинара за ценные комментарии и предложения, а также благодарит О. Швецову, профессора кафедры политологии Бингэмтонского университета, за помощь в подготовке доклада. Подробнее о международном использовании основных мировых валют см.: Олейнов А. Валютная структура международных экономических отношений в начале XXI века // Вопросы экономики. 2005. № 4. В зарубежной экономической литературе имеется немало исследований, подтверждающих данную зависимость. См., например: Sercu P., Uppal R. Exchange Rate Volatility, Trade and Capital Flows under Alternative Exchange Rate Regimes. Cambridge University Press, 2000; Frankel J.A., Rose A.K. Estimating the Effect of Currency Unions on Trade and Output: NBER Working Papers No 7857, 2000; Alesina A., Barro R., Tenreyro S. Optimal Currency Areas: NBER Working Papers No 9072, 2002; Adam C., Gobham D. Exchange Rate Regimes and Trade: Center for Economic Reform and Transformation Discussion Paper No 5, 2005. А. Олейнов Т а б л и ц а 1 Суммарные данные о международном использовании доллара США и евро Доля, % Функции Сегменты 1999 г. $ Средство накопления и сбережения Средство обмена и платежа Мера стоимости Средство накопления и сбережения Мера стоимости Средство обмена и платежа € 2004 г. $ € Всего, млрд долл. (2004 г.) Частный сектор Иностранные банковские активы (остатки на счетах; среднее значение 41 19 40 38 19 170 за год) Иностранные банковские пассивы (остатки на счетах; среднее значение 46 24 46 32 18 040 за год) Международные долговые обязательства (непогашенные обязательства на 49 27 37 46 13 392 конец I/IV квартала 1999/2004 гг.) Международный рынок производных валютных инструментов (открытые 60 17 29 48 3300 позиции за год) Международный валютный рынок 87** 52** 89 37 1880 (средний оборот за день*) Международная торговля 70 15 55 35 11 032 (мировой экспорт товаров и услуг) Международное использование валюты частным сектором как меры стоимости (установление цен на товары и услуги на внешних рынках) во многом обусловлено выполнением этой валютой функции средства обмена и платежа Государство Официальные валютные резервы 71 18 67 25 3843 (данные на конец года) Страны и территории, использующие 93 63 232 доллар/евро как валюту «привязки»; – – общее количество стран и территорий Международное использование валюты государством как средства обмена и платежа (интервенции на валютном рынке) тесно связано с выполнением этой валютой функции меры стоимости * Поскольку в любой операции на валютном рынке участвуют две валюты, сумма долей в операциях, в которых участвуют все валюты, равна 200%. ** Данные Банка международных расчетов (Bank for International Settlements — BIS) за 1998 г. Данные за 1999 г. отсутствуют, поскольку исследования, посвященные мировому валютному рынку, проводятся Банком раз в три года. Данные по евро: суммарная доля европейских валют — предшественниц евро. Источники: BIS, IMF, ECB. Имеется много способов, позволяющих уменьшить негативные последствия колебаний валютных курсов, в частности улучшение координации макроэкономической политики между странами или ограничение курсовых колебаний в рамках валютного «коридора». Можно привести ряд успешных примеров краткосрочного использования подобных подходов. Назовем в их числе соглашение о координации макроэкономической политики между ведущими державами с целью изменения курсов их валют на мировом валютном рынке, заключенное в отеле «Плаза» (Нью-Йорк) в сентябре 1985 г. (Plaza Accord), или согласованное осуществление валютных интервенций развитыми странами во время финансовых кризисов в Мексике (1994—1995 гг.), странах Восточной Азии (1997—1999 гг.), России (1998 г.), Бразилии О перспективе установления фиксированного курса между долларом и евро (1999 г.). Другие оказались не столь эффективными, как, например, создание неофициальной системы валютных зон для доллара США, немецкой марки и японской йены в соответствии с соглашением, подписанным крупнейшими экономическими державами в Лувре (Париж) в феврале 1987 г. (Louvre Accord). В то же время есть лишь один способ, позволяющий устранить негативные последствия курсовых колебаний, — установление фиксированного валютного курса. В результате исчезают трансакционные издержки, связанные с обменом одной валюты на другую, а также ликвидируется риск, обусловленный случайными изменениями валютного курса. Это содействует расширению масштабов торговли товарами и услугами, увеличению финансовых потоков между странами. С учетом высокой мобильности капитала, характерной для современной мировой экономики, в рамках режима фиксированного валютного курса существуют всего три альтернативы: валютный союз, режим валютного правления и использование иностранной валюты в качестве национальной (долларизация или евроизация). В остальных случаях при проведении независимой денежно-кредитной политики в условиях данного режима возникает сильное спекулятивное давление со стороны участников мирового валютного рынка, которые рано или поздно обнаружат отсутствие эффективного механизма защиты фиксированного валютного курса. Таким образом, лучшим способом устранения негативных последствий волатильности курса доллар/евро является установление между ними фиксированного курса при условии создания валютного союза между США и ЭВС. Принципы функционирования подобного союза могут быть разными. Наиболее очевиден на первый взгляд вариант ­валютного союза, действующего аналогично европейскому, с независимым наднациональным центральным банком, устанавливающим общий для стран-участниц уровень инфляции исходя из оценок состояния их экономик. На практике его образование, принимая во внимание современный уровень экономических отношений между США и странами зоны евро, вряд ли реально. Однако с теоретической точки зрения исследование подобного феномена представляет значительный интерес. В данной статье предпринята попытка проанализировать возможность создания валютного союза между США и ЭВС, используя модель Р. Барро и Д. Гордона (1983 г.) и модель валютного союза А. Диксита (2000 г.). Выведенное на их основе условие создания валютного союза Подробнее см.: Funabashi Y. Managing the Dollar: From the Plaza to the Louvre. Washington: Institute for International Economics, 1988. См.: Glick R., Rose A. Does Currency Union Affect Trade? The Time Series Evidence // European Economic Review. 2002. Vol. 46. No 6; Corsetti G., Pesenti P. International Dimensions of Optimal Monetary Policy // Journal of Monetary Economics. 2005. Vol. 52. No 2; De Sousa J., Lochard J. The Currency Union Effect on Trade and the FDI Channel / Cahiers de la MSE, Maison des Sciences Economiques, Universite Paris Pantheon-Sorbonne, 2004. Режим валютного правления (currency board) — валютный режим, при котором национальный центральный банк не предоставляет кредитов юридическим или физическим лицам-резидентам, а только эмитирует национальную валюту при закупке иностранной по твердо фиксированному курсу. А. Олейнов рассчитано на базе данных о ВВП и инфляции в США и в странах зоны евро в 1980—2004 гг. Теоретическая база Основным инструментом, применяемым экономистами в последние годы для оценки эффективности создания валютного союза между двумя или более странами, остается теория оптимальных валютных зон (ТОВЗ), исходная концепция которой была сформулирована в начале 1960-х годов американским экономистом Р. Манделлом. Свое дальнейшее развитие она получила в работах ряда авторов. Согласно ТОВЗ, создание валютного союза между странами эффективно в двух случаях: — если они испытывают симметричные макроэкономические шоки (наличие общих факторов экономических потрясений, характеризующихся схожестью их относительной значимости для национальных хозяйств), что не требует механизма регулирования цен на товары и услуги, производимые в них; — если эти страны испытывают асимметричные макроэкономические шоки (наличие специфических или общих факторов экономических потрясений, характеризующихся разной относительной значимостью для национальных хозяйств), тогда необходим эффективный механизм приспособления, в частности, гибкость внутренних цен и заработной платы, высокая мобильность факторов производства, гибкая бюджетно-налоговая политика, координация макроэкономиче­ской политики, высокая степень диверсификации экономик, значительные масштабы двусторонней торговли. В рамках традиционной ТОВЗ основным преимуществом валютного союза, подразумевающего фиксацию курсов валют стран-участниц или введение единой валюты, считается увеличение полезности денег. Использование общей валюты (или нескольких валют, жестко привязанных друг к другу на условиях полной конвертируемости) позволяет повысить эффективность выполнения валютой (валютами) важнейших функций денег (при этом, чем шире область обращения валюты (валют), тем выше эффективность), а именно: — меры стоимости: возможность прямых ценовых сопоставлений (большая прозрачность цен способствует уменьшению ценовой дискриминации, снижению рыночной сегментации и росту конкуренции); Mundell R. A. A Theory of Optimum Currency Areas // The American Economic Review. 1961. Vol. 51. No 4. McKinnon R. I. Optimum Currency Areas // The American Economic Review. 1963. Vol. 53; Kenen P. B. The Theory of Optimum Currency Areas: An Eclectic View // Mandell R.A., Swoboda A. K. (eds.) Monetary Problems of International Economy. Chicago & London, 1969; Grubel H. G. The Theory of Optimum Currency Areas // The Canadian Journal of Economics. 1970. Vol. III. May; Ishiyama I. The Theory of Optimum Currency Areas: A Survey // IMF Staff Papers. 1975. Vol/ 22/ No 2; Tower E., Willet T. The Theory of Optimum Currency Areas and Exchange Rate Flexibility: Princeton University, International Finance Section No 11, 1976; Aizenman J., Flood P. A Theory of Optimum Currency Area: Revisited // Greek Economic Review. 1993; Ricci L. A Model of an Optimum Currency Area: IMF Working Paper No 76, 1997. О перспективе установления фиксированного курса между долларом и евро — средства обмена и платежа: устранение трансакционных издержек, возникающих при обмене валют (стимулирует рост торговли и инвестиций внутри валютного союза); — средства сбережения: устранение валютного риска (ведет к снижению трансакционных издержек и затрат по их хеджированию). К основным издержкам создания валютного союза, согласно традиционной ТОВЗ, относится утрата странами-участницами возможности проведения независимой денежно-кредитной и валютной политики, то есть инструментов макроэкономического регулирования при наличии асимметричных экономических шоков. Таким образом, в соответствии с ТОВЗ валютный союз желателен, если преимущества от снижения трансакционных издержек и большей прозрачности относительных цен превышают издержки приспособления к асимметричным шокам с помощью инструментов, отличных от мер денежно-кредитной политики, а именно корректировки заработной платы и внутренних цен, высокой мобильности труда, гибкой налоговобюджетной политики и т. д. Несмотря на то что ТОВЗ пока остается единственным инструментом анализа экономической эффективности валютных союзов, системный подход, используемый в рамках этой теории, не способен объяснить, какие экономические стимулы подталкивают страны к созданию валютного союза. Концепция эффективности ТОВЗ не учитывает ни природы реально вовлеченных в процесс экономических агентов, ни того обстоятельства, что в их отношениях могут присутствовать или конфликт, или взаимодополняемость интересов. Альтернативным теоретическим подходом может стать анализ эффективности валютного союза на основе построения модели принятия решений по поводу создания валютного союза как процесса максимизации функции полезности стран-участниц при их взаимодействии. Таким образом, участники переговоров ориентируются на увеличение благосостояния своих стран. В рамках этой методологии используется концепция эффективности по Парето. В соответствии с ней эффективным является любое состояние, при котором нельзя увеличить полезность одной страны, не уменьшив полезности другой. В ходе своего взаимодействия экономические агенты способны посредством обмена (заключения контрактов) достичь границы Парето-эффективности. Если рассматривать выбор валютного режима (в нашем случае — режима фиксированного валютного курса) как контракт между заинтересованными сторонами (странами), то необходимым условием создания валютного союза между ними будет превышение ожидаемой полезности от выбора единой денежно-кредитной и валютной политики (в условиях валютного союза) над ожидаемой полезностью от сохранения независимой денежно-кредитной политики (при отсутствии валютного союза). Математически данное условие может быть записано следующим образом: E (U iU ) > E (U iS ) , или: E (U iU ) − E (U iS ) > 0 , (1) U i где E (U ) — ожидаемая полезность страны i от выбора валютного союза; E (U iS ) — ожидаемая полезность страны i от независимой денежно-кредитной ­политики. А. Олейнов В качестве теоретической основы дальнейшего анализа мы используем модель Р. Барро и Д. Гордона и модель валютного союза А. Диксита. Описание модели Допустим, две страны рассматривают возможность создания валютного союза. Структурные параметры их экономик известны, а проявления макроэкономических шоков поддаются наблюдению. Центральные банки двух стран устанавливают уровень инфляции πip. Фактический уровень инфляции равен: πi = πip – υi, где πi — отклонение ВВП страны i от паритета покупательной способности (ППС) в результате случайного макроэкономического шока. Функция общественных выгод, согласно уравнению Барро—Гордона, выглядит следующим образом: Ui = bi(πip – πie) – 1/2(πip – πi*)2, где πie — уровень инфляционных ожиданий в стране i; πi* — идеальный уровень инфляции для страны i (например, такой, который необходим, чтобы получить дополнительный доход в бюджет при неиндексируемой системе налогообложения); bi — предпочтения страны i относительно роста ВВП с учетом уровня инфляции в результате случайного макроэкономического шока. Макроэкономические шоки случайны и независимы, но могут быть скоррелированы между странами в каждый период времени10. 1. Независимая денежно-кредитная политика. При проведении независимой денежно-кредитной политики переменная πip определяется центральным банком страны i исходя из уровня инфляционных ожиданий, который формируется на основе вышеуказанного условия выбора πip. В каждый период времени последовательность событий такова: (1) частный сектор формирует инфляционные ожидания; (2) центральный банк проводит анализ макроэкономических шоков; (3) центральный банк выбирает πip. Модель Барро—Гордона описывает взаимосвязь между ожиданиями частного сектора и общественными стимулами. Власти страны, устанавливая уровень инфляции, стремятся максимизировать функцию общественных выгод (или минимизировать функцию общественных издержек) при любом значении инфляционных ожиданий. Взаимосвязь фактического уровня инфляции и инфляционных ожиданий отражается уравнением кривой Филлипса (см.: Barro R.J., Gordon D.B. A Positive Theory of Monetary Policy in a Natural Rate Mode // The Journal of Political Economy. 1983. Vol. 91. No 4). Модель валютного союза А. Диксита является дальнейшим обобщением модели Барро—Гордона (cм.: Dixit A. A Repeated Game Model of Monetary Union // The Economic Journal. 2000. Vol. 110. No 466). 10 ; ; . О перспективе установления фиксированного курса между долларом и евро При данных инфляционных ожиданиях и макроэкономических шоках оптимальный выбор πip будет определяться максимизацией функции полезности по отношению к выбираемой переменной: . В таком случае функция полезности будет максимальной при условии, что переменная πip равна идеальному уровню инфляции, скорректированному по отношению к макроэкономическим шокам: πip = πi* + bi + υi. Тогда уровень фактической инфляции будет: πi = πi* + bi, а ее рациональные ожидания: πie = πi* + bi. В результате функция полезности при проведении странами независимой денежно-кредитной политики приобретет следующий вид: Uis = 1/2 bi2 – bi bi – 1/2 υi2. Ожидаемая полезность от режима независимой денежно-кредитной политики будет зависеть от характеристик распределения макроэкономических шоков по отношению к фактическому уровню инфляции: E(Uis) = 1/2(σi2 – bi2 – ti2). (2) 2. Валютный союз. Теперь рассмотрим ситуацию, когда две страны решают создать валютный союз по принципу ЭВС с независимым наднациональным центральным банком, который устанавливает общий для двух стран уровень инфляции — π исходя из инфляционных ожиданий πe. Их уровень формируется на основе условия выбора π. В каждый период времени последовательность событий аналогична ситуации при проведении независимой денежно-кредитной политики. Цель денежно-кредитной политики наднационального центрального банка — максимизация общей ожидаемой полезности валютного союза, которая является суммой взвешенной полезности двух стран: U = ω1U1 + ω2U2, где ωi — удельный вес стран в валютном союзе (ωi > 0, ω1 + ω2 = 1). В результате при данных инфляционных ожиданиях и макроэкономических шоках оптимальный выбор π будет определяться максимизацией общей функции полезности по отношению к π: . В таком случае функция полезности будет максимальной при условии, что переменная π равна взвешенному идеальному уровню инфляции, скорректированному по отношению к макроэкономическим шокам: . А. Олейнов Тогда уровень фактической инфляции для каждой из стран выглядит следующим образом: , а инфляционные ожидания: . Функция полезности для каждой из стран при создании валютного союза будет следующей: для страны 1: ; для страны 2: . Уровень ожидаемой полезности будет зависеть не только от характеристик распределения макроэкономических шоков (как при проведении независимой денежно-кредитной политики), но и от удельного веса стран в валютном союзе и их идеальных уровней инфляции: и (3) . 3. Необходимое условие создания валютного союза. Подставив выражения (2) и (3) в условие (1), мы получим следующее необходимое условие создания валютного союза для каждой из стран: для страны 1: ; для страны 2: (4) . О перспективе установления фиксированного курса между долларом и евро Данные и результаты расчетов Для расчета условия (4) для экономик США и стран—членов ЭВС были использованы статистические данные МВФ за период с 1980 по 2004 г. Выбор этих временных рамок обоснован тем, что полноценно функционировать Европейская валютная система стала именно с 1980 г. На основе ее механизма обменных курсов позднее и были зафиксированы курсы западноевропейских валют перед введением евро. При расчетах переменная πi* была оставлена за рамками анализа, как не поддающаяся наблюдению. Остальные переменные были измерены следующим образом: — υi как выраженный в процентах прирост отношения ВВП страны i по текущему курсу к ее ВВП по ППС в каждый период времени; — bi как отношение темпов роста ВВП страны i к темпам роста инфляции (дефлятору ВВП) в этой стране в каждый период времени; — ωi как отношение ВВП страны i по ППС к сумме ВВП двух стран по ППС в каждый период времени. Результаты расчетов представлены в таблице 2. Значения пере­ менных υ и b для ЭВС получены как среднее арифметическое переменных υ и b для каждой из двенадцати стран—членов ЭВС. Т а б л и ц а 2 Значения переменных υ, b и ω для США и ЭВС, 1980—2004 гг. Годы 1980 1981 1982 1983 1984 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 υ1 США b1 ω1 υ2 ЭВС b2 ω2 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01251 –0,01084 –0,00950 –0,01113 0,879295 0,928442 0,943269 0,992403 1,026820 1,005797 1,016699 0,997107 1 0,987595 0,966793 0,957774 1,002913 0,997087 1,013645 0,997082 1,007775 1,021505 1,026601 1,021526 1,002901 0,980545 1 1,003910 1,014606 0,515570 0,520823 0,514955 0,522415 0,534150 0,538770 0,541216 0,543187 0,543451 0,542521 0,538109 0,531347 0,535908 0,544466 0,548519 0,548962 0,554372 0,559282 0,562214 0,566019 0,566105 0,563827 0,566147 0,572040 0,577194 –0,029520 0,169541 0,254107 0,319086 0,380832 0,392095 0,202902 0,070657 0,038717 0,086832 –0,065440 –0,053630 –0,104100 0,013939 –0,009400 –0,133080 –0,100510 0,021893 0,033665 0,073461 0,195895 0,212257 0,160362 –0,011350 –0,110690 0,933949 0,900998 0,907319 0,927528 0,942759 0,955181 0,983388 0,992233 1,002687 0,995475 0,981013 0,970244 0,964138 0,959698 0,994380 1,005948 1,001717 1,024709 1,024512 1,027758 1,019885 0,992762 0,990525 0,992855 1,006093 0,484430 0,479177 0,485045 0,477585 0,465850 0,461230 0,458784 0,456813 0,456549 0,457479 0,461891 0,468653 0,464092 0,455534 0,451481 0,451038 0,445628 0,440718 0,437786 0,433981 0,433895 0,436173 0,433853 0,427960 0,422806 Источник: World Economic Outlook Database / IMF, September 2005 (http:// www.imf.rg). А. Олейнов Если при расчете условия (4) использовать среднее арифметическое значение переменной ω для США и стран—членов ЭВС, то для каждого из участников оно выглядит следующим образом: для США: ; для Европейского экономического и валютного союза: . Графически полученные условия представлены на рисунке. Отличия идеальных уровней инфляции (π2* – π1*), отражающие разницу в ожидаемой полезности валютного союза и независимой денежнокредитной политики, для США изображены сплошной линией, а для стран—членов ЭВС — прерывистой. Условия предпочтения валютного союза для США и стран—членов ЭВС — часть их графиков, находящаяся выше оси абсцисс. Ожидаемая полезность валютного союза и независимой денежно-кредитной политики для США и стран—членов ЭВС Рис. Таким образом, для США ожидаемая полезность валютного союза будет выше, чем независимой денежно-кредитной политики, при условии, если: –4,351412 < (π2*– π1*) < 0,005688, а для зоны евро — при условии, если: –0,018776 < (π2*– π1*) < 3,593807. В целом оказывается, что, согласно теоретическому условию (4), валютный союз США—ЭВС невозможен, поскольку рассчитанная для каждого из предполагаемых участников разница между их предпочтениями относительно идеальных уровней инфляции не совпадает11. 11 Если же при расчете условия (4) использовать последние значения переменной ω, то есть вес США и ЭВС на момент создания валютного союза (что и предусмотрено теоретической моделью), то разрыв между условиями для США и ЭВС все равно сохранится, и даже будет несколько больше: для США: –4,673759 < (π2*– π1*) < 0,006272; для ЭВС: –0,019389 < (π2*– π1*) < 3,399508. 10 О перспективе установления фиксированного курса между долларом и евро Экономическое значение выведенных интервалов для США и ЕВС следующее. США предпочтут валютный союз с зоной евро при условии, если идеальный для них уровень инфляции будет превышать аналогичный показатель для ЭВС. В свою очередь страны зоны евро предпочтут валютный союз с США в обратном случае: если идеальный для них уровень инфляции будет превышать соответствующий индикатор для США. Поскольку идеальную инфляцию рассчитать вряд ли возможно, полученные величины интервала между значениями этого параметра для США и ЭВС позволяют сделать вывод, лишь подтверждающий положения теории оптимальных валютных зон. Ожидаемая полезность валютного союза между США и ЭВС будет для обоих участников выше, чем независимой денежно-кредитной политики, если реакция их экономик на внешние макроэкономические шоки окажется достаточно симметричной. * * * Хотя проведенный анализ опирается на простую теоретическую модель, он позволяет взглянуть на перспективу установления фиксированного курса между долларом и евро под иным углом зрения, отличным от традиционного подхода теории оптимальных валютных зон. Вместе с тем предлагаемое условие выбора валютного союза соответствует концепции ТОВЗ, поскольку содержит ее основную идею: если макроэкономические шоки, с которыми сталкиваются страны, асимметричны, поддержание валютного союза между этими странами дополнительно затруднено12. Вследствие определенной упрощенности использованного подхода возникает ряд вопросов для дальнейшего исследования. Во-первых, при принятии решения о создании валютного союза необходимо учитывать не только условия, сложившиеся на данный момент, но и предполагаемые экономические последствия обратного шага (стимулы к выходу из него). При этом издержки, связанные с расторжением союза (не только экономические, но и политические), могут оказаться довольно высокими. В результате условия для поддержания валютного союза могут быть менее жесткими, чем для его образования (то есть разрыв между идеальными уровнями инфляции при функционирующем валютном союзе будет больше, чем при принятии решения о его учреждении). Во-вторых, представленная теоретическая модель учитывает взаимодействие между странами в ходе одного периода. Однако возможно создание динамической модели, согласно которой страны-участницы допускают, что сотрудничество между ними продлится и в будущем. Таким образом, ожидаемые выгоды и потери при бесконечной последовательности будущих периодов будут взвешиваться с позиции каждого 12 Переменные модели υ и b одновременно отражают симметричность испытываемых странами макроэкономических шоков и наличие эффективных механизмов приспособления (гибкости внутренних цен, мобильности факторов производства и т. д.), что соответствует определению оптимальной валютной зоны согласно ТОВЗ. 11 А. Олейнов нового периода. В этом случае для поддержания валютного союза требуется, чтобы в рассчитанный выше интервал попадала не разница в идеальных уровнях инфляции в каждом отдельном периоде, а ее среднее ожидаемое значение (с корректировкой на фактор дисконтирования, характеризующий временные предпочтения сторон). Тогда, если в какой-то период времени в результате макроэкономических шоков участники валютной интеграции выйдут за пределы рассчитанного интервала, то, исходя из задачи максимизации долгосрочной полезности, они могут выбрать поддержание валютного союза, если средняя разница в предпочтениях относительно идеальных уровней инфляции за много периодов будет попадать в рассчитанный интервал. В-третьих, наш анализ предполагает, что структурные параметры экономик двух стран известны, а макроэкономические шоки поддаются наблюдению. В то же время возможно существование и асимметричной информации. Если власти стран—участниц валютного союза располагают дополнительными данными о состоянии их национальных экономик, они могут предоставлять искаженную информацию с целью оказания влияния на политику наднационального центрального банка в необходимую им сторону. Подобное поведение может привести к снижению эффективности общей денежно-кредитной политики. 12