Горнорудная отрасль - обзор ситуации по commodities

реклама

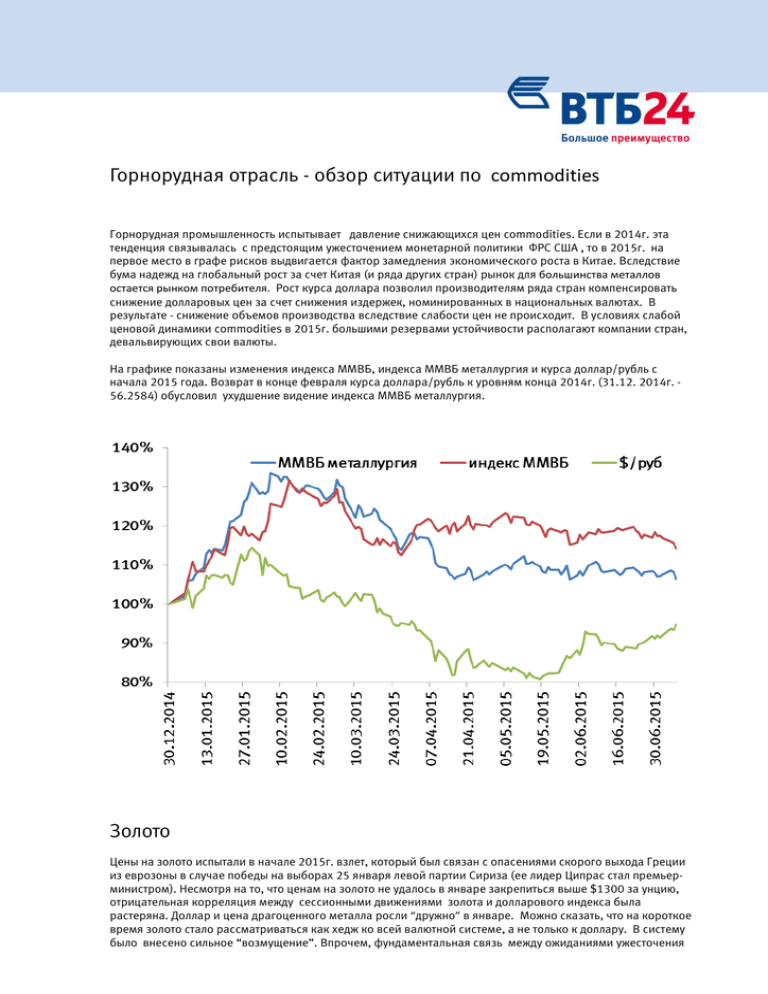

Горнорудная отрасль - обзор ситуации по commodities Горнорудная промышленность испытывает давление снижающихся цен commodities. Если в 2014г. эта тенденция связывалась с предстоящим ужесточением монетарной политики ФРС США , то в 2015г. на первое место в графе рисков выдвигается фактор замедления экономического роста в Китае. Вследствие бума надежд на глобальный рост за счет Китая (и ряда других стран) рынок для большинства металлов остается рынком потребителя. Рост курса доллара позволил производителям ряда стран компенсировать снижение долларовых цен за счет снижения издержек, номинированных в национальных валютах. В результате - снижение объемов производства вследствие слабости цен не происходит. В условиях слабой ценовой динамики commodities в 2015г. большими резервами устойчивости располагают компании стран, девальвирующих свои валюты. На графике показаны изменения индекса ММВБ, индекса ММВБ металлургия и курса доллар/рубль с начала 2015 года. Возврат в конце февраля курса доллара/рубль к уровням конца 2014г. (31.12. 2014г. 56.2584) обусловил ухудшение видение индекса ММВБ металлургия. Золото Цены на золото испытали в начале 2015г. взлет, который был связан с опасениями скорого выхода Греции из еврозоны в случае победы на выборах 25 января левой партии Сириза (ее лидер Ципрас стал премьерминистром). Несмотря на то, что ценам на золото не удалось в январе закрепиться выше $1300 за унцию, отрицательная корреляция между сессионными движениями золота и долларового индекса была растеряна. Доллар и цена драгоценного металла росли “дружно” в январе. Можно сказать, что на короткое время золото стало рассматриваться как хедж ко всей валютной системе, а не только к доллару. В систему было внесено сильное “возмущение”. Впрочем, фундаментальная связь между ожиданиями ужесточения монетарной политики в США и депрессией цен на золото сохранилась. Наиболее отчетливо это проявилось в марте, когда долларовый индекс достиг своего годового максимума 13 марта (103.3 закр.), а золото своего годового минимума 17 марта (1149.55 закр.) К лету 2015г. отрицательная корреляция между рыночными движениями золота и доллара (доллар вверх золото вниз) снова хорошо работала на уровне трейдерских инстинктов. Осознание рисков выхода Греции из еврозоны в связи с техническим дефолтом Афин 30 июня по платежу МВФ не помогало традиционному золотому хеджу против “бумажных” денег. Такие обстоятельства как засуха в Индии, которая препятствует тратам сельского населения на предметы роскоши, и замедление импорта золота через Гонконг в Китай лишь подчеркивает “при прочих равных” силу долларовой системы. На графике ниже представлена динамика движения цен на золото, долларового индекса и их корреляции (6 мес.), рассчитываемой по дневным движениям. Экономическая прозрачность “золотой” сферы позволила российским золотопромышленным компаниям торговаться на бирже на уровне иностранных аналогов. Сопоставление оценки компаний по прогнозному мультипликатору EV/EBITDA 2015 показывает, что акция Polyus Gold ((151р при курсе долл./руб. 56) торгуется лучше средней мультипликатора по западным peers (лидерам), а Полиметалл (430р) на уровне средней. В свою очередь российская акция Полюс золото, компании, владеющей операционными активами группы Polyus Gold, отстает в фондовой оценке. Слухи о том, что ОАО "Полюс золото", может снова стать головной компанией холдинга — вместо джерсийской Polyus Gold International Limited, были подтверждены в июне компанией Polyus Gold. Хотя сроки и условия исполнения этого плана не были обозначены, было заявлено, что в случае реализации сценария перехода в российскую юрисдикцию менеджмент компании проведет делистинг акций PGIL в Лондоне. В сравнительной таблице для оценки EBITDA 2015г. по Полиметаллу берутся данные за 2014г – план-минимум компании на 2015г. Цены акций иностранных аналогов берутся на 7 июля. Kinross Gold Barrick Gold Gold Corp. Newmont Mining Agnico Eagle Средняя по иностранным компаниям Полюс Золото Polyus Gold Полиметалл Выручка (12 мес.), $ млрд 3.43 9.852 3.617 7.5 1.8879 2.239 1.69 EV/EBITDA 2015П 3.85 6.55 9.3 6.46 8.82 6.71 5.56 7.74 6.565 Цена акции, $, курс $/руб - 56 2.24 10.32 16.6 22.41 28.43 31.39(1758р) 2.696 (151р) 7.68 (430р) Несмотря на то, что акции Полюс золото будут торговаться в Лондоне, премиальность фондовой оценки холдинга в Лондоне после делистинга, без сомнения, уйдет. Однако инвесторов может успокаивать то обстоятельство, что на акционеров Полюс Золото, скорее всего, распространятся принципы дивидендной политики холдинга. Напомним, что в апреле 2015г. головная компания Polyus Gold сообщила о том, что изменила дивидендную политику и будет выплачивать теперь в качестве регулярных дивидендов 30% от скорректированной чистой прибыли. Ранее дивидендная политика Polyus предусматривала выплату 20% от чистой прибыли без учета корректировок на обесценение активов и курсовых разниц. С меньшей вероятностью можно ожидать и каких-то шагов менеджмента по увеличению free float по акции Полюс Золото. Для сравнения free float в системе Блумберг оценивается для PGIL 22%, а PLZL всего 7% ( возможно, free float даже меньше 7% - в районе 5%). Следует заметить, что решение о перемещении головной компании в Москву по факту зависит от оценки политической ситуации собственниками компании. В экономическом плане менеджмент Polyus Gold рассчитывает по итогам 2015 года получить показатель EBITDA не хуже 2014 года (то есть не меньше $1011 млн). Более точный прогноз компания может озвучить в августе. В первом квартале 2015г. компания Polyus Gold увеличила производство золота на 6% (г/г). Ранее компания подтвердила таргет на 2015г. 1.63-1.71 млн унций после 1.696 млн в 2014г. В презентации годового отчета компания показала, что в 2014г. в результате девальвации рубля денежная себестоимость в расчете на производство унции золота снизилась на 17% с $707 до $585. При среднем годовом курсе 2015г. национальной валюты 56руб. и прочих равных денежная себестоимость унции золота снизится с $585 до $402! Нетрудно подсчитать, что девальвационный выигрыш существенно перекрывает эффект текущего снижения рыночной цены золота даже при допущении 5% инфляции издержек производства. Если в 2014г. средняя цена реализации золота для компании была $1275 за унцию (средняя биржевая цена 2014г. $1266), то в первой половине 2015г. средняя биржевая цена опустилась до $1206. Дело выглядит так, что средние ожидания фундаментальных аналитиков, аккумулируемые Блумбергом, по росту EBITDA компании в 2015г. на 10.5% (до $1116.8 млн) вполне согласуются с даунтрендом по желтому металлу. Подсчет влияние на результаты компании двух факторов – курса рубля и изменения цены золота в 2015г. (средние цены золота первого полугодия взяты нами как средние за весь 2015г.) дают оценку EBITDA 2105г. - $1184 млн. Физические объемы производства принимаются как неизменные по сравнению с 2014г. Динамика показателей Polyus Gold Cash-cost, $/т 2013 2014 2015П 707 585 422 Цена реализации,$/oz 1385 1275 1214.6 EBITDA, млн $ 910 1011 1184 После приостановки разработок Наталкинского месторождения Компания Polyus Gold ставит задачу нарастить добычу золота в 2015г. за счет повышения эффективности разработок на других участках Напротив, компания Полиметалл по итогам года планирует сократить производство в золотом эквиваленте на 5.7%. В первом квартале 2015г. компания снизила производство на 5%. Другими словами, ожидания роста EBITDA в 2015г. по Полиметаллу не столь очевидны. Однако ожидания по ROE (показатель отдачи на собственный капитал) на 2015г. по Полиметаллу (40.2%) даже больше чем по Polyus Gold (35.5%) - из-за более активного использования кредитного плеча. С конца 2014г., - еще раньше, чем Polyus Gold, Полиметалл изменил принципы дивидендной политики. Компания стала рассчитывать чистую прибыль, принимаемую за базу расчета размера регулярных дивидендов, учитывая изменения курсов обмена валют и расходы от обесценения. Никель. Согласно апрельскому прогнозу International Nickel Study Group (INSG), избыток предложения первичного никеля в 2015г. сократится до 20000 тонн после профицита +1.2 млн тонн в 2014г. Другими словами, в конце 2015г. на рынке ожидается дефицит предложения. С одной стороны, этот дефицит обусловлен запретом на экспорт никелевой руды Индонезией (введен в январе 2014г.). С другой стороны, понижение цены на никель снижает заинтересованность горных промышленников и приостанавливает запуск новых проектов. На цену никеля продолжают оказывать давление большие запасы никеля, накопленные на Лондонской бирже металлов. Запасы никеля на LME резко прирастали с 2012г. Запрет вывоза никелевой руды из Индонезии в определенной степени даже стимулировал это накопление. С начала июня 2015г. наметилась тенденция к сокращению запасов, за месяц они сократились с 0.47 млн тонн до 0.457 млн тонн. Тем не менее по сравнению с уровнем на конец 2014г. - 0.413 млн тонн и тем более на конец 2013г. - 0.262 млн тонн - это снижение не очень заметно. Большое внимание участники рынка уделяют анализу динамики изменений запасов никелевой руды в Китае. Страна в прошлом была основным потребителем никелевой (латеритной) руды из Индонезии. В январе 2014г. Индонезия ввела запрет на экспорт необработанной никелевой руды, что сказалось на политике закупок сырья китайских производителей нержавеющей стали. Как выясняется, в полном объеме поставки аналогичной руды из Филиппин потребности Китая не удовлетворяют, а накопленные с 2013г. запасы истощаются. К тому же ужесточение экологических требований и слабость цен ведет к закрытию ферроникелевых заводов в поднебесной стране. В результате в Китай с весны 2015г. растет импорт рафинированного никеля и особенно сильно ферроникеля, используемого для производства нержавеющей и жаропрочной стали. Рост потребности Китая в импорте никеля обусловливает надежду на рост цены никеля в конце 2015г. В то же время в будущем возрастет роль Индонезии в производстве рафинированного никеля на основе собственной сырьевой базы. По оценке INSG, в 2016г. Индонезия добавит к мировому производству рафинированного никеля 20000 тонн (в целом будет произведено 1.94 млн т). Ожидается расширение добычи никелевой руды в Новой Каледонии и Австралии. Благодаря негативной динамике средняя биржевая цена никеля на LME опустилась с $16892 за тонну в 2014г. до $13721 (-18.7%) в первом полугодии 2015г. Соответственно опустится и средняя цена реализации никеля ГМК Норникелем, в 2014г. она составила $17072. Средняя биржевая цена палладия снизилась в первом полугодии на 3.81%, цена платины упала на (-16.1%), меди - на (-13.5%). На графике ниже обратим внимание, что отрицательная корреляция (6-месячная) между сессионными движениями цены никеля и долларового индекса нарастает с осени 2014г. Летом 2015г. степень взаимного “отталкивания” никеля и доллара снижается, приобретает всё больший вес китайский фактор. Опасения замедления экономики КНР оказывает сильное воздействие на цены металлов. Для компании Норильский никель примерная величина экономии денежных затрат в результате изменения среднего курса доллар/рубль в 2015г. с 38.42 до 56 дает оценку $960.3 млн дополнительной выгоды (прибыли). С другой стороны, падение выручки (убыток) из-за падения цен на металлы в 2015 году составляет $1449.3 млн (средние цены первого полугодия взяты как средние за весь 2015г.) Таким образом, по этим двум параметрам (цены металлов и курс рубля) EBITDA ГМК Норильский никель снизится в 2015г. на $489 млн и составит $5192 млн. Заметим, что средняя аналитическая оценка в Блумберге по EBITDA ГМК 2015г. дают цифру значительно выше - $5717.4 млн. Другими словами, участники рынка могут завышать свои ожидания по ГМК. Коксующийся уголь. Цены на коксующийся уголь испытали заметный спад в 2015г., что отражает избыток предложения сырья на рынке и недостаточный спрос, вызванный в том числе замедлением экономики Китая. Долларовые цены угля твердых марок снижались с января до середины мая 2015г., по позиции HCC (low volatility hard coking coal FOB Australia) цена снизилась с $114.13 до $82. Цена HCC отскочила в конце мая из-за снижения запасов угля в китайских портах, объявлений о сокращениях производства металлургического угля в КНР и из-за сокращения объема кредитных линий, предоставляемых китайским производителям стали. Однако в середине лета цены угля испытали давление со стороны китайского фондового рынка. Страхи замедления роста экономики в КНР давили через биржевые новости на цены стали и железной руды, и их снижение оказывало депрессивное воздействие и на уголь. В среднем цена угля HCC в первом полугодии 2015г. снизилась на 15% к средней цене за 2014г., цены угля полутвердых марок SHCC упали примерно на 12%. В целом падение мировой долларовой цены угля SHCC на 12% компенсируется для российских производителей девальвационным эффектом снижения издержек производства. Так, средняя цена реализации угольного концентрата Распадской составляла $57.3 за тонну в 2014г. При 12% снижении в текущем году она составит $50.4 (примем эту величину как среднюю в 2015г. при курсе доллар/рубль 56.) В первом квартале Распадской доложила о средней цене реализации концентрата $50.12 ((FCA Междуреченск) при среднем курсе доллар/рубль 62.19) С другой стороны, денежная себестоимость тонны концентрата при среднем курсе доллара курсе 56 должна снизиться в 2015 году с $46 до $31.85. В результате прирост EBITDA Распадской при неизменных объемах производства 2015 годах по сравнению с 2014г. оценивается как +64.2%. Кроме того, необходимо учесть ожидаемый прирост производства Распадской в 2015г. Согласно планам компании эта относительная величина может составить +15%. После перемножения 1.642 на 1.15 получим, что прирост EBITDA 2015г. может составить 88.8% по отношению к 2014г. EBITDA будет равна $82.3 млн. Для сравнения - средняя оценка аналитиков в Блумберге по EBITDA Распадской равна $140.1 млн. Таким образом, наш простой метод рассмотрения компании дает результат гораздо хуже консенсуса. Конечно, подобное занижение может объясняться игнорированием дополнительной экономии при росте объемов (эффекта масштаба производства) производства, изменение его структуры, а также расхождениями в определении цены реализации продукции. Но сам по себе расчет дает тревожный знак относительно ожиданий на рынке. Разъяснения менеджмента Распадской в середине июля помогут прояснить картину правомочности этих допущений. Динамика показателей Распадской 2013 2014 2015П Cash-cost, $/т 56 46 31.85 Цена реализации,$/т 76 57.3 50.4 EBITDA, млн $ 28 43.6 82.3 В целом по России в 2015г. отмечается падение экспорта коксующегося угля. Согласно таможенной статистике экспорт коксующегося угля в физическом весе из России упал в январе-апреле 2015 г (г/г) на - 24.5%, а по стоимости на -34.8%. Напротив, Распадская сообщила о росте экспорта угольного концентрата в первом квартале 2015г. на 112% (г/г) Выводы. Итоги работы горнорудного сектора в 2015г. зависят от развития ситуации в экономике Китая. Возможность глобальной экономики противостоять замедлению китайских темпов роста играет во второй половине 2015г. для commodities большее значение, чем фактор укрепления доллара. В целом снижение курса рубля позволяет горнорудным компаниям улучшить свои финансовые показатели по сравнению с прошлым годом. Душин Олег Инвестиционный Департамент ВТБ24 (ПАО) Контактные лица Консультации по инвестиционным услугам Банка: Брокерское обслуживание на рынке акций, облигаций и производных инструментов Обслуживание на валютном рынке Forex Персональное инвестиционное консультирование Аналитическое сопровождение клиентов и полная информация об инвестиционных услугах www.vtb24.ru www.onlinebroker.ru Для клиентов Москвы и Московской области: (495) 982-58-15 sales@vtb24.ru Для региональных клиентов: (800) 333-24-24 regionsales@vtb24.ru ВТБ24 - один из крупнейших операторов российского фондового рынка, обслуживающий каждого шестого инвестора в России, а так же крупнейший российский маркет-мейкер международного валютного рынка Forex. Важная информация Все оценки и рекомендации подготовлены без учета индивидуальных инвестиционных предпочтений и финансовых обстоятельств инвесторов. ВТБ24 рекомендует инвесторам самостоятельно оценивать потенциальные риски и доходности отдельных инвестиций и инвестиционных стратегий, при необходимости обращаясь за помощью к квалифицированным специалистам по инвестициям. Клиенты ВТБ24 могут обращаться за дополнительными консультациями к специалистам аналитического отдела Инвестиционного департамента банка. Данный обзор предоставляется исключительно в информационных целях и не является предложением о купле-продаже. Несмотря на то, что информация, содержащаяся в настоящем обзоре, взята из источников, рассматриваемых ВТБ24 как надежные, мы не несем ответственности за точность и полноту указанной информации. Все мнения и оценки, приведенные в данном обзоре, отражают наши взгляды на указанную дату и могут меняться без уведомления. Копирование и распространение информации, содержащейся в настоящем обзоре, возможно лишь с письменного разрешения ВТБ24.