Формулы доходного подхода

реклама

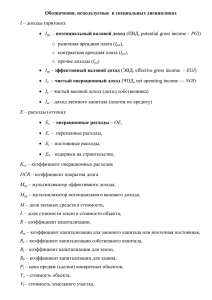

Формулы метода прямой капитализации Группы техник Техники мультипликатора валового дохода Базовые соотношения Vo I pg M pg Vo I eg M eg Техника Техники мультипликатора потенциального валового дохода M pg Техники мультипликатора эффективного валового дохода M eg Техника коэффициентов операционных расходов Vo Io Ro Vo Vm Ve Техники коэффициентов капитализации Vo Vl Vb Io Im Ie Io Il Ib I o I eg E I o I1 I 2 Техники остатка I1 V1 R1 V2 I 0 I1 R2 Ro n j Pj j 1 I pgj n j Pj j 1 I egj 1 K oe ; K oe Eо I eg M eg Техника группы компонентов собственности Ro Rl L Rb (1 L) ; Техника инвестиционной группы Ro Rm M Re (1 M ) ; M Vm Vo Техника коэффициента покрытия долга Ro Rm M DCR ; DCR I o I m Техника сравнительного анализа Vo V1 V2 Формулы L Vl Vo n j I oj j 1 Pj Ro Техника остатка для земли Vo Vb ( I o Vb Rb ) Rl Техника остатка для улучшений Vo Vl ( I o Vl Rl ) Rb Техника остатка для собственного капитала Vo Vm ( I o Vm Rm ) Re Техника остатка для заемного капитала Vo Ve ( I o Ve Re ) Rm 1 Формулы метода капитализации нормой отдачи на капитал Группы техник Техники непосредственного дисконтирования Базовые соотношения n Vo j 1 I oj (1 Yo ) j Von (1 Yo ) n Техника Техника дисконтирования с суммированием риска Yo Yrf Yr Yl Y fm Модель оценки финансовых активов САРМ Ye Yrf (YM Yrf ) Y Y Техника сравнения с альтернативными проектами Y1 Yo Y2 Техники дисконтирования с нормами, полученными техникой экстракции Техника квалиметрического моделирования Ro Yo o SFF Yo o ПЛТ (Yo ; n; ;1) Модельные техники капитализации доходов (Эллвуд) I Vo o Ro V Vo o on Vo Техники ипотечноинвестиционного анализа Vo Vm Ve Io Im Ie Von Vmn Ven Формулы Техника без учета амортизации Техники полной амортизации n NPV Co j 1 I oj (1 Yo ) j Von 0 Yo IRR (1 Yo ) n Yo Ymax K (Ymax Ymin ) n , тоSFF 0, тогдаRo Yo Von Vo , то o 0, тогдаRo Yo Инвуда Von 0, то 0 1, тогдаRo Yo ПЛТ (Y o; n;;1) Хозкольда Von 0, то 0 1, тогдаRo Yo ПЛТ (Yrf ; n; ;1) o Техника линейного изменения цен Ro Yo Техника ускоряющегося изменения цен Ro Yo o (Гордон) Техника ипотечноинвестиционного анализа с дисконтированием n (Ринг) Vo Vm ПС(Ye ; n;1) I e ЧПС(Ye ;1 : 1) Ven 2 Используемые обозначения I – доходы (притоки): Ipg - потенциальный валовой доход (ПВД, potential gross income – PGI), o рыночная арендная плата (Ipm), o контрактная арендная плата (Ipc), o прочие доходы (Ipa), Ieg – эффективный валовой доход (ЭВД, effective gross income – EGI), Io – чистый операционный доход (ЧОД, net operating income — NOI), Ie – чистый валовой доход (доход собственника), Im – доход заемного капитала (платеж по кредиту), Е – расходы (оттоки): · Eo – операционные расходы – OE, · Ev – переменные расходы, · Eс – постоянные расходы, · Eb – издержки на строительство, Koe – коэффициент операционных расходов DCR – коэффициент покрытия долга Meg – мультипликатор эффективного дохода, Mpg – мультипликатор потенциального валового дохода, M – доля заемных средств в стоимости, L – доля стоимости земли в стоимости объекта, R – коэффициент капитализации, Rо – общий коэффициент капитализации, Rm – коэффициент капитализации для заемного капитала или ипотечная постоянная, Re – коэффициент капитализации собственного капитала, Rl – коэффициент капитализации для земли, Rb – коэффициент капитализации для здания, Pj – цена продаж (сделки) конкретных объектов, Vo – стоимость объекта, Von – стоимость объекта через n периодов, ∆о – изменение стоимости объекта недвижимости за период, VL – стоимость земельного участка, Vb– стоимость улучшения, Vm – стоимость заемного капитала (кредит), Vmn – стоимость заемного капитала (кредит) через n лет, Ve – стоимость собственного капитала, 3 Ven – стоимость собственного капитала через n лет, χo – темп прироста денежного потока в постпрогнозном периоде (чаще всего в недвижимости прирост чистого операционного дохода), PV – текущая стоимость, FV – будущая стоимость, SFF – фактор фонда возмещения, Со – первоначальные капитальные вложения, Yo – общая норма отдачи (это норма сложного процента, измеряющая отдачу (прибыль) инвестированного капитала с учетом изменения доходов в течение периода владения, включая реверсию), Ye – норма отдачи собственного капитала, Ym – норма отдачи заемного капитала, Yrf – безрисковая ставка, Yr – риск проектов, связанных с недвижимостью, YL – риск низкой ликвидности, Yfm – риск финансового менеджмента (инвестиционно-финансовых решений), YM – средняя норма отдачи для ценных бумах, β - мера чувствительности к систематическим рискам (коэффициент относительного уровня специфических рисков), Y' Y'' – премии за специфические риски, К – интегральный показатель качества. Любая из перечисленных выше норм отдачи может выступать в качестве ставки дисконтирования для пересчета соответствующих будущих платежей в текущую стоимость. NV – Чистый доход (ЧД, Net Value), NPV – чистый дисконтированный доход, чистая текущая стоимость (ЧДД, Net Present Value), IRR – внутренняя норма доходности, рентабельности (Internal Rate of Return), ПЛТ – финансовая формула MS Excel, позволяющая определить величину аннуитета, ПС – финансовая формула MS Excel, позволяющая определить приведенную, текущую, настоящую стоимость (PV), ЧПС – финансовая формула MS Excel, позволяющая определить приведенную, текущую, настоящую стоимость (PV), при неравных по величине платежах. 4