Рынок ПЭТ: неожиданные повороты

реклама

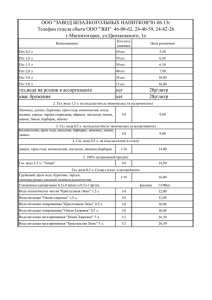

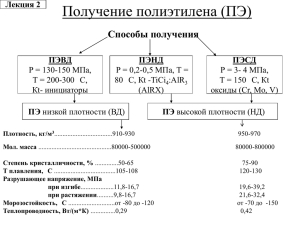

ТЕМА НОМЕРА/ПЭТ Игорь ГРИЩЕНКО, аналитик компании «Маркет Репорт» Тыс. тонн Рисунок 1. Расчетное потребление ПЭТ в РФ в 2002-2010 гг. (источник — «Маркет Репорт») Рынок ПЭТ: неожиданные повороты Потребление и производство В 2010 году значительного роста потребления ПЭТ удалость достичь за счет аномально жаркого сезона. Производители воды и безалкогольных газированных напитков отмечали рекордные показатели продаж и на основании этого строили прогнозы на 2011 год. Потребность рынка в ПЭТгрануляте привела и к существенному росту импортных поставок (на 27 процентов — до 270 тыс. тонн). Также в минувшем году суммарные объемы производства ПЭТ выросли на 16,8 процента в сравнении с 2009 годом и составили 312 тыс. тонн (рис. 1). За счет увеличения мощностей и их загрузки объем производства ПЭТ-гранулята на заво- 600 40 500 30 400 20 300 10 200 0 100 -10 0 -20 2002 2003 2004 2005 2006 2007 2008 2009 2010 Потребление ПЭТ 20 Изменение по сравнению с предыдущим годом Процентов 2010 год оказался достаточно удачным для российских производителей ПЭТ. Рынок преодолел докризисные максимумы (потребление данного полимера составило 580 тыс. тонн) и показал рекордные темпы роста за последние десять лет — 22 процента. Однако законодательные инициативы по запрету розлива пива в ПЭТ-тару могут поколебать устойчивое развитие этого сегмента полимерного рынка Фото LyondellBasell ПЛАСТИКС №10 (104) 2011 де «Полиэф» вырос на 30 тыс. тонн. Из-за стабильно высокого спроса мощности производителей были загружены более чем на 100 процентов. На сегодняшний день внутренние производители полиэтилентерефталата не в состоянии полностью обеспечить потребности рынка. Поэтому около 46 процентов ПЭТ-гранулята в России импортируется из-за границы, в основном из Южной Кореи и Китая. Крупнейшим импортером азиатского ПЭТ на территорию России является южнокорейская KP Chemical. В минувшем году KP Chemical экспортировала на территорию РФ около 68 тыс. тонн ПЭТ-гранулята (прирост объемов поставок составил 42 процента, основная марка — бутылочная PapetCool). Одним из самых знаковых событий для российского рынка ПЭТ в первой половине 2011 года является выход на рынок нового игрока — ЗАО «Алко-Нафта», входящего в группу компаний «Марийский нефтеперерабатывающий завод». В феврале 2011 Марийский НПЗ объявил о запуске производства ПЭТ в Калининграде. Мощности производства составили 220 тыс. тонн. Завод входит в число самых передовых в мире предприятий, которые используют новую технологию производства ПЭТ 2R MTR от компании Uhde Inventa Fischer. www.plastics.ru ТЕМА НОМЕРА/ПЭТ ПЛАСТИКС №10 (104) 2011 125 100 100 50 75 0 50 -50 0 -100 2000 2001 2002 2003 2004 Процентов Млн долл. США 150 2005 2006 2007 2008 2009 2010 2011* 2012* 2013* 2014* 2015* *Прогноз Инвестиции ПЭТ используется в производстве полиэфирных нитей. Инвестиции в переработку ПЭТ Рисунок 2. Инвестиции в переработку ПЭТ в РФ в 2000-2015 гг. (источник — «Маркет Репорт») В 2010 году потребление ПЭТ выросло на 100 тыс. тонн в сравнении с 2009 годом. Несмотря на рост емкости рынка ПЭТ, в отчетном периоде инвестиции в переработку оказались ниже уровня 2000 года, На правах рекламы Потенциал импортозамещения на российском рынке оценивается в 300 тыс. тонн. Появление нового производителя ПЭТ привело к ужесточению внутренней конкуренции между отечественными производителями ПЭТ. На рынке СНГ основная масса ПЭТ используется в производстве преформ, тогда как в мире, наоборот, около 64 процентов Изменение по сравнению с предыдущим годом www.plastics.ru 21 ТЕМА НОМЕРА/ПЭТ ПЛАСТИКС №10 (104) 2011 Производитель оборудования Мощность, тонн Инвестиции, тыс. долларов США ГК «Ретал» Husky, Netstal, Krupp, BM Biraghi, прочие 51049 10309 ОП «Европласт» Husky, Netstal, прочие 36663 13668 «Алпла» Husky, Netstal, Soplar 27772 33302 «Кербер» Netstal 15984 14848 МПБК «Очаково» Sipa, Soplar 14486 7434 Компания Таблица 1. Топ-5 переработчиков по инвестициям в литьевое оборудование в 2000-2010 гг. (источник — «Маркет Репорт») Производитель оборудования Мощность, тонн Инвестиции, тыс. долларов США «Кока-Кола» Krones, Sidel, SIG Corpoplast 33374 56097 «Алпла» Soplar 25452 44805 МПБК «Очаково» Sidel, Husky, Sipa 17252 11727 «Пепси-Кола» Krones, Sidel, SIG Corpoplast 13231 9119 «Сантел» Soplar, Zhejiang Honghua Machinery 13096 1541 Компания Таблица 2. Топ-5 переработчиков по инвестициям в выдувное оборудование в 2000-2010 гг. (источник — «Маркет Репорт») что является минимальным показателем за последние 10 лет. Пик инвестиционной активности пришелся на 2006 год, когда объем инвестиций в переработку превысил 123 млн долларов США. По итогу минувшего года, Рисунок 3. Инвестиции российские переработчики инвестировали в переработку ПЭТ в РФ в расширение производства только 27,5 млн в 2011 году, млн долл. долларов США (рис. 2, 3). (источник — «Маркет Репорт») По оценкам компании «Маркет Ре10 порт», с 2000 года 8 прирост мощностей 6 в секторе литья ПЭТ4 преформ составил около 620 тыс. тонн. 2 В минувшем году рас0 четное потребление I II III IV V VI VII ПЭТ-преформ состаМесяцы вило около 510 тыс. тонн. Пиковые показатели прироста мощностей производства ПЭТ-преформ были достигнуты в 2001 году и составили около 93 тыс. тонн. Основные объемы поставок оборудования в стоимостном выражении пришлись на Рисунок 4. Импорт ПЭТ канадскую Husky Injection Molding Systems. в Россию в 2010-2011 гг., Компания лидирует по продажам ТПА для тыс. тонн (источник — литья преформ в России уже 10 лет подряд. «Маркет Репорт») По оценкам компании «Маркет Репорт», рынок сможет выйти на объемы инвестиций докризисного уровня не раньше 2014 года. Из-за прогнозируемого расширения мощностей по производству ПЭТ и демпинга цены со стороны Азии в ближайшие полтора года мы будем наблюдать «рынок покупателя», когда переработчик сможет выбирать из нескольких поставщиков сырья. За минувшие десять лет наибольший прирост мощностей показала группа компаний «Ретал» (табл. 1), хотя новых инвестиций за последние два года группа не делала. С 2000 по 2010 год прирост мощностей выдувного формования составил около 410 тыс. тонн. В минувшем году прирост мощностей по выдуву ПЭТ-бутылок составил 16 тыс. тонн, что в пять раз больше показателей 2009 года. Лидирующие позиции на рынке выдувного оборудования сохраняет компания Sidel (табл. 2). По итогу десятилетия ее доля составляет 25 процентов рынка. На сегодняшний день почти каждый крупный боттлер использует оборудование Sidel. Следом за Sidel идут SIG Corpoplast и Krones. SIG Corpoplast утратила лидерство из-за полного отсутствия инвестиций в ее оборудование, начиная с 2008 года. 50 40 30 20 10 0 I II III IV V VI VII VIII IX X XI XII Месяцы 2010 22 2011 www.plastics.ru ТЕМА НОМЕРА/ПЭТ ПЛАСТИКС №10 (104) 2011 Обманутые ожидания 80 70 60 50 40 I II III IV V VI VII Месяцы 2010 VIII IX X XI XII 2011 как этого ожидали игроки рынка. Новые акцизы подкосили продажи пива. Эти два фактора сыграли на повышение цены ПЭТ. Продажи в сегментах конечного потребления не оправдали ожидаемых прогнозов. Существенно сократились продажи пива и воды. Рынок кваса, показывающий устойчивый рост на протяжении пяти лет, также просел. Падение продаж кваса по итогу первого полугодия составило 6 процентов, а к концу года вырастет до 14 процентов. Рисунок 5. Цена ПЭТ-гранулята в 2011 году, тыс. руб./т, с учетом НДС, СРТ Москва (источник — «Маркет Репорт») На правах рекламы Рекордные продажи ПЭТ летом 2010 года привели к завышенным ожиданиям игроков рынка в 2011 году. Переработчики и торговые компании увеличили поставки импортного материала в первом и втором квартале, готовясь к летнему периоду 2011 года. И действительно, в первом полугодии 2011 года объем импорта гранулята вырос на 38 процентов (195 тыс. тонн). За аналогичный период минувшего года данная цифра составила 141 тыс. тонн (рис. 4). Также существенно выросли объемы производства ПЭТ отечественных марок. Прежде всего это вызвано появлением на рынке завода «Алко-Нафта». Как следствие, объемы производства ПЭТ в первом полугодии 2011 года выросли на 20 процентов до 184 тыс. тонн. Пик цен на внутреннем рынке России пришелся на начало апреля, когда ценовое предложение отечественного гранулята составляло около 75-77 тыс. рублей за тонну (рис. 5). Однако нынешний сезон не оправдал ожиданий российских переработчиков и боттлеров. Лето оказалось не таким жарким, www.plastics.ru 23 ТЕМА НОМЕРА/ПЭТ ПЛАСТИКС №10 (104) 2011 1200 1000 800 600 400 200 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 Падение продаж пива наблюдается три года подряд (рис. 6). По мнению главы компании Carlsberg Йоргена Буль Расмусена, потребление пива в России вернется на докризисный уровень лишь в 2015 году. Существенное давление на продажи пива оказал рост розничных цен, вызванный Рисунок 7. Экспорт ПЭТ трехкратным увеличением акциза. С начала из России в 2011 году 2010 года розничные цены на пиво в России (источник — «Маркет Репорт») выросли на 25 процентов. 12 Неопределенной 10 является и дальнейшая 8 перспектива потребления пива, разлитого в 6 ПЭТ-тару. В поправках 4 к Таможенному союзу 2 в России и Белоруссии планировалось вве0 III IV V VI VII VIII сти полный запрет на Месяцы продажу пива в ПЭТтаре уже к 1 января 2013 года. На данный момент в Казахстане такой запрет уже существует. Законопроект вызвал существенную Рисунок 8. Потребление критику со стороны экспертов рынка. Если бутылочного ПЭТ он будет принят, положение российских в 2010 году, кг/чел. (источник — «Маркет Репорт») производителей ПЭТ-гранулята и ПЭТРисунок 6. Объемы потребления пива в России в 2000-2010 гг., млн дал (источник — Росстат) 10 преформ станет очень сложным. Также пострадают производители крышек. Только в 2010 году суммарный объем производства ПЭ- и ПП-крышек для укупорки пива в ПЭТ-тару превысил 17 тыс. тонн. Сегодня мы наблюдаем падение продаж гранулята, а как следствие, и формирование огромных остатков ПЭТ на складах производителей, переработчиков и торговых компаний. В связи со сложившейся неопределенностью некоторые российские производители предпочли переориентироваться на экспорт в Западную Европу. В августе суммарный объем экспортных отгрузок составил около 10 тыс. тонн гранулята, тогда как в прошлом году экспорт ПЭТ практически отсутствовал и по итогам года равнялся 1,7 тыс. тонн (рис. 7). Перспективы роста остаются Несмотря на сложности 2011 года, российский рынок ПЭТ по-прежнему сохраняет потенциал для роста. По итогам 2010 года, показатель потребления бутылочного ПЭТ в России на душу населения составлял все еще 3,5 кг/чел. (рис. 8). Теоретически перспективными секторами переработки ПЭТ являются полиэфирные нити и волокна. На сегодняшний день спрос на готовую продукцию в этих сегментах удовлетворяется за счет импорта из стран Азии. Продолжения десятилетнего растущего тренда на рынке напитков ожидают многие эксперты. Президент компании The CocaCola Company Мухтар Кент заявил, что планирует инвестировать около 3 млрд долларов в развитие бизнеса в России. Заметим, что данный объем вложений американской компании превышает объем ее инвестиций в экономику России за все предыдущее время. А 26 сентября The Coca-Cola Company запустила новый завод в Ростовской области общей стоимостью 120 млн долларов США и мощностью 450 млн литров в год. 8 PET market: unexpected changes 6 4 2 24 Казахстан Беларусь Украина Россия Южная Корея Польша Западная Европа Япония США 0 Igor Grischenko 2010 was a sucsessful one for Russian PET producers. The market overcame precrisis maximum values (PET consumption was 580 thousands tons) and showed record growth rates for the last 10 years – 22 percents. Record PET sales in summer 2010 forced overestimated expectations of market players for 2011 which were not satisfied. New regulatory activities concerning ban of PET packaging for beer are able to affect sustainable development of the market sector. www.plastics.ru