УДК 336.77 И.А. Смоляк ТРАНСАКЦИОННЫЕ ИЗДЕРЖКИ В

реклама

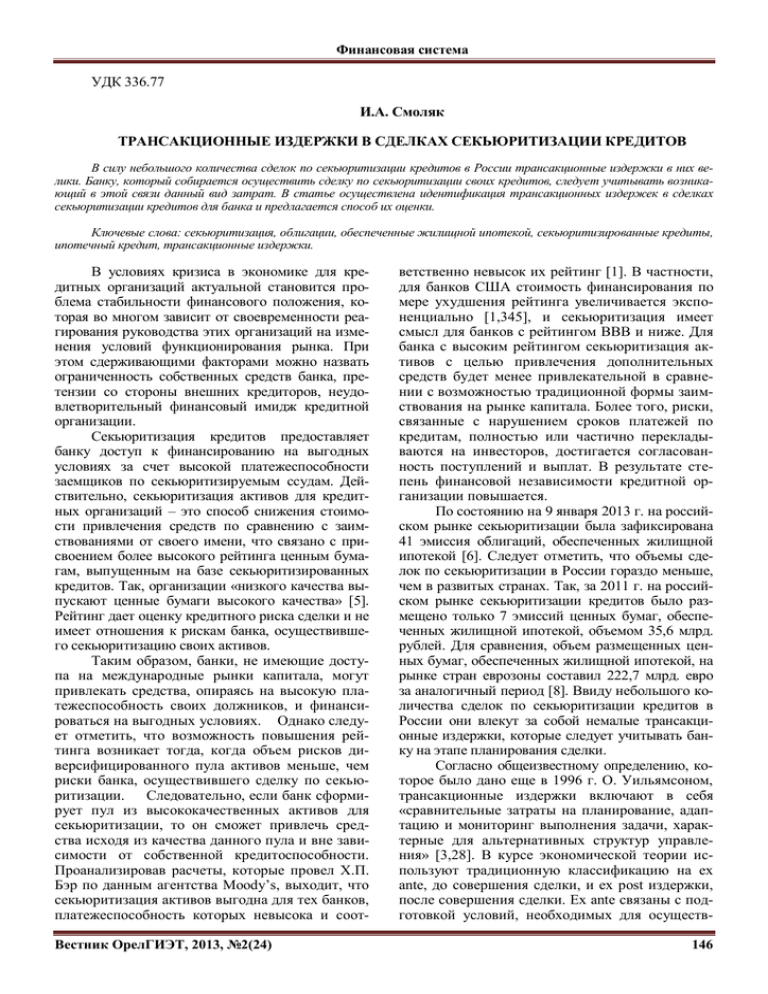

Финансовая система УДК 336.77 И.А. Смоляк ТРАНСАКЦИОННЫЕ ИЗДЕРЖКИ В СДЕЛКАХ СЕКЬЮРИТИЗАЦИИ КРЕДИТОВ В силу небольшого количества сделок по секьюритизации кредитов в России трансакционные издержки в них велики. Банку, который собирается осуществить сделку по секьюритизации своих кредитов, следует учитывать возникающий в этой связи данный вид затрат. В статье осуществлена идентификация трансакционных издержек в сделках секьюритизации кредитов для банка и предлагается способ их оценки. Ключевые слова: секьюритизация, облигации, обеспеченные жилищной ипотекой, секьюритизированные кредиты, ипотечный кредит, трансакционные издержки. В условиях кризиса в экономике для кредитных организаций актуальной становится проблема стабильности финансового положения, которая во многом зависит от своевременности реагирования руководства этих организаций на изменения условий функционирования рынка. При этом сдерживающими факторами можно назвать ограниченность собственных средств банка, претензии со стороны внешних кредиторов, неудовлетворительный финансовый имидж кредитной организации. Секьюритизация кредитов предоставляет банку доступ к финансированию на выгодных условиях за счет высокой платежеспособности заемщиков по секьюритизируемым ссудам. Действительно, секьюритизация активов для кредитных организаций – это способ снижения стоимости привлечения средств по сравнению с заимствованиями от своего имени, что связано с присвоением более высокого рейтинга ценным бумагам, выпущенным на базе секьюритизированных кредитов. Так, организации «низкого качества выпускают ценные бумаги высокого качества» [5]. Рейтинг дает оценку кредитного риска сделки и не имеет отношения к рискам банка, осуществившего секьюритизацию своих активов. Таким образом, банки, не имеющие доступа на международные рынки капитала, могут привлекать средства, опираясь на высокую платежеспособность своих должников, и финансироваться на выгодных условиях. Однако следует отметить, что возможность повышения рейтинга возникает тогда, когда объем рисков диверсифицированного пула активов меньше, чем риски банка, осуществившего сделку по секьюритизации. Следовательно, если банк сформирует пул из высококачественных активов для секьюритизации, то он сможет привлечь средства исходя из качества данного пула и вне зависимости от собственной кредитоспособности. Проанализировав расчеты, которые провел Х.П. Бэр по данным агентства Moody’s, выходит, что секьюритизация активов выгодна для тех банков, платежеспособность которых невысока и соотВестник ОрелГИЭТ, 2013, №2(24) ветственно невысок их рейтинг [1]. В частности, для банков США стоимость финансирования по мере ухудшения рейтинга увеличивается экспоненциально [1,345], и секьюритизация имеет смысл для банков с рейтингом BBB и ниже. Для банка с высоким рейтингом секьюритизация активов с целью привлечения дополнительных средств будет менее привлекательной в сравнении с возможностью традиционной формы заимствования на рынке капитала. Более того, риски, связанные с нарушением сроков платежей по кредитам, полностью или частично перекладываются на инвесторов, достигается согласованность поступлений и выплат. В результате степень финансовой независимости кредитной организации повышается. По состоянию на 9 января 2013 г. на российском рынке секьюритизации была зафиксирована 41 эмиссия облигаций, обеспеченных жилищной ипотекой [6]. Следует отметить, что объемы сделок по секьюритизации в России гораздо меньше, чем в развитых странах. Так, за 2011 г. на российском рынке секьюритизации кредитов было размещено только 7 эмиссий ценных бумаг, обеспеченных жилищной ипотекой, объемом 35,6 млрд. рублей. Для сравнения, объем размещенных ценных бумаг, обеспеченных жилищной ипотекой, на рынке стран еврозоны составил 222,7 млрд. евро за аналогичный период [8]. Ввиду небольшого количества сделок по секьюритизации кредитов в России они влекут за собой немалые трансакционные издержки, которые следует учитывать банку на этапе планирования сделки. Согласно общеизвестному определению, которое было дано еще в 1996 г. О. Уильямсоном, трансакционные издержки включают в себя «сравнительные затраты на планирование, адаптацию и мониторинг выполнения задачи, характерные для альтернативных структур управления» [3,28]. В курсе экономической теории используют традиционную классификацию на ex ante, до совершения сделки, и ex post издержки, после совершения сделки. Ex ante связаны с подготовкой условий, необходимых для осуществ146 Финансовая система ления трансакции, а также «согласования и включения в текст контракта гарантий его выполнения», а ex post связаны с «неполнотой контракта и необходимостью его корректировки по мере осуществления» [2,119]. Величина трансакционных издержек напрямую зависит от размеров и стабильности рынка, на котором осуществляется сделка, ограниченно рационального и оппортунистического поведения агентов сделки, эффективности правоприменения законов, ограничивающих такое поведение, степени специфичности активов и частоты совершения сделок на рынке. В начале XXI в. на российском рынке секьюритизации сделки были единичными и заключались редко, отсюда в связи с их специфичностью для России наличие высоких трансакционных издержек. Одной из основных причин возникновения трансакционных издержек является ситуация крайней неопределенности и асимметричности в распределении информации, которой располагают взаимодействующие стороны [2,122]. Именно из-за этого человеческое поведение ограничено рационально или нередко сводится к оппортунистическому. Под оппортунистическим поведением понимается такое поведение агентов, когда они «преследуют личный интерес с использованием коварства» [3,97]. Первые попытки измерить количественно трансакционные издержки относятся к 1968 г. и принадлежат Г. Демсецу. Однако он использовал узкую интерпретацию трансакционных издержек как издержек обмена акций на Нью-Йоркской фондовой бирже [4]. Оперируя именно таким понятием, ему удалось оценить издержки. Дальнейшие попытки оценки трансакционных издержек принадлежат Д. Норту и Д. Уоллису. Ими под трансакционными издержками понимались только те, «которые получают рыночную оценку» [2,141]. Таким образом, точно идентифицировать и оценить трансакционные издержки нельзя, им можно дать лишь сравнительную оценку. Таким образом, цель данного исследования - идентифицировать и оценить трансакционные издержки, возникающие при осуществлении сделок секьюритизации кредитов. Принимаемые допущения: трансакционные издержки в сделках секьюритизации будут рассматриваться только с позиции оригинатора, банка, непосредственно выдавшего кредиты, которые подлежат секьюритизации; в качестве трансакционных издержек будут рассматриваться лишь те, которые поддаются идентификации и количественной оценке. При совершении сделки по секьюритизации кредитов оригинатор осуществляет фактически продажу требований специально созданному финансовому посреднику, спецюрлицу. В зависимоВестник ОрелГИЭТ, 2013, №2(24) сти от условий сделки оригинатор получает средства несколько позже, например, после исполнения предусмотренного договором условий или по истечении определенного договором срока. На данном этапе оригинатор несет издержки возможного оппортунистического поведения со стороны спецюрлица, но количественно оценить их не представляется возможным. Следует отметить, что достаточно часто, с целью минимизации данного вида издержек, спецюрлицо является аффилированной к оригинатору компанией. Более того, банк-оригинатор несет внутрибанковские трансакционные издержки, которые напрямую зависят от степени квалифицированности тех работников, которые непосредственно участвуют в подготовке к совершению сделки по секьюритизации кредитов, а именно: кредитный департамент (по работе с организациями и частными клиентами), информационнотехнологическое подразделение, казначейство, бухгалтерия, служба внутреннего контроля, подразделения, занимающиеся эмиссионными операциями (на денежном рынке и рынке капиталов), подразделения, занимающиеся синдицированным кредитованием, юридический департамент, маркетинговые и PR-службы, налоговый департамент и т.д. К этой группе издержек можно отнести и те, которые связаны с планированием и подготовкой к сделке: при формировании экспертной группы, при определении целей, при подготовке финансового обоснования, при разработке проектов структурирования; а также те, которые связаны с оценкой активов и формированием пула. Трансакционные издержки в данном случае, согласно второму принятому допущению, могут быть оценены как суммарная заработная плата тех банковских работников, которые принимали участие в организации, подготовке сделки. На этапе подготовки сделки следует учесть и издержки, связанные с альтернативным использованием кредитов, подлежащих секьюритизации. В данном случае они могут быть оценены как доход банка в случае отказа от секьюритизации кредитов, но с возможным возникновением событий дефолта по некоторым ссудам. Оригинатор, как правило, не снимает с себя риск неисполнения обязательств заемщиками по кредитным договорам в полном объеме и не отказывается от исполнения обязанностей, связанных с обслуживанием кредитов. В этой связи для банка-оригинатора на этапе после совершения сделки по секьюритизации кредитов возникает еще ряд трансакционных издержек. Во-первых, трансакционные издержки возникают при заключении специального договора со спецюрлицом, согласно которому оригинатор обязан исполнять связанные с обслуживанием активов обязанности добросо147 Финансовая система вестно и с надлежащей осмотрительностью. Практически оценить издержки для оригинатора при заключении этого договора можно лишь, опираясь на второе принятое допущение. Согласно второму допущению данные трансакционные издержки можно оценить как суммарную заработную плату работников, вовлеченных в процесс обслуживания кредитов. Во-вторых, банк должен направлять на постоянной основе с оговоренной в условиях договора периодичностью доверенному лицу, трасти, отчеты о досрочных погашениях, денежных поступлениях, задержках в выплатах по кредитным договорам, дефолтах, относящихся к секьюритизированным кредитам. На данном этапе воз- никают трансакционные издержки, связанные с затратами на мониторинг состояния кредитов, которые, согласно второму принятому допущению, могут быть оценены как суммарная заработная плата банковских работников, вовлеченных в процесс мониторинга состояния активов.Таким образом, были выделены общие трансакционные издержки в сделках секьюритизации кредитов для банков-оригинаторов, которые представлены в таблице ниже.Следует отметить, что существуют и специфичные для каждой отдельной сделки издержки, которые частично поддаются идентификации и оценке и которые следует анализировать в условиях каждой отдельной сделки. Таблица 1 - Трансакционные издержки в сделках секьюритизации кредитов для банка, осуществившего выдачу секьюритизированных ссуд Трансакционные издержки на стадии до совершения сделки по секьюритизации активов Издержки, связанные с возможным оппортунистическим поведением со стороны специально созданного финансового посредника (в случае неаффилированности организации) Внутрибанковские трансакционные издержки. Издержки альтернативного использования банком кредитов Произведем оценку трансакционных издержек на данных по сделке секьюритизации ипотечных кредитов российского коммерческого банка, который входит в первые 50 российских банков по размеру кредитного портфеля, согласно рейтингу российских банков по размеру кредитного портфеля по состоянию на февраль 2013 г. [7].Кратко опишем основные условия сделки по секьюритизации ипотечных кредитов. Подготовка сделки по секьюритизации кредитов длилась 7 месяцев. Объем портфеля ипотечных кредитов, подлежащих секьюритизации, составил 10 млрд. рублей. Средняя ставка по ипотечным кредитам составила 14%, а вероятность дефолта заемщика по ипотечным кредитам, оцененная на основе внутренней модели рейтингования, составила 0,13%. В результате совершения сделки банк создал специальное юридическое лицо, которое осуществило эмиссию рублевых облигаций двух классов с фиксированной и плавающей ставками купонов и сроком погашения 30 лет. Согласно условиям договора банк оставил за собой обязанности по обслуживанию кредитов. Произведем оценку трансакционных издержек для банка. Специально созданный финансовый посредник полностью подконтрольная банку организация, поэтому издержки, связанные с возможным оппортунистическим поведением специального юридического лица, равны нулю. В процессе подготовки сделки были задействованы 5 работников подразделения рисков, 15 работников кредитного подразделения, 5 работников бухгалтерии, 1 работник юридичеВестник ОрелГИЭТ, 2013, №2(24) Трансакционные издержки на стадии после совершения сделки по секьюритизации активов Издержки, связанные с обслуживанием кредитов Издержки, связанные с мониторингом кредитов ского департамента, 10 работников информационно-технологического подразделения, 2 работника службы внутреннего контроля, 1 работник маркетингового подразделения, 2 работника казначейства и 5 работников инвестиционного департамента банка. Суммарная заработная плата всех работников за месяц составляет 4 миллиона рублей. Подготовка сделки заняла 7 месяцев, поэтому внутрибанковские трансакционные издержки равны 28 миллионов рублей. Издержки альтернативного использования секьюритизированных кредитов оценивались исходя из предположения, что секьюритизация кредитов не осуществлялась, и с учетом возможной реализации событий дефолтов по некоторым кредитам, а также с учетом инфляции. Данный вид затрат составил 21,44 миллиардов рублей. На этапе после совершения сделки трансакционные издержки связаны с затратами банка на мониторинг состояния и обслуживание кредитов. Согласно предложенному варианту оценки трансакционные издержки в этом случае равны суммарной заработной плате работников, вовлеченных в процесс мониторинга и обслуживания кредитов. В процесс обслуживания и мониторинга ипотечных кредитов вовлечено 15 работников банка и издержки составляют 351 миллион рублей за весь срок. Трансакционные издержки в анализируемой сделке по секьюритизации ипотечных кредитов составили 21,82 миллиарда рублей. Таким образом, была проведена идентификация трансакционных издержек, возникающих в сделках по секьюритизации активов, для банка148 Финансовая система оригинатора. На этапе подготовки сделки были выявлены трансакционные издержки, связанные с возможным оппортунистическим поведением специально созданного финансового посредника, внутрибанковские издержки по организации, планированию, структурированию сделки, издержки альтернативного использования кредитов. На этапе после совершения сделки были выявлены трансакционные издержки, связанные с мониторингом состояния и обслуживанием секьюритизированных кредитов. Более того, был предложен вариант оценивания трансакционных издержек. Согласно проведенной оценке трансакционных издержек на данных по сделке секьюритизации ипотечных кредитов данный вид затрат составил 21,82 млрд. рублей. Так, в силу специфичности для российской экономики сделок по секьюритизации кредитов величина трансакционных издержек велика, и кредитной организации, собирающейся осуществить сделку по секьюритизации активов, следует их учитывать при оценке прибыльности сделки. Списоклитературы: 1. Бэр, Х. П. Секьюритизация активов: секьюри- тизация финансовых активов – инновационная техника финансирования банков [Текст] / Бэр Х.П. / перевод с нем. Ю.М. Алексеева, О.М. Иванова. - М.: Волтерс Клувер, 2007. - 624 с. 2. Институциональная экономика [Текст]: учебник / под общей редакцией А. Олейника. - М.: ИНФРА-М, 2005. – 704 с. 3. Информационно-аналитический портал Русипотека [Электронный ресурс]. – Режим доступа: http://www.rusipoteka.ru. 4. Информационный портал Банки.ру [Электронный ресурс]. – Режим доступа: www.banki.ru. 5. Уильямсон, О. Экономические институты капитализма. Фирмы, рынки, отношенческая контрактация [Текст] / О. Уильямсон. - Спб.: Лениздат, 1996. – 691 с. 6. Demsetz, H. The cost of transacting [Электронныйресурс] // The Quarterly Journal of Economics, 1968. – Vol. 82, No. 1. – p. 33-53. – Режимдоступа: http://www.acsu.buffalo.edu/~keechung/MGF743/Readings/Th e%20cost%20of%20transacting.pdf. 7. Hill, C. Securitization: a low-cost sweetener for lemons [Электронныйресурс] // Washington University Law Quarterly, 1996. – Vol. 74, No. 4 – p. 1061 – 1120. – Режимдоступа: http://rusipoteka.ru/security/library/. 8. Securitization Data Report: Q4 2011. AFME [Электронныйресурс] / ESF – Режимдоступа: http://www.afme.eu/Divisions/Securitisation.aspx. Смоляк Ирина Александровна аспирантка кафедры моделирования экономических и информационных систем Финансового университета при Правительстве РФ E-mail: smolyak-irina@yandex.ru Вестник ОрелГИЭТ, 2013, №2(24) 149