Налоговые аспекты внутригруппового финансирования

реклама

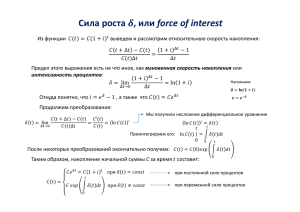

Налоговые аспекты внутригруппового финансирования Формы финансирования Невозвратное Возвратное вклад в уставный капитал, безвозмездное финансирование заемное финансирование 2 Заемное финансирование: основные зоны налоговых рисков Правила недостаточной капитализации: переквалификация процентов в дивиденды для целей учета расходов заемщиком и налогообложения доходов заимодавца правила п. 2 ст. 269 НК РФ и положения международных соглашений об избежании двойного налогообложения – взгляд судебной практики налогообложение процентов при выплате их российскому заимодавцу: есть ли обязанность по удержанию налога на дивиденды? учет процентов дискретно или нарастающим итогом? 3 Правило недостаточной капитализации: займы от иностранных «сестринских компаний» Дело Нарьянмарнефтегаз (-) Дело Телесет Лтд.(+) Дело Юнайтед Бейкерс-Псков (-) Дело Олекминский рудник (-) Дело Пирелли Тайр Сервисес (-) Дело Западно-Сибирское геологическое управление (+) Дело Скания Русь (+) Дело Девелей (+) Письмо Минфина от 28.08.2014 № 0308-05/43013 А 100% Б 100% С 70% заем 100% В РФ Заемщик 4 Правило недостаточной капитализации: расчет коэффициента капитализации обеспечение Участник 1 Участник 2 заем 51% 49% РФ кредит БАНК Заемщик заем Коэффициент капитализации ( непогашенная контролируемая задолженность собственный капитал Х доля прямого/косвенного участия ) 3 5 Правило недостаточной капитализации: расчет коэффициента капитализации (2) ? По каким долговым обязательствам проценты должны нормироваться ? Нужно ли складывать всю контролируемую задолженность (перед разными лицами) для целей ее нормирования (расчета коэффициента) ? Какая доля участия иностранной организации(й) должна приниматься для нормирования процентов по кредиту банка ? Как рассчитать коэффициент капитализации для целей нормирования процентов по кредиту, если каждый участник обеспечивает возврат не всего кредита (а только определенной суммы) ? Принимается ли в расчет доля иностранного лица, если он обеспечивает только возврат процентов по кредиту 6 Переквалификация отношений из договоров займа во вклад в капитал: Дело Инвестпроект (Постановление ФАС МО от 16.01.2014 по делу № А40-18786/13-140-58) Дело Центурион Альянс (Постановление АС МО от 01.09.2014 по делу А40-141855/13) В целях финансирования – оценить намерения сторон по возврату инвестиций и обеспечить соответствие юридического оформления данной цели 7 Изменения в п. 1 ст. 269 НК РФ C 2015 года отменены стандартные лимиты учета процентов по долговым обязательствам: Проценты будут признаваться доходом/расходом, исходя из фактической ставки, предусмотренной договором Проценты по контролируемым сделкам будут признаваться по правилам главы о трансфертном ценообразовании По контролируемым сделкам, одной из сторон которых является банк, налогоплательщик вправе признать доходом/расходом проценты, если их уровень находится в интервале предельных значений, которые установлены ст. 269 НК РФ. Если фактические проценты находятся за пределами интервала, то проценты признаются по правилам главы о трансфертном ценообразовании ? Как соотносятся правила п. 2 ст. 269 НК РФ и п. 1 ст. 269 НК РФ 8 Период признания доходов и расходов в виде процентов по займам: Дело СаНиВа (Постановление Президиума ВАС РФ от 24.11.2009 № 11200/09): учет процентов для целей налога на прибыль зависит от условий договора Изменения в НК РФ с 2014 года: •расходы/доходы в виде процентов признаются на конец каждого месяца независимо от даты выплаты процентов, предусмотренной договором •если договором предусмотрено, что исполнение обязательства зависит от стоимости базового актива с начислением в период действия договора фиксированной процентной ставки, расходы/доходы исходя из фиксированной ставки – признаются на последнее число каждого месяца, расходы/доходы исходя из сложившейся стоимости базового актива – на дату исполнения обязательства по договору •при прекращении договора (погашении обязательства) в течение месяца расход признается соответственно на дату прекращения договора (погашения обязательства) 9 Контакты Сергей Калинин Партнер Sergey.Kalinin@lp.ru Налоговое консультирование Международное налоговое структурирования Налоговый арбитраж 121099, Россия, Москва, Смоленская пл., д. 3, БЦ Смоленский Пассаж, 13 этаж тел.: +7 (495) 937 80 00, факс: +7 (495) 937 80 01 web: http://www.lp.ru, email: pr@lp.ru 10