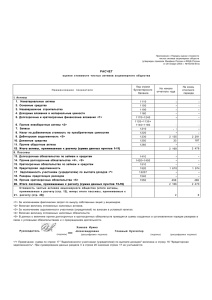

оао «газпром» консолидированная финансовая отчетность

реклама