О`КЕЙ

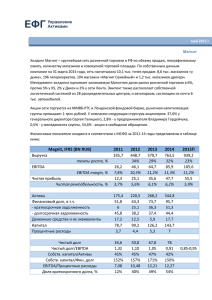

реклама

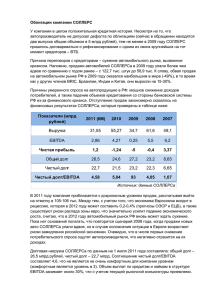

О'КЕЙ Долговой рынок 22 апреля 2015 Юлия Гапон, gua@ufs-federation.com О'КЕЙ тестирует интерес рынка к бондам ритейлеров. ООО «О'КЕЙ» вчера закрыло книгу заявок инвесторов на облигации серии БО-05 объемом 5 млрд рублей. Мы рекомендуем новый выпуск к покупке после выхода на вторичный рынок с учетом справедливой доходности 15,40%, что предполагает потенциал снижения доходности на 80-100 б. п. Параметры выпуска Эмитент О'КЕЙ Рейтинг заемщика -/-/B+ Валюта Рубли Срок 5 Оферта 1 год Купон Ориентир доходности к годовой оферте , % Справедливая доходность (оценка UFS IC), % 15,75 16,37 15,40 Итоги размещения Перед сбором заявок Основные показатели ОПУ (млрд руб.) эмитент ориентировал рынок на ставку 2014 2013 Выручка 151,9 139,5 первого купона в диапазоне 15,50 – 16,00% EBITDA годовых, что предполагало доходность к Чистая прибыль 5,2 5,0 годовой оферте 16,10 – 16,64% годовых, но Некоторые показатели баланса (млрд руб.) 31.12.2014 31.12.2013 в последующем диапазон был сдвинут до Активы 86,6 64,6 15,50-15,75% годовых, и в итоге книга Д/с и их эквиваленты 5,8 3,0 Краткосрочный долг 12,4 2,3 была закрыта с купоном 15,75%, что Долгосрочный долг 19,7 14,4 соответствует доходности 16,37%. Срок Общий долг 32,1 16,7 обращения облигаций составит 5 лет, Чистый долг 26,3 13,7 Капитал 24,2 21,4 предусмотрены полугодовые купоны. Дополнительные показатели Поручителем по облигациям выступает 31.12.2014 31.12.2013 0,0% 0,0% входящая в Группу девелоперская Рентабельность по EBITDA Чистая рентабельность 3,4% 3,6% компания ЗАО «Доринда». Также по Кратк. Долг/Долгоср. Долг 0,63 0,16 выпуску предусмотрена оферта о Чистый долг/12M EBITDA Кредитный рейтинг предоставлении обеспечения от O`KEY S&P M oody's Fitch Group S.A. Техническое размещение B+ О'КЕЙ, БО-05 пройдет 28 апреля. Рублевые облигации Выпуск Цена, % Доходность,% Ломбардный список Выпуск ОКЕЙ, 02 97,20 15,24 удовлетворяет требованиям ЦБ РФ для ОКЕЙ, БО-04 93,50 14,40 включения в Ломбардный список. Источник: Bloomberg, данные компании, расчеты UFS IC Предыдущие выпуски включены в него с дисконтом 20%. Рейтинг Сегодня Fitch Ratings присвоило размещаемым облигациям ожидаемый рейтинг «B+(EXP)» и ожидаемый национальный долгосрочный рейтинг «A(rus)(EXP)». www.ufs-federation.com Кредитный профиль Более настороженное отношение рынка к бондам компании, скорее всего связано со слабыми темпами роста бизнеса и более низкими показателями его эффективности, чем у аналогов. По итогам 2014 года О'КЕЙ показал минимальный среди публичных продуктовых ритейлеров темп роста продаж – 9% по сравнению с 32%, продемонстрированными Магнитом и 34% у Ленты. По итогам 2014 года О'КЕЙ нарастил выручку на 9% до 152 млрд руб, показатель EBITDA вырос на 2,2% до 11,3 млрд руб, чистая прибыль - на 5%, до 5,226 млрд руб. Рентабельность по EBITDA снизилась с 7,9% в 2013 году до 7,4% в 2014 году, что оказалось ниже прогноза 7,5-8%, на которые ориентировал рынок менеджмент. Общий размер долга вырос за год почти в два раза, с 16,8 млрд рублей на начало до 32,1 млрд рублей на конец 2014 года, причем доля краткосрочных займов и кредитов увеличилась за этот период с 14% до 63%. На конец 2014 года запас ликвидности недостаточен: имеющиеся на балансе денежные средства покрывают краткосрочные займы только на 47%. Долговая нагрузка в терминах Чистый долг/EBITDA в течение года увеличилась до 2,3х против 1,9х на конец 1 полугодия и 1,2х на начало года. Позиционирование нового выпуска На рынке локального долга О'КЕЙ представлен классическими облигациями 2-й серии на 3 млрд рублей и биржевыми бондами БО-04 на 5 млрд рублей, которые характеризуются неплохой ликвидностью. Мы рекомендовали принять участие в размещении нового выпуска БО-05 и на данный момент сохраняем рекомендацию покупать выпуск О'КЕЙ после его выхода на вторичный рынок с учетом справедливой доходности к оферте порядка 15,4% годовых. Бонд предлагает привлекательную премию как к собственным 2 www.ufs-federation.com выпускам ОКЕЙ, так и к бондам эмитентов сектора ритейл. Наиболее близкий аналог Лента, 03 (дюрация – 0,84 г., YTP - 15,20%) торгуется с доходностью 15,20%. Выпуски О'КЕЙ традиционно торгуются с премией к бондам Ленты, однако в данном случае она выглядит чрезмерной. Потенциал снижения доходности оцениваем в 80-100 б.п. Предыдущий комментарий по О'КЕЙ: У «О’КЕЙ» все окей Вы можете подписаться на наши аналитические материалы, перейдя по ссылке или 3 www.ufs-federation.com 4