Инвестиционная экономика

реклама

ВВЕДЕНИЕ

Учебная программа курса «Инвестиционная экономика», предназначенная для студентов, обучающихся по специальности «Мировая

экономика», соответствует требованиям Государственного образовательного стандарта высшего профессионального образования. Дисциплина «Инвестиционная экономика» входит в состав регионального

компонента специальных дисциплин.

Предлагаемая учебная программа включает собственно тематическую программу лекционных и практических занятий, рекомендации

для самостоятельной работы, примерные тесты и задачи по дисциплине, вопросы для самоконтроля, набор вспомогательных материалов, а

также список основной и дополнительной литературы.

Изучение дисциплины предполагает знание студентами основ экономики предприятия, статистики, бухгалтерского учета, анализа хозяйственной деятельности предприятия. В дальнейшем знания будут использованы при изучении специальных дисциплин и дисциплин специализации, таких как «Рынок ценных бумаг», «Международные инвестиции», «Международные валютно-финансовые и кредитные отношения».

Курс рассчитан на 51 час аудиторных занятий (лекций – 34 часа,

семинаров – 17 часов). Практические занятия включают работу с тестами, выполнение контрольных заданий – аналитических и расчетных

задач. Самостоятельная работа студентов предполагает изучение учебных материалов, решения комплектов задач по большинству изучаемых тем, поиск и анализ текущей информации в периодике и сети Интернет о характеристиках финансовых рынков, отраслевой и корпоративной информации об инвестиционной среде в России и за рубежом.Виды контроля: традиционный опрос на практических занятиях,

обсуждения по результатам поиска и анализа инвестиционной информации, решение задач в MS Excel, выполнение тестов, промежуточная

аттестация, консультации, зачет.

1. ОРГАНИЗАЦИОННО-МЕТОДИЧЕСКИЕ УКАЗАНИЯ

1.1. Цели и задачи изучения дисциплины

Курс рассчитан на студентов, обучающихся по учебному плану в

рамках Государственного стандарта высшего профессионального образования на соискание диплома экономиста по специальности 06.06.00

«Мировая экономика», очной формы обучения.

Целью изучения дисциплины «Инвестиционная экономика» является получение студентами необходимых знаний в области теории и практики инвестиционного анализа и принятия инвестиционных решений.

При изучении курса решаются следующие задачи:

– изучение студентами теории инвестиционно-экономического

макро- и микроанализа, в том числе ознакомление с особенностями

формирования инвестиционной среды финансовых рынков и с теоретическими концепциями стоимости денег и капитала;

– ознакомление студентов с методиками инвестиционного анализа, такими как определение эффективности инвестиций, оценка рисков

и стоимости капитала, сравнение и выбор проектов;

– овладение студентами практических навыков принятия инвестиционных решений с помощью статистических и финансовых инструментов инвестиционного анализа.

1.2. Связь с другими дисциплинами

Курс «Инвестиционная экономика» тесно связан со следующими

дисциплинами: «Статистика», «Бухгалтерский учет», «Экономика организации (предприятия)», «Анализ экономической деятельности»,

«Рынок ценных бумаг», «Налоги и налогообложение», «Международные валютно-финансовые и кредитные отношения», «Международные

инвестиции».

1.3. Знания умения и навыки, которые должен приобрести

студент в результате изучения дисциплины

В результате изучения дисциплины студенты должны научиться

понимать механизмы и факторы финансовой и инвестиционной среды;

усвоить теоретические и концептуальные основы в области организации и финансирования инвестиционных проектов; развить навыки анализа финансовых и капитальных проектов; научиться самостоятельно

работать с профильной экономической литературой, систематизировать и обобщать информацию, статистические данные, содержащиеся в

справочной, научной литературе, специализированной периодической

печати, сети Интернет.

Знания, полученные при изучении данного курса, необходимы будущим экономистам для выполнения практических задач по экономическому и финансовому анализу инвестиционных предложений и принятию взвешенных и обоснованных решений по этим предложениям.

1.4. Основные виды занятий и особенности их проведения

при изучении дисциплины

Курс рассчитан на 51 час аудиторных занятий, из них 34 часа –

лекционные занятия и 17 часов – практические занятия. Самостоятельная работа студентов – 51 час.

Лекционные занятия содержат логически связанный между собой

теоретический материал семи тем, в каждой из которых раскрываются

основные теоретические и методологические основы учета и анализа

внешнеэкономической деятельности.

Темы семинарских и практических занятий совпадают с темами

лекционных занятий. При их проведении предусматривается обсуждение теоретического материала, позволяющего усвоить студентам правила открытия валютных счетов, ведения валютных операций и другое,

а также на практических занятиях предусматривается решение типовых задач, освоение методики расчетов экономических показателей,

характеризующих эффективность деятельности предприятия на внешнем рынке.

Изучение курса предполагает самостоятельную работу студентов

над учебной литературой, научными монографиями и статьями, анализ

статистического материала, отслеживание изменений в мировой, региональной и национальной экономике через периодические научные

издания и ресурсы глобальной сети Интернет.

1.5. Виды контроля знаний студентов по дисциплине

и способы их проведения

С целью обеспечения контроля знаний студентов предусматривается выполнение и сдача преподавателю домашних заданий, проведение практических занятий в компьютерных классах, где студенты обсуждают с преподавателем теоретические вопросы дисциплины, решают практические задачи, выполняют тесты. Промежуточная аттестация и итоговая аттестация (зачет) проводятся в форме контрольных

работ, выполняемых на компьютерах с использованием программы MS

Excel и еѐ приложений.

2. СОДЕРЖАНИЕ КУРСА

2.1. Перечень тем лекционных занятий

Тема 1. Предмет и задачи курса

Инвестиционная среда: макроэкономические предпосылки инвестиций и регулирование.

Предмет и задачи курса. Категория «инвестиционная экономика»:

теоретическая база, методы исследования и анализа, инвестиционные

рынки и инвестиционная деятельность.

Макроэкономические предпосылки инвестиций и факторы воздействия на инвестиционные рынки и инвестиционную деятельность. Регулирование инвестиций.

Рыночный подход к анализу инвестиций.

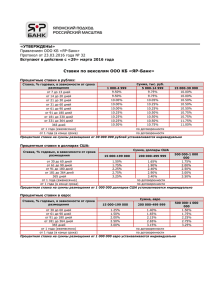

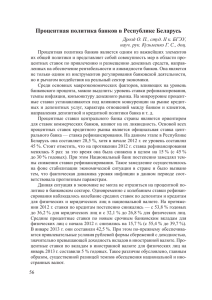

Тема 2. Инвестиционная среда: финансовые рынки и процентные ставки

Инвестиционные сегменты финансовых рынков.

Процентные ставки как важнейший инвестиционный инструмент.

Процентные ставки и риски. Процентные ставки и доходность

ценных бумаг. Долгосрочные процентные ставки и краткосрочные

процентные ставки. Цикличность экономики и процентные ставки.

Факторы процентных ставок: производственные возможности

компаний и спрос на капитал; сбережения домашних хозяйств; инфляционные ожидания.

Теория ожиданий: угол наклона кривой доходности.

Тема 3. Статистические и финансовые инструменты инвестиционного анализа

Распределение вероятностей ожидаемых будущих доходов. Ожидаемая доходность. Инвестиционные риски и их характеристики: стандартное отклонение, дисперсия, коэффициент вариации.

Основы инвестиционного анализа: модель CAPM (Capital Asset

Pricing Model). Бета-коэффициент акции и рыночного портфеля. Корреляция доходностей рыночных активов. Линия рынка ценных бумаг:

еѐ наклон и премия за рыночный риск, ( k M – k R F ) .

Инвестиционный портфель. Одиночные и портфельные риски.

Сравнение компаний на основе характеристик риска.

Тема 4. Временная стоимость денег

Концепция временной стоимости денег в финансовых и проектных расчетах. Будущая и текущая стоимости: компаундинг и дисконтирование. Факторы процентных ставок компаундинга и дисконтирования. Факторные коэффициенты компаундинга и дисконтирования.

Номинальная и эффективная ставки процента. Схемы амортизации

кредита.

Финансовые формулы и расчеты в MS Excel. Текущая стоимость

денежных потоков проекта. Текущая стоимость аннуитета. Привлекательность проекта в терминах текущей стоимости денежных потоков.

Тема 5. Концепции стоимости капитала

Компоненты структуры капитала фирмы: заемные и собственные

средства. Методы и модели расчета предельной стоимости компонентов капитала. Расчеты стоимости долгового капитала фирмы: метод

расчета стоимости после налогообложения.

Методы оценки стоимости собственного капитала фирмы.

Модель CAPM (Capital Asset Pricing Model) и коэффициенты еѐ

базовой формулы.

Метод «доходность облигации плюс рисковая премия»

Метод дисконтированного денежного потока (DCF- discounted

cash flow): ожидаемый уровень роста, g; дивидендная доходность,

D1/P0; требуемая доходность, ks; ожидаемая ставка доходности, k̂s .

Средневзвешенная стоимость капитала, WACC. Факторы, воздействующие на величину средневзвешенной стоимости капитала. Стоимость капитала как «барьерная ставка».

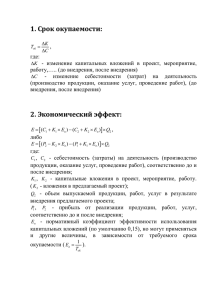

Тема 6. Методы оценки эффективности проектных инвестиций

Виды денежных потоков проектов и их диаграммы. Выбор ставки

дисконтирования для проектных расчетов. Ставки процента реинвестирования доходов.

Методы оценки эффективности проектных инвестиций: метод

чистой приведенной стоимости проекта, NPV; методы инвестиционной

рентабельности; методы периода окупаемости, обычной и дисконтированной; метод внутренней ставки доходности, IRR; метод модифицированной внутренней ставки доходности, MIRR.

Преимущества и недостатки методов оценки эффективности инвестиций. Графическое отображение методов оценки эффективности инвестиций.

Пост-аудит для улучшения прогноза денежных потоков и повышения качества операционного менеджмента.

Тема 7. Сравнение и выбор проектов

Постановка задач сравнения и выбора проектов.

Реализация проектов и стоимость компании. Независимые проекты и взаимоисключающие проекты.

Решение задач сравнения и выбора взаимоисключающих проектов.

Графики NPV проектов. Проблема периодизации денежных потоков.

Проектное бюджетирование: критерии ранжирования, сравнения и

отбора проектов. Графические решения.

Решения о вариантах замещения активов.

Метод эквивалентных ежегодных денежных потоков для сопоставлений и выбора вариантов.

Расчеты с помощью факторных коэффициентов и с помощью

формул MS Excel.

Тема 8. Оценка денежных потоков

Денежные потоки проекта, оказывающие влияние на доходы фирмы, в решениях принятия или отклонения проекта.

Учет оборотного капитала в проектных денежных потоках.

Операционный денежный поток и амортизация основных фондов

проекта. Операционный денежный поток и процентные платежи.

Предыдущие (допроектные) расходы и инвестиционные решения.

Проблема упущенных возможностей и учет потенциальных денежных потоков в инвестиционном анализе.

Учет экстерналей в инвестиционном анализе: эффекты, оказываемые

проектом на остальную (за пределами проекта) деятельность фирмы.

Денежные потоки завершения проекта. Остаточная стоимость

проекта.

Учет инфляции в инвестиционном анализе.

Тема 9. Методы оценки риска

Неопределенности и риски организаций и инвестиционных проектов

Методы оценки риска для целей анализа одиночного проекта и

сравнения проектов.

Анализ чувствительности проектов – метод статического анализа

рисков. Недостатки метода анализа чувствительности.

Метод сценарного анализа рисков: расчет ожидаемых значений

доходностей, NPV. Ограничения сценарного метода.

Динамическое моделирование: симуляции Монте-Карло. Преимущества и ограничения симуляционного анализа.

Инструментальные средства анализа рисков.

Тема 10. Формирование структуры капитала

Политика формирования структуры капитала: соотношение риска

и доходности.

Факторы формирования структуры капитала: бизнес-риск, операционный рычаг, использование долгового капитала, перспективы роста

компании, стили управления капиталом фирмы, доходность компании.

Эффект финансового рычага фирмы. Коэффициенты левереджа.

Оптимизация структуры капитала компании и максимизация цены

акции. Обзор теорий формирования структуры капитала.

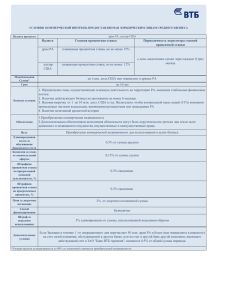

Тема 11. Лизинг как форма инвестирования

Формы лизинга: операционный, финансовый, по схеме «продажа

актива и его обратная аренда», смешанный лизинг.

Лизинг как решение о внебалансовом финансировании.

Подходы к оценке лизинга со стороны арендодателя и арендополучателя. Принятие решений о выборе между лизинге и приобретением актива на основе дисконтирования денежных потоков.

3. МЕТОДИЧЕСКИЕ УКАЗАНИЯ

ПО ИЗУЧЕНИЮ КУРСА

3.1. Темы практических занятий,

вопросы для самопроверки

Тема 1. Инвестиционная среда: финансовые рынки и процентные ставки

1. Факторы воздействия на инвестиционные рынки и инвестиционную деятельность.

2. Государственное регулирование инвестиций.

3. Инвестиционные сегменты финансовых рынков.

4. Процентные ставки как важнейший инвестиционный инструмент.

5. Процентные ставки и риски.

6. Процентные ставки и доходность ценных бумаг.

7. Долгосрочные процентные ставки и краткосрочные процентные

ставки. Цикличность экономики и процентные ставки.

8. Факторы процентных ставок: производственные возможности

компаний и спрос на капитал; сбережения домашних хозяйств; инфляционные ожидания.

Понятийный аппарат

Финансовый рынок (Financial market) – Организованная институциональная структура или механизм для создания финансовых активов и обмена финансовыми активами.

Рынок капитала (Capital market) – Рынок, на котором торгуются

долгосрочные долговые обязательства (срок погашения которых превышает 1 год).

Эффективность рынка капитала (Capital market efficiency) –

Отражает относительный объем средств, потерянных на заключении

сделок. Эффективный рынок капитала позволяет перемещать активы с

минимальными потерями.

Инвестиционный менеджмент (Управление капиталовложениями) (Investment management) – Также называется портфельным

менеджментом и управлением денежными операциями. Процесс

управления денежными средствами.

Инвестиции (капиталовложения) (Investments) – Как дисциплина – изучение финансовых ценных бумаг, таких как акции и облигации, с точки зрения инвестора.

Капиталовложения (Capital expenditures) – Средства, используемые в течение определенного периода времени для приобретения

или совершенствования долгосрочных активов, таких как собственность, основные производственные средства или оборудование.

Капитализация (Capitalization) – Совокупность заемных средств

и/или собственного капитала, обеспечивающая активы компании.

Коэффициенты капитализации (Capitalization ratios) – Также

называются коэффициентами финансового левереджа. Данные коэффициенты показывают соотношение заемных средств и суммарной

капитализации и, таким образом, отражают степень эффективности

использования компанией собственного капитала. Коэффициенты капитализации могут использоваться только в контексте стабильности

данной отрасли промышленности, а также доходов и потоков наличных денежных средств компании.

Норма прибыли, ставка доходности (Rate of return) – Исчисляется как текущая стоимость минус стоимость в момент покупки, деленные на стоимость в момент покупки. В текущую стоимость акций

часто включается размер дивидендов.

Проценты/участие (в капитале) (Interest) – Цена, выплачиваемая за получение денежного кредита. Выражается в виде процентной

ставки на определенный период времени и отражает курс обмена текущего потребления на будущее потребление. Также: доля в собственности/право собственности.

Недиверсифицируемый риск (Nondiversifiable risk) – Риск, который не может быть устранен посредством диверсификации.

Нефакторный риск (Idiosyncratic Risk) – Несистематический

риск или риск, не связанный с риском всего рынка в целом. Иными

словами, риск, характерный для данной компании, который может

быть диверсифицирован посредством составления портфеля акций.

Систематический риск (Systematic risk) – Также известен как

“недиверсифицируемый риск”, или “рыночный риск”. Минимальный

уровень риска инвестиционного портфеля, который не может быть ликвидирован с помощью диверсификации.

Несистематический риск (Nonsystematic risk) – Нерыночные

или свойственные компании факторы, которые могут быть устранены

диверсификацией. Также называется уникальным или диверсифицируемым риском. Систематический риск относится к факторам, общим

для всей экономики.

Рыночная цена риска (Market price of risk) – Показатель дополнительного дохода или премия, которую инвестор требует за определенный риск. Отношение вознаграждения к риску рыночного портфеля.

Рыночный риск (Market risk) Риск, который не может быть диверсифицирован.

Тема 2. Статистические и финансовые инструменты инвестиционного анализа

Распределение вероятностей ожидаемых будущих доходов.

Инвестиционные риски и их характеристики.

Модель CAPM и линия рынка ценных бумаг

Инвестиционный портфель.

Одиночные и портфельные риски.

Сравнение компаний на основе характеристик риска.

Понятийный аппарат занятия

Нормальное распределение вероятностей (Normal probability

distribution) – Распределение вероятностей для постоянной случайной

переменной, формирующее симметричную колоколообразную кривую

вокруг средней величины.

Вероятность (Probability) – Относительная вероятность получения определенного результата среди всех возможных результатов

Функция плотности вероятности (Probability density function)

Функция вероятности для непрерывной случайной переменной.

Распределение вероятности (Probability distribution) – Также

называется вероятностная функция: функция, описывающая все значения, которые может принимать случайная переменная, и вероятность,

связанную с каждой их них.

Дисперсия (Variance) – Показатель дисперсии набора точек данных вокруг их средней величины. Математическое ожидание среднеквадратических отклонений от средней величины. Квадратный корень

отклонения представляет собой стандартное отклонение.

Стандартное отклонение (Standard deviation) – Квадратный корень из дисперсии. Величина, измеряющая разброс, отклонение данных от их среднего значения.

Стандартная погрешность (Standard error) – В статистике – величина, измеряющая возможную ошибку в оценке.

Стандартизованное нормальное распределение (Standardized

normal distribution) – Нормальное распределение со средним значением, равным 0, и стандартным отклонением, равным 1.

Ожидаемое значение (Expected value) – Средневзвешенная величина распределения вероятностей.

Риск (Risk) Обычно определяется как среднеквадратическое отклонение доходности суммарных инвестиций. Степень неопределенности доходности актива

Прибыльность с поправкой на риск (Risk-adjusted profitability) –

Вероятность, используемая для определения “гарантированного” ожидаемого значения (иногда называется эквивалентом надежности), ко1.

2.

3.

4.

5.

6.

торое могло бы быть эквивалентно ожидаемому значению с поправкой

на риск в настоящий момент.

Не расположенный к риску (Risk averse) Инвестор, не расположенный к риску – это один из тех, кто из двух инвестиций с одинаковой ожидаемой доходностью, но с разными рисками, предпочитает

инвестиции с меньшим риском.

Безрисковая ставка процента (Risk-free rate) – Ставка процента,

полученного по безрисковому активу.

Индексы риска (Risk indexes) Категории риска, используемые для

исчисления фундаментальных коэффициентов "бета", включая 1) изменчивость рынка; 2) изменчивость доходов; 3) низкую оценочную

стоимость; 4) незрелость и незначительную величину; 5) ориентацию

роста; 6) финансовый риск.

Доходность (Yield) – Процентная ставка дохода, выплачиваемого

по акциям в форме дивидендов, или эффективная ставка процента, выплачиваемого по облигациям или векселям.

Дисконтная дивидендная модель (Discounted dividend model

(DDM)) – Формула оценки действительной (внутренней) стоимости

компании, предполагающая вычисление текущей стоимости всех ожидаемых в будущем дивидендных выплат.

Модель определения стоимости капитала (Capital asset pricing

model (CAPM)) – Экономическая теория, описывающая отношение

между риском и ожидаемой доходностью, а также служащая моделью

назначения цены рискованных (неликвидных) ценных бумаг. Согласно

данной модели, единственный риск, который должен оценивать рациональный инвестор, это систематический риск, поскольку он не может

быть устранен диверсификацией. Модель определения стоимости капитала предполагает, что ожидаемая доходность ценной бумаги или

портфеля равна безрисковой процентной ставке плюс премия за риск.

Фундаментальная бета (Fundamental beta) – Продукт статистической модели, используемый для прогнозирования фундаментального

риска ценной бумаги с применением не только данных по ценам, но и

других данных, финансовых и имеющих отношение к рынку.

Линия рынка капитала (Capital market line (CML)) – Линия,

каждая точка которой определяется соотношением безрискового актива и рыночного портфеля.

Линия рынка ценных бумаг (Security market line) – Графическое изображение отношения ожидаемой доходности ценной бумаги к

рыночному (недиверсифицируемому) риску.

Рыночная капитализация (Market capitalization) – Суммарная

долларовая стоимость всех акций, находящихся в обращении. Рассчитывается как количество акций, умноженное на их текущую рыночную

стоимость. Является показателем размера компании.

Ставка рыночной капитализации (Market capitalization rate) –

Ожидаемая доходность ценной бумаги. Согласованная рыночная оценка соответствующей ставки дисконта потоков наличности компании.

Тема 3. Временная стоимость денег и стоимость капитала

1. Сущность временной стоимости денег

2. Факторы процентных ставок.

3. Номинальная и эффективная ставки процента.

4. Схемы амортизации кредита.

5. Привлекательность проекта в терминах текущей стоимости денежных потоков.

6. Методы и модели расчета предельной стоимости компонентов

капитала.

7. Расчеты стоимости долгового капитала фирмы

8. Методы оценки стоимости собственного капитала фирмы.

9. Факторы, воздействующие на величину средневзвешенной

стоимости капитала.

Понятийный аппарат занятия

Временная стоимость денег (Time value of money) – Концепция,

в соответствии с которой денежная единица, имеющаяся сегодня, стоит

больше, чем денежная единица, которая должна быть получена в будущем, поскольку до момента получения “будущей” денежной единицы “сегодняшняя” денежная единица будет приносить процентный

доход.

Дисконтирование (Discounting) – Расчет текущей стоимости будущей суммы. Процесс, противоположный расчету будущей стоимости

сегодняшней суммы (compounding).

Коэффициент дисконтирования (Discount factor) – Текущая

стоимость валютной единицы на определенную будущую дату.

Дисконтированный поток наличности (Discounted cash flow

(DCF)) – Ожидаемый поток наличности, умноженный на дисконтные

коэффициенты, что позволяет получить значение текущей стоимости.

Аннуитет или рента (Annuity) – Регулярные выплаты, производимые страховой компанией в пользу держателей полисов в течение

определенного периода времени.

Срочная рента (Annuity due) – Рента с n-ным количеством платежей, где первая выплата приходится на период t = 0, а последняя – на

период t = n – 1.

Простые проценты (Simple interest) – Проценты, начисляемые

только на первоначальную сумму инвестирования (а не на процентный

доход).

Сложные проценты (Compound interest) – Процент, начисляемые на проценты, начисленные ранее, а также на основную сумму.

Стоимость капитала (Cost of capital) – Требуемый доход по проекту бюджета долгосрочных капиталовложений компании.

Барьерная (минимальная) ставка доходности (Hurdle rate) –

Требуемая доходность в бюджете капиталовложений.

Номинальная годовая ставка (Nominal annual rate) – Действующая ставка на данный период, умноженная на количество таких

периодов в году после вычета налогов.

Реальная процентная ставка (Real exchange rates) – Процентная

ставка без влияния инфляции, т.е. процент, который зарабатывается в

условиях постоянной покупательной способности денежной единицы.

Процентная ставка в пересчете на реальные товары, т.е. номинальная

процентная ставка, скорректированная на величину инфляции.

Номинальная процентная ставка (Nominal interest rate) – Процентная ставка с учетом инфляции.

Действующая годовая процентная ставка (Effective annual

interest rate) – Годовой показатель стоимости денег с учетом дохода

будущего периода, который в полной мере отражает эффект от расчета

будущей стоимости.

Действующая годовая доходность (Effective annual yield) – Годовая процентная ставка по ценной бумаге, рассчитанная на основе

метода начисления сложных процентов.

Годовая процентная ставка (Annual percentage rate (APR) –

Ставка периода, которая определяет количество периодов в году. Например, 5% квартальная доходность имеет годовую процентную ставку

в 20%.

Годовая процентная доходность (Annual percentage yield (APY) –

Эффективная, или реальная, годовая ставка доходности. Годовая процентная доходность – это процент, реально начисленный или выплаченный за один год с учетом результатов годовой коррекции. Рассчитывается как единица плюс ставка периода, умноженные на количество

периодов в году.

Годовая норма прибыли (Annual rate of return) – Существует

множество способов расчета годовой нормы прибыли. Если норма

прибыли рассчитывается за один месяц, иногда для получения годовой

нормы прибыли эта цифра умножается на 12. Часто этот показатель

называют annual percentage rate (годовая процентная ставка). После

коррекции на год получается годовая процентная доходность (annual

percentage yield).

Будущая стоимость (Future value) – Наличная сумма на определенную дату в будущем, эквивалентная по своей стоимости определенной сумме на сегодняшний день.

Текущая стоимость (Present value) – Текущая сумма наличными,

эквивалентная размеру платежа или потоку платежей, которые должны

быть получены в будущем.

Фактор текущей стоимости, фактор будущей стоимости – факторные коэффициенты для расчета текущей стоимости, будущей стоимости. Зависят от величины ставки процента и номера периода.

Амортизационная схема (Amortization schedule) – Погашение

займа в рассрочку.

Средневзвешенная стоимость капитала, WACC (Weighted average cost of capital) – Ожидаемая доходность портфеля всех ценных

бумаг компании. Используется как минимальная ставка доходности

капиталовложений.

Тема 4. Методы оценки эффективности проектных инвестиций

1. Виды денежных потоков проектов и их диаграммы.

2. Выбор ставки дисконтирования для проектных расчетов. Ставка

реинвестирования.

3. Метод чистой приведенной стоимости проекта, NPV. Преимущества и недостатки.

4. Методы инвестиционной рентабельности. Преимущества и недостатки.

5. Методы периода окупаемости, обычной и дисконтированной.

Преимущества и недостатки.

6. Методы внутренней ставки доходности, IRR и модифицированной внутренней ставки доходности, MIRR. Преимущества и недостатки.

7. Пост-аудит для улучшения прогноза денежных потоков и повышения качества операционного менеджмента.

Понятийный аппарат занятия

Ставка реинвестирования (Reinvestment rate) – Процентная

ставка, по которой реинвестируются процентные доходы по долговому

обязательству в течение периода жизни этого долгового обязательства.

Показатель прибыльности (Profitability index) – Определяется,

как текущая стоимость будущих потоков наличности, деленная на

сумму первоначальных инвестиций. Также называется коэффициент

издержек и прибыли.

Чистая текущая стоимость (Net present value, NPV) – Текущая

стоимость ожидаемых будущих потоков наличности минус (текущая)

стоимость.

Чистая текущая стоимость будущих инвестиций (Net present

value of future investments) – Текущая стоимость суммы чистых текущих стоимостей, ожидаемых по всем будущим капиталовложениям

компании.

График чистой текущей стоимости (NPV profile) – График чистой текущей стоимости как функции ставки дисконтирования.

Окупаемость (Payback) – Период, в течение которого восстанавливается первоначальная стоимость проекта независимо от временной

стоимости денег.

Правило дисконтного периода окупаемости (Discounted

payback period rule) – Правило принятия инвестиционного решения,

предполагающее дисконтирование потоков наличности на процентную

ставку, и применение правила окупаемости к полученным дисконтированным потокам наличности.

Отношение издержек и прибыли (Cost-benefit ratio) – Чистая

текущая стоимость инвестиции, деленная на ее стартовую стоимость.

Также называется индексом прибыльности.

Внутренняя норма прибыли (Internal rate of return) – Норма

прибыли в долларовом выражении. Учетная ставка (ставка дисконтирования), при которой чистая текущая стоимость инвестиций равна

нулю. Ставка, при которой будущее движение ликвидности облигации,

дисконтированное к сегодняшнему дню, равно ее цене.

Будущая стоимость проекта (Terminal value) – стоимость поступлений, полученных от реализации проекта, отнесенная к концу

проекта с использованием нормы рентабельности реинвестиций. Норма рентабельности реинвестиций, в данном случае, означает доход,

который может быть получен при реинвестировании поступлений от

проекта.

Модифицированная внутренняя норма рентабельности

(Modified internal rate of return, MIRR) – определяется как ставка

дисконтирования, уравнивающая приведенные выплаты и поступления. Для расчета показателя, связанные с реализацией проекта платежи

приводятся к началу проекта с использованием ставки дисконтирования, основанной на стоимости привлеченного капитала (ставка финансирования или требуемая норма рентабельности инвестиций), а поступления от проекта приводятся к его окончанию с использованием ставки дисконтирования, основанной на возможных доходах от реинвестиции этих средств (норма рентабельности реинвестиций).

Множественные нормы прибыли (Multiple rates of return) –

Несколько норм прибыли по одному и тому же проекту, сводящие чистую текущую стоимость проекта к нулю. Подобная ситуация возникает

при применении метода IRR к проекту, отрицательные потоки наличности которого следуют за положительными потоками наличности.

Для каждой величины изменения потока наличности существует своя

норма прибыли.

Пост-аудит (Post-audit) – Комплекс мер по оценке решения о финансировании капитала “постфактум”.

Тема 5. Сравнение и выбор проектов

1. Реализация проектов и стоимость компании. Независимые проекты и взаимоисключающие проекты.

2. Сравнение и выбор взаимоисключающих проектов. Графики

NPV проектов. Проблема периодизации денежных потоков.

3. Проектное бюджетирование: критерии ранжирования, сравнения и отбора проектов. Графические решения.

4. Решения о вариантах замещения активов.

5. Метод эквивалентных ежегодных денежных потоков для сопоставлений и выбора вариантов.

Понятийный аппарат занятия

Доходность (Earning power) – Доходы до вычета процентов и налогов, деленные на суммарные активы.

Доходы до вычета процентов и налогов (Earnings before interest and taxes) – Финансовый показатель, рассчитываемый как доходы

минус стоимость проданных товаров и торговые, общие и управленческие издержки. Иными словами, прибыль от производственной и непроизводственной деятельности до вычета процентов и подоходных

налогов.

Доход на акцию (Earnings per share, EPS) – Прибыль компании,

деленная на количество ее акций, находящихся в обращении. Если годовая прибыль компании составила 2 миллиона долларов, а в обращении находилось 2 миллиона акций компании, то доход на акцию составит 1 доллар. При этом часто используется средневзвешенное количество акций, находящихся в обращении в течение отчетного периода.

Доходность активов (Return on assets, ROA) – Показатель прибыльности. Определяется делением величины чистого дохода за последние 12 месяцев на совокупную среднюю величину активов. Результат выражается в процентах. Доходность активов можно разложить на доходность продаж (чистый доход/выручка с продаж), умноженную на показатель использования активов (продажи/активы).

Доходность капитала (Return on equity, ROE) – Индикатор прибыльности. Определяется делением величины чистого дохода за последние 12 месяцев на акционерный капитал (обыкновенные акции) с

поправкой на сплиты акций. Результат выражается в процентах. Инвесторы используют ROE в качестве меры эффективности использования

компанией их денег. Показатель ROE можно разложить доходность

активов (ROA), умноженную на финансовый левередж (суммарные

активы/суммарный капитал).

Будущие инвестиционные возможности (Future investment

opportunities) – Варианты идентификации дополнительных, более

ценных инвестиционных возможностей в будущем, вытекающие из

текущей возможности или операции.

«Приростные» потоки наличности (Incremental cash flows) –

Разница между потоками наличности компании с учетом проекта и без

него.

«Приростные» (дополнительные) издержки и доходы

(Incremental costs and benefits) – Издержки и доходы, которые бы

имели место в случае, если бы были предприняты определенные действия, по сравнению с издержками и доходами в случае, если бы эти

действия предприняты не были.

«Приростная» внутренняя норма прибыли (Incremental

internal rate of return) – Внутренняя норма прибыли по дополнительным инвестициям, получаемая от выбора большего проекта вместо

меньшего проекта.

Независимый проект (Independent project) – Проект, принятие

или отклонение которого не зависит от принятия или отклонения других проектов.

Эквивалентный годовой доход (Equivalent annual annuity) –

Эквивалентная ежегодная сумма, выделяемая в течение нескольких

лет, текущая стоимость которой равна данной сумме.

Эквивалентный годовой поток наличности (Equivalent annual

cash flow) – Ежегодный доход с такой же чистой текущей стоимостью,

что и предложенные инвестиции компании.

Тема 6. Оценка денежных потоков

1. Учет оборотного капитала в проектных денежных потоках.

2. Учет амортизации основных фондов проекта.

3. Операционный денежный поток и процентные платежи.

4. Допроектные расходы и инвестиционные решения.

5. Проблема упущенных возможностей и учет потенциальных денежных потоков в инвестиционном анализе.

6. Учет экстерналей в инвестиционном анализе.

7. Денежные потоки завершения проекта.

8. Учет инфляции в инвестиционном анализе.

Понятийный аппарат занятия

Бюджет капиталовложений (Capital budget) – Запланированные

капиталовложения компании.

Отчет о движении денежных средств (Statement of cash flows) –

Финансовый отчет, представляющий всю информацию о получении

фирмой денежных средств и осуществлении денежных выплат в течение определенного периода времени.

Операционный поток наличности (Operating cash flow) – Доходы до вычета амортизационных отчислений минус налоги. Показатель

суммы наличности, полученной от операций, без учета капиталовложений или требований к оборотному капиталу.

Операционный левередж (Operating leverage) – Постоянные издержки, называемые так потому, что они подчеркивают изменения

прибыли.

Анализ безубыточности (анализ критического объема производства) (Break-even analysis) – Анализ объема продаж, при котором

прибыль проекта будет равна нулю.

Амортизация (Depreciation) – Неналичные расходы, являющиеся

источником свободного потока наличности. Сумма, отчисляемая в течение определенного периода на амортизацию стоимости покупки долгосрочных активов в течение срока службы активов.

Ускоренная амортизация (Accelerated depreciation) – Любой из

способов амортизации, который предполагает больший объем отчислений на амортизацию в первые годы существования проекта. Например, удвоенная амортизация баланса (Double-declining-balance

depreciation)

Оборотный капитал (Working capital) – Определяется как разница текущих активов и текущих обязательств (без учета краткосрочной задолженности). Текущие активы могут включать или не включать

в себя наличность и ее эквиваленты, по выбору компании.

Стоимость замещения (замены) (Replacement cost) – Издержки

на замещение активов компании. Стоимость замещения Replacement

value Текущие издержки по замещению активов компании.

Предыдущие расходы (издержки) или Твердые расходы (Sunk

costs) – Понесенные необратимые расходы, издержки.

Терминальная стоимость, стоимость при погашении (Terminal

value) 1) – Стоимость облигации при погашении, обычно ее номинальная стоимость. 2) Стоимость актива (или целой фирмы) на определенный момент времени в будущем.

Остаточная стоимость (Salvage value) – Остаточная стоимость

завода и оборудования.

Проектное финансирование (Project financing) – Форма финансирования на основе активов, при которой фирма финансирует отдельный (дискретный) набор активов на индивидуальной основе.

Реальные активы (Real assets) – Активы, поддающиеся идентификации, такие как здания, оборудование, патенты, торговые марки, в

отличие от финансовых обязательств.

Инфляционный риск (Inflation risk) – Также называется риском

покупательной способности (purchasing-power risk). Риск того, что изменения реальной доходности после внесения поправок на инфляцию

будут отрицательными.

Тема 7. Методы оценки риска

1. Неопределенности и риски организаций и инвестиционных

проектов

2. Методы оценки риска для целей анализа одиночного проекта и

сравнения проектов.

3. Анализ чувствительности проектов – метод статического анализа рисков. Недостатки метода анализа чувствительности.

4. Метод сценарного анализа рисков: расчет ожидаемых значений

доходностей, NPV. Ограничения сценарного метода.

5. Динамическое моделирование: симуляции Монте-Карло. Преимущества и ограничения симуляционного анализа.

6. Инструментальные средства анализа рисков.

Понятийный аппарат занятия

Риск банкротства (Bankruptcy risk) – Риск невыполнения компанией своих долговых обязательств. Также называется Default или

Insolvency risk (риск дефолта или неплатежеспособности).

Коммерческий риск (Business risk) – Риск того, что потоки наличности эмитента могут уменьшиться в силу неблагоприятных экономических условий, что затруднит для него задачу невыхода за рамки

запланированных текущих расходов.

Риск неплатежеспособности (Insolvency risk) – Риск того, что

компания не сможет выполнить своих обязательств. Также называется

Bankruptcy risk (риск банкротства).

Операционный риск (Operating risk) – Внутренний или фундаментальный риск компании, безотносительно к финансовому риску.

Риск, создаваемый постоянными издержками. Также называется бизнес-риском.

Реинвестиционный риск (Reinvestment risk) – Риск того, что полученные в будущем доходы инвестор будет вынужден реинвестировать по более низкой процентной ставке.

Экономический риск (Economic risk) – В проектном финансировании – риск того, что продукция проекта не сможет быть продана по

цене, покрывающей операционные и эксплуатационные издержки проекта, а также расходы по обслуживанию долга.

Анализ чувствительности (Sensitivity analysis) – Анализ влияния

изменений объемов продаж, себестоимости и других факторов на рентабельность проекта

"Дерево решений" (Decision tree) – Метод представления альтернативных последовательных решений и их возможных последствий.

Сценарный анализ (Scenario analysis) – Использование техники

перспективного анализа для прогнозирования суммарного дохода по

облигации при различных процентных ставках реинвестирования и

будущей рыночной доходности.

Моделирование, имитация (Simulation) – Использование математической модели в целях множественной имитации ситуации для

оценки вероятности различных возможных результатов.

Имитационное моделирование Монте Карло (метод Монте

Карло) Monte Carlo simulation) – Аналитический метод решения проблемы посредством выполнения большого числа тестовых операций,

называемых имитационным моделированием, и получения необходимого решения из объединенных результатов тестов. Метод вычисления

распределения вероятностей возможных результатов.

Тема 8. Формирование структуры капитала и лизинг

Проблемы оптимизации структуры капитала фирмы.

Эффект финансового рычага (левереджа)

Инвестиционный характер операций лизинга.

Различия различных форм лизинга.

Отражение лизинга в финансовой отчетности

Проблема выбора между лизингом и покупкой актива

Понятийный аппарат занятия

Структура капитала (Capital structure) – Состав части баланса,

включающей в себя обязательства и акционерный капитал, в особенности, отношение долговых обязательств к основному капиталу, и комбинация коротких и длинных сроков погашения.

Средняя стоимость капитала (Average cost of capital) – Обязательные выплаты компании в пользу держателей облигаций и акционеров, выраженные в процентах от капитала, вложенного в компанию.

Средняя стоимость капитала рассчитывается как отношение суммарных обязательных расходов капитала к общей сумме привлеченного

капитала.

Долговой левередж (Debt leverage) – Рост доходности собственных средств в том случае, если капиталовложение или компания финансируются частично за счет заимствованных средств.

Коэффициент задолженности (Debt ratio) – Отношение суммарной задолженности к суммарным активам.

Финансовый рычаг или левередж (Financial leverage) – Использование долговых обязательств (заемных средств) с целью увеличения

ожидаемой прибыли на акционерный капитал.

Требуемая прибыль с учетом привлеченного капитала

(Leveraged required return) – Требуемая прибыль по капиталовложению в случае его частичного финансирования за счет заемных средств.

Коэффициенты левереджа (доля заемных средств) (Leverage

ratios) – Показатели относительных вкладов акционеров и кредиторов,

1.

2.

3.

4.

5.

6.

а также способности компании погашать выплаты за предоставление

кредита. Отношение стоимости заемных средств компании к суммарной стоимости компании.

Финансовый риск (Financial risk) – Риск того, что потоки наличности эмитента окажутся не достаточными для выполнения его финансовых обязательств. Также называется дополнительным риском

(additional risk), которому подвергаются акционеры компании, использующей заемные средства и собственный капитал.

Чистая выгода лизинга (Net advantage to leasing) – Чистая текущая стоимость заключения соглашения о финансировании лизинговых операций вместо (по сравнению с) использования заемных средств

или покупки необходимых активов.

Чистый лизинг (Net lease) – Соглашение об аренде, по условиям

которого арендатор берет на себя все налоги на недвижимость, расходы на техническое обслуживание, страхование и другие расходы, так

или иначе связанные с поддержанием актива в хорошем рабочем состоянии.

Финансовая аренда (Financial lease) – Долгосрочная аренда, не

подлежащая отмене.

Операционная аренда (Operating lease) – Краткосрочная аннулируемая аренда. Вид аренды, при которой период, на который заключается контракт, меньше срока эксплуатации оборудования, и арендодатель оплачивает все расходы по его поддержке и обслуживанию.

Капитальная аренда (Capital lease) – Обязательство аренды, которые должно быть капитализировано в балансовом отчете.

Остаточная стоимость (Residual value) – Это понятие обычно

относится к стоимости собственности арендодателя на момент истечения срока аренды.

Забалансовое финансирование (Off-balance-sheet financing) –

Финансирование, которое не указывается в виде обязательств в балансе компании.

3.3. Обзор рекомендованной литературы

1. Царев В. В. Оценка экономической эффективности инвестиций: Учебник. – СПб.: Изд. дом Питер, 2004.

Книга посвящена рассмотрению одной из актуальных проблем

рыночной экономики – оценке экономической эффективности инвестиций, привлекаемых в реальный сектор отечественной экономики.

Отличительными особенностями данного издания является то, что, вопервых, в нем впервые с системных позиций приведены как теоретические, так и методические основы определения эффективности инвести-

ционных проектов на многоцелевой (многокритериальной) основе, а,

во-вторых, в книге обобщен как зарубежный, так и отечественный

опыт. Даны многочисленные подробные числовые иллюстрации к

предлагаемым многоцелевым экономико-математическим моделям и

рекомендуемым методам их реализации. Это существенно упрощает не

только усвоение теоретического материала, но и служит важной основой для практического использования предлагаемых методик при

оценке эффективности как реальных, так и финансовых инвестиций.

2. Риск-анализ инвестиционного проекта: Учебник / Под ред.

Грачевой М.В. – М.: Изд-во ЮНИТИ, 2001.

Инвестиционная деятельность – важная составляющая развития

любой экономической системы, материализующаяся в форме проекта.

Развитие инвестиционного проекта протекает в условиях постоянно

меняющейся внешней среды, следовательно, подвержено влиянию

объективно существующей неопределенности и рискам. Такое воздействие может привести к нежелательному развитию событий и изменить

намеченный результат. Оценка этого возможного отклонения и рекомендации по его предотвращению сопряжены с комплексным исследованием, анализом проектных рисков, а деятельность по продвижению к

запланированной цели в этих меняющихся условиях – с управлением

проектом в условиях риска и неопределенности. В учебнике воплощен

системно-методологический подход, включающий эти два важнейшие

научно-практические направления.

3. Маховикова Г. А., Кантор В. Е. Инвестиционный процесс на

предприятии: Учебное пособие. – СПб.: Изд. дом Питер, 2001.

В учебном пособии приводится трактовка основных понятий, характеризующих инвестиционную деятельность на предприятии, рассмотрены основные стадии и пути осуществления инвестиций. Рассматриваются вопросы, связанные с организацией финансирования

инвестиционных проектов, определением стоимости капитала и выбором оптимальной структуры капитала. В частности вторая и третья

главы посвящены процессу формирования инвестиционной политики

предприятия и разработке бизнес-плана инвестиционного проекта.

Глава 6 раскрывает этапы обоснования инвестиционной программы

предприятия, а глава 7 дает представление об основах управления проектами, раскрывая такие важные элементы как методы управления

проектами, организационные структуры управления проектами, контрактная стадия управления проектом.

3.3. Вспомогательные материалы

для изучения дисциплины

Формулы расчета факторных коэффициентов

Обозначения в формулах:

Р – платеж в текущем периоде;

F – платеж в будущем периоде;

i – процентная ставка;

N – количество периодов;

A – аннуитет (серия платежей, финансовая рента);

G – градиент.

(F/P, i, N) = (1+i)^N – Фактор и формула компаундинга (сложных

процентов) для единичной выплаты.

(P/F, i, N) = (1+i)^-N – Фактор и формула дисконтирования (приведения к текущей стоимости) для единичного платежа.

(P/A, i, N) = [(1+ i)^ N – 1]/[i* (1+ i)^ N] – Фактор и формула дисконтирования серии рентных платежей (аннуитета или финансовой ренты).

(A/P, i, N) = i *(1+ i)^ N / [(1+ i)^ N – 1] – Фактор и формула возмещения капитала в будущих периодах.

(F/A, i, N) = [(1+ i)^ N – 1]/ i – Фактор и формула компаундинга

серии рентных платежей.

(A/F, i, N) = i / [(1+ i)^ N – 1] – Фактор и формула распределения

(погашения) платежа на предыдущие периоды.

(A/G, i, N) = 1/i – N/ [(1+ i)^ N – 1] – Фактор и формула градиента

для серии платежей (аннуитета) серии платежей.

(P/G, i, N) = [(1+ i)^ N – i*N – 1] / [i^2 *(1 + i)^N] – Фактор и формула дисконтирования градиента.

Основные функции в Мастере функций Microsoft Exel

и их обозначения

ППЛАТ, ПЛТ (ставка; кпер; пс; бс; тип) – Возвращает сумму

периодического платежа для аннуитета на основе постоянства сумм

платежей и постоянства процентной ставки.

Соответствует формуле А = P(А/Р,i,N) = P{i (1+ i)N / [(1+ i)N – 1]}

ПЗ, ПС (ставка; кпер; плт; бс; тип) – Возвращает приведенную

(к текущему моменту) стоимость инвестиции. Приведенная (нынешняя) стоимость представляет собой общую сумму, которая на настоящий момент равноценна ряду будущих выплат. Например, когда вы

занимаете деньги, сумма займа является приведенной (нынешней)

стоимостью для заимодавца.

БЗ, БС (ставка; кпер; плт; пс; тип) – Возвращает будущую стоимость инвестиции на основе периодических постоянных (равных по

величине сумм) платежей и постоянной процентной ставки.

НПЗ, ЧПС (ставка; значение 1; значение 2; ...) – Возвращает величину чистой приведенной стоимости инвестиции, используя ставку

дисконтирования, а также стоимости будущих выплат (отрицательные

значения) и поступлений (положительные значения).

Соответствует формуле P=(P/F, i, N) = (1+i)^-N

НОРМА – используется для нахождения IRR

ОСПЛТ (ставка; период; кпер; пс; бс; тип) – Возвращает величину платежа в погашение основной суммы по инвестиции за данный

период на основе постоянства периодических платежей и постоянства

процентной ставки.

ПРПЛТ (ставка; период; кпер; пс; бс; тип) – Возвращает сумму

платежей процентов по инвестиции за данный период на основе постоянства сумм периодических платежей и постоянства процентной

ставки.

КПЕР (ставка; плт; пс; бс; тип) – Возвращает общее количество

периодов выплаты для инвестиции на основе периодических постоянных выплат и постоянной процентной ставки.

Значение 1, значение 2, ... – от 1 до 29 аргументов, представляющих расходы и доходы в конце каждого периода, равномерно распределенные во времени. Убедитесь в том, что ваши платежи и поступления введены в правильном порядке.

Ставка – процентная ставка (ставка дисконтирования) за один период.

Кпер – общее число выплат по ссуде, выплат годовой ренты

Период – задает период, значение должно быть в интервале от 1

до «кпер».

Пс – приведенная к текущему моменту стоимость, или общая

сумма, которая на текущий момент равноценна ряду будущих платежей, называемая также основной суммой.

Бс – требуемое значение будущей стоимости, или остатка средств

после последней выплаты. Если аргумент Бс опущен, то он полагается

равным 0 (нулю), т. е. для займа, например, значение Бс равно 0.

Плт – это выплата, производимая в каждый период; это значение

не может меняться в течение всего периода выплат. Обычно Плт состоит из основного платежа и платежа по процентам, но не включает

других налогов и сборов. Если аргумент опущен, должно быть указано

значение аргумента Пс.

Тип – число 0 (нуль) или 1, обозначающее, когда должна производиться выплата. 0 или опущен – выплата в конце периода, 1 – в начале.

4. СПИСОК РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ

4.1. Основная литература

1. Царев В. В. Оценка экономической эффективности инвестиций.

Учебник. – СПб.: Изд. дом Питер, 2004.

2. Риск-анализ инвестиционного проекта: Учебник / Под ред. Грачевой М.В. – М.: Изд-во ЮНИТИ, 2001.

3. Маховикова Г. А., Кантор В. Е. Инвестиционный процесс на

предприятии: Учебное пособие. – СПб.: Изд. дом Питер, 2001.

4.2. Дополнительная литература

1. Богатин Ю.В., Швандар В.А. Оценка эффективности бизнеса и

инвестиций: Учебное пособие. – М.: Изд-во ЮНИТИ, 2001.

2. Ендовицкий Д.А. и др. Комплексный анализ и контроль инвестиционной деятельности. Методология и практика. – М.: Финансы и

статистика, 2000

3. Игонина Л.Л. Инвестиции: Учеб. пособ. – М.: Юристъ, 2002.

4. Игошин Н.В. Инвестиции. Организация управления и финансирование: Учебник. – 2- изд. – М.: Изд-во ЮНИТИ, 2002.

5. Липсиц И.В., Коссов В.В. инвестиционный проект: методы подготовки и анализа. – М.: БЕК, 1998.

6. Региональные производственные комплексы и иностранные инвестиции: Монография / Под ред. Н.Д. Эриашвили. – М.: Изд-во

ЮНИТИ, 2004.

7. Бизнес-план инвестиционного проекта: Отечественный и зарубежный опыт. Современная практика и документация: Учебное пособие / Под ред. В.М. Попова. – 5-е изд., перераб. и доп. – М.: Финансы и

статистика, 2001.

8. Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций: Учебное пособие. – М.: Финансы и статистика, 2001.

9. Шарп У.Ф. и др. Инвестиции / У.Ф. Шарп, Г.Д. Александер,

Д.В. Бэйли; пер. с англ. А.Н. Буренина, А.А. Васина. – М.: ИНФРА-М,

2001.

10. Фальцман В.К. Оценка инвестиционных проектов и предприятий: Учебное пособие. – 2-е изд. – М.: ТЕИС, 2001.