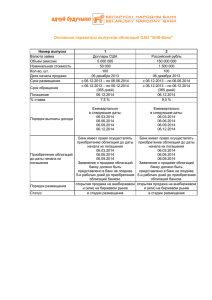

Инвестиционный меморандум 7-го (CCBNb27)

реклама